A Brisa – Auto-estradas de Portugal, empresa controlada pela José de Mello e pelo fundo Arcus, chegou a acordo para vender 30% do capital da Brisa Concessões Rodoviárias (BCR) a investidores luso-brasileiros. Esta alienação vai render 770 milhões de euros e surge três anos depois da oferta pública de aquisição (OPA) que retirou a Brisa da bolsa.

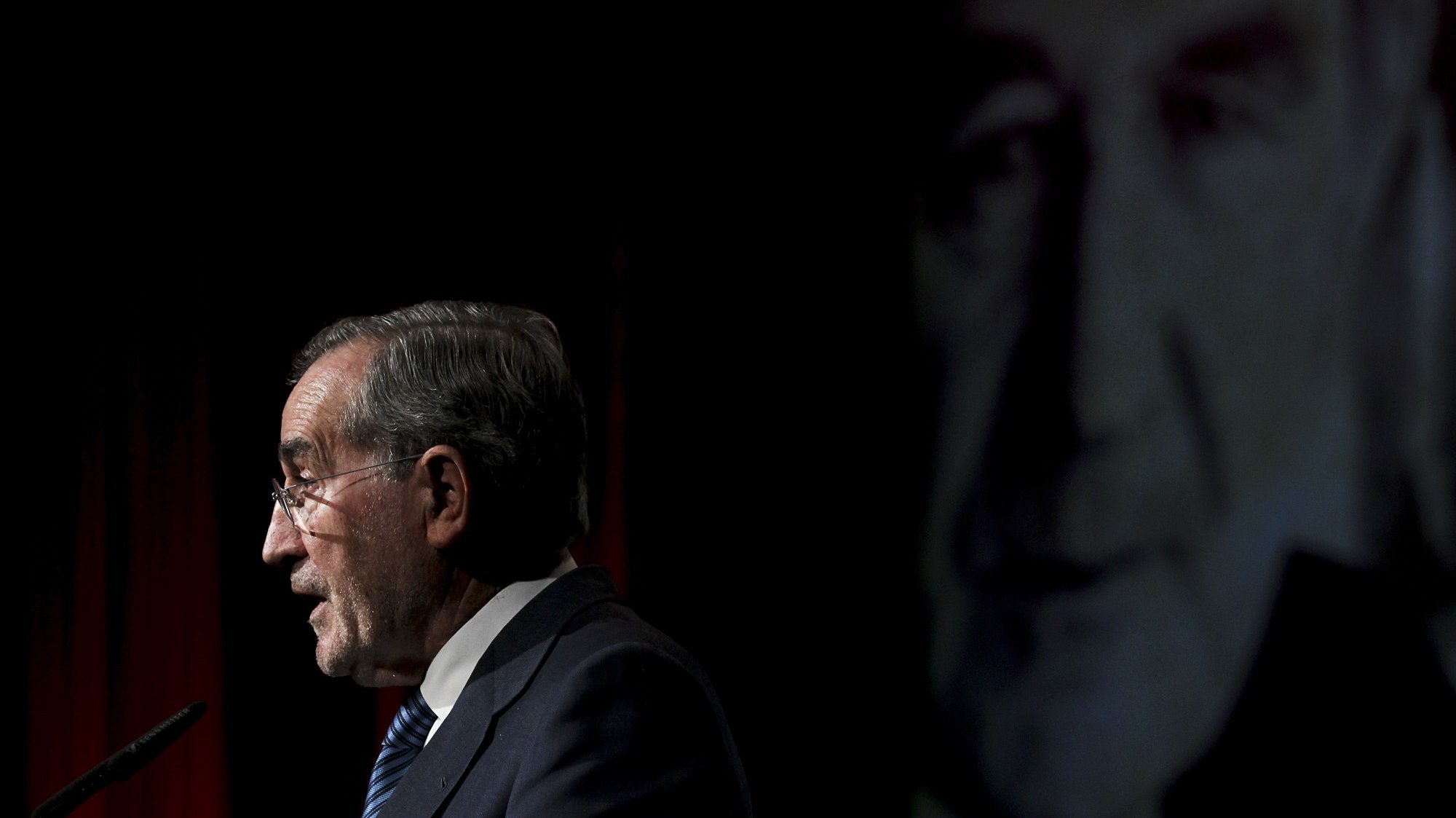

Em comunicado, a Brisa diz que esta operação resulta de uma abordagem feita por estes investidores a manifestar interesse em adquirir uma posição acionista que, contudo, não são identificados. Entre os compradores de quatro lotes está o empresário português António Pargana que tem negócios no Brasil e é dono da Cisa Trading, empresa de exportações e importações que atua nos setores automóvel, informática e cosméticos, entre outros.

Os outros investidores são Fernando Camargo, empresário que opera em vários setores da economia brasileira e que é dono da rede de televisão InterTV, filiada da Globo, Bernardo Camargo, empresário brasileiro da agroindústria e a Família Coser. Esta família, segundo um comunicado, controla um dos mais importantes grupos de infraestrutura e logística, o Grupo Comex.

A Brisa Concessão Rodoviária (BCR) SGPS é a empresa que controla a concessão principal da Brisa e que foi privatizada pelo Estado nos anos 90. A BCR explora as principais autoestradas do país, desde a A1 e A2, passando pela A5 e é detida pela Brisa. Esta concessão integra uma rede de 11 autoestradas, com uma extensão total de 1.126km, e que serve as principais ligações rodoviárias em Portugal.

Esta operação valoriza a Brisa Concessões Rodoviárias em 2567 milhões de euros, um valor que supera o preço da oferta feita pelo grupo em 2012, quando a José de Mello e o fundo Arcus lançaram uma OPA. Para além destes dois acionistas, a Brisa conta ainda com cerca de 15 mil pequenos acionistas que recusaram vender na OPA. Esta operação foi concertada com os bancos financiadores da Brisa e do Grupo Mello e um dos seus objetivos foi proteger a empresa, os acionistas e e os seus credores, da onda de constantes desvalorizações em bolsa que penalizou o título durante o período mais agudo da crise económica.

A BCR é o maior ativo do grupo Brisa que, por sua vez, é a maior concessionária de autoestradas do país. O negócio surge numa altura em que o tráfego rodoviário está em plena recuperação, o que contribuiu para a valorização da empresa.

Segundo Pedro Rocha e Melo, vice-presidente da Brisa, “A compra de 30% do capital da BCR SGPS, é um sinal muito positivo, de reconhecimento da qualidade e solidez da empresa, a qual, nos últimos anos, tem tido um excelente desempenho, designadamente na gestão da geração de caixa – fomentada pelo crescimento do tráfego e pela eficiência operacional – bem como no reforço da robustez financeira – reconhecida com o regresso, no final de 2014, à notação de Investment Grade.”

A Brisa assegura que a entrada de novos acionistas minoritários não implica alterações na BCR, quer em termos de estratégia financeira, quer em termos de gestão operacional. A operação teve como adviser o grupo BCP que tem sido um dos principais financiadores do Grupo José de Mello. Na semana passada, a José de Mello e a Têxtil Manuel Gonçalves anunciaram um acordo para vender a Isabel dos Santos uma participação maioritária no capital da principal empresa do grupo Efacec.

Em comunicado, António Pargana sublinha que este é um investimento que “aposta no crescimento económico de Portugal a médio prazo” e no “desempenho e solidez da Brisa”. O crescimento da economia é o principal motor do tráfego rodoviário.

O empresário que no Brasil controla a Cisa Tranding, para além de ser acionista de centrais elétricas adianta: “Pretendemos investir em Portugal numa perspetiva de longo prazo porque acreditamos no crescimento económico de Portugal e estamos convictos que podemos ser um forte aliado para ajudar a criar riqueza no país”.