A educação é uma alavanca fundamental para o desenvolvimento social e crescimento económico de qualquer país. No Global Shapers Lisbon Hub consideramos que a educação financeira, em particular, é um dos eixos com maior potencial. Maiores níveis de literacia financeira levam a uma maior exigência dos cidadãos com os decisores políticos e económicos que, por sua vez, são assim induzidos a melhorar as suas práticas de gestão. Portugal tem vindo a melhorar a sua prestação neste domínio mas, infelizmente, os resultados são ainda insuficientes. Julgo que a educação financeira deve assim passar a ser uma das políticas públicas prioritárias.

Comecemos por um diagnóstico macro. A dívida de um país é um dos indicadores mais interessantes para avaliar a sua capacidade de gestão financeira, uma vez que este é o reflexo do comportamento agregado de todos os agentes económicos. Em 2015, Portugal era a 10ª economia mais endividada da União Europeia — cerca de 540% do PIB (ver nota 1). Neste campo, destacam-se o Estado — em 3º lugar, com 150% do PIB (ver nota 2) — e as famílias portuguesas. 5º lugar, com 90% do PIB. Vale ainda a pena acrescentar que a taxa de poupança das famílias é a 5ª mais baixa da União Europeia (apenas 4,5% do seu rendimento disponível). Estes dados sugerem uma gestão financeira pouco prudente, direta ou indiretamente, pela generalidade dos portugueses.

Relativamente à situação específica de Portugal, o Inquérito à Literacia Financeira da população portuguesa, apresentado em outubro de 2016, é provavelmente o melhor diagnóstico disponível sobre o tema. Os principais resultados indicam que, apesar do bom nível de inclusão financeira dos portugueses, há ainda muito trabalho para fazer em várias frentes:

- Gestão: quase 30% dos portugueses não planeiam o seu orçamento familiar;

- Poupança: cerca de 40% não faz qualquer poupança e só cerca de 60% teriam capacidade para fazer face a uma despesa inesperada (equivalente ao seu rendimento mensal);

- Conhecimento: 40% dos portugueses, por exemplo, não consegue calcular um juro simples, 80% não sabe o que é um spread, e 95% não compreende o conceito de capital garantido de um valor mobiliário (a este propósito pode testar os seus conhecimentos financeiros numa ferramenta disponibilizada pelo Observador).

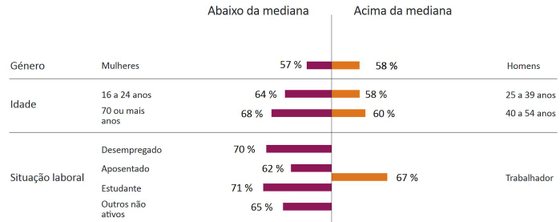

Vale ainda a pena referir que entre os segmentos populacionais com menor índice de literacia financeira encontram-se os jovens (16-24 anos) e os estudantes (ver gráfico abaixo). Em meu entender, esta realidade reforça a necessidade de atuar de forma incisiva na componente educativa.

Gráfico. Percentagem de entrevistados com índice de literacia financeira global inferior/superior à mediana

Por fim, são inúmeros os exemplos de reduzida literacia financeira que encontramos no dia-a-dia. No espaço público é comum assistirmos, por exemplo, a destacados agentes políticos a defender a existência permanente de défices orçamentais (porventura sem compreenderem que a acumulação de défices resulta em dívida pública). Ou ainda outros tantos a sugerir uma solução para os “lesados do BES” financiada com dinheiro público (provavelmente sem saberem que o Estado não tem a responsabilidade de ressarcir perdas privadas em investimentos financeiros com risco).

Mesmo em termos pessoais, dou por mim várias vezes a explicar a amigos ou familiares noções financeiras básicas, por exemplo: a diferença entre taxa média e taxa marginal de IRS, o significado de PIB, ou a importância de avaliar a TAER [taxa anual efetiva revista]/TAEG [taxa anual efectiva global] quando se contrai um crédito (será que o leitor está familiarizado com estes conceitos?). A meu ver estes são conteúdos que qualquer cidadão tem o direito (e dever) de aprender para que se possa assegurar a sua independência financeira.

Mas então o que tem sido realizado em Portugal neste domínio? Os supervisores da área financeira (Banco de Portugal, CMVM e ASF) têm vindo a dinamizar o Plano Nacional de Formação Financeira. É uma estratégia com objetivos muito meritórios mas, até ao momento, com um impacto infelizmente limitado. Uma leitura do Relatório de Atividades de 2016 permite perceber que a formação financeira a estudantes resumiu-se a duas iniciativas pontuais: a Global Money Week e o Dia da Formação Financeira, presente em 20 e 24 escolas respetivamente, não sendo mencionado o número de alunos envolvidos. (ver nota 3)

Como referencial, vale a pena comparar o impacto de outras iniciativas de formação de estudantes dinamizadas por organizações com recursos substancialmente menores. Destaco duas que conheço de perto (mas decerto haverá muitas mais): o “Dignity Day”, projeto liderado pelos Global Shapers, chegou a 3.000 alunos em 26 escolas em 2016; a iniciativa “Inspira o teu Professor”, organizada pelas Mentes Empreendedoras e apoiada pelos Global Shapers, que impactou 1.250 participantes em 25 escolas, contando este ano chegar mais de 4.000 alunos em quase 60 estabelecimentos (na semana passada, o Afonso Mendonça Reis discutiu no Observador a importância do projeto). Assim, parece-me inquestionável que os resultados do Plano para a Formação Financeira são insuficientes se tivermos em linha de conta que esta é uma iniciativa: i) de caráter nacional; ii) liderada por três das mais importantes instituições financeiras; iii) que está no terreno há já cinco anos.

Considero, portanto, que é fundamental sermos mais ambiciosos. É necessária uma estratégia de médio prazo que tenha como objetivo atingir todas as 2.700 escolas do 2º e 3º ciclo de ensino até 2025. Tal implica, em meu entender:

- A liderança do Governo na matéria através do Ministério da Educação, uma vez que é o decisor político responsável por questões educativas. Os reguladores financeiros devem continuar a ter um papel importante na definição dos conteúdos mas a sua vocação não é (nem deve ser) liderar esforços de formação;

- A criação de um currículo oficial de Educação Financeira, aprofundando o referencial já aprovado pelo Ministério da Educação. O seu conteúdo deveria abranger conteúdos simplificados de Economia, Gestão e Finanças (públicas e privadas), e ser lecionado formalmente durante a componente letiva (10-20h anuais);

- A dinamização de parcerias com instituições privadas e públicas, para permitir uma maior aproximação dos conteúdos à realidade e para garantir a coordenação das várias iniciativas hoje dispersas. Veja-se por exemplo a colaboração entre a Universidade Nova e o Santander para melhorar a literacia económica e financeira junto do público jovem. Ou ainda os recentes esforços da Direção-Geral do Orçamento em comunicar de forma simples os grandes números do Orçamento do Estado (através do Orçamento Cidadão e da ferramenta Conhecer o Orçamento do Estado).

Só através de uma aposta clara na educação financeira se conseguirão melhorar decisivamente os respetivos índices de literacia da população portuguesa. Cidadãos melhor preparados financeiramente teriam não só práticas mais responsáveis, como também escrutinariam muito mais assertivamente os responsáveis políticos e económicos. Este é um desafio fundamental para o futuro que deve ser encarado seriamente pelos nossos decisores nacionais. Nós, Global Shapers, já começámos a fazer a nossa parte e estamos disponíveis para colaborar com todos os esforços neste sentido.

Tiago Espinhaço Gomes tem 30 anos e é consultor de serviços financeiros na Oliver Wyman desde 2016. Anteriormente foi economista no Conselho das Finanças Públicas (2013-2016) e assessor do ministro das Finanças durante o programa de ajustamento económico (2011-2013). Começou a sua carreira na McKinsey como consultor de gestão (em 2009), após concluir a licenciatura em Economia na Faculdade de Economia do Porto.

O Observador associa-se aos Global Shapers Lisbon, comunidade do Fórum Económico Mundial para, semanalmente, discutir um tópico relevante da política nacional visto pelos olhos de um destes jovens líderes da sociedade portuguesa. Ao longo dos próximos meses, partilharão com os leitores a visão para o futuro do país, com base nas respetivas áreas de especialidade, como aconteceu com este artigo sobre a educação financeira. O artigo representa, portanto, a opinião pessoal do autor e não vincula os Global Shapers de Lisboa.

(1) Soma do total de passivos financeiros dos setores não-financeiros: famílias, empresas não-financeiras e administrações públicas.

(2) Note-se que, para efeitos de comparabilidade entre setores de economia, é utilizado o conceito de dívida pública de acordo com a Ótica de Contas Nacionais (SEC 2010) e não a Ótica de Maastricht (que é mais habitualmente mencionada e segundo a qual Portugal alcançou os 129% do PIB em 2015). Para mais detalhes é recomendada a consulta do Apontamento Dívida Pública publicado pelo Conselho das Finanças Públicas.

(3) É propositadamente excluído o “Concurso Todos Contam”, por ser uma atividade sem caráter formativo direto. Em todo o caso, para informação do leitor, vale a pena referir que a edição de 2016 envolveu candidaturas de 71 escolas e 15.500 alunos.