Não foi difícil convencer-se que Ulisses Pereira seria um bom gestor para o seu dinheiro. Em 2009, quando o contactou, Luís lia todos os artigos de opinião que o analista publicava no Jornal de Negócios. Também era um leitor assíduo do Caldeirão de Bolsa, o maior fórum bolsista em Portugal, registado pelo próprio Ulisses Pereira em outubro de 2002.

“O Ulisses era uma pessoa credível: era reconhecido por um jornal de referência, operava através de uma corretora com bom nome e era um guru de bolsa. Todos os investidores portugueses devem conhecê-lo”, recorda Luís. O antigo cliente de Ulisses Pereira, que, em pouco mais de três anos, passou de uma carteira de 25 mil euros para menos de cinco mil euros, não quer revelar o resto do seu nome. “Sinto-me burlado”, desabafa.

Luís não foi o único que perdeu “uma parte significativa” das suas poupanças. O Observador consultou contratos de gestão de carteiras, documentação de abertura de conta, extratos mensais e trocas de correio eletrónico de três antigos clientes, incluindo Luís. Enquanto Luís perdeu cerca de 80%, um segundo investidor perdeu 20% em pouco mais de quatro meses. Foi o suficiente para se assustar e abandonar a gestão de Ulisses Pereira.

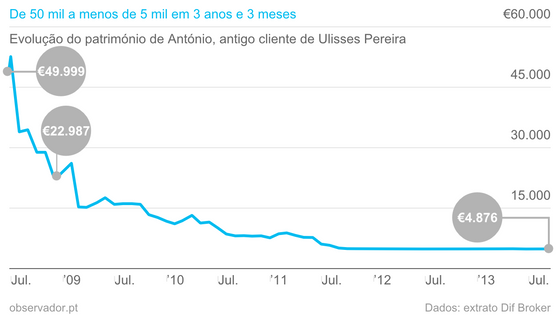

O pior caso foi o de António. Entregou cerca de 50 mil euros a Ulisses Pereira em junho de 2008. Em outubro de 2013, quando resgatou o dinheiro tinha menos de um décimo, 4.876 euros. No entanto, o último negócio de Ulisses Pereira com o seu dinheiro ocorreu dois anos antes.

“Não queria muitas flutuações”

Quando abriu conta na Dif Broker, a sociedade corretora de Ulisses Pereira, Luís preencheu um teste de adequação, um formulário obrigatório que permite ao intermediário financeiro saber quais as aplicações financeiras certas para o perfil de risco do cliente. No entanto, Ulisses Pereira minimizou a importância deste teste, recorda Luís. “Ele disse-me que a sua gestão era igual para todos os clientes. As aplicações seriam as mesmas, qualquer que fosse o resultado do formulário.” O cruzamento dos extratos mensais dos vários clientes confirma que os ativos escolhidos nas operações diárias eram os mesmos, embora os preços fossem ligeiramente diferentes.

Ulisses Pereira confirma ao Observador que os ativos eram os mesmos nas várias carteiras, mas “os pesos eram diferentes”. O gestor não quis revelar o seu histórico de desempenho na Dif Broker nem o número de antigos clientes com prejuízos, mas assume que foram mais do que os três identificados pelo Observador. No entanto, revela que também perdeu com o seu próprio dinheiro, “na mesma ordem de grandeza”.

Luís alertou o seu novo gestor de carteira que “não queria muitas flutuações na carteira” e que “ficaria satisfeito se ganhasse pouco mais do que depósitos a prazo”. Ulisses Pereira respondeu-lhe que “ganharia muito mais do que isso”, recorda Luís. Hoje, Ulisses Pereira diz não se recordar dessa conversa. Luís continua a ser conservador: a maior parte da sua carteira está aplicada em fundos de obrigações, que ele próprio escolhe.

António não é tão conservador. Em maio de 2008, perguntou ao seu gestor de carteira qual a rentabilidade esperada para um período de três anos. “Seria fácil para mim estar aqui a vender sonhos e a dizer que tudo seria uma maravilha, mas ando há suficientes anos nos mercados para saber que nem sempre as coisas correm bem. O que lhe posso dizer é que, para mim, um trader que consiga 30% ao ano, consistententemente, é um fantástico trader”, respondeu o gestor. Como considerou a resposta vaga, António reforçou a questão: rentabilidades anuais entre 10% e 15% seriam razoáveis de esperar? “Sim, são razoáveis”, respondeu Ulisses Pereira numa troca de emails com este cliente.

Além da credibilidade de Ulisses Pereira no mercado, outra razão para escolher o gestor de carteira era porque permitia aprender. As operações feitas com o dinheiro dos clientes seriam efetuadas através da plataforma de negociação da Dif Broker, à qual teriam acesso. “Pensei que poderia acompanhar em tempo real as decisões do Ulisses. Criei uma folha de Excel em que registava todas as operações, mas acabei por desistir no final do ano [de 2009]. Não percebi os motivos das operações”, recorda Luís.

Bolsa norte-americana, versão mais arriscada

Embora Luís tenha indicado depósitos a prazo como referência, Ulisses Pereira investiu o dinheiro em instrumentos financeiros diametralmente opostos no espectro do risco. Quase todas as operações analisadas pelo Observador nos extratos dos três antigos clientes revelam a preferência: contratos diferenciais sobre ações e índices norte-americanos. Muito pontualmente, também investiu em contratos sobre ações portuguesas: EDP, Jerónimo Martins e Sonae.

Os contratos diferenciais, frequentemente conhecidos por CFD devido à sua designação inglesa (contracts for difference), são instrumentos derivados complexos que permitem apostar na subida ou na queda de um determinado ativo, neste caso ações e índices norte-americanos. Muitos investidores de curto prazo preferem investir através de CFD, porque, à partida, as comissões de negociação são mais baixas, embora este aspeto não seja linear.

Não há dúvida que os CFD são instrumentos muito arriscados. A Securities and Exchange Commission, a autoridade dos mercados de capitais nos Estados Unidos da América, proíbe os intermediários financeiros locais de oferecer estes instrumentos aos seus clientes. A Australian Securities & Investments Commission, a homóloga australiana, é mais direta. Para ela, investir através de CFD “é muito mais arriscado do que uma aposta nos cavalos ou uma noite no casino”, como recorda o parlamento australiano.

Atualmente, Ulisses Pereira já não investe as carteiras dos seus clientes através de CFD, nem no mercado norte-americano. “Invisto no mercado português”, maioritariamente através de ações, explicou ao Observador. E acrescenta: “O mercado mudou e eu mudei também.”

Em 2013, a Autoridade Europeia dos Valores Mobiliários e dos Mercados, o organismo da União Europeia que pretende proteger os investidores, emitiu um alerta para os riscos dos CFD. A versão publicada pela Comissão do Mercado de Valores Mobiliários (CMVM), a entidade supervisora em Portugal, inclui avisos como “pode perder muito mais do que o seu investimento inicial” e apenas se deve considerar os CFD se “dispuser de tempo suficiente para gerir ativamente o seu investimento”. Tempo é algo que Ulisses Pereira não tinha de sobra.

Guru também do andebol

Desde os nove anos que Ulisses Pereira segue as cotações da bolsa, começando pelas publicadas pelos jornais. Aos 16 anos, começou a investir, recordou o próprio numa entrevista ao PokerPT, um portal português dedicado ao póquer. Mais tarde, quando estudava Gestão na Faculdade de Economia do Porto, começou a usar um terminal da Reuters com acesso em tempo real a informação financeira. Quando a Internet começou a difundir-se, especializou-se em análise técnica de ativos financeiros. A análise técnica baseia-se na leitura de gráficos de preços e de volumes negociados para inferir a direção das cotações.

Entretanto, o jovem Ulisses Pereira jogava andebol, uma modalidade em que chegou a ser jogador profissional. Uma rutura de ligamentos num treino obrigou-o a ficar em casa. Foi, então, que começou a participar em fóruns de bolsa e a ganhar notoriedade.

“Apesar de receber cerca de 50 mails por dia, só percebi verdadeiramente a dimensão do que estava a acontecer quando um dia a minha equipa foi jogar a Braga, contra o ABC, a meio da semana. Avisei as pessoas no fórum mais popular da época que, por causa disso, naquele dia não ia publicar a habitual análise diária. No final do jogo, quando saí do pavilhão tinha cerca de 100 pessoas que se deslocaram a Braga para falar comigo, perante o meu espanto e dos meus colegas”, contou Ulisses Pereira ao PokerPT.

A seguir foi tudo muito rápido: passou pelo jornal O Independente, pela TSF e pela SIC, como analista de mercado. Em 2006, é convidado para gerir carteiras pela Dif Broker, mostra o seu perfil na rede LinkedIn.

Embora tenha deixado de jogar como profissional, o andebol continua muito presente na sua vida. “O andebol é, provavelmente, a minha maior paixão”, disse ao PokerPT. E tem dado frutos: em maio de 2014, deixou de ser treinador da equipa feminina do Alavarium, de Aveiro, onde vive, depois de o plantel se ter tornado bicampeão nacional. “Irei orientar a equipa sénior masculina do São Bernardo e serei o coordenador de todo o clube”, contou ao blogue Andebol Feminino Portugal.

Os últimos segundos do jogo em que o Alavarium LoveTiles, sob orientação de Ulisses Pereira, ganha o campeonato nacional de seniores femininos ao ADA Colégio de Barros. Ana Seabra marca o golo decisivo a dois segundos do fim.

A ligação de Ulisses Pereira ao andebol é familiar. O seu pai, também Ulisses Pereira, é o presidente da Federação de Andebol de Portugal. O pai é também deputado à Assembleia da República, no grupo parlamentar do Partido Social Democrático.

Póquer rende mais

O seu coração está no andebol, mas é ao póquer que dedica mais tempo. “Se calhar rende mais”, disse ao PokerPT. Embora ausente dos torneios presenciais (apesar de, por vezes, ganhar em jogos através da Internet, como em julho de 2013), ele dá voz como comentador na televisão portuguesa aos campeonatos de póquer. “Há muito maior semelhança entre o póquer e a bolsa: ao nível da gestão do risco, ao nível da leitura dos intervenientes no jogo – no fundo, a bolsa também tem muito de jogo -, ao nível de fenómeno de massas”, explicou numa entrevista para o PokerPT.

“Os meus treinos [de andebol] são diários e aos fins de semana tenho jogo”, justifica a razão por que Ulisses Pereira não se apresenta em disputas presenciais de póquer.

Entre treinar uma equipa de andebol, coordenar um clube desportivo, jogar e comentar póquer, escrever artigos de opinião e análises a pedido de instrumentos financeiros para o Jornal de Negócios, gerir e escrever para o maior fórum português de bolsa e ministrar cursos de formação de bolsa, é provável que o tempo para administrar carteiras seja pouco. “Conciliar [andebol, bolsa e póquer], não consigo”, desabafou ao PokerPT.

“Os mercados são fascinantes e moderar o Caldeirão já faz parte de mim, mas vejo-os mais como trabalho. É bom, mas adoro quando estou de férias”, disse Ulisses Pereira.

Quinhentos negócios por ano

Luís não sabia que Ulisses Pereira tinha uma vida tão ocupada, mas estranhou o número de negócios efetuado pelo gestor. O seu primeiro dia como gestor do dinheiro de Luís foi paradigmático dos restantes. Às 13h55, de acordo com a documentação a que o Observador teve acesso, investiu praticamente todo o capital disponível na venda de CFD sobre as ações da L-3 Communications. Os CFD permitem aos investidores as chamadas “posições curtas”: vender ativos que ainda não se compraram; após a compra, a posição é anulada. A posição curta sobre a L-3 é fechada quatro horas depois. Doze minutos depois, Ulisses Pereira volta a aplicar o capital na aquisição de CFD sobre as ações da Microsoft. Trinta e sete minutos depois, vende-os.

A folha de cálculo compilada por Luís em 2009 mostra que o ritmo de negociação de Ulisses Pereira era acelerado: o equivalente a 500 operações bolsistas por ano. Esta estatística não estava em consonância como o facto de o gestor classificar-se como “position trader, moderadamente agressivo”, nas páginas da Dif Broker, segundo o Caldeirão de Bolsa. Um position trader tem, normalmente, aplicações de meses ou anos. Os extratos analisados pelo Observador mostram investimentos de minutos, horas, dias e, algumas vezes, semanas.

Ulisses Pereira confirma que “pode ser contraditório” ser um position trader e ter efetuado tantas operações de curto prazo. “A volatilidade era anormal, após a crise de 2007. Não era possível aguentar as posições nessas condições”, explicou ao Observador. “Sem dúvida que foram essas condições que levaram a essas perdas” na ordem dos 90%, conta.

Em outubro de 2009, Ulisses Pereira assumiu junto de clientes que os investimentos eram muito rápidos. “Cheguei à conclusão que os meus trades [negócios] estão a durar um sexto do tempo que habitualmente duravam.” “Tenho sentido é que, perdoe-me o paralelismo, pareço aquelas equipas de futebol que entram em campo para não perder, para defender o zero-zero. O resultado, normalmente, é péssimo”, acrescentou. Esta mensagem foi enviada para, pelo menos, dois antigos clientes.

À partida, as comissões de negociação de CFD são baixas, comparando, por exemplo, com as ações, mas 500 operações multiplicam essas baixas comissões. O preçário atual da Dif Broker mostra que, para operações de mais de cinco mil dólares em CFD sobre o mercado norte-americano, o custo seria de dois ou três cêntimos e meio de dólar por cada título negociado. Por exemplo, aplicar 15 mil dólares em 300 CFD sobre a Chubb (que valiam cerca de 50 dólares) custaria 10,50 dólares (cerca de sete euros, em outubro de 2009). António estima que pagou mais de 25 mil euros em comissões e em juros em três anos e três meses, ou seja, mais de metade da sua carteira inicial.

Outro grande custo não viria, no entanto, pela componente fixa da comissão. Quando se compra e se vende CFD através da plataforma da Dif, os investidores têm dois preços diferentes: um para as compras e outro para as vendas. É o dinamarquês Saxo Bank que define quais os preços a aplicar, embora os contratos dos antigos clientes de Ulisses Pereira indiquem que a diferença máxima entre o preço de compra e de venda é de 2%.

A velocidade de negócios não foi constante entre 2008 e 2011. Desde que fechou a conta na Dif Broker, António compilou todas as operações realizadas por Ulisses Pereira. Os dados mostram maior atividade no primeiro semestre de 2009 e menos negócios no segundo semestre de 2010. A exposição média da carteira também não foi uniforme: no segundo semestre de 2008, Ulisses Pereira apostou mais de 100% da carteira, algo que é possível com CFD, enquanto a exposição média foi de cerca de 50% do capital no segundo semestre de 2009.

Para Ulisses Pereira, as comissões não são culpadas. “Quem tomou as decisões fui eu. Fui eu que não me adaptei ao mercado”, assume o gestor, sem quer discutir o preçário da Dif Broker.

Comissões partilhadas com dinamarquês

Foi o Saxo Bank que desenvolveu a plataforma de negociação que a Dif Broker utiliza. É também o Saxo Bank que é a contraparte dos negócios em CFD dos clientes da Dif e de outros intermediários financeiros portugueses que usam a mesma plataforma, como o Montepio, o Banco Carregosa e o Banco Best.

A diferença entre o preço de compra e o de venda, chamada de spread de mercado, é, para todos os efeitos, um custo para os investidores. Teoricamente, se alguém comprar e vender o mesmo CFD no mesmo momento, perde o equivalente a esse spread. Se fizer 250 operações de compra e 250 operações de venda no mesmo momento sempre com toda a carteira, perde 50% do património, assumindo o spread máximo de mercado. Em março de 2014, a Proteste Investe, a publicação financeira ligada à Deco – Associação Portuguesa para a Defesa do Consumidor, alertou os seus subscritores para este risco no artigo “Como o seu gestor de carteira pode ficar com 50% do seu património”. No entanto, não identificaram os potenciais gestores por falta de casos suficientes para alargar a análise, segundo fonte oficial da Proteste Investe.

Quem ganha com o maior número de operações bolsistas? A Dif Broker é quem cobra as comissões, embora as partilhe com o Saxo Bank, mostra o Relatório e Contas de 2013 da sociedade corretora portuguesa. Todavia, o banco dinamarquês também divide os seus ganhos com a Dif Broker, as chamadas comissões de retrocessão. Aída Blanco Real, diretora de marketing do Saxo Bank para a Ibéria e América Latina, não quis prestar esclarecimentos ao Observador, alegando que “a oferta é personalizada de acordo com as diferentes necessidades dos parceiros” e sublinhando: “não estamos presentes no mercado português”. O Saxo Bank está registado na CMVM como intermediário financeiro desde 2001.

O acordo entre o Saxo Bank e a Dif Broker poderá ter de ser revisto. Até 2017, a transposição de uma nova diretiva europeia proibirá que empresas de investimento recebam remunerações ou comissões de terceiros na gestão de carteiras. “As empresas que fornecem aconselhamento independente ou gestão de carteiras deverão (…) instituir uma política que garanta que os pagamentos recebidos de terceiros são concedidos ou transferidos aos clientes”, refere a diretiva aprovada em maio pelo Parlamento Europeu.

O aviso legal publicado atualmente pela Dif Broker revela que “os gestores de carteira estão proibidos de receber comissões de negociação” e que a única comissão que recebem é a de gestão. O contrato de gestão de carteira de Luís incluía uma comissão anual de gestão de 1% do valor administrado.

Ulisses pode ter, no entanto, ganho mais do que a comissão de gestão. A contabilidade da Dif indica um gasto de dois milhões de euros para “prospetores-gestores” em 2013, “no âmbito de angariação de clientes para a sociedade”. Além disso, sempre que os lucros da sociedade corretora ultrapassam 100 mil euros (o que acontece desde 2010), 10% do excesso sobre este valor é distribuído pelos colaboradores. O gestor não quis comentar a origem dos seus rendimentos pessoais. Pedro Lino, presidente da Dif Broker, não respondeu às perguntas enviadas pelo Observador, mas aproveitou a oportunidade para dizer que “a Dif Broker é a única entidade que permite e sempre permitiu a qualquer investidor estar, se assim o entender, por cima do ombro do seu gestor seguindo as operações feitas na sua carteira, em tempo real com total transparência”.

Acusações de intermediação excessiva

Muitos investidores, alguns antigos clientes de Ulisses Pereira, ventilaram acusações ao gestor de carteiras no principal fórum concorrente do Caldeirão de Bolsa, o Think Finance. O tópico “O Affair das rentabilidades do Ulisses Pereira”, iniciado em março de 2014, o quarto mais participado na sua história, tem inclusivamente sugestões de intermediação excessiva.

Ulisses Pereira diz que não houve intermediação excessiva. “Se as posições tivessem sido opostas, as carteiras teriam ganho”, explica. “Eu limito-me a prestar esclarecimentos a quem se identifica. Não vou alimentar uma telenovela onde toda a gente diz o que quer atrás do anonimato.” É normal os participantes dos fóruns bolsistas usarem pseudónimos. Ulisses Pereira é a exceção, embora o seu avatar seja o Panoramix, o druida das histórias de Astérix, a mexer no caldeirão da poção mágica.

O gestor afirma que “a maior parte das pessoas” que o acusam são antigos membros do Caldeirão de Bolsa que foram banidos por “comportamentos incorretos”. Sente-se prejudicado pela discussão pública: “Mais penalizado do que eu, apenas os clientes.” Segundo ele, o Caldeirão tem vinte vezes mais utilizadores e dez vezes mais tráfego do que o Think Finance.

“Tenho um site, que é o caldeiraodebolsa.com, que já fundei há alguns anos e é o maior fórum da história da Internet portuguesa”, contou, orgulhoso, Ulisses Pereira ao All In News.

Embora seja difícil provar casos de intermediação excessiva, é possível fazê-lo. Em 2008, a CMVM aplicou uma coima de um milhão de euros ao Banco Comercial Português “pela violação, a título doloso, do dever de não praticar intermediação financeira excessiva” entre 2000 e 2007. O BCP recorreu, mas o Tribunal da Relação de Lisboa confirmou a decisão da CMVM.

“Eu perdi o meu dinheiro por incompetência do Ulisses”, garante Luís. “Não sei se foram só maus investimentos ou se também me cobraram muitas comissões”, acrescenta. O antigo cliente não apresentou queixa à CMVM. “Na altura, senti-me muito culpado por ter entregado o dinheiro a ele [Ulisses].” António, o outro antigo cliente, diz que ainda não percebeu como perdeu tanto dinheiro e, por isso, também não apresentou uma reclamação. A CMVM confirmou que Ulisses Pereira não foi alvo de reclamações. Foi a única informação fornecida pela entidade supervisora do mercado português de capitais, apesar de o Observador ter solicitado mais esclarecimentos.

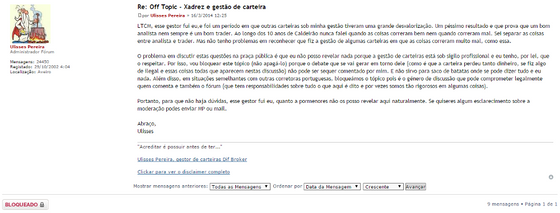

Alguns antigos clientes de Ulisses Pereira tentaram divulgar os resultados da sua gestão no Caldeirão de Bolsa, mas os tópicos foram sendo apagados ou bloqueados. Os moderadores, que, além de Ulisses Pereira, incluem MarcoAntonio e pata-hari, alegam que o tema extravasa os assuntos abordados pelo fórum.

Ódios de estimação

Em abril, no programa Prova Oral, da rádio Antena 3, Fernando Alvim perguntou a Ulisses Pereira, “o homem dos sete ofícios”, se ele tinha “ódios de estimação”. “Sem dúvida. Infelizmente, há pessoas que não gostam de mim”, respondeu o gestor. “O Caldeirão de Bolsa é um fórum com uma moderação muito ativa. As pessoas não podem dizer o que querem. Temos de, às vezes, apagar alguns comentários menos apropriados.”

No Think Finance, Ulisses Pereira foi sendo acusado de eliminar todas as referências ao seu mau desempenho de gestor de carteiras para continuar no topo como guru da bolsa. Os comentadores indicam, inclusivamente, que a Dif Broker pactuou: a página da sociedade corretora referente ao gestor passou a incluir uma referência ao desempenho histórico, mas apenas a menos de um ano, embora indique que Ulisses Pereira tem 22 anos de experiência.

A explicação dada por Ulisses Pereira ao Observador está no facto de gerir carteiras expostas ao mercado português desde fevereiro de 2014 e não ao norte-americano como antes. Acrescentou que não tem transacionado porque está pessimista para a bolsa portuguesa, o que justifica o facto de ter um desempenho nulo a 30 e a 90 dias. Embora possa assumir posições curtas, deseja que as carteiras beneficiem apenas das subidas das ações nacionais.

“O objetivo do portfolio é tentar atingir os 15% ao ano, independentemente de estarmos em bear [um período de quedas generalizadas da bolsa] ou bull markets [subidas generalizadas], sendo que o limite máximo de perdas por ano são os 15%”, refere a página da Dif Broker.

Para ser cliente de Ulisses Pereira é preciso entregar-lhe, pelo menos, 50 mil euros. A comissão de gestão mantém-se em 1% da carteira por ano, adicionada de 15% das mais-valias calculadas semestralmente.

O Observador tem conhecimento de tópicos sobre Ulisses Pereira que foram apagados do Caldeirão de Bolsa. A Google, responsável pelo motor de busca mais popular, também pode ter removido resultados de pesquisa quando se procura por “Ulisses Pereira”. A busca indica que “alguns resultados podem ter sido removidos ao abrigo da legislação de proteção de dados na Europa”. Em maio de 2014, o Tribunal de Justiça da União Europeia decidiu que alguns cibernautas têm o direito a serem esquecidos. “Para serem qualificáveis [à remoção], os resultados mostrados teriam de ser inadequados, irrelevantes, deixarem de ser relevantes ou excessivos”, explica a Google, que, até 25 de novembro, avaliou 1735 pedidos portugueses. Efetuou uma remoção em cada quatro solicitações. “Não fui eu a fazer o pedido”, garante o gestor de carteiras Ulisses Pereira.

Os artigos de opinião que escreve para o Jornal de Negócios desde 2008 recebem um tratamento especial: os leitores não podem deixar comentários em alguns deles. Quem quiser opinar é remetido para o Caldeirão de Bolsa, onde Ulisses Pereira é moderador.

Entre os 112 artigos de opinião publicados pelo Jornal de Negócios em novembro, apenas dois não permitem aos leitores deixar comentários. São ambos da autoria de Ulisses Pereira: “A histeria depois do funeral da PT” e “Nuno Amado passa no seu teste de stress”. O terceiro artigo escrito pelo gestor de carteiras em novembro aceita comentários, mas também remete os leitores para o Caldeirão de Bolsa. Os Discos Pedidos, em que o gestor faz análises sobre os títulos mais votados pelos leitores, também não aceitam comentários.

Contactada pelo Observador, Helena Garrido, diretora do Jornal de Negócios, não explica o tratamento especial oferecido pela publicação económica. “O Negócios não comenta a vida profissional dos seus colaboradores”, responde quando questionada sobre a opção de não permitir comentários dos leitores nos artigos de Ulisses Pereira.

António lembra-se que, quando a sua conta já estava a perder 30%, leu um comentário, assinado por um “Mr. Pontes”, a um artigo de opinião de Ulisses Pereira no Jornal de Negócios que o acusava de perder 70% ou 80%. Hoje, estes comentários já não existem. Por exemplo, no dia 5 de março de 2008, o artigo “Amo-te, querida acção”, publicado 20 dias antes por Ulisses Pereira no Jornal de Negócios, tinha 11 comentários, revela o Internet Archive. Hoje, o mesmo artigo não tem comentários.

Ulisses pede autorização para continuar

Por sua iniciativa, alguns clientes perguntavam a Ulisses Pereira porque estavam a perder tanto dinheiro. Porém, nos casos de perdas mais extremas, todos eles tinham de reagir. Quando Ulisses Pereira perdia metade da carteira de um cliente, tinha de lhe perguntar se ele queria continuar, por força de regras internas da Dif Broker. “Nesta situação [saldo inferior a metade do inicial], a conta é encerrada e apenas é reaberta caso o cliente demonstre essa vontade, por escrito. No fundo, é uma medida da Dif que obriga o gestor e o cliente a reavaliar se, após um desempenho tão mau, valerá a pena continuar a gestão da carteira”, explicou o gestor ao cliente Luís.

Depois de explicações adicionais de Ulisses Pereira (rematadas com “a decisão é sua, mas eu provavelmente – se fosse cliente e não o gestor – manteria o mesmo capital e reforçaria quando sentisse mais confiança nos resultados apresentados”), Luís pediu tempo para pensar. Demorou duas semanas a autorizar a continuação da gestão da sua carteira, que já valia menos de metade do que dois anos e três meses antes.

Três meses depois, Luís pede mais explicações ao seu gestor: estava “muito desiludido” porque a carteira continuava a cair a pique. “Ao longo dos quase 20 anos que levo de mercados já vivi momentos bons e momentos maus e estes foram superados, mas se é algo que eu nunca faço é prometer que as coisas vão correr bem porque ninguém o pode fazer, a menos que esteja de má-fé ou tenha pouca experiência”, explicou Ulisses Pereira, em resposta. “Naturalmente que compreenderei se deixar de ter confiança na recuperação e quiser o encerramento da carteira, embora eu acredite que a situação pode inverter-se”, acrescentou. Luís renovou o seu voto de confiança: “As suas palavras de conforto fizeram-me acreditar que vamos dar a volta por cima.”

Além de ter de suspender as carteiras quando perdem 50%, os gestores da Dif também têm de fechar as contas quando o valor administrado é inferior a cinco mil euros. Foi o que aconteceu cerca de sete meses depois do seu último voto de confiança. “Lamento que o desempenho da carteira tenha estado muito longe das expectativas. Ao longo deste período, procurei sempre inverter a tendência descendente da carteira, mas sem sucesso. Os mercados mudaram muito nos últimos anos e, provavelmente, também eu terei que mudar para me adaptar a uma nova realidade, a um mundo novo”, finalizou Ulisses Pereira. Luís disse estar “extremamente desiludido”.

Com António, a conversa foi semelhante, embora este antigo cliente tenha demonstrado a sua desilusão com mais palavras. “Não percebo como foi possível uma perda de quase 25% na carteira em dois dias”, escreveu António a Ulisses Pereira. “Que razões existem para não limitar as perdas e permitir que uma ação passe de ganhos de 3% para perdas de 30%!” António inclusivamente sugeriu uma pausa ao gestor para pensar: “Compreenderei uma situação sem transações durante algum tempo.” Noutra oportunidade, pediu-lhe “que, de futuro, o capital (e os ganhos) seja mais protegido”.

Reconhecimento público das perdas

Depois de pressão de antigos clientes, Ulisses Pereira assumiu publicamente a desvalorização das carteiras que geria. “Esse gestor fui eu, e foi um período em que outras carteiras sob minha gestão tiveram uma grande desvalorização. Um péssimo resultado e que prova que um bom analista nem sempre é um bom trader”, contou no Caldeirão de Bolsa, em março de 2014. “O problema em discutir estas questões na praça pública é que eu não posso revelar nada porque a gestão de carteiras está sob sigilo profissional e eu tenho, por lei, que o respeitar”, acrescentou.

Quase uma semana depois, responde publicamente ao membro IzNouGuud do Caldeirão de Bolsa e antigo cliente: “Lamento as tuas perdas e compreendo a desilusão, mas também espero que compreendas a minha revolta com tudo o que foi dito e acusado à volta disto.”

Gestores também vão à falência

Em setembro de 2009, numa entrevista que deu ao seu Caldeirão de Bolsa, Ulisses Pereira assumiu que ele já tinha ido à falência. Nos seus primeiros anos nos mercados, “a Cimpor contrariava a tendência de queda da bolsa portuguesa, acumulando ganhos fortíssimos, devido à luta pelo controlo da empresa, nomeadamente pelo controlo dos votos de uma assembleia geral que seria decisiva para o futuro da empresa”, recordou. “A minha leitura era de que, depois da assembleia geral, aquele ‘balão artificial’ que se foi enchendo iria esvaziar-se, pelo que teria que abrir posições curtas.”

O investidor Ulisses Pereira começou a fazer a sua aposta alguns dias antes da assembleia geral. À medida que as ações continuavam a senda das subidas, ele reforçava as posições. Depois da assembleia, as ações continuaram a subir, para sua surpresa. A corretora começou a exigir reforços da sua conta de investimentos.

Mesmo com as ações a subir, ele manteve-se crente na queda. “Tão confiante eu estava desse negócio que fui depositar dinheiro que não estava destinado à bolsa para reforçar essa conta-margem. Mas os dias passaram, a ação continuou a voar e, sem dinheiro para reforçar essa conta-margem, fui obrigado a fechar essa posição, perdendo todo o dinheiro destinado aos mercados financeiros”, recordou.

Na entrevista, Ulisses Pereira acrescenta que, no dia em que fechou a conta, a ação atingiu o seu máximo e começou a cair. A desvalorização acumulada chegou aos 80%, que poderiam ter sido um ganho se não tivesse fechado a conta. “Ter razão antes do tempo, em bolsa, pode ser fatal.”

“A pressa de ganhar; a utilização da estratégia de baixar o preço médio, pensar que se encontrou a fórmula mágica, não ser consistente, forçar negócios, a falta de confiança e o excesso de confiança” são razões porque muitos investidores perdem nos mercados, segundo Ulisses Pereira.

Ulisses, o Doctor Boom

Ser analista de mercado, função que projetou o nome de Ulisses Pereira para a ribalta da bolsa, é diferente de ser gestor de carteiras. Ser um bom analista não é garantia de bons resultados na execução de estratégias bolsistas.

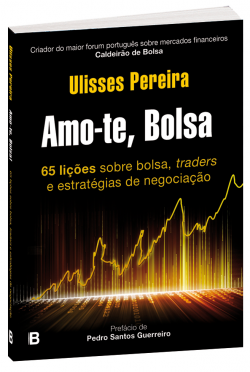

Pedro Santos Guerreiro, diretor executivo do Expresso e antigo diretor do Jornal de Negócios, propôs o cognome “Doctor Boom” ao analista Ulisses Pereira, por oposição a Nouriel Roubini, o “Doctor Doom” que previu a grande crise financeira. “Que me lembre, Ulisses Pereira foi o único a apontar o momento de viragem da Bolsa em Portugal”, escreveu Pedro Santos Guerreiro no prefácio do livro lançado pelo analista, “Amo-te, Bolsa”.

Os mais críticos, informados das acusações feitas ao gestor de carteiras Ulisses Pereira, concordam com o cognome. “Boom” é uma boa alcunha, “tal não é o efeito explosivo que as carteiras de investimento têm nas suas mãos”, brinca Pappillon no Think Finance.