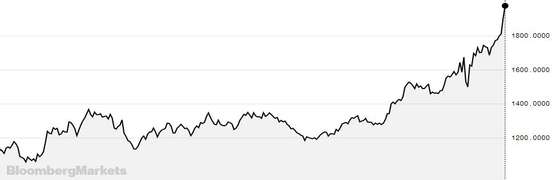

A cotação do ouro nos mercados internacionais atingiu esta segunda-feira um novo máximo histórico – muito perto dos 2.000 dólares por onça – após uma valorização súbita que a maioria dos analistas interpreta como uma reação às medidas de estímulo económico que os bancos centrais mundiais estão a lançar para responder à crise pandémica. Mas essa é apenas uma parte da explicação, porque há muito tempo – bem antes do vírus – que vários analistas antecipavam que a cotação do ouro poderia chegar a estes valores recorde.

Há praticamente um ano, várias casas de investimento, entre as quais o Bank of America-Merrill Lynch e a TD Securities, já avisavam que estava a formar-se o cocktail que poderia fazer com que nos meses seguintes houvesse uma valorização do ouro para lá dos recordes registados em 2012, em plena crise da dívida europeia. Recordes esses, na casa dos 1.980 dólares por onça, que foram agora ultrapassados (em termos nominais, não ajustados à inflação do dólar): os contratos futuros de ouro para outubro (Comex) tocaram os 1.997 dólares por onça, na sessão norte-americana desta segunda-feira (1.697 euros).

Diziam os analistas citados numa notícia da CNBC de 13 de agosto de 2019: “Num mundo cheio de incerteza e com uma enorme quantidade de instrumentos de dívida com rendimentos abaixo de zero, ativos reais como o ouro tornam-se mais atrativos – o que pode levar a cotação do ouro a novos recordes”. Na altura, essas incertezas diziam respeito sobretudo às tensões comerciais entre os EUA e a China mas também, por outro lado, às retomas económicas lentas que se faziam sentir nos blocos económicos desenvolvidos como os EUA e a Europa.

Meio ano depois, surgiu a pandemia. E agora, mais uma vez, sobem de tom os receios sobre se a China irá honrar o importante acordo comercial (Fase 1) que celebrou com os EUA e com Donald Trump.

Inicialmente, a cotação do ouro ressentiu-se das notícias sobre a propagação mundial do novo coronavírus – num relativamente raro alinhamento com o preço dos ativos mais arriscados, como os mercados de ações. Esse efeito terá estado, em parte, relacionado com a volatilidade que se registou no dólar, moeda em que o ouro é mais frequentemente denominado, nos primeiros meses do ano: momentos de refúgio internacional no dólar alternaram com fases de pressão sobre a divisa dos EUA, sempre que os investidores antecipavam que a pandemia acabaria por afetar gravemente (até mesmo) a economia norte-americana.

O movimento assemelhou-se ao que faz o felino quando agita a anca para um lado e para o outro antes de se lançar para a frente, em direção à presa: “é normal, no ouro, começar por haver algumas vendas por parte de mãos nervosas, que pressionam a cotação, antes de se partir para novos máximos”, dizia Jeb Handwerger, analista citado pelo portal MarketWatch. Nos últimos meses, a cotação do ouro encetou uma das valorizações súbitas mais ferozes da História: em comparação com a cotação mais baixa registada desde o início de 2020, em março, o preço do ouro disparou cerca de 30%.

Nada que tenha surpreendido especialistas como o investidor da gestora Sprott Peter Grosskopf, que já em abril antecipava que os efeitos da pandemia iriam acelerar as tendências que tinham marcado os últimos anos, isto é, bancos centrais visivelmente incapazes de normalizar a política monetária no pós-crise financeira de 2008. Se nos EUA a Reserva Federal chegou a tirar as taxas de juro de juro (subidas que, entretanto, foram anuladas), na zona euro o Banco Central Europeu nem isso conseguiu fazer – Mario Draghi fez todo o seu mandato de oito anos sem ter a experiência de anunciar uma subida das taxas de juro, por muito simbólica que fosse.

Peter Grosskopf, da Sprott, explicava, de forma sucinta: “Há demasiada dívida, a todos os níveis. Pedimos emprestado ao futuro e não há economia suficiente para pagar tudo“, dizia o especialista, acrescentando que, neste estado de coisas, a “repressão financeira irá continuar daqui para a frente, pelo que o ouro é um ótimo esconderijo num processo destes“.

A perceção de segurança do investimento em ouro, que tem raízes milenares, é aquilo que suporta o investimento neste metal precioso que, embora não produza rendibilidades ou dividendos, historicamente consegue conservar o seu valor relativo em fases de maior inflação – fases que, em teoria, seriam uma consequência direta das medidas de estímulo que os bancos centrais estão a lançar há mais de uma década. Porém, o ouro subiu cerca de 70% desde o final de 2018, a antecipar um risco de uma inflação que, pelo menos até agora, não chegou. O que não é garantia de que não acabará por chegar.

O que os dados concretos mostram, porém, é que apesar disso os receios ligados à pandemia fizeram intensificar a aposta não só no ouro mas em instrumentos financeiros que estão indexados ao preço do metal precioso. Mesmo com a procura real por ouro físico a cair 11% no segundo trimestre, os investidores globais aumentaram em mais de 300% a sua exposição aos chamados ETF de ouro, fundos de gestão passiva que acompanham a evolução do preço do metal precioso.

Enquanto os economistas debatem se as economias vão sair do choque económico do segundo trimestre com uma recuperação em V, em U, em W ou em L, os investidores estão, com o seu dinheiro, a concordar que, nesta fase, uma parte maior das carteiras de investimento deve estar exposta àquele que historicamente é o principal ativo de refúgio – embora alguns, como George Soros, lhe chamem a “maior bolha de sempre”. Foi isso que o famoso investidor e filantropo disse em 2010, quando o ouro escalou para valores inéditos… então na casa dos 1.200 dólares por onça.

E agora? Até onde pode ir o ouro?

Olhando para a frente, a visão mais consensual é que é difícil ver por que razão haveria o ouro de corrigir de forma significativa, mesmo depois destes quatro meses consecutivos de valorizações. Por outras palavras, a maior parte dos analistas acredita que o preço vai continuar a subir – mais ainda depois de terem sido superadas com relativa facilidade algumas chamadas “resistências técnicas” importantes, isto é, fasquias onde muitos investidores tinham fixado ordens de venda automática para garantir que não lhes fogem as mais-valias potenciais obtidas com a valorização do ativo.

O ultra-influente Goldman Sachs emitiu por estes dias uma nota de análise onde antecipa que o preço de referência do ouro irá atingir os 2.300 dólares nos próximos 12 meses, ou seja, antes de 2022 – e diz mais: a cotação do metal precioso poderá, até, substituir em larga medida o dólar como moeda de reserva internacional.

O ouro é a divisa de último recurso, em particular num contexto como aquele que vivemos atualmente, em que os governos estão a diminuir o valor das suas moedas fiat e a pressionar as taxas de juro para mínimos históricos. Existem receios reais em torno da longevidade do dólar norte-americano como moeda de reserva”, diz o Goldman Sachs.

E há analistas ainda mais radicais: Barry Dawes, da Martin Place Securities, apontou para um cenário em que o preço do ouro dispara para “3.500 dólares nos próximos três anos a quatro anos”, embora seja “provável” que esse seja um caminho feito com vários momentos de “consolidação”, isto é, alturas em que o preço baixa moderadamente antes de voltar a subir ainda mais. Uma coisa é certa, aos olhos de Barry Dawes: “a força subjacente desta valorização é muito robusta”.