Um estudo da JLL, o “European Real Estate Overview and Outlook”, relativo ao 1.º trimestre de 2024, revela que em termos de investimento comercial os primeiros três meses deste ano estão em linha com o investimento no 1.º trimestre homólogo ao atingir os 256 milhões de euros. No entanto, este valor é o mais baixo dos últimos cinco anos, excetuando o último trimestre de 2020 e os primeiros três meses de 2021 que foram afetados pela pandemia de Covid 19. Ainda assim, esta redução de 5% yoy é inferior à média europeia que contraiu 16%. As yields no 1.º trimestre estão estáveis, evoluindo de acordo com a média europeia.

Mas Portugal, seguindo a tendência europeia regista uma diversificação de aplicação de capital por setores, com destaque para os escritórios com 37% de share do investimento global, seguido do retalho, com 35% de share, e da hotelaria com 24%. Portugal foi uma excepção uma vez que o segmento de escritórios foi o único setor que registou um aumento de exposição ao mercado enquanto, no panorama europeu, todos os segmentos, menos hotelaria, apresentaram uma contração tendo sido a de escritórios de 28% yoy.

Recuperação dos escritórios

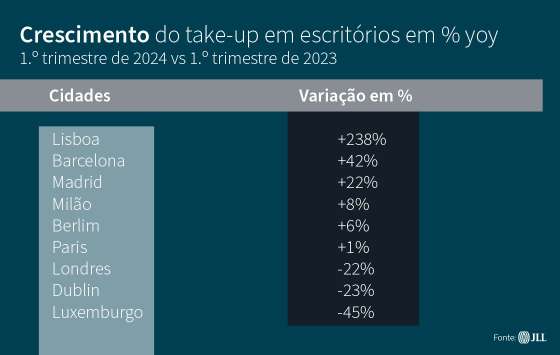

Falando em escritórios mas em termos de ocupação, registou-se uma alteração substantiva neste 1.º trimestre, uma vez que nos primeiros meses deste ano foram colocados quase 90 mil m2 de área em Lisboa e no Porto o que é notável. O estudo da JLL diz-nos que o take-up de escritórios em Lisboa cresceu 283% quando comparado com o período homólogo de 2023 o que contrasta com a média europeia que viu o nível de absorção de escritórios decrescer.

Diferente é fazer a análise em termos de vacancy rate, com a taxa de desocupação em Lisboa a atingir os 10,02%, o que é superior aos 8,59% da média dos últimos anos. Este é um movimento semelhante ao que se passa nas principais capitais europeias e, para sermos detalhados, precisamos de fazer uma análise a duas dimensões sobre o nível de vacancy rate: a dimensão geográfica e a disponibilidade de escritórios, destacando-se em Lisboa, o Corredor Oeste com uma elevada disponibilidade, da ordem dos 20%. E tal, como na generalidade das cidades europeias, a taxa de desocupação é superior quando se trata de stock antigo e em localizações menos centrais. O Corredor Oeste tem 1 milhão de m2 de stock ou seja representa quase ¼ do stock total da cidade, e os espaços desocupados são os mais antigos, obsoletos, de pequena dimensão e que não satisfazem a procura em termos de layout, arquitetura, eficiência, tecnologia e de critérios de sustentabilidade, o que dificulta a colocação no mercado. Diferente é a ocupação que está nos 100% dos edifícios que ao longo dos últimos anos foram construídos de raiz ou reabilitados, e que revelam elevados níveis de qualidade.

Explicador do léxico

↓ Mostrar

↑ Esconder

Vacancy rate – Nível de desocupação do espaço medido em percentagem considerando a área total desocupada vs a área total existente de escritórios e dentro de determinado período de tempo

Yield – taxa de retorno de um investimento num determinado periodo de tempo

Take-up – Nível de ocupação do espaço

Stock – área existente num determinado segmento de mercado, ocupado ou desocupado, expresso em metros quadrados

ADR – Valor médio dos quartos ocupados em determinado período de tempo

RevPar – indicador que mede o desempenho do hotel baseado no número de quartos vendidos num determinado período de tempo

STR – Ferramenta de benchmarketing que compara o desempenho dos hotéis em determinada região e período de tempo

Renda prime – Rendimento na melhor localização e relativo ao melhor produto em comercialização

Yoy – Crescimento anual

Homólogo – Comparativo entre os mesmos períodos de anos diferentes

Share – Parcela

Lisboa tem vindo a registar um crescimento contínuo das rendas prime com um aumento anual médio de 3,7%, bastante abaixo do nível de inflação dos últimos dois anos, tendo atingido o valor prime de 28 euros/m2/mês, resultado do aumento da qualidade dos novos edifícios a serem desenvolvidos e da disponibilidade das empresas em pagar uma renda mais elevada para estarem no edifício que melhor responda às suas necessidades e ofereça a melhor experiência de trabalho aos seus colaboradores.

Logística

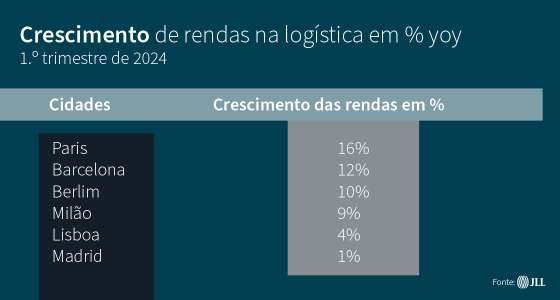

A logística, a par dos escritórios, é das áreas com atividade mais intensa. A revelar a escassez de oferta adequada aos requisitos da procura está o take-up que nos primeiros três meses deste ano ficou 15% abaixo do período homólogo do ano passado e em linha com a quebra registada no mercado europeu. Há cerca de 300 mil m2 de diferença entre a procura de armazéns e o stock disponível,. O aumento da pressão dos preços é o fruto do desequilíbrio entre a oferta e a procura e a exigência por parte dos arrendatários de maior qualidade dos espaços. E, se há zonas onde a renda prime se manteve estável, há outras zonas com aumentos entre os 5% e os 12% num comparativo entre os primeiros trimestres de 2024 vs 2023.

Interesse no retalho

No retalho, a atratividade permanece elevada numa clara recuperação pós-pandemia.. O interesse dos retalhistas internacionais a trabalharem nos segmentos do luxo ao low cost continua elevado com novas marcas a entrarem ou a expandir em Portugal. O mercado depara-se com escassez de espaços adequados aos requisitos das marcas que são mais exigentes em termos de microlocalização e de eficiência do espaço, assistindo-se a algum desajustamento entre a estrutura física oferecida e os requisitos das marcas o que inibe uma maior expansão. Regista-se uma procura muito significativa para o retalho ligado à distribuição. Em termos de preços o estudo da JLL revela um crescimento significativo das rendas prime médias, com os preços anuais a aumentaram cerca de 7,7% no comércio de rua, cerca de 8,3% nos centros comerciais, enquanto nos stand alones alimentares a subida média anual é de 16,7% e nos não alimentares as rendas prime aumentaram 10% em média yoy.

Hotelaria: um setor em crescimento

A hotelaria é dos setores mais ativos em Portugal, sobretudo em Lisboa, Porto e Algarve, com o preço por quarto a subir suportado por indicadores muito confortáveis. E quando comparamos com 2019, no ano pré-Covid, Portugal regista crescimentos a nível de ADR e RevPar, embora a taxa de ocupação média ainda seja inferior. Refere a JLL que de acordo com o STR Lisboa tem um ADR de 139 euros, mais 33,7% do que em 2019, a par de um RevPar de 83 euros, mais 25,8% que em 2019, mas uma taxa de ocupação média que está nos 60%, quando em 2019 se situava nos 63%.

Desafios na área de living

À semelhança de outros segmentos do mercado, o setor de living está desequilibrado em termos de oferta e procura, o que é uma oportunidade para o aparecimento de novos conceitos.

Embora o mercado de compra e venda de habitação seja muito dinâmico, a promoção para arrendamento é incipiente e seria importante para alargar o leque das opções de habitação para vários perfis da procura. O estudo da JLL frisa que Portugal distancia-se de outros países europeus pela inexistência de um mercado de arrendamento institucional, sendo que o aumento do preço das rendas em Portugal está em linha com outras grandes cidades europeias.

A recuperação do mercado no período pós-troika, o ciclo imobiliário longo, o aumento dos custos de construção (a JLL refere que os custos de construção aumentaram 28% em Portugal nos últimos quatro anos) e a morosidade dos processos de licenciamento são dos principais fatores para que os níveis de construção estejam abaixo das necessidades da procura.

Entretanto, o mercado está a tentar reagir com mais pedidos de licenças de construção, um facto em contraciclo com a média europeia (quebra de 20% no número de casas construídas entre 2022 e 2023) uma vez que Portugal regista um aumento de 7% no mesmo período.