No seu parecer à Conta Geral do Estado de 2023, o Tribunal de Contas volta a criticar o apuramento da despesa fiscal. “O Tribunal evidencia o não apuramento da despesa fiscal para um terço dos benefícios fiscais e fragilidades no subsídio social de mobilidade, no apoio extraordinário à renda e no controlo das dívidas fiscais na atribuição de benefícios fiscais, designadamente no caso dos residentes não habituais, que representa 62,8% da despesa fiscal em IRS”.

No parecer tornado esta quarta-feira público, e entregue à Assembleia da República, o Tribunal de Contas indica um juízo de não conformidade da conta com a Lei de Enquadramento Orçamental por “esta não integrar as demonstrações orçamentais e financeiras consolidadas da administração central e da segurança social”. Um juízo que se repete com referência a 2023.

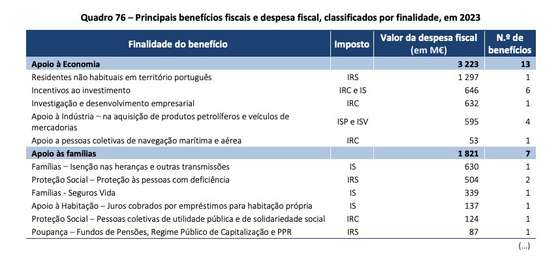

Em relação à despesa fiscal, a conta de 2023 reporta um impacto estimado de 15 mil milhões, com 202 benefícios fiscais, “não apresentando” valores para 101 benefícios ainda ativos. “É, por exemplo, o caso da despesa fiscal resultante de reduções da taxa autónoma de IRS aplicada a contratos de arrendamento para habitação permanente, da isenção de IVA de diversas atividades e do regime especial de isenção, da isenção da tributação autónoma em IRC dos veículos movidos exclusivamente a energia elétrica ou ainda da isenção do imposto de selo nos contratos enquadrados no programa de apoio ao arrendamento”.

Existe ainda ausência de quantificação da despesa dos benefícios que concorreram para a formação de prejuízos fiscais que os sujeitos passivos, em cada ano, deduzem ao lucro tributável.

E, por isso, o Tribunal de Contas recorda que a Autoridade Tributária tem reclamado a implementação de soluções informáticas. “Ora, as boas práticas recomendam que aquando da criação de cada benefício fiscal deva estar, desde logo, salvaguardada a existência de metodologias que permitam quantificar e avaliar os respetivos impactos”, diz o Tribunal de Contas.

Fonte: Tribunal de Contas

Fonte: Tribunal de Contas

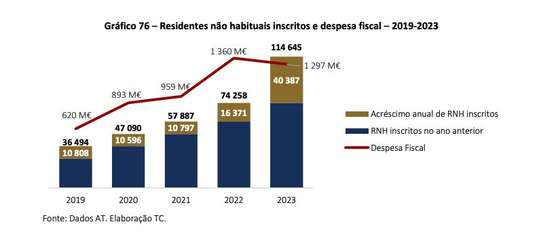

O regime fiscal dos residentes não habituais (RNH) em território português contabiliza uma despesa fiscal de 1.297 milhões de euros. O Tribunal de Contas indica que “apesar de ter sido revogado [no Orçamento para 2024] prevê-se que a despesa fiscal [com este regime] continue a apresentar valores elevados nos próximos anos. O regime dos RNH continua a ser aplicável aos sujeitos passivos que: a 01/01/2024 já se encontrem inscritos como RNH (até esgotar os 10 anos após essa inscrição); a 31/12/2023, reúnam as condições para qualificação como residente para efeitos fiscais; se torne residente para efeitos fiscais até 31/12/2024 e declare para efeitos da sua inscrição como RNH dispor de um conjunto de elementos exigidos na lei – art. 236.º da LOE 2024 (disposição transitória no âmbito do IRS)”, recorda.

Esse valor é, no entanto, uma diminuição face ao registado em 2022, apesar, salienta o Tribunal de Contas, do aumento de inscritos (mais 54,4% para 114,6 mil). “Os elevados montantes desses rendimentos implicam valores significativos de despesa fiscal, mas que não correspondem integralmente a uma efetiva perda de receita para o Estado”.

Fonte: Tribunal de Contas

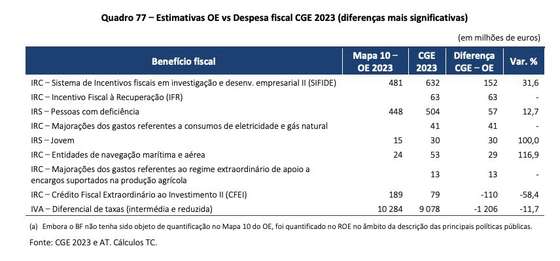

O SIFIDE – Sistema de Incentivos fiscais em investigação e desenvolvimento empresarial corresponde a 632 milhões, o RFAI – Regime fiscal de apoio ao investimento a 244 milhões, o DLRR – Regime de Dedução por lucros retidos e reinvestidos a 120 milhões, o CFEI II – Crédito fiscal extraordinário ao investimento a 79 milhões e o IFR – Incentivo Fiscal à Recuperação a 63 milhões.

No apoio às famílias (que representa 34,6%), a isenção de IS nas heranças e outras transmissões entre cônjuges, unidos de facto, descendentes e ascendentes contabiliza 630 milhões.

O Tribunal de Contas indica, ainda, incoerências, já que por exemplo a redução de receita de 266 milhões com IVA Zero indicada não foi considerada para efeitos de quantificação da despesa fiscal.

Por outro lado, são imputadas incoerências nas inscrições de mapa. E na discrepância em relação às projeções orçamentais.

Fonte: Tribunal de Contas

Estado não vai conseguir recuperar todo o valor da Zona Franca da Madeira

De acordo com o parecer do Tribunal de Contas à Conta Geral do Estado de 2023, a Autoridade Tributária não deve conseguir recuperar parte do dinheiro dado em benefícios à Zona Franca da Madeira e que a Comissão Europeia considerou ilegais.

O total que tem de ser recuperado é de 839 milhões, relativo a 302 contribuintes. Mas, indica o Tribunal de Contas, 9 milhões, referentes a 83 liquidações, “são considerados não recuperáveis”.

Das restantes 930 liquidações, é indicado, 177 ainda estão por emitir (273 milhões) e 44 aguardam processamento e notificação do contribuinte (32 milhões). Das 709 já liquidadas num valor a recuperar de 525 milhões “foram emitidas liquidações no valor de 515 milhões”, tendo os os contribuintes pago 66 milhões (12,8%) e até 29/05/2024. “A AT já procedeu à emissão de 492 certidões de dívidas relativas a liquidações não pagas”.

Em relação à regularização de outras dívidas de natureza fiscal e contribuições à segurança social (Peres), foram cobrados 11 milhões. O Tribunal continua, no entanto, a alertar que, “relativamente a programas especiais de regularização de dívidas (como o PERES, mas também como o Regime excecional de regularização de dívidas – RERD em 2013), as dívidas pagas podem vir a ser anuladas, principalmente por decisões judiciais, daí resultando a restituição dos montantes pagos pelos contribuintes”. Em 2023, foram restituídos 10 milhões relativos ao PERES (diminuição de 32,6% face a 2022) e 41 milhões relativos ao RERD (aumento de 161,3% face ao ano anterior) pelo que, até ao final de 2023, já foram restituídos 242 milhões dos montantes cobrados no âmbito destes regimes.

Fonte: Tribunal de Contas

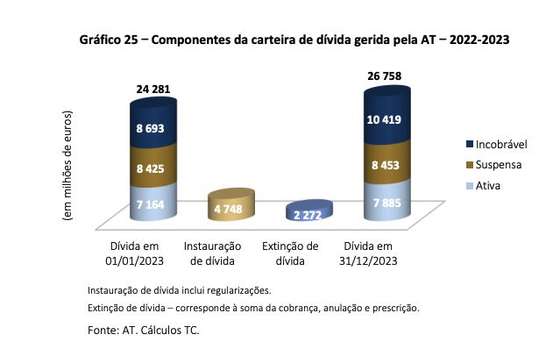

No final de 2023, a dívida em cobrança coerciva totaliza os 26.758 milhões de euros, aumentando 10,2% face a 2022. A dívida incobrável, segundo o parecer, está nos 10 mil milhões de euros.

O valor dos processos instaurados aumentou 1.608 milhões (51,2%) face a 2022 “em resultado, sobretudo, do acréscimo de dívidas de IRS (1 163 M€, 190,5%), valor muito influenciado pela instauração de dois processos de valor excecionalmente elevado, quantificados em 1.003 M€, referente a liquidações de IRS de um contribuinte não residente”.