“Quanto mais tempo se utilizam sedativos, mais difícil se torna viver sem eles”. A frase é do investigador do centro de pesquisa Austrália-Japão do Crawford School of Public Policy, da Universidade da Austrália, Masahiko Takeda.

Resumo o dilema que o novo inquilino do banco central japonês tem em mãos. Kazuo Ueda tomou posse este domingo como governador do Banco do Japão (BoJ). Aos 71 anos substitui no cargo Haruhiko Kuroda, sete anos mais novo. Pela primeira vez o Japão não escolhe um político para o cargo. Senta-se agora na cadeira de governador um académico, com vasto trabalho na área económica.

Também por isso quando o seu nome foi anunciado em fevereiro (recebeu a confirmação das duas câmaras parlamentares nipónicas em março) houve surpresa, já que não entrava em qualquer lista de apostas. Pouco tempo depois de ter sido divulgado o seu nome como sucessor de Haruhiko Kuroda (que esteve 10 anos no banco central) afirmou que a instituição devia ser “criativa” na sua política monetária e avançar para surja a normalização das taxas de juro se considerar que há forma de sustentar uma inflação em torno dos 2%, de acordo com o Financial Times. Mas aproveitava, a ocasião, em fevereiro, para sinalizar que o Banco do Japão não deve ter pressa em libertar-se da política acomodatícia que tem vindo a praticar há uma década e que pôs fim a um período de deflação, ainda que à conta de injeções massivas de estímulos económicos. Foram cerca de 12 biliões de euros. Além disso, as taxas mantiveram-se negativas.

Antes de entrar no banco do Japão, Ueda não se comprometeu com qualquer rumo: “As políticas monetárias têm de ser conduzidas com base no momento atual e em particular com base nas projeções para a economia e para os preços. Nessa perspetiva, penso que a atual política do BoJ é apropriada e, de qualquer forma, a política acomodatícia deve continuar no estado atual”, declarou em fevereiro, segundo a Reuters. Seria cedo para abandonar essa política, mas advogava que o banco central deveria ter uma estratégia de saída.

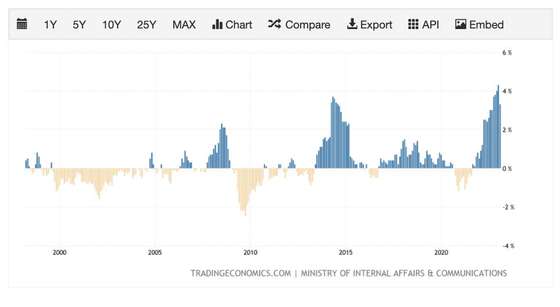

Em relação à inflação, os últimos dados apontam para uma taxa como há 41 anos não se via — em janeiro ficou nos 4,3%, tendo já abrandado para 3,3% em fevereiro. Acima do objetivo de 2%, o Banco do Japão enfrenta vários desafios. O primeiro é o de decidir se irá começar a subir as taxas de juro, uma decisão que Kuroda deixou para o seu sucessor. A reunião de política monetária terá lugar no final deste mês. Até agora tem preferido manter a sua política acomodatícia ao contrário dos restantes banqueiros centrais um pouco por todo o mundo que se concentram em fazer descer a inflação subindo as taxas.

Inflação no Japão

O Bank of America Global Research espera uma normalização gradual e não uma rutura abrupta com o passado, disse à CNBC o economista-chefe Izumi Devalier, apontando apenas para 2024 o abandono da política de taxas negativas. Masahiko Takeda explica o dilema.

A política do Banco do Japão, com a compra massiva de obrigações do tesouro, permitiu que a dívida pública nipónica mantivesse taxas de juro perto de zero na dívida a 10 anos, o que permitiu ao Estado financiar-se com baixos custos, ainda que tivesse aumentado o seu défice com a política de investimento público para tentar insuflar o crescimento económico. Agora, subir taxas implica agravar os gastos públicos, o que pode determinar a aplicação de uma política de austeridade.

Além disso, também as empresas nipónicas beneficiaram das taxas baixas, havendo muitas companhias salvas por esta artificialidade, segundo o mesmo professor, admitindo que o banco central poderá cair na tentação de continuar a prescrever o sedativo do dinheiro a baixo custo para que o doente não sinta a dor, mas pode atrasar a sua doença, acrescenta Masahiko Takeda que diz ser o momento de começar a reduzir a medicação até para testar a verdadeira resistência da economia japonesa.

A jogada vai ter de ser feita pelo novo governador. Kazuo Ueda estudou matemática na Universidade de Tóquio, antes de fazer o mestrado no MIT (EUA) em 1980. Ensinou na Universidade de British Columbia no Canadá, antes de regressar ao Japão e à “sua” Universidade, onde chegou a ser reitor na faculdade de economia. Foi membro do conselho de política monetária do Banco do Japão entre 1998 e 2005. Antes de ser anunciado como novo governador, Ueda lecionava e era o reitor do departamento de gestão da Kyoritsu Women na Universidade de Tóquio e era administrador independente na JGC Holdings Corp, uma empresa de engenharia, no banco público de desenvolvimento. Era também conselheiro-chefe do Instituto para os Estudos Económicos e Monetários, um think tank do Banco do Japão.

Ao contrário de Kuroda, o novo governador não é visto como tendo grandes ligações à política que passou a designar-se Abenomics, concretizada pelo ex-primeiro-ministro Shinzo Abe (assassinado num comício no ano passado), que passou, precisamente pelos estímulos económicos e orçamentais. “Ueda é um economista-académico”, descreve à Reuters James Malcom, diretor de estratégia cambial, no UBS, acrescentando: “nunca foi terrivelmente otimista em relação ao Abenomics”.

Abenomics. O programa das três flechas de Shinzo Abe que nunca atingiu em cheio a economia do Japão

Com mais ou menos críticas ao mandato de 10 anos de Kuroda, o governador que agora sai de funções mereceu um aplauso na última reunião do G20. “Kuroda é um mestre no seu ofício. Dirigiu a política monetária do Japão em tempos difíceis. Estes são grandes sapatos para qualquer sucessor”, declarou Thomas Jordan, do banco nacional suíço.