O Banco de Portugal confirma aquilo que chama uma decisão de “completar” a resolução imposta ao BES, em 2014. Os titulares de dívida de maior qualidade vão sofrer perdas de quase dois mil milhões de euros. Eis como esta decisão inédita é justificada pelo Banco de Portugal, em comunicado divulgado esta terça-feira.

“Com base na evidência de que a situação económica e financeira do Novo Banco, S.A., desde a data da sua criação, tem vindo a ser negativamente afetada por perdas decorrentes de factos originados ainda na esfera do Banco Espírito Santo, S.A. e anteriores à data de resolução, o Banco de Portugal determinou retransmitir para o BES a responsabilidade pelas obrigações não subordinadas por este emitidas e que foram destinadas a investidores institucionais”.

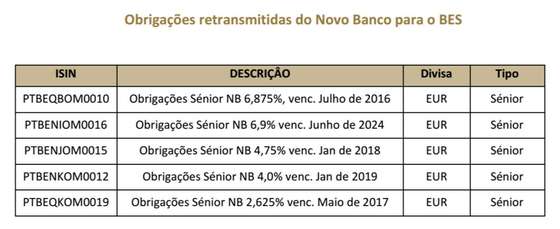

Os números são os seguintes: o montante nominal das obrigações retransmitidas para o Banco Espírito Santo, S.A. é de 1.941 milhões de euros e corresponde a um valor de balanço de 1.985 milhões de euros. Aquelas emissões foram originariamente emitidas pelo Banco Espírito Santo, S.A. e colocadas especificamente junto de investidores qualificados, apresentando uma denominação mínima de 100 mil euros. Estes títulos serão, portanto, transferidos de volta para o BES, o banco mau, como o Jornal de Negócios já tinha adiantado.

A dívida sénior é um género de títulos de dívida que oferece maiores garantias de reembolso aos seus detentores. Num caso de falência, têm maior prioridade de reembolso em relação aos detentores de dívida com menor qualidade, a chamada subordinada. Acima dos credores seniores estão os depositantes acima de 100 mil euros, ao passo que abaixo dos credores subordinados estão os acionistas. Na resolução do BES, os acionistas e os subordinados perderam (ficaram no BES) mas, agora, também alguns credores de dívida sénior sofrerão perdas (linhas específicas no quadro abaixo).

Tanto no caso da dívida subordinada como da sénior, falamos de obrigações, ou seja, títulos de dívida emitidos pelos bancos. A diferença é estabelecida logo no momento em que os títulos são emitidos, implicando custos de financiamento diferentes para o banco conforme as garantias que são oferecidas (subordinadas pagam juros mais elevados, por terem maior risco). A legislação europeia vai passar a prever que os credores de dívida sénior também possam sofrer perdas, mas no momento em que foi feita a resolução do BES estes foram protegidos com a passagem para o Novo Banco. Agora, alguns títulos regressam, uma decisão que é vista pelos analistas como controversa por significar uma alteração daquilo que foi o processo de resolução do BES.

O Banco de Portugal explica que “na deliberação original da resolução foi explicitamente previsto que o Banco de Portugal poderia, enquanto Autoridade de Resolução e no uso desses poderes, alterar o perímetro de ativos e passivos do Banco Espírito Santo, S.A. e do Novo Banco, S.A..”. Daí que a instituição chame a esta decisão “completar” o plano de resolução do BES.

“Esta medida é necessária para assegurar que, conforme estipulado no regime de resolução, os prejuízos do Banco Espírito Santo, S.A. são absorvidos, em primeiro lugar, pelos acionistas e pelos credores daquela instituição e não pelo sistema bancário ou pelos contribuintes”, diz o Banco de Portugal, que sublinha que “a medida protege todos os depositantes do Novo Banco, os credores por serviços prestados e outras categorias de credores comuns”. Isto é, como já tinha sido noticiado, apenas afeta investidores institucionais (bancos, fundos de pensões etc.).

“A medida também não afeta as obrigações abrangidas pelos acordos celebrados entre o Novo Banco e os seus clientes, nem as obrigações emitidas não incluídas no anexo”, nota, ainda, o Banco de Portugal.

Esta é uma decisão que está a causar algum celeuma nos mercados financeiros, porque se trata, no fundo, de uma alteração face àquilo que foi a divisão dos instrumentos na resolução do BES, em 2014. Entre as alternativas ao recurso a estes credores, que tinham sido protegidos, estaria a injeção de mais fundos por parte do Fundo de Resolução (ou seja, pelos bancos), possivelmente mais dinheiros públicos (algo que o governo jurou evitar) ou, claro, a entrada de um investidor privado (o que não parece exequível para já).

Na resolução do BES, os acionistas foram penalizados para mitigar a fatura para o Fundo de Resolução. E também sofreram perdas os detentores dos títulos de dívida subordinada, de menor qualidade (estes títulos ficaram no banco mau, o BES, uma espécie de massa falida). Mas os detentores de dívida sénior e os depósitos (mesmo os acima de 100 mil) euros foram protegidos, passando para o Novo Banco. Mas, agora, a solução para as necessidades de capital do Novo Banco passará pelos credores de dívida sénior.

Agora sim, a venda?

O Banco de Portugal garante, também, que a questão fica por aqui: “Este conjunto de decisões constitui a alteração final e definitiva do perímetro de ativos, passivos, elementos extrapatrimoniais e ativos sob gestão transferidos para o Novo Banco, que assim se considera definitivamente fixado”, garante o Banco de Portugal.

Este desenvolvimento, bem como o recente acordo com a Comissão Europeia referente aos compromissos a aplicar ao Novo Banco, eliminam incertezas e contribuem positivamente para o relançamento, que acontecerá em janeiro de 2016, do processo de venda da participação do Fundo de Resolução no capital do Novo Banco.