A cada manhã de sábado, o então presidente do Credit Suisse – Tidjane Thiam – sabia que não ia poder ter um dia sossegado com a família. Um outro banqueiro tinha comprado a casa do lado, na Costa Dourada de Zurique, e decidiu parti-la toda, em trabalhos de renovação profunda que se arrastaram quase dois anos. Esse outro banqueiro, porém, não era um qualquer: era o ultra-ambicioso Iqbal Khan, um executivo de topo do mesmo banco. A tensão entre os dois levou a que acabassem engalfinhados, durante um jantar, lançando as bases para o caso de espionagem que é um dos inúmeros escândalos que se acumularam e que, hoje, ameaçam a sobrevivência do icónico banco suíço.

O Credit Suisse tem estado nas manchetes da imprensa financeira internacional, nas últimas semanas, com as ações a perderem mais de metade do valor desde o início do ano. Mais recentemente, a pressão agudizou-se por se terem gerado receios sobre a solvabilidade do banco, tornando-se mais provável que seja lançado um aumento de capital muito penalizador para os acionistas atuais – que podem ter de entregar mais dinheiro ao Credit Suisse para não verem as suas posições diluídas.

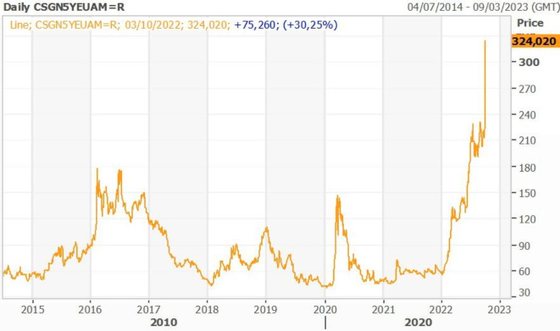

Os receios sobre a posição de capital do banco levaram a um aumento da procura pelo chamados credit default swaps, instrumentos que funcionam como seguros caso uma dada empresa ou país falhe com os seus pagamentos de dívida. O custo desses contratos mais do que quintuplicou desde o início do ano, ao mesmo tempo que algumas obscuras contas de Twitter – ligadas ao movimento WallStreetBets e à febre da GameStop – especularam que o banco estaria “insolvente”, “provavelmente falido”.

“Um momento como 2008 novamente?“, perguntava-se, numa referência à queda do norte-americano Lehman Brothers, que desencadeou a crise financeira mundial de 2008.

FONTE: Refinitiv/Reuters, atualizado a 4 de outubro

No último fim de semana, o presidente do banco desdobrou-se em contactos com investidores e clientes e foi emitido um comunicado que, pelo menos numa primeira fase, fez mais mal do que bem. A gestão do Credit Suisse garantiu que o banco tem uma “base de capital robusta” e uma “boa posição de liquidez” – porém, reconheceu que a instituição vive um “momento crítico”.

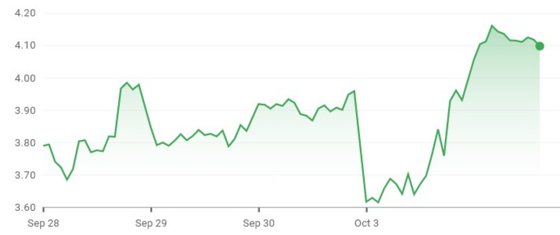

As primeiras horas de negociação na madrugada de segunda-feira foram muito difíceis, com as ações a caírem mais de 10%. Porém, as ações, que chegaram a ser negociadas a um mínimo histórico de pouco mais de 3,60 francos suíços, recuperaram e deram um “salto” de mais de 15% em relação a esse mínimo, para quase 4,20 francos suíços.

Há um ano, porém, valiam mais do que o dobro, o que mostra a visão pessimista que os investidores têm tido em relação às perspetivas do banco.

FONTE: Google Finance

Pelo menos para já, parecem estar controlados os receios de que possa haver um colapso comparável ao do Lehman Brothers – a julgar pela estabilização das ações nos últimos dias.

Um famoso repórter financeiro da Fox Business, Charles Gasparino, veio colocar um pouco de água na fervura, ajudando a essa estabilização: “O consenso entre os executivos de topo em Wall Street, sobre o Credit Suisse, é que os problemas que assombram o banco de investimento não são tão graves quanto parecem quando se olha para a especulação nas redes sociais e para a negociação dos seus credit default swaps“.

Porém, acrescentava o veterano jornalista, estes banqueiros “estão todos a seguir o tema de forma muito próxima e a calcular a sua exposição” ao Credit Suisse.

Breaking — Consensus among top Wall Street banks on @CreditSuisse is the issues plaguing the investment bank are not as dire as the social media speculation and it’s CDS trading would indicate but they’re all watching very closely monitoring their exposure etc. Story developing

— Charles Gasparino (@CGasparino) October 3, 2022

“Os executivos de Wall Street que se encontraram com o CEO do Credit Suisse (Ulrich Koerner) ouviram garantias de que os problemas estão apenas na unidade de banca de investimento e que o grupo, como um todo, tem capitais e liquidez adequados – porém, isso também era o que dizia Dick Fuld“, ironizou Charles Gasparino, em alusão ao último presidente do Lehman Brothers.

Uma repetição do Lehman Brothers ou do Deutsche Bank?

Para quem vê com maior pessimismo a situação do Credit Suisse, a comparação natural que é feita é com o Lehman Brothers. Mas, pelo menos nesta fase, a comparação mais aproximada é com a forma como os mercados olhavam em 2016 para o Deutsche Bank.

Também em torno do Deutsche Bank se formaram, há cerca de seis anos, graves receios sobre a continuidade da instituição – sobretudo após as multas multimilionárias aplicadas pelos supervisores bancários nos EUA. Porém, apesar de todos esses desafios, o banco tem vindo a cumprir um plano de reestruturação ambicioso e as agências de rating têm aplaudido o trabalho realizado.

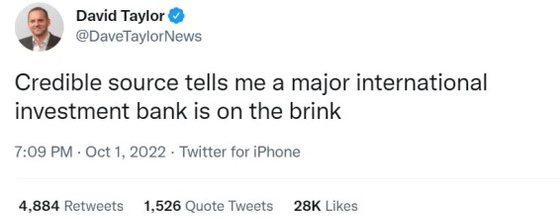

No melhor dos cenários, é este trajeto que o Credit Suisse tem pela frente – uma longa reestruturação, com ou sem aumento de capital (e um aumento de capital mais ou menos diluitivo), cujo plano deverá ser apresentado a 27 de outubro. Mas no final da semana passada até esse cenário parecia demasiado otimista, sobretudo depois de um jornalista da norte-americana ABC News ter escrito no Twitter que uma “fonte credível” lhe tinha dito que um “grande banco de investimento estava à beira do precipício“.

O tweet acabou por ser apagado, não sem antes gerar enorme frisson nos mercados financeiros, que tinham acabado de fechar o pior trimestre desde o início da pandemia. E, embora o jornalista não tenha revelado qual era o tal banco de investimento internacional, foi praticamente consensual que se estaria a falar do Credit Suisse – daí o fim de semana atarefado que teve o novo presidente executivo do banco, Ulrich Koerner, a tentar tranquilizar os investidores.

A quantos escândalos consegue um banco resistir?

E foi praticamente consensual, entre quem se envolveu no debate, que se estaria a falar do Credit Suisse porque há muitas dúvidas sobre se o banco será capaz de sobreviver aos incontáveis escândalos em que se envolveu nos últimos anos (décadas, na verdade), alguns dos quais resultaram em litígios potencialmente danosos.

A grande instabilidade na liderança não ajuda, com uma sucessão de gestores que incluiu António Horta Osório, que mal aqueceu o lugar de presidente do conselho de administração.

O banqueiro português esteve menos de um ano no Credit Suisse, saindo abruptamente depois de ter sido feito um inquérito interno às suas violações das regras dos isolamentos pandémicos. Após a sua saída, Horta Osório foi substituído por Axel Lehmann, um suíço vindo do UBS, o arqui-rival que tem no mercado uma fama de ser mais “aborrecido” do que o Credit Suisse – e “aborrecido”, neste caso, é uma coisa boa.

António Horta-Osório demite-se do Credit Suisse após quebrar regras anti-Covid-19

Os últimos anos no Credit Suisse têm sido tudo menos “aborrecidos” – e o caso mais caricato a chegar à imprensa foi aquele, em 2019, em que o presidente e um dos seus principais executivos (e vizinho do lado) quase chegaram a vias de facto, ao ponto de terem de ser separados pela mulher de um deles e pelos outros convidados numa festa de cocktails.

Apesar de viver angustiado pelo incessante barulho das obras na casa do lado, o ex-presidente (executivo) do banco, Tidjane Thiam, decidiu organizar um jantar na sua casa na Costa Dourada de Zurique – e convidou várias figuras do banco incluindo Iqbal Khan, precisamente o vizinho responsável pelo desassossego na rua.

Entre um cocktail e outro, Tidjane Thiam, nascido na Costa do Marfim, e Iqbal Khan, oriundo do Paquistão, acabaram a falar sobre as obras e sobre umas árvores que tinham sido plantadas no terreno de Thiam. Dali a pouco, a discussão subiu de tom e os dois passaram para um confronto físico que acabou por chegar à imprensa, abalando a reputação do banco no setor suíço, que tem no secretismo e na discrição o seu pilar fundamental.

▲ A "Costa Dourada" de Zurique, onde um presidente do Credit Suisse teve um confronto físico com um dos seus principais executivos (e seu vizinho).

Getty Images

Após o incidente, Khan acabou por ter uma licença e foi durante esse período que terá tido reuniões com outras instituições financeiras de Zurique – onde não só se falou sobre a possibilidade de o executivo ser contratado para esses bancos como, também, Khan terá posto em cima da mesa uma lista das várias pessoas que o potencial novo empregador deveria ir “roubar” ao Credit Suisse.

Acabaria por ser contratado pelo UBS e terá sido nessa altura, finais de agosto de 2019, que o diretor operacional do Credit Suisse terá incumbido o diretor de segurança do banco de contratar detetives privados para seguirem Khan – sobretudo porque este continuava a socializar com ex-colegas do Credit Suisse (que a liderança do banco temia que pudessem ser desviados para o UBS).

O escândalo rebentou quando Iqbal Khan ia na rua, a passear com a mulher, e se apercebeu que estava a ser seguido – e confrontou o detetive privado, fotografando a matrícula do carro e fazendo queixa no Ministério Público. O caso acabou por levar a penas de prisão mas a pior consequência foi a morte, por suicídio, de um homem cuja identidade nunca foi revelada mas que terá estado envolvido na contratação dos detetives.

A investigação determinou que o diretor operacional terá agido de forma independente quando deu a ordem para seguir o banqueiro. Porém, mesmo assim, poucos meses depois também o presidente Tidjane Thiam acabaria por sair do Credit Suisse. E a casa? Foi vendida neste verão.

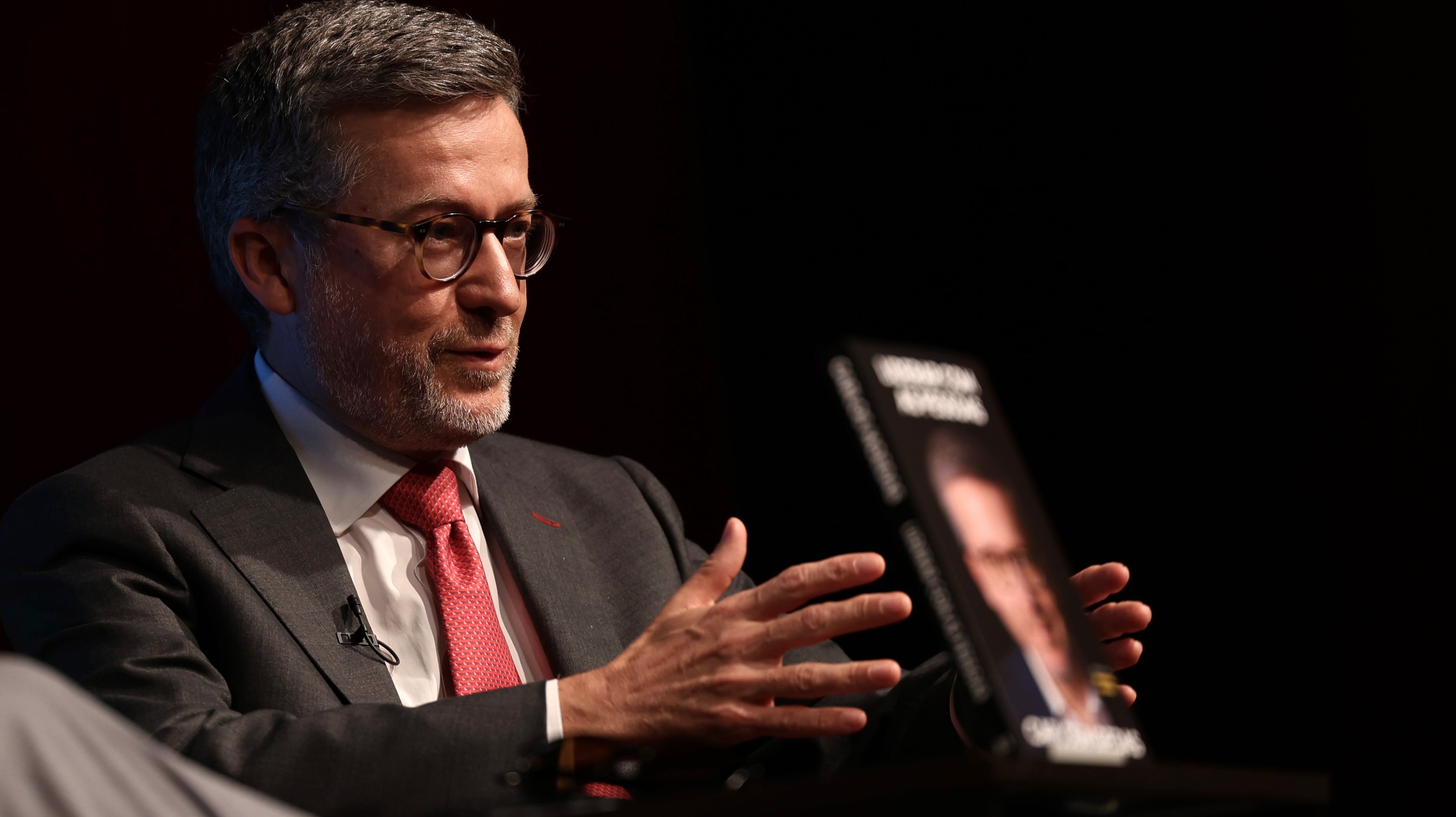

▲ Tidjane Thiam foi presidente executivo do Credit Suisse até ao início de 2020

South China Morning Post via Get

Este caso juntou-se a uma já longa lista de escândalos que, mesmo que o banco reestruture as operações, vão continuar a assombrar a instituição nos próximos anos. Um dos piores foi o colapso dos fundos Greensill, em que o Credit Suisse se viu obrigado a congelar o equivalente a 10 mil milhões de dólares em dinheiro dos seus clientes.

O Credit Suisse tinha vendido aos seus clientes mais conservadores milhares de milhões de dólares em dívida da Greensill – uma fintech que acabou em maus lençóis. Os investidores processaram o banco e cerca de 6,8 mil milhões já foram devolvidos pelo Credit Suisse – mas este caso ainda está para durar.

Onde também se perderam vários milhares de milhões de dólares – 5,5 mil milhões, em rigor – foi no escândalo da Archegos, uma casa de investimentos nos EUA que fez apostas altamente alavancadas em algumas empresas tecnológicas. Essas apostas correram mal e a divisão de banca de investimento do Credit Suisse sofreu, de longe, as maiores perdas entre as financeiras que tiveram exposição à Archegos.

▲ Bill Hwang, o dono da Archegos Capital Management, foi preso em Manhattan, por irregularidades nas apostas altamente alavancadas que fez (e que chamuscaram o Credit Suisse).

Getty Images

O caso dos atuns moçambicanos também colocou o Credit Suisse nas manchetes, pelas piores razões, depois de o banco ter reconhecido que defraudou os investidores num empréstimo de 850 milhões de dólares que serviu para financiar a compra de uma frota de barcos para a pesca de atum.

Desse financiamento total, cerca de 200 milhões de dólares terá alegadamente servido para pagar luvas a banqueiros do próprio banco e, também, a responsáveis políticos de Moçambique. Além disso, acusam os reguladores, o banco saberia que existia um grande fosso entre o financiamento e o valor dos barcos mas não disse nada aos investidores, quando este empréstimo foi reestruturado em 2016.

Além disso, o Credit Suisse também montou um empréstimo ao estado moçambicano que foi mantido em segredo e que não foi comunicado ao Fundo Monetário Internacional (FMI), que levou a que o FMI interrompesse o plano de assistência económica ao país. O banco acabou multado em cerca de 400 milhões de dólares, a pagar aos reguladores financeiros dos EUA e do Reino Unido.

Entre todos estes escândalos juntam-se ainda vários outros, incluindo o alegado envolvimento do Credit Suisse em operações de lavagem de dinheiro de políticos corruptos, ditadores, traficantes de droga, nomeadamente da Bulgária, denunciado por uma investigação jornalista (Suisse Leaks). Entre 2004 e 2008, pelo menos 146 milhões de dólares terão sido branqueados em contas do Credit Suisse, cujos detentores o banco não escrutinou como preveem as regras. O banco foi condenado, em junho deste ano, mas está a recorrer nos tribunais.