Índice

Índice

“Nunca na minha carreira vi uma tão completa falha de controlos corporativos e uma tão completa ausência de informação financeira confiável como a que ocorreu neste caso”. A declaração do novo presidente da FTX, escolhido no âmbito do processo de insolvência, torna-se mais relevante se olharmos para o passado de John J. Ray III. Este advogado foi quem liderou a falência da Enron, empresa de serviços de energia na qual foi descoberta, em 2001, uma fraude contabilística (empolava as receitas) que deitou abaixo da companhia e arrastou a auditora Arthur Andersen, tendo o presidente executivo da companhia de energia Jeffrey Keith Skilling sido condenado a uma pena de prisão — primeiro por um período de 24 anos, pena encurtada em recurso, acabando por sair (em 2019) ao fim de 12 anos. Para liderar, então, a falência da Enron foi escolhido John J. Ray III, que agora assume a liderança da FTX.

A plataforma de criptoativos, fundada por Sam Bankman-Fried, entrou em insolvência a 11 de novembro, começando-se agora a conhecer a dimensão da queda, apontando-se o dedo ao jovem ex-milionário.

Ouça aqui o episódio do podcast “A História do Dia” sobre o esquema montado por Sam Bankman-Fried.

A comparação com o caso Enron tornou-se assim mais visível. Numa análise do banco Bernstein, os seus analistas assumem que o caso da “FTX está mais próximo da Enron do que do Lehman”. John J. Ray III diz que é pior, apontando a sistemas cuja integridade estava comprometida, até a falhas na supervisão fora dos Estados Unidos, mas também, segundo o processo de falência, “à concentração do controlo nas mãos de um muito pequeno grupo de inexperientes, não sofisticados e potencialmente comprometidos”, o que leva a uma “situação sem precedentes”.

O controlo era de Sam Bankman-Fried, que está nas Bahamas (onde estava a sede principal do seu grupo de empresas, que originalmente foi criada em Hong Kong), e que, segundo noticiou o The Guardian, citando a Autism Capital, até já colocou a sua penthouse à venda por perto de 40 milhões de dólares.

Sam's penthouse "The Orchid" in the Albany exclusive community is now listed on the market for sale — $39,500,000https://t.co/6TsURzyEZg pic.twitter.com/fZ2pY4ujCh

— Autism Capital ???? (@AutismCapital) November 13, 2022

O pequeno grupo de inexperientes foi mesmo catalogado por uma fonte anónima, citada pela Coindesk, como “um gang de miúdos nas Bahamas”. O gang de jovens tinha Caroline Ellison como CEO da Alameda, uma das empresas do grupo de Sam, Gary Wang, como diretor de tecnologia, e Nishad Singh, como diretor de engenharia. Compunham um grupo que a Coindesk diz ser de 10 pessoas. Mas “Gary, Nishad e Sam controlavam o código [fonte], a engenharia por detrás da plataforma e os fundos”, dizem fontes anónimas. Haverá 10 mil milhões de dólares da FTX que terão desaparecido (que tinham sido emprestados à Alameda), sendo mil milhões dos clientes.

De JP Morgan das criptos a Bernard Madoff

O colapso da FTX gira à volta deste gang de jovens, mas tem, essencialmente, um nome — Sam Bankman-Fried. Chegou a ter uma fortuna avaliada em cerca de 30 mil milhões de dólares e deitou tudo a perder numa semana.

Foi catalogado de tudo: JP Morgan das criptomoedas; o Michael Jordan das criptos; o próximo Warren Buffet. “Não me importo muito”, chegou a declarar SBF (como é conhecido nas redes sociais), quando lhe perguntaram pela comparação com JP Morgan, por alegadamente ter aproveitado o crash das criptos para comprar algumas empresas em dificuldade, tal como o banqueiro John Pierpont Morgan fez no arranque dos anos de 1900. Também o grupo FTX terá feito o mesmo, dizendo que considerava “ser o acertado para a indústria”, mostrando uma intenção altruísta e não de caçador de fortuna numa conversa com o financeiro David Rubenstein.

Mas mesmo esse altruísmo já tinha sido questionado. O site de notícias sobre a indústria Protos já tinha revelado que SBF colocava muito pouco risco nessas aquisições. Em maio deste ano começaram as notícias da queda da Terra Luna, BlockFi, Celsius, Three Arrows Capital, Voyager, começando quase em simultâneo a ser divulgados comunicados por parte da FTX — 400 milhões para a BlockFi, 500 milhões pela Voyager, um plano para pagar a clientes da Celsius. A Protos, na sua investigação, concluiu que estes valores não eram mais do que linhas de crédito. Ainda assim SBF foi dizendo que teria mais de dois mil milhões de dólares para estes resgates.

Até que chegou a vez da FTX precisar ela própria de um baillout, que não chegou. Antes de entrar com o pedido de falência chegou a haver negociações com a maior plataforma de negociação a Binance. Mas depois de due dilligences Changpeng Zhao (mais conhecido pelas iniciais CZ) retirou-se do processo. Não sei antes ter salvaguardado o dinheiro que tinha investido na moeda virtual da FTX, a FTT. Tudo no espaço de três dias.

CZ explicou que os problemas encontrados eram maiores do que antecipava. A FTX ficou sem comprador e sem dinheiro. Entrou em insolvência. A poeira começou a sair de debaixo do tapete. E aquele que era comparado ao banqueiro JP Morgan passou agora a ser comparado a Bernie Madoff (já falecido), condenado pelo esquema Ponzi de quase 70 mil milhões de dólares. Sheila Bair, reguladora (na Federal Deposit Insurance) entre 2006 e 2011 (apanhando a crise financeira), disse haver parecenças entre a ascensão e queda de SBF e FTX e o esquema de Madoff. Tal como Madoff, Sam usava o seu background e as suas ligações para seduzir investidores sofisticados e reguladores. “Reguladores e investidores charmosos podem ser distraídos de aprofundarem e verem o que realmente está a acontecer. Parece muito ao estilo de Madoff, nesse sentido”, declarou à CNN.

Como estava organizada a FTX?

Sam Bankman-Fried fundou a corretora Alameda Research em 2017, tendo criado, dois anos depois, a FTX, plataforma para compra e venda de criptomoedas. Era o acionista maioritário das duas empresas, embora a FTX tenha atraído grandes investidores, desde a gestora de ativos Sequoia Capital, ao Softbank, à BlackRock ou ao fundo de pensões canadiano Ontario Teachers. O Financial Times noticiou que a Temasek investiu 210 milhões de dólares na FTX International e mais 65 milhões na subsidiária norte-americana. Estes nomes garantiram credibilidade à FTX, que assim conseguiu garantir uma avaliação superior a 30 mil milhões de dólares. A plataforma de negociação de criptoativos FTX deu também o seu nome a alguns estádios, nomeadamente ao da equipa de basquetebol Miami Heat.

Muitas celebridades (que agora estão a processar Sam) aceitaram também fazer anúncios da FTX, entre elas Tom Brady (o lendário jogador de futebol americano), Larry David (criador de Seinfeld), Naomi Osaka (tenista). Larry David foi mesmo o protagonista do anúncio da FTX no Super Bowl, em que a publicidade é paga a peso de ouro. “É a forma de espalhar o nosso nome por aí fora”, explicou, então, Sam Bankmand-Fired, acrescentando, segundo o Wall Street Journal, que “em termos de eventos para o fazer, este é o tem mais impacto”. Cada 30 segundos custam cerca de 6,5 milhões de dólares, segundo a Fortune.

SBF andava nos circuitos relevantes dos Estados Unidos. Bill Clinton e Tony Blair foram dois dos políticos que em abril estiveram nas Bahamas no festival de criptomoedas organizado pelo jovem milionário. Que foi, até, de acordo o Wall Street Journal, o empresário que deu o segundo maior contributo para a campanha de Joe Biden, na corrida à Casa Branca em 2020. Doou 5,2 milhões de dólares, só atrás de Michael Bloomberg com 56 milhões. E também deu uma importante soma aos democratas nas eleições intercalares (que aconteceram a 8 de novembro, no dia em que foi assumida a falta de liquidez). Sam tinha já admitido poder elevar a fasquia dos financiamentos ao partido na corrida às presidenciais de 2024 para mil milhões de dólares. Não só forrava os políticos com doações importantes como ia dizendo o que eles queriam ouvir: era importante haver regulação nas criptos, mostrando-se apoiante de quem em Washington pedia por intervenção (agora, depois da queda, já criticou os reguladores). Conquistou o mundo. Até com as suas ações de filantropia e apoio a causas maiores ligadas à investigação na área da saúde.

Até a rival Binance, a maior plataforma de negociação, investiu inicialmente na FTX, que se tornou uma das cinco maiores (no ano passado o seu fundador dizia que movimentava diariamente cerca de 15 mil milhões de dólares, ou 10% do volume diário da indústria, que valia 36 mil milhões e que tinha receitas anuais de mil milhões). CZ estendeu o tapete, mas também o tirou.

O começo do fim aconteceu a 2 de novembro, quando a Coindesk noticiou o estado das finanças da FTX.

A notícia da Coindesk

Segundo a Coindesk, as duas empresas do império de Sam Bankman-Fried estavam umbilicalmente ligadas. Uma ligação de milhões. A FTX, plataforma de negociação de criptos, e a Alameda Research, a sua corretora, eram dois negócios aparentemente separados, mas o balanço da Alameda revelava outra realidade: o ativo estava cheio de FTT, o token (moeda virtual) emitido pela FTX, que garantia aos seus detentores um desconto nas comissões de negociação na sua plataforma. Os ativos totais da Alameda estavam contabilizados, a 30 de junho, em 14,6 mil milhões de dólares, mas 5,8 mil milhões eram de FTT. E no passivo estavam 8 mil milhões de FTT. O balanço tinha também outras criptomoedas, que este ano estão a desvalorizar de forma significativa. Caroline Ellison, já depois desta notícia e depois de entrar com o pedido de falência, declarou que o balanço só espelhava parte da realidade, já que a Alameda teria 10 mil milhões de dólares de ativos que não estavam aí refletidos. A CEO da Alameda divulgou no Twitter estar no Dubai e a viver “a sua nova melhor vida”.

https://twitter.com/CarolineAlameda/status/1591967343168851969

A notícia da Coindesk espoletou uma corrida aos levantamentos por parte dos clientes da FTX. Até CZ anunciou, a 6 de novembro, que tinha decidido liquidar as FTT que tinha em balanço e que tinha recebido quando decidiu sair da FTX. O que ajudou a desvalorizar o token nativo da FTX que viu serem levantados da sua plataforma até 7 de novembro mais de seis mil milhões de dólares. Uma crise de liquidez caminhava a passados largos. Até à insolvência. Segundo tem sido noticiado pelo Wall Street Journal, SBF terá utilizado dinheiro que os clientes depositavam na FTX para transferir para a Alameda que fazia investimentos de risco. Todo o percurso está a ser investigado pelas autoridades norte-americanas e das Bahamas — que já ordenou o congelamento de ativos. E o Congresso norte-americano estará a tentar ouvir Sam Bankman-Fried (que compareceu em 2021 junto dos congressistas para falar de criptoativos).

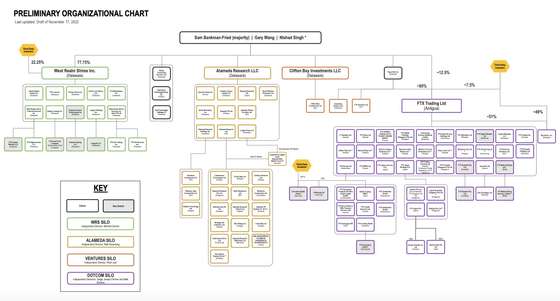

No âmbito do processo de insolvência já foi traçado o mapa do grupo.

Organigrama dos interesses de Sam Bankman-Fried

Segundo o Wall Street Journal, a Alameda deve à FTX cerca de 10 mil milhões de dólares, usando dinheiro que os clientes depositavam na plataforma para investimentos financeiros. Aliás, esse era um modus operandi da FTX, que emprestava aos clientes para que estes pudessem investir dentro da plataforma. A FTX teria cerca de 16 mil milhões de dólares de clientes. A Alameda conseguiu empréstimos de outras entidades, que lhe entregaram mais cerca de 1,6 mil milhões de dólares. A lista de credores ainda vai ser construída, mas várias notícias dão conta que pode ter afetado mais de um milhão de pessoas. Já depois da publicação deste artigo, este domingo, 20 de novembro, foi noticiado que a FTX diz dever aos 50 principais credores cerca de 3,1 mil milhões de dólares, de acordo com informação que incluiu no processo de falência. Aos 10 maiores credores deve 1,45 mil milhões. Não foram ainda referidos nomes.

Primeiro, quando teve de avançar com o pedido de falência, Sam Bankman-Fried pediu desculpas, assumiu alguns erros — “ficámos ultraconfiantes e descuidados” — e agora garante que o que interessa é fazer o melhor que conseguirá e todo o possível pelos clientes da FTX.

32) Anyway — none of that matters now.

What matters is doing the best I can.

And doing everything I can for FTX's customers.

— SBF (@SBF_FTX) November 16, 2022

Crime, dizem eles

O dinheiro desapareceu. E como se viu há já quem compare Sam Bankman-Fried a Madoff. As investigações estão a ser feitas. Mas na indústria de cripto não parece haver muitas dúvidas de que se trata de uma fraude.

“A infeliz falência da FTX deveu-se a crimes de gestão danosa e fraude e pouco tem a ver com a cripto economia. A relação existente é uma de interface entre a economia real e esta nova economia digital, já que estávamos perante a segunda maior bolsa de criptoactivos do mundo. E, numa história que certamente dará um filme, o fundador e CEO da FTX desviou fundos para colmatar um buraco financeiro numa outra empresa de trading, Alameda Research, da qual também era fundador e acionista maioritário, que tinha más práticas de gestão de risco e que começou a perder dinheiro quando o mercado inverteu de tendência no início deste ano”, comenta ao Observador Hugo Volz Oliveira, do Instituto New Economy.

Também Tiago Emanuel Pratas, analista especializado em criptomoedas, atira: “Sam cometeu fraude. É preciso distinguir que ele não é o mercado de criptomoedas. É um criminoso e cometeu fraude”.

Já Henrique Tomé, da XTB, admite que o caso da FTX “põe em causa, mais uma vez, a credibilidade do setor que ao longo deste ano tem sido alvo de vários ‘escândalos’, com a falência de projetos cripto”, realçando a necessidade de “existir regulação no setor e auditorias mais apertadas para contar os riscos inerentes aos projetos”. Depois da queda da FTX, a Binance comunicou as suas reservas — 69 mil milhões de dólares. Hugo Volz Oliveira acrescenta que as bolsas de criptos já serão altamente reguladas nos Estados Unidos e na Europa — o Velho Continente já fez aprovar, em outubro, a regulação MiCA que entra em vigor no próximo ano e será aplicável a partir de 2024. “Só que neste hiato alguns operadores baseados em offshores, tal como a FTX, conseguiram aproveitar-se da situação – o que diz mais do opaco sistema financeiro tradicional e do status quo político global do que da cripto economia transparente, aberta, e auditável, que funciona sem interrupções a toda a hora e a todo o dia”.

▲ A FTX patrocinou a "casa" dos Miami Heat

Getty Images

Duro golpe para a indústria?

A queda da FTX segue-se a um ano em que várias plataformas quebraram, o que contribuiu também para alguma erosão na própria empresa da SBF. Terra/Luna, Celsius, 3AC foram algumas. O inverno nas criptos já se sentia. E este acaba por ser mais um golpe duro. Hugo Volz Oliveira acredita que, apesar de tudo, o momento “será ultrapassado pois só reforça a razão de ser da cripto economia e das origens do seu projeto original, bitcoin – é importante criar-se um sistema mais resiliente a falhas de intermediários opacos que acumulam risco desmesurado”, não sendo, no entanto, claro quando será ultrapassado no valor do mercado. A capitalização das criptomoedas caiu de 2,2 biliões de dólares em janeiro para 832 mil milhões agora, ou seja, uma queda de 62%. A principal moeda, a bitcoin, segue acima dos 16 mil dólares, mas vai com um desvalorização no ano de 65%. Tim Draper, investidor de bitcoin, comentou no Twitter que a queda da FTX só dá mais força a projetos descentralizados como a bitcoin.

Henrique Tomé, da XTB, também diz não acreditar que este caso represente o fim deste novo setor. “Acredito sim que promova uma maior awareness para a necessidade de existir um regulador que supervisione os modelos de negócios que estas plataformas seguem. Infelizmente, grande parte dos projetos que registam crescimento exponencial tende a ser modelos demasiado agressivos que podem pôr em causa a saúde financeira da empresa”.

Já Tiago Emanuel Pratas diz temer que essa regulação surja “à bruta” por causa destes casos e que estrangule os mais pequeno, numa altura em que é precisa regulação. “É preciso distinguir projetos centralizados dos descentralizados, com infraestrutura descentralizada”. Por isso, acrescenta ao Observador, “é triste do ponto de vista inovação e das pessoas que perderam as suas poupanças, mas o caso pode ser usado para relembrar a comunidade da importância de termos produtos descentralizados, open source [fontes de código abertas], todas as transações públicas e que a blockchain possa ser auditada”. Este analista fala, por isso, com estes casos do “renascentismo da DeFi [finanças descentralizadas]”, com os utilizadores a serem os detentores dos seus ativos. Muitas destas plataformas (algumas das que caíram) pagavam aos utilizadores comissões pelo empréstimo das suas moedas virtuais, que eram depois utilizadas para investimentos.

Sam Bankman-Fried professava a filosofia do altruísmo eficaz. Chegou a ter uma fortuna avaliada em 26 mil milhões de dólares, mas agora a sua conta ficou a zeros. Tal como a de alguns clientes.