Índice

Índice

O Governo já tinha sinalizado que poderia mexer nas condições da bonificação dos juros dos créditos à habitação para as famílias. Agora, Fernando Medina, ministro das Finanças, em entrevista ao Público, revela o que vai mudar. Duas medidas em concreto e uma outra ainda sem muitas explicações e que, segundo sabe o Observador, ainda está em desenvolvimento e negociações com a banca.

Ainda assim, sem a redação concreta da alteração da lei, é difícil obter reações. Isso mesmo diz Nuno Rico, economista da Deco Proteste, especializado em serviços financeiros. “É preciso verificar como é traduzido para a lei”, realça este responsável ao Observador, admitindo que as intenções reveladas pelo ministro das Finanças não parecem espelhar uma abrangência muito superior à atual. A APB (Associação Portuguesa de Bancos) não quis fazer comentários.

A Deco Proteste acaba, mesmo, por recordar que quando a medida de bonificação dos juros do crédito à habitação foi anunciada e começou a ser aplicada, alertou para a pouca abrangência da medida que entrou em vigor a 23 de março deste ano. Agora, o ministro das Finanças admite que “tivemos já uma adesão, com significado, no primeiro mês de entrada do programa, mais de 10 mil candidaturas validadas para a aprovação”. Ora, existem em Portugal cerca de 1,5 milhões de créditos para habitação contratualizados. O que significa que menos de 1% dos créditos se candidataram à medida. Fernando Medina reconhece que “hoje as taxas de juro estão num nível em que já são altas demais para o encargo que as famílias podem suportar, nomeadamente nos contratos mais recentes, que ainda não tinham subido o suficiente para que o mecanismo fosse eficaz”, declarou ao Público.

Segundo os últimos dados do INE, a taxa de juro implícita para o total dos contratos de crédito à habitação subiu para 3,631% em junho, (+24,8 pontos base face a maio)”, mas nos contratos celebrados nos últimos três meses, a taxa de juro subiu 25,2 pontos base face ao mês anterior, fixando-se em 4,123%. Por outro lado, os juros já pesam mais de metade do valor da prestação paga. Nesses dados do INE, revelados a 19 de julho, o valor médio da prestação mensal “fixou-se em 361 euros em junho, mais 100 euros que em junho de 2022 (aumento de 38,3%). Deste valor, 192 euros (53%) correspondem ao pagamento de juros e 169 euros (47%) a capital amortizado – em junho de 2022, a componente de juros representava apenas 16% do valor médio da prestação (261 euros)”. Já nos contratos celebrados nos últimos três meses, o valor médio da prestação subiu 18 euros face ao mês anterior, para 609 euros em junho (aumento de 48,9% face ao mesmo mês do ano anterior).

Face a este panorama, o Governo diz que vai rever o atual regime de bonificação de juros no crédito à habitação. Fernando Medina diz que será alterado em duas componentes e acrescentou mais uma medida que está a ser trabalhada, para, disse ao Público, garantir “uma resposta aos juros estarem a subir muito rapidamente, acima do que é comportável para muitas famílias”.

Taxas Euribor acima de 3% garante apoio

Uma das componentes anunciada por Fernando Medina tem que ver com a garantia do apoio num cenário em que as taxas indexantes (Euribor) estejam acima dos 3%. A diferença entre esse nível e a taxa que estiver a ser aplicada a um contrato será apoiada para clientes com taxas de esforço de 50%, ou seja, cujo rendimento vai em 50% ou mais para o pagamento do crédito à habitação.

O desenho referido por Medina indicia que o Governo vai fazer cair a necessidade suplementar de juntar esse nível de taxa de juro (3%) a um aumento na própria taxa de 3 pontos percentuais.

Um exemplo: No atual modelo, um crédito contratado a uma taxa 0,5% e que tenha um indexante que agora está nos 3%, a família não recebia apoio já que apesar da taxa estar nos 3% não tinha, cumulativamente, um aumento de 3 pontos na sua taxa (essa teria de chegar aos 3,5%) para que fosse garantido o apoio. Agora no modelo referido por Medina o apoio aconteceria porque a taxa estava já nos 3%, caindo a necessidade de cumulativamente chegar aos 3 pontos percentuais acima do contrato.

“Como os indexantes já ultrapassam os 3% em todas as maturidades, a generalidade das famílias que cumpram os critérios da lei vão poder beneficiar de um apoio relativamente à sua prestação da casa”, acrescentou Medina, realçando que esta medida aplica-se a uma taxa de esforço de 50%.

Nuno Rico não vê, no entanto, uma alteração significativa nesta nova interpretação face ao que já existia, embora o setor tenha reconhecido que a lei não estava clara. E quando foi publicada houve muitas dúvidas na sua aplicação. Para Nuno Rico a medida teria impacto se fosse aplicada a todos os que têm taxa de esforço acima de 35%.

Novo apoio aos créditos é menos abrangente (e menos generoso) do que Costa anunciou

As Euribor estão, neste momento, no prazo a 12 meses nos 4,114%, tendo chegado aos 4,193% em 7 de julho, um novo máximo desde novembro de 2008. Esta taxa era o indexante de 40,3% do stock de créditos à habitação com taxa variável. No prazo a seis meses, as Euribor estão nos 3,966%, muito perto de 4%, e no prazo de três meses nos 3,7%.

Mais apoio para quem cumpre, mas limite mantém-se

A outra alteração revelada por Fernando Medina tem a ver com o benefício concedido, que passará de 50% do acréscimo do juro que estava previsto para os quinto e sexto escalões de IRS para 75%. Ou seja, haverá um apoio de 75% do valor adicional dos juros suportados para todos os que sejam elegíveis até ao sexto escalão, deixando de haver apoios a 50%.

Segundo o diploma em vigor são elegíveis rendimentos até ao sexto escalão de IRS (38.632 euros anuais) ou as famílias que, superando esse valor, tenham sofrido uma quebra superior a 20% dos rendimentos. Não podem ter património acima de 29.786,70 euros. E tenham uma taxa de esforço de 35%.

Mas Nuno Rico alerta para o facto de Medina ter deixado explícito que o limite anual de apoio se vai manter, ou seja, a ajuda anual não será superior a 720,64 euros. O que significa que “se chegará mais rápido” ao limite, mas recebe-se o mesmo. Esta medida está, para já, prevista até ao final do ano, mas ainda assim com a possibilidade de ser prorrogada. É também uma medida que se aplica às situações desde 1 de janeiro deste ano. E para créditos à habitação com montante inicialmente contratado igual ou inferior a 250 mil euros, formalizado até 15 de março de 2023, “com taxa de juro variável ou, se com taxa de juro mista, se encontrem em período de taxa de juro variável”.

O economista da Deco Proteste acrescenta que “tudo o que venha melhorar o documento e dar um apoio maior é positivo, até porque se comprovou que é pequeno”. O ministro das Finanças dá a visão de que estas duas mexidas vão garantir um apoio mais alargado a mais famílias.

▲ APB, liderada por Vítor Bento, negoceia com Governo e fecha-se em copas

ANDRÉ KOSTERS/LUSA

Taxa fixa para quem tem créditos em variáveis

O Governo, no diploma que estabelecia a bonificação aos juros do crédito à habitação, já determinava que os bancos, na celebração de contratos, tivessem de dar informações sobre empréstimos com taxas fixas. Segundo o diploma, a ficha de informação normalizada tem, agora, de conter uma simulação das condições do contrato de crédito para as modalidades de taxa de juro variável, fixa e mista; bem como uma proposta de contrato de crédito com a modalidade de taxa de juro escolhida pelo consumidor, na sequência dessa simulação.

Mas agora pretende, legislativamente, ir mais longe. Ainda que também aqui Nuno Rico admita que os bancos já estejam a fazer o que se pretende, mesmo nas renegociações de contratos. Ou seja, já estão, nessas renegociações de crédito, a oferecer a possibilidade de o cliente passar para uma taxa fixa ou uma taxa variável, ainda que o economista admita que é favorável tudo o que venha enquadrar essas ofertas. “O problema mais de fundo é que as taxas fixa e mista [um período de taxa variável com um período de taxa fixa] não estão reguladas nem enquadradas legalmente”, e por isso em muitos casos “não são competitivas”.

A Deco Proteste lembra que tinha feito uma proposta no sentido de quem tenha uma taxa variável pudesse migrar para um crédito a taxa variável de prestações constantes. Por exemplo, enquanto os indexantes estivessem acima de 3% o valor dos juros não oscilava, funcionando como uma norma travão no juro, implicando a extensão da maturidade do empréstimo. Caso os indexantes baixassem dos 3% o mutuário podia optar por manter o juro nesse nível e voltar a reduzir o prazo. A Deco Proteste propôs, ainda, o estabelecimento de um indicador de referência (por exemplo, as taxas swap, definidas diariamente pelo mercado) para ser utilizado na oferta de taxa fixa.

Agora não se sabe bem em que sentido caminhará a medida do Governo, até porque se as negociações com a banca para mudar as regras da bonificação do crédito estão avançadas, a proposta para o cliente poder migrar para a taxa fixa nos créditos já contratados está ainda a ser desenvolvida. Medina remete para setembro o acordo com a banca, falando na possibilidade de se estabelecer essa taxa por dois anos “e depois os créditos retomam o seu funcionamento normal em regimes de taxa variável”.

Ao Público revelou que está a trabalhar com a Associação Portuguesa de Bancos.

À RTP, mais tarde, avançaria que se pretende “determinar que os bancos assegurem uma oferta de taxa fixa para os clientes que têm hoje taxa variável, e que todos possam aceder, ou seja, para a generalidade do universo dos clientes”. E essa oferta fixa teria “pelo menos dois anos”.

“Há várias ofertas que se têm desenvolvido no sistema bancário, por exemplo, para novos aderentes ao crédito. Agora, nós estamos a falar de algo que também, na nossa opinião, deve estar disponível para aqueles que já têm os créditos à habitação, que são, no fundo, o grosso do stock do crédito”, referiu ao Público.

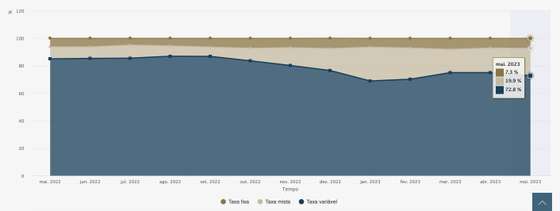

Segundo os dados do Banco de Portugal, em maio, quase 73% dos novos créditos foram a taxa variável.

O Ministério das Finanças, contactado pelo Observador, não revelou os custos destas medidas adicionais.