Oito anos depois de rebentar a crise financeira, um banco europeu voltou a conceder 100% do financiamento a quem quer comprar casa. Trata-se do Barclays, no Reino Unido, que lançou na semana passada um produto de crédito que prescinde da entrada inicial – ainda que com um asterisco no final (já lá vamos). Apesar desse asterisco, está dado o primeiro passo num caminho que poderá levar os bancos europeus num regresso ao passado, em que se financiava 100% (ou mais) dos créditos à habitação. Em Portugal, onde continua a ser necessário dar entradas iniciais na ordem dos 20%, esta pode ser uma tendência para os próximos tempos?

Um cidadão britânico pode, a partir de agora, dirigir-se a um balcão do Barclays – e, talvez, dos seus concorrentes, em breve – e pedir um empréstimo para comprar casa em que não tem de entregar qualquer entrada inicial. Para já, o banco impõe, todavia, uma condição: alguém (um familiar, por exemplo) tem de fazer um depósito na mesma instituição bancária no valor de 10% do empréstimo. E esse depósito, que é remunerado com juros, não pode ser mobilizado durante os primeiros três anos.

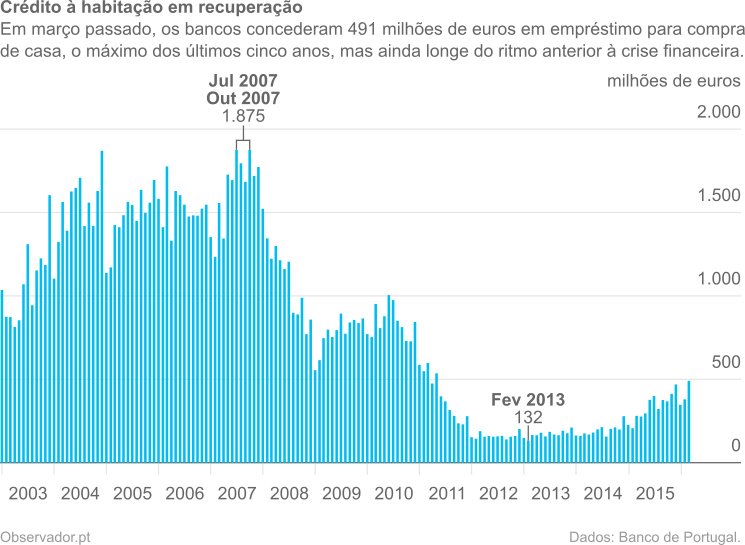

O lançamento deste novo produto do Barclays tem uma componente de marketing mas não deixa de ser um passo audaz na conquista de um mercado competitivo como é o britânico. A banca britânica teve a sua quota de falências, imparidades e reestruturações, no auge da crise, mas está novamente a viver alguma euforia. Na zona euro, e Portugal é um caso paradigmático, a banca está numa situação com menor fulgor mas é visível no mercado um maior apetite para conceder crédito à habitação, comparativamente com os anos mais agudos da crise.

Em Portugal, os bancos têm, lentamente, passado a admitir empréstimos cada vez maiores, na proporção da avaliação ou do valor da escritura (conforme os casos). Neste momento, a maioria dos bancos emprestam até 80% do valor da garantia. Mas instituições com relevância no mercado como o Banco BPI e o Santander Totta já estão a ir um pouco mais longe: 85%.

Faz sentido admitir que, nos próximos anos, os bancos também voltem a emprestar 100% do valor — mesmo que com asteriscos como o do Barclays britânico? Um grupo de representantes de grandes instituições bancárias, reunidos numa conferência em Torres Vedras, pareceu descartar por completo essa possibilidade.

“Os bancos não vão aumentar as taxas de financiamento até 100% como acontecia antes, porque se isso acontecesse seria uma irresponsabilidade“, concordaram responsáveis como Miguel Costa (do BPI), Carlos Vintém (da União de Créditos Imobiliários – UCI), Vítor Peixoto (do Novo Banco) e António Ribeiro (do Santander Totta) durante a convenção da rede imobiliária KW Portugal, que decorreu em abril passado.

Aqueles responsáveis para as áreas do imobiliário foram unânimes em afirmar que os “clientes [do crédito à habitação] vão ter de ter mais capitais próprios” para conseguirem ver os seus créditos aprovados. Mas já começam a notar-se alguns avanços no que diz respeito à proporção do financiamento que os bancos admitem emprestar. O Observador recolheu junto dos bancos a informação sobre o rácio máximo de financiamento/garantia que cada um admite.

| Banco | Rácio máximo financiamento/garantia | Spreads |

| Abanca | 80% | 1,25% a 4,25% |

| Banco BPI | 85% | 1,95% a 4,75% |

| Banco Popular | 80% | 1,75% a 3,50% |

| Bankinter | 80% | 1,25% a 4,20% |

| Caixa Geral de Depósitos | 80% | 1,75% a 5,30% |

| Crédito Agrícola | 80% | 1,65% a 3% |

| Deutsche Bank | 80% | 1,50% a 5,00% |

| Millennium bcp | 80% | 1,75% a 4,25% |

| Montepio | 80% | 2,05% a 4,00% |

| Santander Totta | 85% | 1,50% a 4,20% |

| UCI | 80% | 1,75% a 5,00% |

| Fonte: bancos. Spreads válidos a 11 de maio de 2016. | ||

Nem todos os bancos esclareceram o Observador sobre os seus rácios máximos de financiamento/garantia. O Banco BIC e o Novo Banco não responderam. No entanto, os preçários revelam que os clientes-padrão do Banco BIC têm rácios de 60%, enquanto o do Novo Banco apresenta um valor de 80%.

O que é o rácio financiamento/garantia?

↓ Mostrar

↑ Esconder

No crédito à habitação, o rácio financiamento/garantia relaciona o montante do empréstimo com o valor do imóvel hipotecado. Normalmente, o valor da garantia é o menor entre o valor escriturado e o montante da avaliação bancária do imóvel. Os bancos preferem rácios inferiores a 100%, porque significa que os seus clientes dão uma “entrada” e, em caso de dificuldade financeira, esforçar-se-ão para não entrar em incumprimento para não perderem esse dinheiro. Além disso, em caso de incumprimento, os bancos têm uma maior probabilidade de recuperar o seu investimento através da venda da habitação hipotecada.

Entre os vários bancos que responderam às questões do Observador, fica a ideia de que – oficialmente – os bancos “não têm planeado”, para já, passar a exigir entradas menores aos clientes de crédito à habitação. Foi esta a posição assumida por quase todos os bancos inquiridos.

Todavia, um deles, o Bankinter, já deixa uma porta aberta para um aumento do rácio de financiamento: “O banco considera que a política de crédito em vigor se encontra atualizada. No entanto, a atualidade das suas regras é permanentemente acompanhada de modo a garantir que se mantêm adequadas face às condições de mercado, face ao perfil da sua carteira e atendendo ao nível de competitividade que asseguram”, afirma o banco espanhol, que entrou no mercado português recentemente com a compra das operações do Barclays.

Boas notícias para os jovens ou “granada financeira”?

O mercado bancário em Portugal está a viver um período de maior concorrência, o que se constata pela descida dos spreads cobrados — é sob esse prisma que deve ser vista a tendência (ainda tímida) de subida dos rácios. Um exemplo é o do Santander Totta, que recentemente aumentou de 80% para 85% a proporção do financiamento.

Apesar de os representantes dos bancos reunidos em Torres Vedras terem descartado um regresso aos 100%, é nesse sentido que se caminha, diz Sérgio Pereira, diretor do ComparaJá.pt, uma plataforma de comparação de produtos financeiros. “É de esperar que cada vez sejam mais as instituições que comecem a oferecer financiamentos até 100% da valorização das propriedades”. E a tendência é uma excelente notícia para os consumidores, sobretudo os mais jovens.

Mas um concorrente do site ComparaJá.pt, o Compare o Mercado, tem uma opinião mais crítica sobre os financiamentos a 100% (ou quase) no crédito à habitação. Ao Observador, Manuel Mello, fundador do portal de comparação de preços em créditos e seguros, diz que o endividamento a 100% comercializado pelo Barclays no Reino Unido é uma “granada financeira”.

E porquê? Porque, diz Manuel Mello, “permite que as famílias se endividem acima das suas possibilidades, com a agravante de envolverem dois lares – quem compra e quem dá a garantia”. “Pensamos que em Portugal não há margem, nem apetite para este tipo de produtos. O nosso endividamento é enorme e soluções como esta só promovem o incumprimento e aumento do crédito malparado”, remata o especialista.

Bancos a financiarem mais? “Sabe como é. Nestas coisas basta alguém dar o primeiro passo”

Carlos Pais Jorge, especialista convidado do Instituto de Formação Bancária (IFB), diz que “considerando a situação atual da banca nacional não me parece uma evolução natural” o aumento do rácio em Portugal. O especialista diz que “a maior parte dos bancos tem hoje uma menor tolerância ao risco do que há dez anos”. Mas admite que é possível que haja bancos a dar passos mais ambiciosos neste campo. “Só se for um banco estrangeiro decidido a fazer quota no nosso subprime [crédito com risco mais elevado]”.

E é precisamente isso que pode acontecer, disse um gestor de conta de um banco nacional ao Observador. “Para já não estamos a fazer uma proporção maior de financiamento. Mas, sabe como é, nestas coisas basta alguém dar o primeiro passo”, afirmou o gestor.

Esse primeiro passo, que na opinião deste gestor de conta a concorrência acabará por forçar, já está, até certo ponto, a ser dado. Tudo depende da negociação. O Bankinter diz que o seu máximo atual é 80%, mas nota que “este valor admite exceções em função do perfil de risco das operações”.

Também o gestor de conta ouvido pelo Observador deixou a porta aberta, mediante uma negociação, a que alguns clientes possam ter acesso a um crédito com um rácio de financiamento mais elevado — o que teria de passar, obrigatoriamente, por submeter o caso específico a “consideração superior”.

Ainda que a tendência seja de aumento do rácio, a concessão de crédito a 100% do valor da garantia não parece estar no horizonte próximo. Mesmo o Santander Totta, que formalmente já está a ir até aos 85%, diz que “não prevê voltar brevemente a ter relação financiamento/garantia de 100%”. Outro banco estrangeiro, o UCI, diz que “dentro da política de crédito responsável que promovemos, os rácios de financiamento a 100% estão claramente desenquadrados e não aconselhamos aos nossos clientes”.

Mais crédito = mais spread

Se tem pouca entrada para dar, poderá estar a sentir-se tentado a esperar mais um pouco. Mas lembre-se que o aumento do rácio de financiamento/garantia representa mais risco para os bancos credores. Por isso, é natural que isso se reflita nas condições dos empréstimos à habitação. “O aumento do rácio financiamento/garantia implicaria spreads mais elevados”, explica fonte oficial do Montepio. Outros bancos, como o Deutsche Bank e o Bankinter, confirmam que o rácio influencia o spread a atribuir ao crédito.

“Pensando apenas na rendibilidade do produto – ponderada pelo risco –, o spread para um crédito com financiamento/garantia, digamos de 100%, deveria ser talvez o dobro do spread aplicado a um crédito com 75%. E, digamos, o triplo do spread aplicado a um crédito com [um rácio] de 40%”, calcula Carlos Pires Jorge, do Instituto de Formação Bancária. “É claro que o pricing de um produto de retalho tem sempre em consideração um conjunto alargado de variáveis pelo que o meu raciocínio é algo especulativo. Mas não contaria com spreads de saldo para 100%!“, acrescenta o especialista.

Mesmo com spreads mais elevados para financiamentos a 100%, há uma regra que não se pode descartar no negócio bancário: tudo é negociável. É uma questão de falar com o número máximo de bancos até encontrar um spread mais atraente.