Até há poucos meses, Patrick Drahi e a sua Altice estavam no topo do mundo dos negócios. Nos últimos três anos, a empresa acumulou aquisições de grande dimensão no setor das telecomunicações, entregando cheques valiosos: 13,5 mil milhões de euros pela operadora SFR em França; 7,7 mil milhões pela Suddenlink nos Estados Unidos e 7,2 mil milhões de euros pela PT Portugal, 15 mil milhões pela Cablevision nos Estados Unidos.

O volume de negócios do grupo saltou de mil milhões de euros para mais de 20 mil milhões em três anos. Estes feitos foram abalados em apenas três semanas negras na bolsa. Uma crise de crescimento? Uma crise de confiança? O que está a correr mal no império do milionário francês que é dono da PT? Podem os problemas da Altice chegar a Portugal e comprometer a compra da Media Capital?

Patrick Drahi estava entre os 100 homens mais ricos do mundo, quando, em março passado, a Forbes divulgou a lista dos milionários de 2017. Tinha uma fortuna avaliada em 13 mil milhões de euros, o que o colocava em 92.º lugar no ranking mundial e num lugar de topo entre os milionários franceses. Hoje, o valor da fortuna de Drahi caiu para menos de metade e a posição no top dos ricos desabou para o 325.º lugar com um património de 5,6 mil milhões de dólares (menos de cinco mil milhões de euros).

A Forbes faz a atualização das grandes fortunas ao dia, com base na valorização dos ativos que são negociados na bolsa e os valores citados correspondem à atualização da última sexta-feira. O trambolhão do milionário francês é revelador do colapso das ações da Altice nas últimas semanas. O principal património de Drahi é a participação de 60% que detém no grupo Altice, empresa proprietária de um dos maiores operadores de telecomunicações franceses, a SFR, de grandes empresas de cabo nos Estados Unidos e da PT/MEO em Portugal.

Os cálculos refeitos pelo Le Monde esta semana revelam que a fortuna de Drahi, concentrada sobretudo nos 60% que a sua holding Next tem na Altice, tombou 13 mil milhões de euros desde junho, estando agora nos 8,2 mil milhões de euros. O valor em bolsa está nos 12 mil milhões de euros, uma desvalorização anual de 60% E, se a sangria continuar, a conta terá que ser atualizada todos os dias. Mas será o colapso bolsista da Altice mais do que uma dor de crescimento?

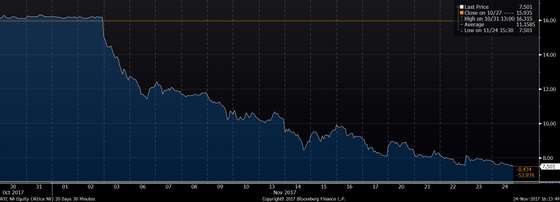

[Veja no gráfico a evolução da cotação da Altice na Bolsa de Amesterdão no último mês]

Patrick Drahi é francês, nasceu em Marrocos e tem também nacionalidade israelita e portuguesa, obtida por ser descendente de judeus sefarditas que foram expulsos da Península Ibérica no século XVI, de acordo com um perfil publicado pela revista Visão. A sua chegada ao mundo dos mais ricos é recente. Entrou na lista de bilionários da Forbes em 2014 com uma fortuna de 5,3 mil milhões de euros depois de ter aberto na bolsa o capital da holding Altice. Foi o resultado de 20 aquisições feitas por vezes a preços arrasadores — demasiado elevados para alguns analistas — em países como França, Estados Unidos, Bélgica, Portugal, República Dominicana e Israel.

As aquisições foram financiadas sobretudo com dívida que chegou aos 50 mil milhões de euros, um número equivalente ao valor bolsista combinado da Altice Estados Unidos e Altice Holanda, segundo contas da Reuters, feitas há três meses. Hoje, a conta seria muito diferente. A dimensão da dívida tem sido apontada como o principal problema do grupo e ganhou grande visibilidade quando as coisas começaram a correr mal.

Grandes negócios, dívida gigante, perda de clientes

As fragilidades no mundo Altice não são de agora. Já no início do ano era sinalizada a perda imparável de clientes em França, apesar dos grandes investimentos em conteúdos como a compra dos direitos da Premier Ligue inglesa e da Champions League, que absorviam as poupanças obtidas com a redução de custos. Mas a estratégia prosseguiu. Em março, o grupo compra por 260 milhões de euros a Teads, nos Estados Unidos, uma tecnológica que desenvolveu um modelo de inserção de publicidade em vídeos na Internet. Em julho, anuncia um acordo para adquirir por 440 milhões de euros a Media Capital.

Em agosto era notícia o interesse da Altice no operador americano de cabo Charter. Uma operação que a fazer-se ainda, por fusão, seria um passo seguramente maior do que a perna. A Altice é grande nos Estados Unidos depois de ter adquirido o quarto maior operador de cabo, a Cablevision. Mas a Charter é um gigante, comprou a empresa de cabo da Time Warner e vale em bolsa 120 mil milhões de euros, dez vezes mais do que a Altice.

A perda de confiança dos investidores terá começado aí a dar os primeiros sinais, admite um artigo de análise do L’Echo, o principal jornal económico francês, publicado esta quarta-feira. Em setembro, surgem rumores de divergências no topo da administração da Altice. O jornal Tribune pergunta em título: “Estará o presidente da SFR, Michel Combes, de saída”? A notícia referia o desconforto do então todo-poderoso presidente executivo da Altice com o regresso de Armando Pereira à gestão da operadora francesa SFR, com quem não se dará bem. A hipótese foi desmentida por fonte oficial do grupo.

▲ Michel Combes e Paulo Neves abandonaram o grupo na reorganização feita em novembro

HUGO AMARAL/OBSERVADOR

Business as usual, pelo menos na aparência. As caras, a estratégia e o discurso não mudam. Até que, a 3 de novembro, o grupo revela resultados no terceiro trimestre. As ações reagem em forte queda, um trambolhão de 22% , na sequência de números dececionantes. O grupo reviu em baixa a margem operacional do negócio, o EBITDA, e adiou em um ano as previsões de crescimento.

Não parece assim tão dramático, mas houve um indicador que deu mais nas vistas: a operadora de telecomunicações SFR continua a perder clientes quando as concorrentes estão a ganhar: já saíram 1,5 milhões desde o final de 2014, quando a Altice entrou, e, só no terceiro trimestre, perdeu mais 75 mil. França representa 40% do EBITDA da Altice e esta trajetória, associada a uma empresa muito alavancada em dívida, fez soar os alarmes. Na semana seguinte, o grupo francês comemorou os BFM Awards, prémios para empresários e empreendedores franceses, com uma cerimónia onde marcou presença o presidente executivo da Altice. No dia seguinte, Michel Combes partiu de madrugada para Lisboa, onde participou na Web Summit, patrocinada pela Altice. Aí, falou em nome da empresa francesa. Dois dias depois demitiu-se do cargo para o qual tinha sido nomeado em 2016, um ano depois de ter sido contratado à multinacional francesa Alcatel Lucent.

A resposta da Altice. O regresso às origens

O grupo anuncia uma reestruturação da estrutura governativa com o retorno de Patrick Drahi à função de presidente. O sócio português de longa data, Armando Pereira, ganha poder, ficando responsável pela gestão operacional do negócio de telecomunicações em todos os países. É o regresso dos homens que fizeram a Altice grande e que tenta restaurar um modelo que funcionou: Back to basics (ou seja, um regresso às origens).

▲ Alexandre Fonseca foi administrador da ONI com a Altice e assume a presidência da PT

Christophe Guerreiro / PT Portug

A receita é replicada alguns dias depois na Portugal Telecom, com a entrega da gestão executiva a Alexandre Fonseca, um gestor que esteve com a Altice desde a entrada desta em Portugal, “um homem de confiança”, sintetiza Drahi na mensagem que envia aos trabalhadores da empresa. Os gestores contratados fora do grupo ou saem, como Paulo Neves, ou perdem poder, como Claudia Goya.

O regresso de Drahi está longe de ser apenas simbólico. O fundador do grupo desdobra-se em contactos, fala com quem antes não tinha falado — trabalhadores, sindicatos — dá explicações aos investidores e analistas. Faz um mea culpa pelos erros de gestão cometidos, sobretudo em França, onde reconhece que falhou o foco na operação, nos resultados e nos clientes. Um insucesso a que não terá sido alheia a massiva reestruturação aplicada à SFR. É difícil melhorar a oferta, motivar os colaboradores a obter mais resultados quando, ao mesmo tempo, se está a cortar cinco mil empregos num total de 15 mil. Prometeu mudar e mostrar um maior empenho em baixar a dívida, travando novas compras e vendendo ativos não estratégicos.

Mas se Patrick Drahi não levou com tomates quando falou com os trabalhadores, segundo o próprio contou, os investidores não lhe deram ainda o benefício da dúvida. Há pouca margem para erros na primeira liga do mundo dos negócios e as ações da Altice continuaram a cair, com recuperações pontuais, obrigando a empresa a fazer mais esclarecimentos, afastando um aumento de capital, e a mostrar que está já a virar agulhas com alienações em cima da mesa.

Os analistas falam numa crise de confiança, as ações são alvo de short-selling (vendas a descoberto), um mecanismo usado para apostar na queda da cotação. Patrick Drahi assegura, na mensagem enviada aos trabalhadores da PT, que a empresa tem um perfil financeiro forte — 85% da dívida está em taxa fixa e os grandes reembolsos só se iniciam em 2022 — pode resistir ao “período de irracionalidade dos mercados”. Mas até quando?

Altice perguntou aos analistas o que fazer. “Soou a desespero”, conta investidor

Os investidores temem, acima de tudo, a incerteza e a indefinição. Há analistas a avisar que a venda de ativos anunciada é insuficiente para cumprir o objetivo de redução da dívida. A Altice tem já em curso a alienação das torres de comunicações em França e Portugal e há notícias de que está a ser preparada a venda do negócio na República Dominicana, pela qual o grupo espera receber três mil milhões de euros, segundo avança a Reuters. Segundo um analista da agência Bloomberg, o grupo teria de baixar a dívida em 10 mil milhões de euros para se comparar com os múltiplos das empresas concorrentes. Pode não bastar vender os anéis e ser necessário ceder algumas joias da coroa. Quais? A imprensa especializada francesa até admite, num cenário teórico e especulativo, a venda da Portugal Telecom à Orange, principal concorrente francesa da Altice.

Media Capital vai contra a nova política financeira

Com a Altice no olho do furacão, a agência de rating Standard & Poor’s baixou esta semana a perspetiva (outlook) da empresa para negativa, com uma ameaça de baixar o rating. E explica porquê.

- A revisão em baixa dos resultados e previsões, combinada com um ambiente muito competitivo no mercado das telecomunicações em França, permite concluir que a estratégia de diferenciação com investimento em conteúdos e melhoria da rede ainda não deu provas de que vai resultar;

- A S&P acha que a gestão falhou em cumprir a sua meta de redução de dívida e que os investimentos em curso em conteúdos de media — o exemplo dado é a compra da Media Capital em Portugal — e a entretanto suspensa operação de recompra de ações, são contraditórias com o rumo anunciado para a política financeira;

- E manifesta preocupações e incertezas sobre a capacidade de gestão e o modelo de governo. Considera que, face às recentes mudanças, ficou a perceção de que a Altice tem uma margem estreita de recursos de gestão face à dimensão e complexidade do grupo, sublinhando novamente os elevados gastos em conteúdos de media.

Nem tudo é mau. A S&P reconhece a solidez financeira e o valor e diversificação dos ativos na área das telecomunicações. Mas vê riscos na execução do objetivo de estabilizar as operações em França, num ambiente de grande concorrência, e da meta de reduzir a dívida, tendo em conta que o grupo não mostrou ser eficaz a vender: prefere comprar. E avisa que, se a empresa não apresentar resultados rapidamente, baixa o rating. Conclui, ainda, que o grupo vive momentos de incerteza estratégica. Irá a prioridade dada à redução da dívida obrigar a uma inversão na estratégia de diferenciação dos concorrentes baseada em compras agressivas de conteúdos? A resposta pode passar por Portugal.

O que pode acontecer em Portugal

A compra da Media Capital, a dona da TVI, foi o último negócio de dimensão anunciado pela Altice. A operação, a concretizar através da PT/Meo, envolve uma oferta pública de aquisição (OPA) na bolsa e ainda não está fechada. Falta a “luz verde” da Autoridade da Concorrência (AdC), um processo controverso, marcado por ataques duros dos concorrentes, que se adivinha longo e de desfecho incerto. A viragem estratégica do grupo e o foco na redução da dívida podem ser um rastilho para deixar cair este negócio que, tal como sublinhou a S&P, é contraditório com o que a Altice está a prometer ao mercado.

Mas os responsáveis do grupo em Portugal — a Altice Internacional tem remetido as respostas às perguntas dos jornalistas para Lisboa — asseguram que a operação está firme, o financiamento está todo montado. Garantem que a reorganização da PT, com as mudanças na administração, reforça “os compromissos oportunamente assumidos com Portugal, em particular a clara e inequívoca aposta na aquisição da Media Capital, processo que aguarda, serenamente, as decisões dos reguladores competentes.”

De acordo com informação recolhida pelo Observador no início da semana, o prazo para a Concorrência emitir uma decisão está suspenso, à espera de elementos pedidos ao proponente. Depois de um parecer negativo do regulador das comunicações e de um parecer inconclusivo do regulador da comunicação social, mas com muitos alertas dos serviços contra a operação, é provável que a AdC abra uma “investigação aprofundada”. Este processo abre caminho à negociação de condições para mitigar o impacto negativo da concentração na concorrência, e esses remédios até podem vir a servir de pretexto para a Altice deixar cair o negócio, sem perder a face. Para já, o empenho em fechar a operação mantém-se, pelo menos nas palavras.

▲ Rosa Cullell, presidente executiva da Media Capital, no anúncio do acordo com a Altice.

ANTONIO PEDRO SANTOS/EPA

A compra da Media Capital encaixa-se na estratégia mundial de convergência do grupo, que defende a junção das telecomunicações com empresas de media e produtoras de conteúdos. Replica o que a Altice fez em França, onde a estratégia está mais avançada. O grupo comprou o canal de televisão BMF, que juntou aos jornais Libération e L’Express e investiu fortemente em conteúdos, sobretudo desportivos, gastando muitas centenas de milhões de euros para conseguir os direitos de transmissão da liga inglesa e da liga dos campeões.

Dentro do mundo Altice. Podem as telecomunicações salvar os media?

Por cá, a PT tentou comprar os jogos do Benfica, mas perdeu para a NOS, ficando apenas com os direitos do FC Porto, mas não desistiu dos conteúdos e avançou para a empresa dona da TVI. Não foi apenas a convergência entre as telecom e os media que a Altice trouxe para Portugal. A receita de gestão do grupo passa por fazer profundas reestruturações nas empresas que vai comprando, impondo uma forte redução de custos, quer na folha salarial, quer na fatura com os fornecedores.

A reestruturação na PT Portugal, com a transferência de trabalhadores para uma nova empresa, com eventual perda de direitos, foi polémica. Vários partidos à esquerda ameaçaram aprovar medidas legislativas para travar estas operações, denunciadas por alguns como tentativas de despedimento encapotado e que foi o motivo para uma greve na empresa que até foi vista com simpatia por membros do Governo.

Augusto Santos Silva: “Se fosse trabalhador da PT também estava a fazer greve”

Os ânimos serenaram com a chegada de Claudia Goya à presidência executiva da PT Portugal, mas o verão não foi calmo para a empresa, enredada nas polémicas sobre as falhas da rede de comunicações do SIRESP durante os incêndios, que lhe valeram duros ataques públicos do primeiro-ministro. Quem deu, então, a cara pela empresa em conferências de imprensa foi o administrador para a tecnologia, Alexandre Fonseca, que agora assumiu a presidência executiva da PT, três meses depois.

Guerras com os concorrentes, problemas com os reguladores, ataques políticos, reestruturações turbulentas com conflitos laborais à mistura, um pouco de tudo isto aconteceu nos mercados onde a Altice entrou, mas o grupo não pareceu especialmente abalado por reações mais violentas às suas investidas. O que não parece conseguir resolver, pelo menos para já, é a crise de confiança que se instalou nos mercados sobre a sua capacidade para digerir as grandes aquisições e pô-las a dar o retorno de que precisa para honrar os compromissos financeiros e atrair investidores.

Numa nota de análise publicada esta semana, o Bank of America Merril Lynch dizia que a Altice “não é a próxima Glencore”, uma empresa de negociação de matérias-primas que em 2016 duplicou o seu valor depois de ter caído 71% em 2015. Cabe a Drahi e à sua equipa provarem o contrário. E em pouco tempo.