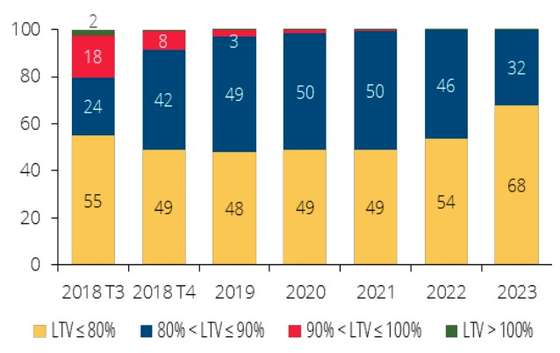

Mais de dois em cada três créditos à habitação (68%) que foram feitos em 2023 tiveram associado um rácio entre financiamento e valor da casa igual ou inferior a 80%, embora a recomendação do Banco de Portugal permita ir até aos 90%.

Esta é uma das conclusões do relatório anual que o Banco de Portugal divulgou esta segunda-feira e que faz o acompanhamento da chamada “medida macroprudencial” que foi lançada em meados de 2018: em 2023 68% das novas operações tiveram um rácio LTV (loan to value) igual ou inferior a 80%, uma proporção que é muito superior aos 54% do ano anterior (2022).

O aumento deve ser visto à luz do facto de, em 2023, ter havido um maior número de novos créditos que são, na realidade, transferências de créditos que já existiam noutros bancos mas de onde os clientes transferiram o crédito para outro banco. Porém, o Banco de Portugal não divulga já dados que permitam fazer uma desagregação dos dois fenómenos (transferências e verdadeiros novos créditos).

Menos de um terço (32%) foi concedido a clientes que precisaram de pedir entre 80% e 90% do valor da avaliação, ou seja, aproximaram-se mais do máximo que os bancos podem (ou devem, já que se trata de uma “recomendação”) financiar. Uma minoria (0,2%) supera os 90%, algo que os bancos podem fazer em alguns cenários de exceção.

[Já saiu o quarto episódio de “Operação Papagaio” , o novo podcast plus do Observador com o plano mais louco para derrubar Salazar e que esteve escondido nos arquivos da PIDE 64 anos. Pode ouvir o primeiro episódio aqui, o segundo episódio aqui e o terceiro episódio aqui]

Esta repartição contrasta com aquilo que existia em 2018, antes da entrada em vigor da medida macroprudencial: só 55 do crédito tinha LTV até 80%, 24% estava entre 80% e 90% e 18% estava entre os 90% e os 100% do valor da casa. Havia, até, uma percentagem de 2% dos créditos onde se superava os 100% de LTV – um cenário geral que o Banco de Portugal quis contrariar.

Fonte: Banco de Portugal

A subida da proporção de novos créditos com LTV menor “reflete a aplicação de condições de crédito mais restritivas devido a taxas de juro mais elevadas, que podem levar a uma redução dos montantes de crédito que os mutuários contratualizam”, diz o Banco de Portugal. Quanto menor é o LTV menor é, tendencialmente, o risco associado àquele crédito, na perspetiva do banco.

De um modo geral, incluindo todo o stock de financiamentos à habitação que existem em Portugal, cerca de 95% tem um LTV também igual ou inferior a 80%.

Devedores com maior risco são cada vez menos

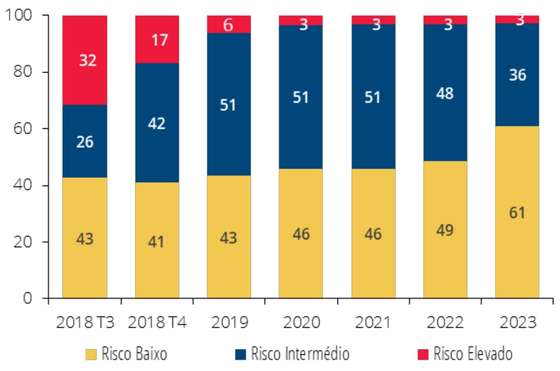

Além de haver mais crédito com um LTV menor, o que significa menos risco, a medida macroprudencial também recomenda limites ao chamado DSTI – o debt service to income, que traduz a percentagem do rendimento familiar que é consumida por créditos. Numa nova operação, é simulado um “choque” adicional que era de 3 pontos percentuais mas que em outubro, quando as Euribor estabilizaram, passou a ser de 1,5 pontos percentuais acima do indexante em vigor.

Em 2023, diz o Banco de Portugal, cerca de 91% dos novos contratos de crédito à habitação e ao consumo foram concedidos a mutuários com um rácio DSTI (calculado de acordo com a definição da Recomendação, ou seja, incluindo o choque de taxa de juro) inferior ou igual a 50%” dos rendimentos.

O Banco de Portugal acrescenta que, “entre 2018 e 2021, a proporção dos novos créditos com rácio DSTI acima de 50% foi diminuindo”. Mas “a partir de 2022, em resultado do aumento das taxas de juro, verificou-se um ligeiro aumento da proporção de novos créditos com um rácio DSTI entre 50% e 60% e superior a 60%”. “Essa proporção manteve-se em 2023”, afirma o Banco de Portugal.

Porém, quando se olha para o DSTI efetivo (sem o choque de 3 ou 1,5 pontos percentuais), os dados do Banco de Portugal mostram que o crédito é cada vez mais dado a quem tem rendimentos maiores (em proporção dos financiamentos pedidos).

“Desde 2018, observa-se uma melhoria do perfil de risco dos mutuários que contratam créditos à habitação”, diz o Banco de Portugal. Em particular no ano de 2023, acrescenta o supervisor, “observa-se um claro crescimento da percentagem de créditos à habitação classificados com risco baixo, considerando como tal devedores com rácio DSTI inferior ou igual a 50% e rácio LTV inferior ou igual a 80% (cerca de 61%), comparativamente com os períodos antecedentes”.

Fonte: Banco de Portugal