“2015 será o ano em que o Banco Central Europeu (BCE) perde a paciência com a recuperação anémica” e com a inflação baixa que persiste na zona euro. É desta forma que os economistas do Commerzbank olham para o ano que vem aí e para uma das principais questões que preocupam quem investe poupanças, desde os grandes investidores institucionais até ao pequeno investidor: até onde irão Mario Draghi e o BCE no estímulo ao crédito e no combate ao risco de deflação? A taxa de inflação homóloga na zona euro derrapou até 0,3%, uma fração dos cerca de 2% idealizados pela autoridade monetária. Esse é o mandato – único e exclusivo – do BCE, estabilizar a inflação num nível moderado mas saudável, ou seja, que reflita que existe um crescimento económico e que promova um equilíbrio entre investimentos com mais e menos risco.

Uma inflação “demasiado baixa por demasiado tempo”, um risco a que nos habituámos a ouvir da boca de Mario Draghi nos últimos meses, pode levar não só ao aumento automático do peso da dívida de Estados e empresas (porque a inflação é menor do que se previu na altura em que se emitiu a dívida), mas também à canalização excessiva dos investimentos globais para os ativos com menos risco, como as obrigações, prejudicando o capital de risco essencial para a inovação e para o crescimento. A preocupar o BCE está, também, o risco de um período de deflação na zona euro, um cenário ainda mais grave, já que reflete uma situação de queda dos preços e uma tendência para adiar investimentos por parte das famílias e das empresas, tolhendo a economia.

Inflação na zona euro cada vez mais longe do objetivo

A taxa de inflação fixou-se em 0,3% em novembro. A meta de médio prazo do BCE é de “perto, mas abaixo, de 2%”, mas os preços estão a crescer a um ritmo inferior a esse há quase dois anos. Fonte: Bloomberg

“Não cumprir o mandato seria uma ilegalidade“, afirmou o presidente do BCE na reta final da mais recente reunião mensal do banco central, no início de dezembro. Para os economistas, este foi mais um sinal de que Mario Draghi está preparado para dar passos inéditos no estímulo à inflação. Basta, para isso, que consiga reunir os consensos necessários no interior do Conselho de Governadores. O BCE cortou a taxa de juro de referência sete vezes nos últimos três anos – já chegou ao mínimo histórico de 0,05% – e foi lançado, em junho, um conjunto de programas de compra de dívida privada e mais injeções de liquidez a prazos longos. Mas tudo isto pode ser insuficiente para que se cumpra o mandato do BCE. E é por esta razão que parece cada vez mais provável que Draghi avance para aquilo que já está a ser feito há seis anos nos EUA e no Reino Unido mas que, na zona euro, era, até há pouco tempo, impensável: um programa alargado de compra de dívida pública.

As implicações para os mercados serão vastas e é pela expectativa de uma expansão monetária (“quantitative easing”) pela via da compra de dívida pública que os bancos de investimento já estão a antever uma valorização das obrigações dos Estados e, por arrasto, das empresas – o que levará a que os juros associados, já em mínimos históricos, desçam ainda mais. Outra consequência será também a desvalorização do euro face às principais divisas, algo que já tem vindo a ser incorporado no mercado e que, só por si, já será um fator positivo para as empresas exportadoras da zona euro. O objetivo último é o de que todos estes fatores contribuam para uma maior concessão de crédito, crescimento mais robusto e equilibrado entre os vários países da zona euro e, claro, maior inflação. A confirmar-se que Draghi puxa pela chamada “bazuca” da compra de dívida pública, também os mercados de ações poderão beneficiar não só pelo previsível impulso ao crescimento mas, sobretudo, pela injeção de liquidez que isso significará para o eurosistema e que obrigará os investidores a apostarem em ativos com maior risco.

▲ Os analistas dizem que 2015 será o ano em que Mario Draghi "vai perder a paciência" em relação à inflação baixa.

JOHANNES EISELE/AFP/GettyImages

Depois de várias revisões em baixa ao longo dos últimos meses, as principais instituições e os economistas apontam para um crescimento de cerca de 1% na zona euro em 2015. O Fundo Monetário Internacional, por exemplo, cortou em outubro a projeção de crescimento da zona euro em 2015 para 1,3%, contra os 1,5% previstos anteriormente. Nem para a “locomotiva” alemã as projeções são animadoras. Os economistas do HSBC dizem que a região continua a enfrentar “enormes desafios” na política económica, com níveis de dívida ainda elevados e perspetivas demográficas preocupantes. Contudo, os últimos indicadores avançados fizeram aliviar os receios de que a zona euro volte a cair em recessão. E pode haver razões para acreditar em possíveis surpresas positivas, dizem alguns bancos de investimento.

O HSBC diz que “as piores revisões em baixa do crescimento na zona euro já terão passado” e a gestora BlackRock diz que a economia pode crescer mais do que o esperado, até porque as expectativas são, atualmente, muito baixas – são “rock bottom“, diz a BlackRock. Existem três grandes razões para acreditar que a economia europeia poderá crescer mais do que se passou a temer nos últimos meses. A desvalorização do euro, que se acentuou a partir de junho, irá favorecer as exportadoras que vendem os produtos no mercado internacional, dominado pelos dólares. A moeda única cai mais de 10% face ao dólar desde o final de junho, o que não só torna as exportadoras mais competitivas, mas também impulsiona os lucros quando estes são obtidos fora do espaço da moeda única europeia mas consolidados, depois, na zona euro. Se se confirmarem mais medidas de estímulo pelo BCE, a tendência será para que o euro continue sob pressão.

Euro cai mais de 10% face ao dólar desde final de junho

Acentuou-se a desvalorização da moeda única em junho, mês em que o BCE anunciou novas medidas de estímulo. A divisa está em mínimos de quase três anos. Fonte: Bloomberg

Além da descida do euro, será também uma boa notícia para a maioria das empresas europeias que o petróleo esteja cada vez mais barato. Com exceção, é claro, para aquelas que exploram e comercializam a matéria-prima. Por outro lado, os economistas do HSBC afirmam, também, que há sinais de abrandamento do ritmo de consolidação orçamental em alguns países.

O banco assinala que, mesmo sem trazer para a discussão o plano de investimentos lançado pelo novo presidente da Comissão Europeia, Jean-Claude Juncker, é de assinalar que “os orçamentos para 2015 de muitos Estados-membros mostram que o setor público se prepara para ser um apoio maior para o crescimento do que estava planeado até há alguns meses”. “Isto é particularmente evidente nos países da ‘periferia'”, assinala o HSBC.

▲ A desvalorização do euro poderá ser um impulso importante para a indústria exportadora da união monetária.

Getty Images

A incerteza recente em torno da eleição no Parlamento grego de um novo presidente da República mostrou que a zona euro não está ainda livre de fenómenos de contágio. Possíveis fatores de risco num dos países da chamada “periferia” da zona euro continuam a ter algum potencial para destabilizar os outros países vistos como mais frágeis, ainda que até ao momento estes períodos mais negativos não tenham ido além de pequenas correções. Esse fenómeno é visível nos juros da dívida pública portuguesa, por exemplo, que voltaram a subir de forma moderada quando os investidores se viram perante o risco iminente de uma queda do governo grego, liderado por Antonis Samaras.

Juros de Portugal reagiram à crise na Grécia

Os juros da dívida a 10 anos de Portugal voltaram a aproximar-se de 3% perante notícias de que o governo de Antonis Samaras estaria à beira do colapso. O agravamento tem, contudo, de ser visto à luz do forte alívio dos últimos meses. Fonte: Bloomberg

Há um grande risco de que, mesmo à terceira, não seja de vez. Na votação agendada para 29 de dezembro, a terceira, Samaras precisa do apoio de 180 deputados (dos 300 que se sentam no Parlamento grego) para eleger um novo presidente da República. Se não houver “fumo branco” nesta terceira ronda, o governo cairá automaticamente. Stavros Dimas, um antigo comissário europeu, é o “homem de consensos” preferido pelo primeiro-ministro, Antonis Samaras, que antecipou esta votação numa tentativa de se legitimar politicamente e deter a subida dos partidos da oposição nas sondagens.

O líder das sondagens, neste momento, é o Syriza, de Alexis Tsipras, um partido que se intitula de esquerda radical e que, pelo menos aos olhos dos investidores, tornará muito mais provável uma saída da Grécia da zona euro caso chegue ao poder. É certo que, já nas eleições de junho de 2012, os eleitores gregos acabaram por se revelar mais moderados no momento do voto do que nas sondagens prévias, mas é impossível afastar o risco de uma mudança diametral de rumo na política grega. Sobretudo numa altura em que o país quer renegociar os empréstimos recebidos dos fundos europeus.

“Contemplar a ideia de não reembolsar a dívida é, na minha opinião, um suicídio“, atirou o novo comissário europeu para os assuntos monetários, Pierre Moscovici, numa visita recente a Atenas. O responsável nunca se dirigiu especificamente ao Syriza, mas ficou claro que é grande a preocupação dos responsáveis europeus perante o facto de o Syriza liderar todas as sondagens feitas na Grécia desde maio de 2014. Para os mercados, que até certo ponto já estão a refletir os melhores cenários possíveis para a zona euro, existe aqui um grande potencial para que os investidores sejam apanhados em contrapé. Os analistas do Royal Bank of Scotland dizem que, sobretudo se não houver um plano de compra de dívida pública por parte do BCE, “este risco político poderá fazer subir os juros da dívida da Grécia e também os de Portugal“.

▲ O partido Syriza, liderado por Alexis Tsipras, lidera todas as sondagens feitas na Grécia desde maio.

AFP/Getty Images

“Independentemente de a Grécia conseguir ou não evitar eleições antecipadas, as incertezas políticas vão pesar na confiança dos investidores em 2015, tendo em conta o calendário preenchido na Europa, tanto dentro como fora da zona euro”, diz o HSBC, acrescentando que “o risco de inversões de política podem empatar decisões de consumo e investimento”. Além das eleições na Grécia, que poderão acontecer já nos primeiros meses do ano, também Espanha, Reino Unido, Finlândia, Suécia e Portugal terão eleições importantes em 2015.

A crise da zona euro transitou nos últimos dois anos de uma crise aguda para um cenário de dificuldades de solução mais demorada. “O nível de desemprego continua elevado [nos países da ‘periferia’] e o ajustamento negativo que existiu nos salários continua a alimentar o sentimento anti-austeridade mas, também, o sentimento anti-reformas estruturais, e isto está refletido nos programas de alguns partidos que se vão apresentar às eleições legislativas”, afirma o HSBC na sua nota de antecipação de 2015 nos mercados financeiros mundiais.

Os economistas deste banco salientam, na análise ao que esperar em Portugal, que “desde a nomeação de António Costa para candidato do Partido Socialista, a popularidade do partido aumentou, com as sondagens agora a indicarem que o PS tem mais votos do que a coligação governativa atual”. “[António] Costa promete, se for eleito, diminuir a austeridade, mas não apresentou quaisquer planos específicos sobre como pretende fazer isso“. O HSBC regista, contudo, que é intenção do PS subir o salário mínimo (que já foi aumentado em 4% em outubro) e bater-se por uma flexibilização do Tratado Orçamental europeu, para “dar mais tempo aos países para cortarem os défices orçamentais”.

Em Espanha, que tem eleições legislativas marcadas para finais de dezembro, a surpresa tem sido o partido Podemos que, como indica o HSBC, quer fazer um referendo para decidir se o país deve avançar para uma moratória no pagamento da dívida pública. O Podemos quer, também, mudar a Constituição espanhola, no ponto em que se obriga os governos a terem um orçamento equilibrado. Esta é, também, uma ideia que agrada a Pedro Sanchez, líder dos socialistas do PSOE e que passou recentemente a liderar as sondagens em Espanha.

▲ Os investidores estão atentos ao resultado das eleições em Portugal e em vários outros países europeus em 2015.

Pedro Nunes/LUSA

A política monetária nos EUA, definida pela Reserva Federal (Fed), é um fator absolutamente determinante para as economias e para os mercados globais. A política agressiva de estímulos seguida desde 2008 – em resposta à crise financeira iniciada em 2007 – manteve a taxa de juro diretora em 0% e incluiu três programas sucessivos de expansão monetária. Apesar de a economia dos EUA estar a crescer a uma taxa média anual de 4% nos últimos trimestres (e de 5% no terceiro trimestre), esses estímulos foram retirados de uma forma muito gradual. Mas os juros continuam em mínimos históricos, o que tem implicações para todas as classes de ativos. 2015 deverá ser o ano da primeira subida da taxa de juro.

Os mercados financeiros contam há vários anos com as injeções de liquidez do banco central dos EUA – acompanhado por outros, como o Banco de Inglaterra – para compensar a fragilidade do crescimento à saída da mais profunda recessão económica desde a Grande Depressão. Agora, com a economia a crescer de forma aparentemente vigorosa, chega a hora de normalizar a política monetária, até porque um período de taxas de juro muito baixas por demasiado tempo pode levar a distorções nos mercados e à tomada excessiva de riscos em alguns ativos. O desafio para a Fed é o de fazer esta normalização sem desestabilizar a economia e os mercados financeiros, o que na prática significaria uma subida demasiado rápida das taxas de juro das obrigações federais dos EUA, contagiando, também, os custos de financiamento de toda a economia.

Economia dos EUA está a crescer 4% ao trimestre

A maior economia do mundo está a crescer a um ritmo trimestral em redor de 4%, depois de um inverno frio – metafórica e literalmente – que se revelou ser transitório. Fonte: Bloomberg

Os bancos de investimento parecem estar, à entrada em 2015, confiantes de que a Reserva Federal irá conseguir fazer esta transição sem fazer descarrilar a economia dos EUA. Falta saber se os países emergentes também irão resistir, já que estes são, regra geral, muito dependentes dos fluxos de capitais externos e, claro, norte-americanos. Esses fluxos podem ser repatriados caso exista uma subida abrupta das taxas de juro nos EUA. A situação de cada país será pior consoante o grau do desequilíbrio das contas externas, mas os reflexos atingiriam também a zona euro, já que o facto de a Fed ter liderado a política global de juros baixos “empurrou” os investidores para ativos com maior risco, como a dívida dos países da “periferia” do euro e as ações europeias.

A convicção dos analistas, contudo, é a de que a presidente da Reserva Federal, Janet Yellen, preferirá sempre pecar por excesso e só retirar os estímulos quando tiver a certeza absoluta de que o ímpeto de crescimento da economia já é suficiente para acomodar a próxima fase da normalização da política monetária. E os outros responsáveis à sua volta, os presidentes das várias divisões regionais da Reserva Federal, não deverão contrariar Yellen, já que dois dos governadores vistos como mais sensíveis aos riscos da política monetária expansionista serão substituídos em 2015.

▲ Janet Yellen e os outros presidentes das divisões regionais da Reserva Federal dos EUA devem em 2015 avançar para a próxima fase da normalização da política monetária: subir a taxa de juro.

Getty Images

A Rússia e a estratégia de Vladimir Putin emergiu nas últimas semanas como o grande risco para os mercados financeiros em 2015. Se, no início de 2014, o mundo se questionava até onde conseguiria ir a Rússia, depois da anexação da Crimeia, hoje a pergunta é outra: até onde pode cair um país – o maior do mundo – que está à beira do colapso? As sanções económicas, o risco de recessão, a fuga de capitais e preço do petróleo em queda acentuada estão a colocar o país e o governo de Putin em graves dificuldades e, à entrada no novo ano, a situação parece mais imprevisível do que nunca.

O rublo russo chegou a cair mais de 50% face ao dólar na prestação desde o início do ano e este é o melhor reflexo das dificuldades vividas por Putin nesta fase. O banco central já gastou um quinto das reservas de moeda estrangeira com intervenções no mercado com o objetivo de conter a desvalorização do rublo, o que não tem impedido os cidadãos de se tornarem cada vez mais preocupados com a situação do país, e também não está a evitar que a saída de capitais do país continue, apesar dos apelos de Putin.

Rublo recupera parte das fortes perdas das últimas semanas

Até há poucos dias, o rublo acumulava uma queda superior a 50% face ao dólar na prestação anual. A divisa recuperou um pouco, entretanto, mas a situação continua rodeada de grande incerteza. Fonte: Bloomberg.

Este é o tipo de risco que os investidores menos apreciam, porque é dificilmente mensurável e previsível. “O conflito entre a Rússia e o Ocidente, por causa da Ucrânia e outros países da antiga União Soviética, é provavelmente a maior ameaça” para os mercados europeus em 2015, diz a BlackRock. “O ‘status quo’ – um conflito latente – já está refletido nos mercados, mas uma escalada (improvável) do conflito iria ter repercussões além da Rússia e penalizar os ativos de risco a nível global, acreditamos“, acrescenta a gestora de ativos. Esta é razão mais do que suficiente, na ótica dos bancos de investimento, para entrar em 2015 com uma carteira de investimentos diversificada e com um elevado grau de cautela em relação a ativos mais arriscados ou menos líquidos que possam ser penalizados caso a situação russa tome proporções inesperadas.

▲ Vladimir Putin e a Rússia emergiram como o principal risco para os mercados em 2015.

AFP/Getty Images

Foi um dos movimentos de mercado mais importantes em 2014. Os preços do petróleo chegaram, há poucos dias, a acumular uma desvalorização anual superior a 45%. Acredita-se que este é um resultado das projeções menos animadoras para o crescimento global e da crescente autonomia energética dos EUA, graças à produção de petróleo e gás de xisto. Por outro lado, no que acabou por ser um momento-chave para os mercados globais, a Organização dos Países Exportadores de Petróleo (OPEP) decidiu em novembro não cortar as quotas de produção, o que levou os preços para os níveis mais baixos desde 2009. Para 2015, os analistas preveem uma estabilização.

Petróleo desce 45% face à cotação com que iniciou 2014

Os preços do petróleo chegaram a cair mais de 45% na prestação acumulada no ano, descendo para os níveis mais baixos desde 2009. Fonte: Bloomberg

Os preços parecem estar a estabilizar um pouco no mercado, com o crude em Nova Iorque a negociar um pouco acima dos 55 dólares. É um valor que poderá travar parte da produção de petróleo e gás de xisto nos EUA (tornando-a pouco rentável, a estes preços) e, assim, levar a uma estabilização da cotação na primeira metade de 2015. É esta a expectativa dos analistas consultados pela Reuters, aplicável tanto ao petróleo negociado em Nova Iorque como ao Brent, que vale cerca de 61 dólares por barril.

Para os investidores, a evolução do preço do petróleo será, também, um fator crucial para o investimento em todas as classes de ativos, desde as ações às obrigações. Energia mais barata funciona como uma descida de impostos para as empresas e famílias, o que tende a impulsionar as empresas ligadas ao consumo e outras mais sensíveis ao ciclo económico. Por outro lado, a queda súbita do petróleo coloca as empresas ligadas à exploração energética em maus lençóis, sobretudo porque veem cair a rendibilidade dos investimentos onerosos que fazem na exploração da matéria-prima.

▲ Os analistas acreditam que os preços do petróleo vão estabilizar na primeira metade de 2015.

WU HONG/EPA

A China não deverá ser uma fonte de problemas em 2015, acreditam os economistas do UniCredit. O crescimento da economia deverá abrandar para 7%, ou um pouco menos, face aos 7,4% de 2014. “No entanto, os riscos negativos vão persistir por vários anos à medida que o país embarca num processo prolongado de ajustamento”, reconhece o banco italiano. Não é para menos: com taxas de crescimento perto de dois dígitos durante vários anos, a China foi um “motor” crucial para as economias desenvolvidas. Agora, a intenção do governo é a de fazer algumas reformas importantes na economia, que irão inevitavelmente reduzir o crescimento do ponto de vista quantitativo mas que poderão melhorar a qualidade – e a sustentabilidade – do progresso económico chinês.

Há muito que vários economistas, como o mediático Nouriel Roubini, alertam para a elevada probabilidade de uma “aterragem brusca” na economia chinesa. Estes economistas alertam para o risco de o país estar a formar uma bolha imobiliária e no crédito hipotecário. Crédito que em muitos casos está a ser concedido pela “banca sombra”, isto é, instituições de crédito sob as quais existe uma supervisão e regulação muito superficial. “A China merece uma monitorização rigorosa no futuro próximo, devido aos grandes desequilíbrios” da economia local, designadamente o sobreinvestimento e o crescimento excessivo do crédito, assinala o UniCredit. Além disso, o país conta com tendências demográficas desfavoráveis, assinala o UniCredit.

O presidente Xi Jinping já sinalizou que o crescimento irá abrandar em 2015, pressionado em baixa pela desaceleração do setor imobiliário. As vendas de casas e as novas construções caíram nos três primeiros trimestres de 2014 e a tendência continua a ser desfavorável, o que penalizará a confiança dos consumidores, que já começa a ganhar uma importância relevante na economia chinesa. As exportações vão continuar a ser o fator mais importante, mas com expectativas de um crescimento baixo em regiões como a Europa, aumentam os receios quanto à capacidade dos líderes chineses de gerir a transição da economia.

Índice da bolsa chinesa sobe quase 50% em 2014

O índice Shanghai Composite, da bolsa da China, irá fechar 2014 com uma valorização de quase 50%. Fonte: Bloomberg

A bolsa, contudo, subiu quase 50% este ano, para os níveis máximos dos últimos quatro anos. Os investidores no mercado chinês estão a mostrar-se confiantes de que o governo não irá arriscar fazer descarrilar o crescimento e que a política monetária vai continuar a permitir que a economia avance dentro do intervalo admitido pelas autoridades. Além disso, a bolsa chinesa tem, também, beneficiado da expectativa de uma maior abertura aos investidores internacionais, em relação às limitações que hoje existem.

▲ As autoridades chinesas estão a tentar gerir a desaceleração da segunda maior economia do mundo.

Getty Images

O governo japonês está a apostar tudo para tirar a economia do marasmo em que se encontra há mais de duas décadas e tirar o país da deflação. A estratégia das “três setas” do primeiro-ministro Shinzo Abe quer fazer isso mesmo, através de estímulos orçamentais (investimento público), estímulos monetários (por parte do Banco do Japão) e reformas estruturais. Até ao início do ano, a estratégia parecia estar a funcionar às mil maravilhas, mas quando chegou a hora de aumentar o imposto sobre as vendas (uma espécie de IVA), a atividade económica derrapou e o país voltou a olhar de frente a recessão económica.

Na reação, Shinzo Abe adiou a segunda subida prevista do imposto (de outubro de 2015 para abril de 2017) e convocou eleições antecipadas, numa tentativa de revalidar o apoio político ao seu plano de reformas. Voltou a conquistar maioria, caso contrário o governo teria caído. A incerteza continua, no entanto, e este apresenta-se como um risco importante para 2015. Sobretudo porque a bolsa japonesa se prepara para fechar o ano a ganhar quase 10%, depois de ter subido 23% em 2012 e 57% em 2013. Este é um reflexo da confiança dos investidores na “Abenomics” e no potencial das empresas japonesas numa fase em que a desvalorização do iene – um objetivo da estratégia económica levada a cabo pelas autoridades – está a ser um estímulo crucial para as exportadoras.

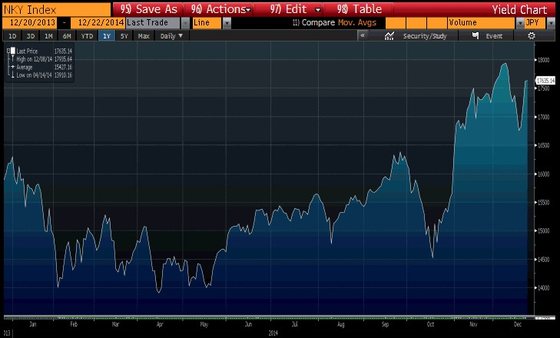

Índice Nikkei 225 caminha para mais um ano positivo

A bolsa japonesa caminha para fechar 2014 com uma valorização de quase 10%, depois de dois anos consecutivos – 2012 e 2013 – com ganhos expressivos. Fonte: Bloomberg

Os riscos são, contudo, imensos. “O Banco do Japão está a brincar com o fogo”, dizem os estrategos da BlackRock, que perguntam: “e se o banco central conseguir aumentar a inflação mas esta começar a subir de forma demasiado rápida?”. O cenário “pesadelo”, diz o BlackRock, seria um aumento súbito das taxas de juro da dívida pública japonesa, que contagiasse os custos de financiamento da economia e que pudesse originar uma crise financeira. A atuação do Banco do Japão é um “tudo por tudo” e expõe o banco central a riscos perigosos caso o plano não corra como previsto. Além disso, a dívida pública do Japão já ascende a quase 250% do produto interno bruto anual, o que também limitará a margem de manobra das autoridades em caso de fracasso da “Abenomics”.

▲ A "Abenomics" é o "tudo por tudo" do governo liderado por Shinzo Abe para tirar a economia japonesa do marasmo em que encontra há mais de duas décadas.

AFP/Getty Images

Os investidores globais entram em 2015 com todos estes riscos latentes, que recomendam uma grande cautela e uma carteira de investimentos diversificada. Isto para reduzir o risco, ao mesmo tempo que o investidor se posiciona para beneficiar caso nenhum destes riscos se materializar e, eventualmente, se a prestação das economias e das bolsas superar o previsto. Contudo, como acontece frequentemente, o principal abalo para as bolsas vem de algo imprevisto, aquilo que nos mercados se chama um “black swan”, isto é, um “cisne negro”.

Quem saberia, à entrada em 2014, que para a bolsa portuguesa o fator crucial não seria o final do programa da troika mas, sim, a queda de um banco a marcar o ano na bolsa de Lisboa? Além de todos os riscos mencionados neste trabalho, os analistas olham para os conflitos envolvendo o Estado Islâmico e para a instabilidade em zonas como a Síria e o Iraque e temem o risco de um ataque terrorista no Ocidente. Olham, também, para as eleições em Espanha e no Reino Unido e preocupam-se com a coesão dos governos soberanos destes países, depois do referendo à independência realizado na Escócia. Os incidentes envolvendo ataques informáticos também estão a causar cada vez maior apreensão entre os investidores.

▲ Quem saberia, à entrada em 2014, que para a bolsa portuguesa o fator crucial não seria o final do programa da troika mas, sim, a queda de um banco a marcar o ano na bolsa de Lisboa?

AFP/Getty Images