31 de outubro de 2008 foi o dia em que alguém – não se sabe exatamente quem – publicou o Bitcoin Whitepaper, um documento histórico de apenas nove páginas onde se propunha a criação de uma criptomoeda (a bitcoin) como elemento basilar de um sistema de pagamentos mundial que dispensava a intermediação que normalmente é feita pelos bancos. Pouco mais de 15 anos depois, nesta quarta-feira, 10 de janeiro de 2024, a bitcoin pode ter dado um passo gigante no sentido de se tornar um investimento mais mainstream, mais acessível (e apetecível) para um conjunto mais alargado de investidores, desde os pequenos até aos grandes fundos institucionais. Há quem aposte que isso pode levar o preço da bitcoin a quintuplicar.

O principal regulador norte-americano dos mercados financeiros aprovou, nesta quarta-feira, o primeiro exchange-traded fund (ETF) que vai comprar bitcoins – diretamente – usando o dinheiro que é investido por esses clientes. “Hoje [10 de janeiro] a Comissão [SEC] aprovou a cotação e negociação de um conjunto de ETF de bitcoin à vista”, lê-se no comunicado, acrescentando, no entanto, que “não aprovamos nem apoiamos a bitcoin, pelo que os investidores têm de continuar a ser cautelosos sobre a miríade de riscos associados à bitcoin e aos produtos cujo valor está vinculado à criptomoeda”.

Em termos simples, os ETF são um tipo de instrumento financeiro em que se compra unidades de um fundo que vai replicar a evolução de um índice bolsista, por exemplo, seja um índice diversificado como o norte-americano S&P 500 ou outros índices mais temáticos como ações ligadas à inteligência artificial ou às empresas do setor da saúde ou energias renováveis. Quando esse índice sobe, o investidor no ETF ganha, se o índice baixar, o investidor perde.

O que caracteriza os ETF é que respetivas unidades podem ser facilmente compradas e vendidas entre uns investidores e outros – daí serem exchange traded, ou negociadas em bolsa. E, como não têm gestão ativa – ou seja, não têm gestores a escolher “a dedo” investir numas ações e não noutras – investir em ETF implica pagar comissões de gestão muito mais baixas do que, por exemplo, os fundos de investimento. E é sobretudo por essa razão que a popularidade deste tipo de investimento disparou nos últimos anos.

Depósitos, PPR, certificados de aforro ou ETF. Onde investir e poupar à entrada em 2024

O que vai passar a ser possível, com a aprovação destes ETF ligados à bitcoin, é que os fundos aprovados pelos reguladores vão poder comprar esta criptomoeda (e talvez outras, no futuro) e, dessa forma, dar aos investidores exposição à bitcoin sem estarem eles a comprá-la diretamente. Se, como é expectável, as principais gestoras de fundos vierem a criar os seus próprios fundos ETF de bitcoin, isso vai tornar mais fácil para qualquer pessoa entrar neste mercado.

Por outras palavras, qualquer um vai poder investir em bitcoin (indiretamente) da mesma forma que investe em qualquer índice de ações, usando o seu intermediário financeiro habitual e sem ter de criar carteiras digitais ou de se envolver com plataformas de negociação de criptomoedas – várias das quais têm sido notícia pelas piores razões, como a Binance e a (extinta) FTX.

Bitcoin. Que inovação é esta?

↓ Mostrar

↑ Esconder

A bitcoin é um criptomoeda descentralizada e global: descentralizada porque não é regulada por nenhuma entidade oficial; global porque é usada em praticamente todo o mundo. Foi proposta por um homem (ou grupo de pessoas) sob o pseudónimo Satoshi Sakamoto em 2008 – já houve quem reivindicasse a autoria mas a realidade é que ainda ninguém sabe, com toda a certeza, quem escreveu o Bitcoin Whitepaper e o difundiu na internet, em plena crise financeira nos EUA (o Lehman Brothers tinha falido um mês antes).

Na base desta moeda encriptada está definido que a quantidade de bitcoin (também chamada de oferta, ou supply) é controlada de forma automática por milhares de computadores em todo o mundo, programados para tal. Qualquer pessoa pode ter computadores a correr o software da bitcoin, tentando “extrair” novas moedas (ou micro-pedaços) como se fosse uma atividade de mineração de metais preciosos.

Porém, conseguir novas moedas é muito mais difícil hoje do que no início. Não é por acaso: quando a moeda foi pensada, o seu criador (ou criadores) fê-la para que a oferta fosse deflacionária por natureza, ao contrário de outras divisas cuja oferta é teoricamente ilimitada – basta que um banco central, mais ou menos independente do poder político, queira “imprimir” mais.

Ao mesmo tempo que estão a tentar “extrair” novas moedas, os computadores têm de permanecer ligados para que possam processar as transações de bitcoin. Essa é a chave da bitcoin: ao mesmo tempo que estou a tentar obtê-las, estou a contribuir com o meu poder computacional para que o registo mundial das transações esteja em ordem — atualizado e verificado em tempo real.

Alguns estabelecimentos comerciais e empresas mundiais aceitam pagamentos em bitcoin. Porém, normalmente essas são mais decisões de marketing do que outra coisa. Pelo menos até ao momento, a bitcoin nunca se afirmou como mecanismo de pagamentos mas, sim, como investimento especulativo. Chegou a valer mais de 68 mil dólares em novembro 2021.

Além disso, paralelamente ao aumento da popularidade da bitcoin foram criadas outras criptomoedas – como a Ethereum e centenas de outras – que querem usar a tecnologia blockchain não apenas nos pagamentos mas em muitas outras áreas.

Os grandes fundos e os seus (fundos) bolsos

O principal impacto, porém, não está nos pequenos investidores – que, apesar de tudo, foram decisivos para elevar criptomoedas como a bitcoin a valores que há menos de uma década seriam considerados irrealistas. Esta decisão da Securities and Exchange Commission (SEC), o regulador norte-americano, vem trazer para o investimento em bitcoins os grandes fundos institucionais, que gerem biliões de dólares (dos seus clientes) em todo o mundo.

Regra geral, esses fundos (de investimento, de pensões, etc) estão proibidos, até pelas suas regras internas, de investir em algo tão desregulado quando as criptomoedas, através de uma plataforma ou bolsa. Mas é bem mais fácil para esses fundos aplicar o dinheiro dos clientes num ETF comercializado, por exemplo, por uma gigante mundial como a Blackrock. O risco de preço (a bitcoin perder valor) é basicamente o mesmo, mas as implicações regulatórias são bem diferentes.

Em rigor, já há alguns ETF semelhantes que são negociados na Europa, na bolsa de Amesterdão, mas têm pouca expressão. Nos EUA também já há alguns anos que existem ETF ligados à bitcoin, negociados em bolsa, mas trata-se de fundos onde são negociados contratos futuros de bitcoin. Ou seja, os reguladores dos EUA já há vários anos permitem que os investidores negoceiem entre si instrumentos que representam o direito de comprar uma determinada quantidade de bitcoin, a um dado preço e em determinado dia – tal como acontece com os futuros de petróleo ou matérias-primas.

Estes são, no fundo, instrumentos através dos quais se aposta que o preço de um ativo vai subir ou descer. Por outro lado, estes “derivados” também permite ter uma estratégia de gestão de risco em que o investidor compra um ativo à espera de ter uma valorização mas, ao mesmo tempo, compra também um contrato futuro que aposta na sua queda. Dessa forma, caso o preço caia, o investidor protegeu (parcialmente) o seu capital por ter aquela aposta contrária.

Porém, neste tipo de produtos nunca se está a investir diretamente em bitcoin, apenas num instrumento derivado. A partir de agora, com esta aprovação por parte da SEC, os fundos podem comprar bitcoin, gerando mais procura e, em teoria, suportando o preço da criptomoeda. O banco Standard Chartered tentou estimar quanto é que esse previsível fluxo de investimento pode acrescentar ao valor da bitcoin e chegou a um número sonante: 200 mil dólares, mais de quatro vezes o valor a que a moeda digital tem sido negociada nas últimas semanas (cerca de 45 mil dólares).

Para o analista do Standard Chartered que elaborou este relatório, a bitcoin pode chegar aos 200 mil dólares até ao final do próximo ano porque se estima que até ao final de 2025 entre 437 mil e 1,32 milhões de bitcoins poderão estar na mão de ETF baseados nos EUA. A confirmar-se, isso significa uma entrada de mais 50 a 100 mil milhões de dólares em investimento na moeda digital.

“Se, como esperamos, se materializarem os influxos no mercado de bitcoin, relacionados com os ETF, então acreditamos que será possível chegar a um valor próximos dos 200 mil dólares“, afirmam os analistas Geoff Kendrick e Suki Cooper.

Seria uma quase quintuplicação do preço, em relação à cotação das últimas semanas, mas nem todos os analistas estão assim tão convencidos. Embora se reconheça que esta aprovação dos ETF de investimento direto em bitcoin sejam um momento histórico para a criptomoeda, analistas como Julio Moreno, da CryptoQuant, avisam que a bitcoin já valorizou quase 160% nos últimos 12 meses, precisamente em antecipação a este momento. Como muitas vezes acontece nos mercados financeiros, diz o analista citado pelo The Wall Street Journal, os preços frequentemente sobem em antecipação às notícias positivas e, quando elas se confirmam, os preços corrigem negativamente.

“As pessoas que compraram bitcoin a níveis baixos têm uma oportunidade para concretizar grandes lucros potenciais”, diz Julio Moreno, acrescentando que, “historicamente, quando isto acontece, o preço tem tendência para corrigir”.

Hackers? A aprovação do ETF que, afinal, foi um embuste

Antes da aprovação anunciada esta quarta-feira, já na terça-feira a imprensa internacional noticiou que a SEC já tinha dado “luz verde” a que estes instrumentos passem a ser negociados nos mercados financeiros. Mas foi um embuste: a informação tinha sido transmitida através da conta oficial da SEC na rede social X (antigo Twitter), cuja “integridade foi comprometida”, explicou o regulador num comunicado emitido cerca de 10 (longos) minutos depois do tweet inicial.

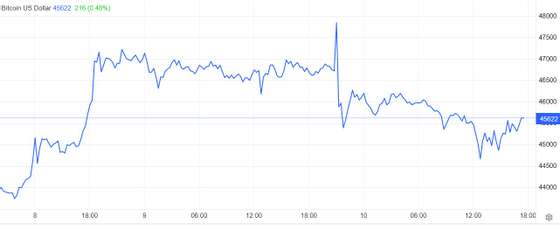

Segundo a SEC, uma “parte desconhecida” terá violado a conta na X para escrever que o regulador tinha “dado a aprovação” aos ETF de negociação de bitcoin. Tão rapidamente quanto os preços da bitcoin também caíram assim que se percebeu que não era uma informação fidedigna. Ainda assim, para uma criptomoeda habituada a enorme volatilidade, foi uma valorização súbita (e subsequente desvalorização) comedida.

Bitcoin chegou perto dod 48 mil dólares quando saiu a notícia (errada) de que os ETF tinham sido aprovados. FONTE: TradingEconomics

Foi através da conta pessoal do presidente da SEC, Gary Gensler, que se deu conta de que “a segurança da conta da @SECGov no Twitter foi violada, e foi publicado um tweet não-autorizado”. “A SEC não aprovou a cotação e a negociação de spot de produtos ETF de bitcoin”, acrescentou o responsável, antes de fonte oficial da SEC garantir mais tarde que a publicação “não foi feita pela SEC nem por qualquer membro do seu staff“.

A SEC garante que vai trabalhar com as autoridades competentes para apurar a autoria da publicação. Já a X, rede social cujo dono é o magnata Elon Musk, garantiu que “a falha não se deveu a qualquer infração dos sistemas de segurança da X” mas, sim, teve origem num “indivíduo não identificado que obteve controlo da conta através de um número de telefone associado à conta da SEC, através de um terceiro”.

No que pode ser lido como uma farpa à SEC, a rede social também “recomendou” a todos os utilizadores da plataforma que tenham ativada um dos mais básicos mecanismos de cibersegurança, a “identificação em dois passos”. “Podemos confirmar que a conta [da SEC] não tinha ativada a autenticação em dois passos no momento em que a conta foi violada”, escreveu a X: “encorajamos todos os utilizadores a ativarem este mecanismo adicional de segurança.”

“Um hacker que peça um resgate em bitcoin é parvo”. Entrevista ao presidente da Criptoloja