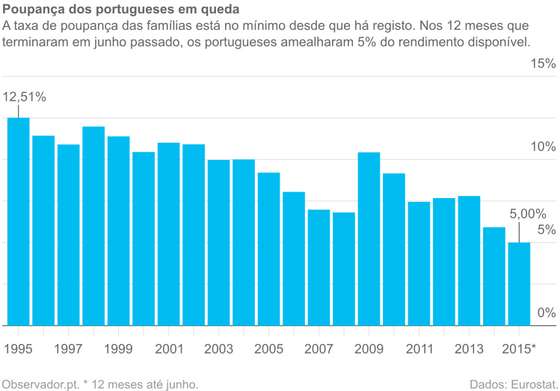

As famílias portuguesas não poupam tão pouco há pelo menos 20 anos. É isto que se deduz das estatísticas oficiais: os portugueses pouparam apenas 5% do rendimento disponível nos 12 meses que terminaram em junho passado. É a percentagem mais baixa desde que há registo.

Taxa de poupança bruta das famílias portuguesas.

A taxa de poupança é agora metade do valor histórico e também metade do registado na União Europeia, embora haja quatro países em que se amealha menos (como a Letónia, que tem uma taxa negativa).

Esta realidade obriga a que a poupança que efetivamente se faz seja a melhor possível. O Dia Mundial da Poupança, que se celebra neste sábado, é apenas uma boa desculpa para fazer a revisão do seu pé-de-meia. O Observador oferece uma ajuda com este guia dos dez principais produtos financeiros para tomar o pulso ao estado do seu património.

1. Depósitos à ordem

Não são verdadeiramente aplicações financeiras, mas os depósitos à ordem são fundamentais para poupar e investir.

Se tem uma fonte de rendimentos estável, como um salário do emprego por conta de outrem, não deve manter muito dinheiro na conta à ordem. Mantenha o equivalente a um ou dois meses de gastos.

Corte nas comissões

↓ Mostrar

↑ Esconder

O ActivoBank é o que menos cobra comissões bancárias numa conta tradicional, embora seja possível reduzir os custos noutros bancos se domiciliar o ordenado ou se fizer uma aplicação financeira. No limite, pode aderir a uma conta de serviços mínimos bancários: tem direito ao básico, incluindo um cartão de débito, com um custo anual entre zero e 5,25 euros.

Os portugueses têm 34,8 mil milhões de euros em depósitos à ordem, segundo as últimas estatísticas do Banco de Portugal. Esse montante dá uma média de 3.377 euros por habitante. É muito para a metade das famílias portuguesas que vive com menos de mil euros por mês.

A conta de depósito à ordem apenas deve servir de suporte a outras aplicações, como depósitos a prazo. Por isso, deve ter quatro critérios na escolha do banco para essa conta: confiança na instituição, comissões baixas (ou nulas) pelos serviços básicos (como cartão de débito ou pagamentos de serviços), soluções que lhe interessem (como, por exemplo, crédito à habitação) e acesso a aplicações financeiras relevantes.

2. Depósitos a prazo

São os instrumentos financeiros mais populares entre os portugueses. Em agosto passado, os bancos tinham mais de 100 mil milhões de euros em depósitos a prazo de particulares, a maioria a vencer-se no prazo de um ano, segundo o Banco de Portugal.

Infelizmente, esse dinheiro estava a crescer pouco. Os depósitos a prazo concedidos nesse mês de agosto receberam uma taxa anual bruta de 0,62%, o que, depois de descontar o imposto sobre o rendimento, desce para menos de 0,5% por ano. Este rendimento líquido é inferior à mais recente taxa de inflação divulgada pelo Instituto Nacional de Estatística, de 0,88%.

Comece pelo fundo de emergência

↓ Mostrar

↑ Esconder

Antes de concretizar outros investimentos, faça um fundo de emergência: uma poupança de baixo risco sempre disponível para colmatar imprevistos. Os depósitos a prazo renováveis e mobilizáveis e os Certificados de Aforro (embora só possam ser movimentados após três meses) são os candidatos naturais.

Os portugueses estão a receber taxas de juro muito baixas, porque os bancos que mais clientes têm estão a pagar pouco. Os maiores bancos oferecem atualmente taxas anuais líquidas em torno de 0,3%, depois de retirar impostos. Não se surpreenda se o seu banco do dia-a-dia lhe proponha uma taxa nula numa aplicação até seis meses.

Para combater o panorama de taxas baixas – conduzido pelas taxas Euribor, que nunca estiverem tão deprimidas – pode ter de levar o seu dinheiro para outras instituições.

O Observador fez o levantamento das taxas de juro mais altas do mercado português. Encontrou taxas anuais líquidas até 2,12%.

| Banco | Depósito | Prazo | Taxa anual líquida | Montante mínimo |

| Banco Best | Depósito 2,95% Já | 90 dias | 2,12% | 2.500€ |

| Banco Big | Super Depósito 3 Meses | 3 meses | 2,02% | 500€ |

| Banco Big | Super Depósito 6 Meses | 6 meses | 1,51% | 500€ |

| Atlântico Europa | Depósito a Prazo Boas Vindas | 92 dias | 1,98% | 2.500€ |

| Banco Carregosa | Depósito a Prazo GoBulling Bem-vindo | 92 dias | 1,98% | 5.000€ |

| ActivoBank | Depósito a Prazo Poupança Start/Boas-Vindas | 92 ou 183 dias | 1,44% | 3.000€ |

| Atlântico Europa | DP Valor Crescente | 720 dias | 1,44%* | 2.500€ |

| Banco Invest | Invest Choice “Novos Depósitos” | 92, 183 ou 365 dias | 1,44% | 2.000€ |

| Deutsche Bank | Depósito db Start | 90 dias | 1,44% | 1.000€ |

| Atlântico Europa | Depósito a Prazo Mais Valor Série III | 183 dias | 1,33% | 2.500€ |

| Banco BIC | DP Performance | 1.096 dias | 1,33% | 2.500€ |

| Banco Finantia | DP Finantia Rendimento | 3, 6, 12, 24 e 36 meses | 1,33% | 50.000€ |

| Atlântico Europa | Depósito a Prazo Juro Mensal | 360 dias | 1,26% | 10.000€ |

| Banco Finantia | DP Finantia Poupança | 12 meses | 1,26% | 25.000€ |

| Banco Popular | Eu Poupo! | 3 anos | 1,26% | 300€ |

| Fonte: preçários dos bancos a 27 de outubro de 2015. * Taxa média. |

||||

Além dos depósitos a prazo tradicionais, os bancos também podem apresentar depósitos com fins específicos, como as contas para crianças e as contas de poupança para reformados. Regra geral, deve evitá-los, porque rendem menos do que os depósitos a prazo normais.

3. Depósitos complexos

Os depósitos bancários são soluções de baixo risco – pelo menos nas aplicações até 100 mil euros por titular. Em nenhuma circunstância, os depósitos podem dar prejuízos aos aforradores. Em caso de indisponibilidade do dinheiro (por falência ou por má gestão, por exemplo), o Fundo de Garantia de Depósitos garante o pagamento até 100 mil euros por titular em cada banco.

Mesmos nos depósitos complexos (que tecnicamente podem assumir a forma de depósitos indexados ou duais), os aforradores não podem perder dinheiro, apesar de prometerem ganhos superiores em alguns cenários.

1,23%

Foi a rentabilidade anual líquida dos depósitos indexados e duais que se venceram em 2015.

Dados: Banco de Portugal.

Os investidores que subscreveram o Depósito BBVA Crescimento EUA em junho de 2010 alcançaram uma taxa anual bruta de 7,88% em cinco anos, a melhor marca entre os depósitos complexos que se venceram em 2015. Qual o risco que correram? Os subscritores do produto do BBVA expuseram-se ao mercado acionista norte-americano, porque o retorno programado do produto era o máximo entre zero e a variação do índice Dow Jones Industrial Average. Na pior das hipóteses, não ganhariam nada.

É esse o maior risco dos depósitos complexos: não ganhar nada ou muito pouco. Um em cada seis depósitos complexos que se venceram em 2015 teve retorno nulo. Metade dos 128 depósitos complexos rendeu menos de 0,5%, em termos líquidos de impostos.

Antes de subscrever um depósito complexo, confirme que a descrição do produto coincide com a sua expectativa e, acima de tudo, com o seu desejo de investimento.

4. Certificados de Aforro

Tal como os depósitos, os Certificados de Aforro também estão a sofrer com a queda das taxas de juro, como as Euribor. Aliás, o rendimento dos Certificados de Aforro resulta de uma fórmula que usa a Euribor a três meses, que atualmente está em -0,068%.

Novo produto em breve num banco perto de si

↓ Mostrar

↑ Esconder

A Agência de Gestão da Tesouraria e da Dívida Pública está autorizada a emitir Obrigações do Tesouro Rendimento Variável, um novo produto de poupança em dívida pública que será dirigido aos investidores particulares através de bancos. É possível que as OTRV sejam admitidas à negociação em bolsa.

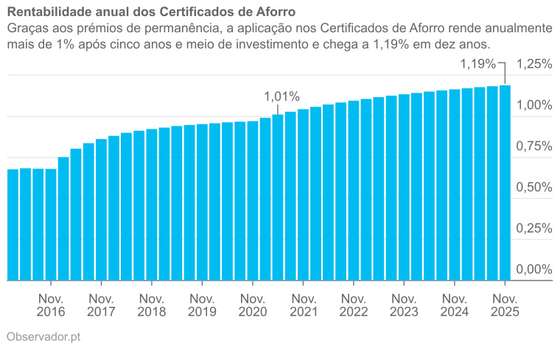

À partida, logo após a subscrição, a rentabilidade dos Certificados de Aforro é baixa, especialmente quando se compara com os melhores depósitos a prazo do mercado. No entanto, se não desejar abrir conta num dos bancos mais generosos (se ainda não tiver aberto), a taxa anual líquida de 0,68% que os Certificados oferecem durante o primeiro trimestre pode ser bem-vinda. É esta a taxa válida nas subscrições em novembro de 2015.

A partir do segundo ano dos Certificados de Aforro, a taxa de juro é incrementada com um prémio bruto de 0,5%, que passa a 1% após o quinto ano. Isto permite ter uma expectativa de uma rentabilidade anual líquida de 1% após cinco anos e meio e de 1,19% no décimo aniversário, que é a duração máxima da aplicação.

Simulação da rentabilidade anual líquida de uma aplicação em Certificados de Aforro em novembro de 2015, assumindo a manutenção das taxas de juro.

A série D dos Certificados de Aforro, a que está atualmente aberta aos portugueses, pode ser subscrita em algumas estações dos Correios ou no AforroNet, o portal da Agência de Gestão da Tesouraria e da Dívida Pública, em qualquer altura. O investimento mínimo é de 100 euros.

Todos os trimestres, a taxa de juro é revista para refletir a evolução da Euribor a três meses. Os rendimentos trimestrais são capitalizados, isto é, não há distribuição de juros até ao reembolso. Esse reembolso pode, também, ser pedido em qualquer altura, exceto durante o primeiro trimestre, mas perdem-se sempre os juros desde a última capitalização.

5. Certificados do Tesouro Poupança Mais

Como irmãos dos Certificados de Aforro, os Certificados do Tesouro Poupança Mais (CTPM) podem ser subscritos nos mesmos locais. Todavia, há diferenças: exigem um mínimo de mil euros, a taxa de juro é fixa e não indexada e a duração máxima é de cinco anos.

As taxas de juro em vigor para as subscrições efetuadas em novembro conferem um potencial de longo prazo aos CTPM superior aos Certificados de Aforro. Em termos brutos, as taxas são de 1,25%, 1,75%, 2,25%, 2,75% e 3,25% entre o primeiro e o quinto ano. No quarto e no quinto ano, pode haver um prémio adicional equivalente a 80% do crescimento do produto interno bruto português, caso seja positivo.

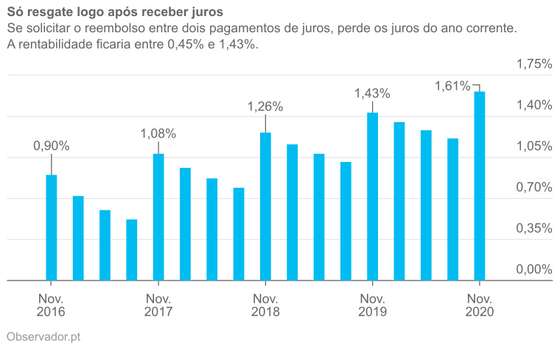

Quem solicitar o reembolso antecipado perde os juros corridos desde o último pagamento. Por exemplo, se um aforrador subscrever CTPM agora e pedir o reembolso dentro de três anos e nove meses, em julho de 2018, não receberá qualquer juro do quarto ano. A sua rentabilidade anual líquida seria de 1,01%, inferior ao que conseguiria se abandonasse o produto após receber os juros do terceiro aniversário, 1,26%.

Simulação da rentabilidade anual líquida de uma aplicação em Certificados do Tesouro Poupança Mais em novembro de 2015, excluindo prémio indexado ao crescimento do produto interno bruto.

Os CTPM são soluções interessantes para quem sabe que só precisará do dinheiro numa data de aniversário, de preferência no final do quinto ano. No entanto, antes de subscrever esta solução de dívida pública, confirme que não encontra um depósito a prazo para a mesma maturidade com uma taxa de juro líquida mais alta. E não se esqueça que os CTPM não podem ser movimentados durante o primeiro ano.

6. Obrigações

As obrigações são, em geral, instrumentos mais conservadores do que as ações. No entanto, há riscos adicionais de investir diretamente nestes títulos de dívida. O maior é a dificuldade em criar uma carteira diversificada de obrigações, porque a maior parte deste mercado só é acessível aos grandes investidores.

Cuidado com as comissões

↓ Mostrar

↑ Esconder

Assim como paga comissões para investir em ações, também paga para negociar obrigações. Como o rendimento da maioria das obrigações está baixo, esses custos podem mais do que absorver os ganhos. O Novo Banco, o intermediário que mais ordens sobre obrigações recebeu nos primeiros nove meses de 2015, cobra um mínimo de 7,50 euros na compra ou na venda, 30 euros por ano pela custódia e pode ficar com metade dos juros recebidos como comissões.

Mesmo assim, há quem se arrisque em negociar obrigações, em particular títulos de dívida pública portuguesa, que são as que mais facilmente se compram na bolsa.

A República Portuguesa, através da Agência de Gestão da Tesouraria e da Dívida Pública, emite obrigações cujas maturidades se vencem atualmente entre quatro meses e quase trinta anos. No entanto, os rendimentos estão longe de alegrar as carteiras dos aforradores.

Quem aplicar por menos de cinco anos, terá prejuízos, mostram os cálculos dos analistas da Proteste Investe, a publicação financeira ligada à Deco – Associação Portuguesa para a Defesa do Consumidor. Além disso, só a partir de maturidades de oito anos é que a rentabilidade anual até ao vencimento ultrapassa a atual taxa de inflação.

| ISIN | Maturidade | Prazo | Taxa anual efetiva líquida |

| PTOTEPOE0016 | Fevereiro de 2016 | 4 meses | -1,46% |

| PTOTE6OE0006 | Outubro de 2016 | 1 ano | -1,01% |

| PTOTELOE0010 | Outubro de 2017 | 2 anos | -0,85% |

| PTOTENOE0018 | Junho de 2018 | 2 anos e 8 meses | -0,66% |

| PTOTEMOE0027 | Junho de 2019 | 3 anos e 8 meses | -0,36% |

| PTOTECOE0029 | Junho de 2020 | 4 anos e 8 meses | -0,04% |

| PTOTEYOE0007 | Abril de 2021 | 5 anos e 6 meses | 0,48% |

| PTOTEAOE0021 | Outubro de 2023 | 8 anos | 0,90% |

| PTOTEQOE0015 | Fevereiro de 2024 | 8 anos e 4 meses | 0,87% |

| PTOTEKOE0011 | Outubro de 2025 | 10 anos | 1,67% |

| PTOTEROE0014 | Fevereiro de 2030 | 14 anos e 4 meses | 1,95% |

| PTOTE5OE0007 | Abril de 2037 | 21 anos e 6 meses | 2,19% |

| PTOTEBOE0020 | Fevereiro de 2045 | 29 anos e 4 meses | 2,37% |

| Fonte: Proteste Investe. Prazos aproximados. 26 de outubro de 2015. | |||

Naturalmente, as rentabilidades dos investidores podem ser diferentes, se optarem por alienar os títulos antes da maturidade. Contudo, se estiverem dispostos a vender as Obrigações do Tesouro antes do vencimento não há garantia de rendimentos. Aliás, as perdas podem ser acentuadas.

Se deseja a relativa segurança das obrigações de um modo diversificado, os fundos de investimento podem ser uma solução adequada ao seu caso.

7. Ações

Está amplamente estudado que as ações são os ativos financeiros que mais renderam no longo prazo. Um trio de académicos londrinos – Elroy Dimson, Paul Marsh and Mike Staunton – estuda (e continua a estudar) a evolução das bolsas mundiais desde 1900. Na última atualização do estudo, publicada em fevereiro, mostraram que as ações renderam 5,2% por ano acima da inflação. Ao nível atual da inflação portuguesa, este resultado aponta para cerca de 6% por ano, em termos nominais.

5,2%

Foi a rentabilidade anual acima da inflação das ações mundiais entre 1900 e 2014. As obrigações renderam 1,9% e as aplicações de curto prazo 0,9%. Em Portugal, as ações ganharam 3,4% por ano acima da inflação nos 115 anos.

Fonte: Credit Suisse Global Investment Returns Yearbook 2014.

Há, no entanto, solavancos periódicos. Desde 1900, por exemplo, os investidores de duas bolsas perderam todo o dinheiro: na Rússia, em 1917, e na China, em 1949. É por isso que a melhor estratégia para investir no mercado acionista passa pela diversificação de uma carteira de longo prazo: dispersar as aplicações por nações, setores e mercados.

Apesar disso, é preciso alguns conhecimentos para se investir na bolsa com conforto. É fundamental saber ler relatórios de contas, controlar as comissões bolsistas (que deterioram os ganhos potenciais) e acompanhar os negócios das empresas emitentes das ações.

Pode, por exemplo, tentar replicar estratégias com provas dadas, como as que o Observador está a publicar até ao próximo dia 10 de dezembro. As técnicas de Warren Buffett, apontado como o maior guru de bolsa vivo, deram-lhe um ganho de 19,4% por cada um dos últimos 50 anos.

Se quer beneficiar do potencial das ações, mas não tem conhecimento ou à-vontade suficiente, opte pela via dos fundos de investimento em ações.

8. Fundos de investimento

Há milhares de fundos de investimento disponíveis aos investidores portugueses. Só o Banco Best, a instituição financeira com mais oferta nesta área, tem 2.551 fundos à disposição dos seus clientes através da banca eletrónica.

Os fundos de investimento são uma boa solução para a maioria dos aforradores: são acessíveis (quase todos os bancos oferecem a subscrição de fundos), são diversificados (normalmente contam dezenas ou centenas de ativos diferentes nas carteiras), há para todos os gostos (desde as ações do Vietname até às obrigações chinesas, passando pelas mercadorias e pelos câmbios), são geridos por profissionais (que normalmente recebem prémios quando o seu desempenho é superior) e são tendencialmente baratos (a compra dos ativos em separado seria demasiado dispendiosa para a maioria dos investidores).

9.374

É o número de fundos de investimento disponíveis em Portugal, segundo a Morningstar. Nem todos podem ser subscritos por investidores individuais. Em fevereiro, o Observador avaliou 3.365 fundos para particulares.

Todavia, o grande número de fundos de investimento disponíveis dificulta a seleção dos melhores instrumentos para o património dos particulares. Alguns especialistas – como a Morningstar, a Proteste Investe e a Citywire – publicam constantemente recomendações e avaliações sobre fundos de investimento. O investidor apenas necessita de saber em que quer investir – por exemplo, ações da Europa – para os analistas apontarem os melhores fundos nessa área específica.

Em fevereiro, o Observador também publicou a sua lista dos melhores fundos de investimento. Depois de analisar 3.365 fundos, evidenciou os 96 que se destacavam.

| Fundo | Categoria | Rentabilidade anual bruta | Indicador de risco | Comercialização | ||

| 1 ano | 3 anos | 5 anos | ||||

| Vontobel US Equity C USD | Fundos de ações da América do norte | 18,50% | 15,99% | 16,97% | 5 | Banco Best |

| BlackRock European Opportunities Extension E2 EUR | Fundos de ações da Europa | 26,51% | 28,80% | 20,31% | 5 | Banco Invest |

| Vontobel Emerging Markets Equity C USD | Fundos de ações de mercados emergentes | -2,26% | 1,15% | 4,38% | 5 | Banco Best, Banco Big |

| Goldman Sachs GMS Dynamic World Equity Portfolio Base | Fundos de ações do mundo | 7,05% | 15,02% | 13,49% | 5 | Banco BPI |

| UBS SF Growth (USD) P | Fundos mistos predominantemente de ações | 8,88% | 10,37% | 9,23% | 4 | ActivoBank, Banco Best, Banco Invest |

| MFS Meridian Global Total Return A1EUR | Fundos mistos neutros | 8,53% | 8,88% | 9,63% | 4 | Banco Best |

| UBS SF Yield (USD) P | Fundos mistos predominantemente de obrigações | 10,82% | 7,07% | 6,675 | 4 | ActivoBank, Banco Best, Banco Invest |

| Millennium Rendimento Mensal | Fundos de obrigações de curto prazo em euros | -0,86% | 1,91% | 2,70% | 3 | ActivoBank, Millennium bcp |

| NB Euro Bond R | Fundos de obrigações da Europa | 0,15% | 13,34% | 12,08% | 4 | Banco Best |

| NB Rendimento Plus | Fundos de obrigações do mundo em euros | -1,71% | 6,43% | 8,88% | 3 | Banco Best, Banco Invest, Novo Banco |

| Banif Euro Tesouraria | Fundos de tesouraria em euros | -0,10% | 1,90% | 2,74% | 2 | Banif |

| Fonte: Bloomberg, Observador. Indicador de risco entre 1 (baixo) e 7 (alto). 30 de setembro de 2015. | ||||||

No início de 2016, o Observador voltará a escolher os melhores fundos de investimento disponíveis aos portugueses.

9. Fundos de índice

Os fundos de investimento são baratos quando se compara com uma estratégia diversificada de investimento direto nos mesmos ativos. No entanto, é possível reduzir ainda mais os custos.

“Se tivesse de olhar apenas para uma coisa [para eleger um fundo de investimento], eu escolheria a taxa de encargos correntes”, avisa William Sharpe, reconhecido como o pai da avaliação de fundos e laureado com o Nobel da Economia em 1990. “Em condições plausíveis, uma pessoa a poupar para a reforma que escolha investimentos de baixo custo em vez de custos mais elevados poderá ter um nível de vida na aposentação que é 20% superior”, revelou numa entrevista.

0,47%

Esta é a taxa de encargos correntes – que inclui a comissão de gestão e a comissão de depósito – que os fundos cotados que investem em ações tendem a cobrar anualmente, assumindo a média registada pelos dois mil maiores fundos cotados do mundo. Este valor compara com a média de 1,19% dos fundos tradicionais de ações.

Dados: Bloomberg.

Como baixar ainda mais os custos dos fundos de investimento? Através de fundos de índice. Funcionam exatamente como os restantes fundos, mas, em vez de terem gestores profissionais à procura dos melhores investimentos, replicam um índice. Assim, os custos de gerir estes fundos são mais baixos e, logo, as sociedades gestores cobram menos aos participantes. Em regra, as comissões reduzem-se em 60%.

Os bancos portugueses comercializam alguns fundos de índice, mas o grosso destes produtos são adquiridos numa bolsa de valores. Há uma grande desvantagem em comprar na bolsa: as comissões de intermediação financeira. Antes de avançar para esta opção, confirme que, somando os custos de bolsa, as comissões ficam mais baixas optando pelos fundos de índice cotados.

10. Plano de poupança-reforma

Os planos de poupança-reforma (PPR) continuam a ser um dos principais instrumentos de aforro de longo prazo dos portugueses. No início de 2015, as aplicações em PPR somavam cerca de 14 mil milhões de euros.

Investir para a reforma – o objetivo primordial dos PPR – é muito nobre, porque a situação da segurança social está débil. Quem quiser garantir que a aposentação é vivida em conforto deve preparar-se financeiramente.

Contudo, nem sempre os PPR são a solução certa, especialmente porque são muitas vezes caros.

| Plano | Sociedade gestora | Rentabilidade anual bruta | Comissão máxima | Taxa de encargos correntes | ||

| 2014 | 2012-2014 | Subscrição | Resgate | |||

| Alves Ribeiro PPR | Invest Gestão de Activos | 8,37% | 24,56% | não tem | 1,00% | 1,63% |

| Optimize Capital Reforma PPR Moderado | Optimize Investment Partners | 8,34% | 9,96% | não tem | não tem | 1,57% |

| Optimize Capital Reforma PPR Acções | Optimize Investment Partners | 7,02% | 9,49% | não tem | não tem | 2,07% |

| PPR Platinium | Futuro | 6,12% | 8,45% | não tem | 2,00% | 2,08% |

| PPR Geração Activa | Futuro | 6,12% | 8,45% | não tem | 2,00% | 2,23% |

| PPR 5 Estrelas | Futuro | 7,36% | 8,44% | não tem | 2,00% | 1,97% |

| Optimize Capital Reforma PPR Equilibrado | Optimize Investment Partners | 4,93% | 8,37% | não tem | não tem | 2,07% |

| Millennium Investimento PPR Acções | Millennium bcp Gestão de Activos | 4,03% | 7,60% | não tem | 0,50% | 1,58% |

| PPR BBVA Acções | BBVA Fundos | 2,39% | 7,00% | 2,00% | 2,00% | 2,26% |

| PPR Garantia de Futuro* | Futuro | 6,08% | 6,83% | não tem | 2,00% | 1,30% |

| Barclays PPR Acções Life Path 2025 | Barclays Wealth Managers | 3,04% | 6,77% | 1,00% | 2,00% | 3,39% |

| PPR Praemium V | Ocidental Pensões | 3,27% | 6,59% | 2,00% | 2,00% | 2,22% |

| Leve II (PPR) | Fidelidade | 1,39% | 6,40% | não tem | 0,50% | 1,50%¹ |

| PPR SGF Acções Dinâmico | SGF | 3,01% | 6,22% | 2,00% | 1,00% | 2,46% |

| PPR Europa | Ocidental Pensões | 4,70% | 6,06% | 3,00% | não tem | 1,97% |

| Millennium Poupança PPR | Millennium bcp Gestão de Activos |

5,53% | 5,90% | não tem | 0,50% | 1,09% |

| Santander Poupança Investimento FPR | Santander Asset Management | 3,87% | 5,90% | 2,00% | 2,00% | 1,94% |

| Fonte: ASF, APFIPP, CMVM, sociedades gestoras. * Tem capital garantido. ¹ Taxa de custos de gestão anual. |

||||||

Há muitos anos que a tendência nos produtos financeiros é para a supressão das comissões de subscrição e de resgate. Normalmente, as sociedades que gerem os produtos financeiros não têm efetivamente custos que justifiquem a cobrança dessas comissões

3,28%

Esta foi a rentabilidade média de 2014 dos 593 planos de poupança-reforma em atividade. É, contudo, necessário retirar o efeito das comissões. As comissões máximas dos PPR na modalidade de seguros de vida são, em média, de 1,45% na subscrição e 1,72% no reembolso.

Dados: ASF, APFIPP, CMVM.

Porém, nos PPR, que, por princípio, são subscritos por muitos anos ou, mesmo, décadas, as comissões de subscrição e de reembolso não são negligenciáveis. Há um caso em que a comissão de subscrição é de 29% e outro em que a comissão de resgate é de 9%, segundo a base de dados da Autoridade de Supervisão de Seguros e Fundos de Pensões. Devido aos benefícios fiscais tradicionais destes produtos (que, entretanto, foram drasticamente cortados), muitas vezes os subscritores não olhavam para estas despesas.

Atualmente, quem não está satisfeito com a gestão do seu PPR pode sempre transportá-lo para outra sociedade gestora. Não paga nada, a não ser que o PPR tenha o capital garantido. Se tiver, o custo da transferência é de 0,5%, no máximo.

O PPR pode ser usado para outras coisas que não seja o financiamento da reforma. Desde 2013, os PPR podem ser reembolsados sem penalização fiscal para o pagamento de prestações de crédito à habitação de imóveis destinados a habitação própria e permanente. Além disso, o resgate pode ser efeito também sem penalizações após os 60 anos, em caso de desemprego de longo prazo, incapacidade permanente para o trabalho ou doença grave de algum membro do agregado familiar e em caso de morte do participante.

David Almas é analista financeiro independente registado na CMVM com o número oito. O autor trabalha subordinado ao Código Deontológico dos Jornalistas.