Índice

Índice

As novas regras para a banca europeia, que entraram em vigor na viragem do ano, estão a causar muita polémica e serão uma das razões por que o setor financeiro não tem tido um ano fácil – basta olhar para as ações, que caem cerca de 16% em 2016.

A polémica subiu de tom, recentemente, com o governador do Banco de Itália, Ignacio Visco, a defender que as novas regras têm de ser “reavaliadas”, antes que façam mais mal do que bem. Vindas de quem vêm, são declarações “difíceis de compreender” e que “lançam a confusão”, diz, em entrevista ao Observador, Nicolas Véron. O investigador do Bruegel concorda com as novas regras mas avisa que os próximos anos serão, ainda, de transição. E poderá ser uma “transição atribulada“.

Uma das vozes mais respeitadas na finança mundial

↓ Mostrar

↑ Esconder

Nicolas Véron já foi considerado um dos 10 pensadores mais influentes na economia mundial, pela revista Bloomberg Markets. O francês divide o seu tempo entre o think tank Bruegel em Bruxelas, do qual é co-fundador, e o Peterson Institute for International Economics, um instituto de pesquisa privado sem fins lucrativos em Washington DC. Uma das áreas de especialidade é a regulação dos sistemas financeiros e a inclusão na lista da Bloomberg Markets deveu-se ao facto de ter sido “um dos primeiros defensores de uma união bancária como uma forma de resolver a crise da dívida na zona euro”. É uma das vozes mais respeitadas nestas áreas e é frequentemente consultado por líderes políticos e financeiros em ambos os lados do Atlântico.

Nicolas Véron é um adepto da União Bancária. Foi, aliás, considerado uma das mentes mais influentes da finança internacional por ter sido um dos primeiros a dizer que passaria por aí a solução da crise europeia (ver caixa). Véron elogia a supervisão centralizada no BCE – o primeiro pilar da União Bancária e que começou no final de 2014 – mas não vê o mesmo tipo de “consistência” e “simplicidade” no segundo pilar, isto é, o Mecanismo Único de Resolução, e as novas regras que entraram em vigor (de forma plena) no início de 2016 e que mudaram a forma como se lida na Europa com problemas em bancos.

“O problema está na forma como se concebeu o financiamento do fundo de resolução europeu”, diz Nicolas Véron. Apesar de as regras já terem entrado em vigor de forma plena, vai continuar a existir uma compartimentalização das contribuições por país e só em 2024 haverá uma mutualização completa. Isto significa que, nos próximos oito anos, qualquer problema num banco de um dado país, que obrigue a uma resolução, será responsabilidade do fundo de resolução alimentado pelos bancos desse país e não pela totalidade dos bancos europeus.

Que problema é que isto cria? Como se viu com a resolução do BES, “o problema é que Portugal, por exemplo, é um país relativamente pequeno com um número reduzido de bancos com alguma dimensão e se um dos bancos necessita de ser alvo de resolução isso leva a que sejam os outros bancos do país a ter de pagar a fatura através do fundo de resolução nacional”.

“A ironia é que as novas regras da resolução bancária foram criadas para quebrar o elo de risco entre os bancos e os Estados soberanos, mas até que as regras comuns tenham, na sua base, um fundo também comum, o efeito poderá ser exatamente o contrário“, afirma o especialista. Por outras palavras, “se ocorrer um problema e não for suficiente recorrer aos credores do banco para suportar as perdas, vamos continuar a recorrer aos fundos de resolução nacionais e, depois, a pedir contribuições aos bancos do país para reporem os recursos do fundo. Isto é algo perverso e significa, basicamente, que o período até 2024 é um período de risco para a banca europeia, nesta perspetiva“.

Ninguém é bom se tiver maus vizinhos

Em Itália, a resolução de quatro bancos microscópicos – juntos tinham menos de 1% dos depósitos no país – no final de 2015 obrigou o Fundo de Resolução italiano a injetar 3,6 mil milhões de euros no final do ano passado. O que nos leva a pensar, diz Nicolas Véron, que “se a resolução daqueles quatro pequenos bancos saiu tão cara – com o governo a passar os custos para os outros bancos – então fica demonstrado que continua a poder haver um contágio dos grandes bancos por parte dos pequenos”.

E estes receios tornam os bancos mais arriscados, mesmo aqueles que estejam em boa situação e que, por exemplo, se apresentem ao mercado, para obter financiamento, com um bom balanço e uma operação rentável. Ninguém é bom se houver qualquer suspeita de que possa ter maus vizinhos – e isso é decisivo para que os bancos consigam financiar-se e emprestar às famílias e empresas nas condições ideais.

BCP é exemplo de como os mercados se fecharam para a banca nacional

A banca europeia tem vivido tempos de incerteza, que em Portugal foram exacerbados pela decisão tomada pelo Banco de Portugal no final do ano e que impôs perdas aos credores.

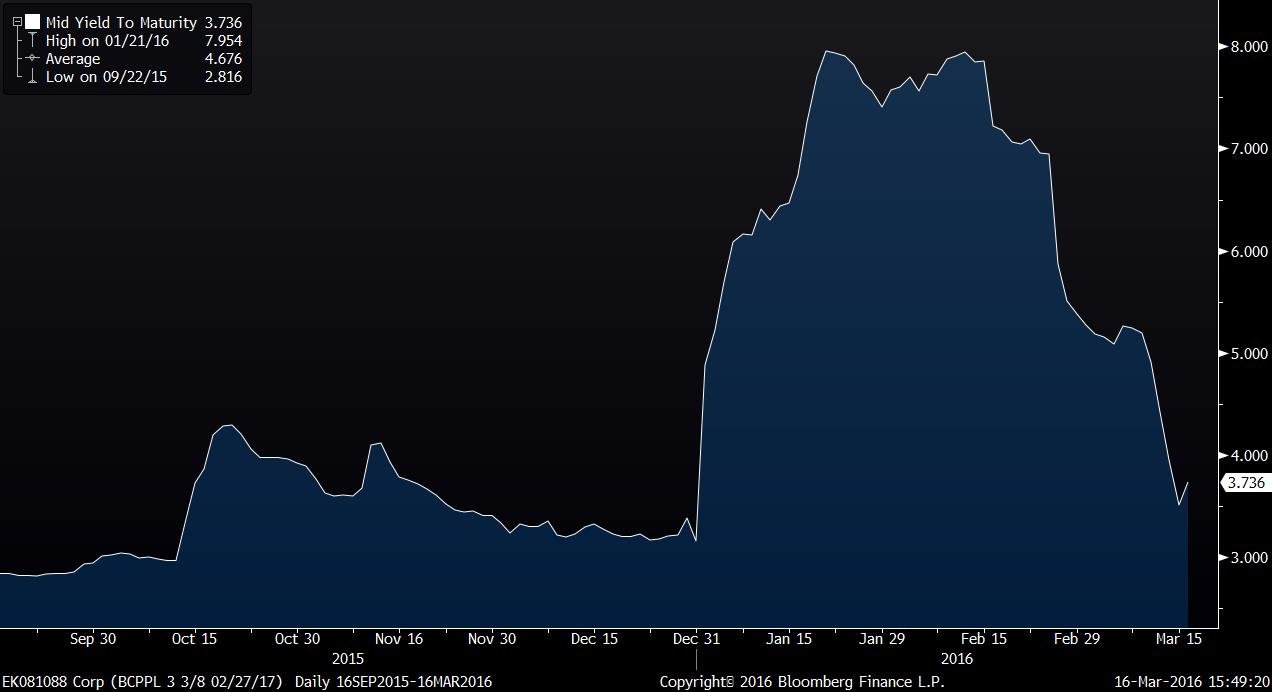

A banca europeia (e, até certo ponto, a banca mundial) tem vivido os últimos meses assombrada por uma tempestade perfeita que, em Portugal, conta, ainda, com a cereja no topo do bolo que foi a decisão controversa do Banco de Portugal de revisitar a separação dos ativos do BES e Novo Banco e, nesse âmbito, impor perdas que deverão ser elevadas aos detentores de alguma dívida senior do banco. O gráfico da Bloomberg mostra a subida dos juros da dívida do BCP que circula no mercado, uma subida que tornou os mercados efetivamente fechados e levou o banco liderado por Nuno Amado a dar um sinal de força com o reembolso antecipado de algumas obrigações.

No resto da Europa, essa tempestade perfeita é composta por vários receios, entre os quais: o pessimismo em torno da rentabilidade dos bancos num mundo de taxas de juro negativas e, por outro lado, a sensação de que “está inacabada a limpeza” dos balanços de muitos bancos europeus que, diz Nicolas Verón, continuam a carregar às costas um fardo pesado de crédito em risco. E há um terceiro fator, assinala o francês num relatório do Peterson Institute em que se fala da “transição atribulada dos bancos europeus para um novo regime“:

“O futuro regime de resolução de crises bancárias na zona euro continua envolto em muita incerteza”, apesar de, na teoria, “as coisas serem muito claras”. Senão vejamos:

É a nova diretiva europeia (conhecida pela sigla BRRD) que dita como devem proceder futuros processos de resolução. E é o Mecanismo Único de Resolução que dirige os processos, liderado pelo Conselho Único de Supervisão, com sede em Bruxelas, e financiado pelo Fundo Único de Resolução.

Esta é a teoria. Mas, lembra Nicolas Véron, “como diz o ditado: na teoria, não existem diferenças entre a teoria e a prática. Mas, na prática, existem”.

Na prática, “o enquadramento do Mecanismo Único de Resolução continua a ser um projeto em desenvolvimento. Serão as autoridades nacionais, não o Conselho Único de Resolução, quem irá supervisionar a aplicação de processos de resolução”. Por outro lado, a regra de que nenhum credor pode perder mais com a resolução do que com a liquidação judicial (o no creditor worse off) “impede que os processos de resolução sejam consistentes de país para país, porque os enquadramentos de insolvência nacionais também são diferentes”.

Estes são mais alguns dos problemas que Nicolas Véron deteta nas novas regras para a banca, além da questão da compartimentalização nacional nesta fase de transição potencialmente “atribulada”. Mas pior do que tudo, do ponto de vista da confiança dos investidores, é a incerteza que está a ser criada por algumas figuras de enorme relevo sobre se as novas regras são, ou não, a valer. A última voz crítica que surgiu foi Ignazio Visco, o governador do banco central de Itália e, portanto, um dos membros do Conselho de Governadores do Banco Central Europeu (BCE).

▲ Ignazio Visco, nesta foto à direita de Mario Draghi e Vítor Constâncio, fez um discurso muito crítico em relação às novas regras da banca. (Foto: CARLO HERMANN/AFP/Getty Images)

AFP/Getty Images

Ignazio Visco é governador do banco central de um país em que as perdas imputadas aos investidores na dívida levaram a fortes protestos por pequenos aforradores que tinham investido, com ou sem conhecimento de causa, em obrigações dos bancos que foram alvo de resolução. Confrontado com a perda de todas as suas poupanças, um homem suicidou-se em Itália, por causa desta questão, o que aumentou a pressão sobre as autoridades – e, sobretudo, sobre o primeiro-ministro Matteo Renzi.

Daí, Ignazio Visco fez um discurso em Turim que tem causado enorme controvérsia (link, em inglês). Não tanto pelos argumentos invocados, que outras pessoas já tinham lançado, mas pelo facto de saírem da boca do líder de um dos mais poderosos bancos centrais nacionais da zona euro. Eis uma das passagens mais importantes:

“Na preparação destas alterações delicadas ao nível europeu, foi prestada uma assistência insuficiente ao período de transição. Nas reuniões técnicas de preparação da BRRD, o Ministério da Economia e das Finanças e o Banco de Itália defenderam, sem obter o apoio necessário, que uma aplicação imediata e retroativa dos mecanismos de partilha de encargos, poderia – além de sair mais caro e mais penalizador da concessão de crédito à economia – representar riscos para a estabilidade financeira, nomeadamente no que diz respeito ao tratamento dos credores que subscreveram títulos de dívida há muitos anos, quando a possibilidade de perder o investimento original era muito remota. Uma transição mais gradual, menos abrupta, teria sido preferível”.

O governador do banco central italiano rematou: “Existe uma cláusula na BRRD que prevê que esta seja reavaliada, no máximo, até junho de 2018. A oportunidade tem de ser aproveitada já, com o benefício da experiência ganha até ao momento, para alinhar mais a legislação europeia com os padrões internacionais“.

“Declarações destas só ajudam a criar mais confusão”, diz Nicolas Véron

Nicolas Véron diz que “o facto de as pessoas dizerem coisas como estas só ajudam a criar mais confusão”.

“Percebo a pressão política, especialmente em Itália, mas temos de nos lembrar que a BRRD atravessou todo o processo legislativo normal na União Europeia, foi aprovada por unanimidade e tornou-se lei — quem não cumprir pode ser processado, é tão simples quanto isso”, diz o co-fundador do Bruegel. Assim, Véron diz: “é perturbador para mim, tal como é para os investidores, que responsáveis políticos pareçam estar a pedir a suspensão da BRRD. Isso cria incerteza sobre o enquadramento legal que existe e, pior, lança questões sobre que consenso político é que temos, na realidade, na Europa”.

O alerta de Nicolas Véron surge apesar de o francês ser um dos académicos que estão a apontar para as falhas da BRRD e para os riscos associados ao período de transição de oito anos e para os desníveis nacionais que continuam a existir. “Não há dúvida de que se trata de uma transição complexa“, que quer limitar ao máximo os resgates públicos à banca e criar uma hierarquia transparente de acionistas, credores e depositantes (com mais de 100 mil euros) que podem ser chamados a assumir perdas em caso de resolução. Mas questionar, logo à partida, as novas regras não será o melhor caminho, diz o francês.

“Acredito que haverá um momento em que será necessário fazer ajustes à BRRD, mas esse processo tem de basear-se em experiências sólidas. Ainda não chegámos a esse ponto“, conclui Nicolas Véron.