Índice

Índice

“O unicórnio, por causa da sua intemperança e incapacidade em controlar o deleite que as donzelas lhe provocam, esquece a sua ferocidade e selvajaria. Põe de parte a desconfiança, aproxima-se de uma donzela sentada e adormece no seu regaço. E é assim que os caçadores conseguem caçá-lo.”

Leonardo da Vinci (1452 – 1519)

Em 1479, Leonardo da Vinci desenhou uma mulher jovem, sentada, com um unicórnio a seus pés. Um cavalo branco com um chifre apenas, ao centro. Reza a lenda que os unicórnios são símbolos de pureza. Que transformam substâncias imundas em brilhantes, impuras em luz. E que é por isso que só se aproximam de mulheres virgens. Explicam os críticos de arte que da Vinci usou um unicórnio para demonstrar o que é visivelmente menos óbvio: que a donzela sentada era pura. E era casta. O que acontece ao unicórnio quando a jovem deixar de o ser?

Quando, em 2013, Aileen Lee, fundador da sociedade de capital de risco Cowboy Ventures se apropriou do termo para classificar todas as startups que atingissem uma valorização de mil milhões de dólares (cerca de 950 milhões de euros), estava longe de imaginar que o pequeno clube de startups raras – como raros são os unicórnios – atingisse os 145 membros (se contarmos apenas com empresas que ainda não foram admitidas em bolsa), em dois anos. Para lançar a lista, Aileen Lee baseou-se em três pressupostos: as empresas tinham de ter um negócio focado na internet, nascido depois de 2003 e atingido a valorização através de investimentos privados ou dos mercados financeiros. O Facebook era o “super unicórnio” a valer, na altura, 122 mil milhões de dólares. Pura magia para Mark Zuckerberg.

▲ Quando a filha de Mark Zuckerberg e de Priscilla Chan nasceu, o fundador do Facebook decidi doar 99% das ações da empresa

©Annie Leibovitz

Da mitologia às contas. Segundo a CB Insights, houve 47 unicórnios não cotados em bolsa a juntarem-se ao clube em 2014, quando em 2013 juntaram-se oito e, em 2012, sete. Em junho de 2015, tinham entrado para o clube 32 novas startups (puras e raras). No total, as 145 startups tecnológicas valem cerca de 506 mil milhões de dólares, ou seja, perto de 480 mil milhões de euros. À cabeça, a polémica Uber: 51 mil milhões de dólares é quanto vale a startup que Travis Kalanick lançou em 2009, em São Francisco, nos Estados Unidos da América (EUA). E se acha que a Uber fica por aqui, prepare-se. A Bloomberg noticiava esta sexta-feira que a aplicação móvel que liga utilizadores a motoristas está a negociar uma ronda de investimento de 2,1 mil milhões de dólares, que avalia a empresa em 62,5 mil milhões de dólares, cerca de 58,5 mil milhões de euros. Só a Uber vale mais do que todas as ações cotadas na bolsa de Lisboa, somadas.

Só para ter uma ideia, quando o Twitter foi admitido em bolsa, em 2013, valia 14,2 mil milhões e o LinkedIn valia, em 2011, 4,3 mil milhões. Já o gigante Facebook valia, em 2012, 104,2 mil milhões de dólares. Se a Uber atingir a valorização recorde de 62,5 mil milhões de dólares vale mais do que empresas cotadas como a General Motors.

▲ Travis Kalanick lançou a Uber em 2009, em São Francisco, nos EUA

Steve Jennings

A valorização – que fez com que a Uber ultrapassasse a líder chinesa Xiaomi – chegou depois de uma ronda de investimento de cerca de mil milhões, em setembro de 2015. O Financial Times já tinha avançado que quer a Uber quer a concorrente Lyft se preparam para mais uma ronda de investimento, mas os valores estavam longe dos revelados nesta sexta-feira. E a Airbnb – o terceiro unicórnio mais valioso do mundo – levantou 100 milhões de dólares em investimento em novembro, depois de em junho ter levantado 1,5 mil milhões. Vale agora 25,5 mil milhões de dólares, ou seja, cerca de 24 mil milhões de euros. A ronda aconteceu meses depois da startup liderada por Brian Chesky ter fechado uma “mega-ronda”, como escreve a Fortune, de cerca de 1,5 mil milhões de dólares. Dinheiro atrai dinheiro?

Os números estão lançados e o clube privado mais famoso do universo tecnológico ganhou, em 2015, uma estrela semiportuguesa. Em março, a Farfetch, liderada pelo português José Neves, mas sediada no Reino Unido, passou a ser um unicórnio. Foi a primeira empresa com génese portuguesa a entrar para o clube. As perguntas sobre as recém-avaliações de empresas sucedem-se na imprensa internacional. Estarão sobrevalorizadas? Conseguirão ser admitidas em bolsa? Na base das dúvidas e dos receios de uma eventual “bolha tecnológica” – não sabemos se como a de 2000, mas ainda assim uma “bolha” – uma questão matemática: faturação, receitas, lucros. Resultados.

Por não estarem sujeitas à regulamentação dos mercados financeiros, startups como a Uber, Airbnb, Snapchat, Dropbox ou Farfetch não são obrigadas a divulgar publicamente resultados anuais ou trimestrais. E, logo, é impossível saber se a faturação compensa o investimento. Stephan Morais, administrador executivo da Caixa Capital (sociedade gestora de fundos de capital de risco do grupo Caixa Geral de Depósitos) explica ao Observador que é verdade que o mundo vive uma era “de revolução digital”, onde uma grande percentagem da população tem acesso a smartphones, mas que também “há uma inflação de entrada de capital no setor [tecnológico], que leva a valorizações mais elevadas e que podem, por sua vez, não corresponder àquilo que são os indicadores fundamentais das empresas”. Ou seja, aos resultados.

“Acho que, no geral, sim, há um sobrevalorização [destas empresas], porque existe uma distância grande entre aquilo que são os valores das avaliações e os indicadores fundamentais das empresas, em termos de resultados. Os investidores particulares e as instituições andam à procura de soluções de investimento com maior rentabilidade, mas também maior risco, porque estamos numa fase em que as taxas de juro estão baixas. Há uma transferência de investimento para ativos alternativos, como o capital de risco, hedge funds [fundos de investimento pouco regulados], entre outros, que num ambiente de taxas de juro mais elevadas não seria natural”, explica Stephan Morais.

Em junho, o Wall Street Journal teve acesso aos resultados do terceiro trimestre da Airbnb: 340 milhões de dólares em receitas, com reservas de 2,2 mil milhões de dólares na plataforma online de partilha de casa para férias. As estimativas da empresa apontavam para receitas anuais na ordem dos 900 milhões de dólares, mas não houve qualquer referência aos lucros. Explica o Wall Street Journal que tal pode dever-se ao facto de a empresa estar a reinvestir o que obtém com as receitas. A mesma publicação adianta que a startup espera um prejuízo operacional de 150 milhões de dólares. Caso se confirmem as expectativas, e tendo por base a avaliação de 25,5 mil milhões, então significa que por cada dólar de faturação anual, os investidores da Airbnb estão a pagar 28,33 dólares.

▲ Aos 34 anos, Brian Chesky já tinha uma fortuna pessoal avaliada em 3,3 mil milhões de dólares, segundo a Forbes

Kimberly White

Na categoria de serviços em que a Airbnb se insere (internet based services), só há uma cotada norte-americana a valer mais de 25,5 mil milhões, o Priceline Group. O site de comércio eletrónico que ajuda a obter descontos em viagens está avaliado em 63,5 mil milhões de dólares e as estimativas dos analistas apontam para que a faturação de 2015 seja de 9.176 mil milhões. A segunda a valer mais na categoria é a chinesa Ctrip.com, que vale 20,44 mil milhões de dólares. A Tripadvisor, por exemplo, vale 11,96 mil milhões de dólares.

Quanto pagam os acionistas por cada dólar de faturação?

↓ Mostrar

↑ Esconder

Por cada dólar de faturação esperado em 2015 para a Priceline, os acionistas pagam 6,92 dólares. Ou seja, os investidores privados da Airbnb pagam 4 vezes mais (28,33 dólares) pela faturação da startup do que os investidores da Priceline pagam nos mercados. O que pode ser justificado pelas estimativas de crescimento: os investidores da Airbnb podem estar à espera de um crescimento muito mais acelerado deste negócio do que aquele que é esperado pelos da empresa cotada.Na TripAdvisor, por exemplo, tendo em conta a facturação esperada para 2015, os acionistas pagam 8,05 dólares por cada dólar de faturação.

Bloomberg

Continuando na economia de partilha: Uber. Não se conhecem os resultados da startup que vale 51 mil milhões de dólares, mas, no final do ano passado, a Business Insider noticiava que as estimativas previam que a empresa atingisse receitas brutas no valor de 10 mil milhões de dólares, no final de 2015, que permitem um encaixe líquido de dois mil milhões (visto a Uber reter 20% das receitas de cada serviço). Empresas cotadas como o Facebook ou a Google não chegaram a levantar tanto capital como a Uber, antes de serem admitidas em bolsa. A rede social que Mark Zuckerberg lançou em 2004 levantou perto de 2,43 mil milhões de dólares em 11 rondas de investimento. A Google angariou 26,1 milhões de dólares. E se este pode ser encarado como um sinal positivo para os unicórnios, há outros que caem na balança.

Menos 25%. E agora Snapchat?

Escreve a Forbes que a maior parte dos unicórnios está a perder dinheiro. A Didi Kuaidi, uma aplicação para táxis líder no mercado chinês, foi a protagonista da maior ronda de investimento com capital de risco na segunda metade de 2015: três mil milhões de dólares em financiamento (dois mil milhões em julho e mil milhões em setembro). Mas o líder Chang Wei já veio a público dizer que a empresa não tem qualquer estimativa de obter lucros nos próximos três ou cinco anos. E o líder da norte-americana Jet.com, que vale cerca de 1,5 mil milhões, disse recentemente que a empresa “não está a fazer um cêntimo” em nenhuma das transações. “Estamos a devolver tudo aos consumidores.”

Não bastava a especulação à volta dos resultados (ou ausência deles) dos unicórnios, a gestora de ativos Fidelity decidiu colocar o Snapchat – avaliado em 16 mil milhões de dólares – sob os holofotes da imprensa internacional. Tal como a Dropbox, que vale 10 mil milhões. Como? Cortando a estimativa que faz para as ações de cada uma das empresas. Em maio, o Snapchat tornou-se no quarto unicórnio mais valioso do mercado, mas poucos meses depois, a sociedade gestora de fundos norte-americana reviu em baixa o valor da sua participação na estrutura acionista, em cerca de 25%. Se em junho, a Fidelity tinha avaliado cada ação a 30,72 dólares, no final de setembro, caiu para 22,91 dólares. Os motivos para a subvalorização do Snapchat não são conhecidos, mas o Financial Times escreve que a startup liderada por Evan Spiegel ainda não encontrou “um modelo de negócio sustentável”.

▲ Aos 22 anos, Evan Thomas Spiegel deixou a Universidade de Stanford para lançar o Snapchat

Steve Jennings

Quanto à Dropbox, o Wall Street Journal explica que a startup liderada por Drew Houston sofre pela comparação direta que é feita com a concorrente Box, admitida em bolsa em dezembro e avaliada em 1,67 mil milhões de dólares, ou seja, menos seis vezes aquilo que estima ter em receitas em 2016. Extrapolando este múltiplo, a Dropbox, que vale cerca de 10 mil milhões de dólares, precisaria de quase 2 mil milhões em receitas para poder suportar uma valorização semelhante no mercado de ações. As estimativas apontam para que as receitas, este ano, se fiquem pelos 500 milhões de dólares. Em 2009, Steve Jobs quis comprar a Dropbox, mas Drew Houston rejeitou. Os valores da oferta não foram revelados.

Entre a imprensa internacional, a opinião parece unânime. Sim, as startups tecnológicas estão sobrevalorizadas. Sim, há uma “bolha” no setor. E por “bolha”, leia-se: um ambiente generalizado de sobrevalorização de ativos ou empresas. Mas, não, não se sabe quando é que ela vai rebentar. O académico Peter Cohan, colunista da Forbes, da Entrepreneurs e da Inc, e autor de vários livros sobre startups, escreveu na Forbes a sua opinião sobre o assunto. Listou quatro sinais que lhe permitem antecipar que a bolha tecnológica está prestes a rebentar. Começam na diminuição do número de ofertas públicas iniciais (IPO na sigla em inglês) e acabam nas empresas privadas que estão “agressivamente a adoçar o pote para atrair capital fresco”.

Stephan Morais explica que o mercado teria a ganhar se estas empresas fossem cotadas em bolsa. “O facto de estes unicórnios não quererem avançar com IPO não é bom. Porque os IPO fazem com que as empresas sofram um escrutínio dos mercados de capitais mais forte do que as rondas privadas. E isso é bom, porque transmite confiança ao mercado. Eu acredito que grande parte destas avaliações têm a ver com o excesso de capital que há no mercado. Os investidores à procura de yields (retornos) estão dispostos a correr mais riscos para obter maiores rentabilidades”, afirmou ao Observador Stephan Morais.

IPO em queda nos EUA

↓ Mostrar

↑ Esconder

De 1 de janeiro a 3 de dezembro de 2015, ouve 1031 ofertas públicas de venda (IPO na sigla anglo-saxónica), em todos os mercados do mundo. Destes, 36% dos títulos estão, atualmente, a transacionar abaixo do valor de entrada em bolsa. Os mercados norte-americanos são os que mais perdem, com os títulos dos IPO a cair, em média, 2%. Dos 127 IPOs realizados nos EUA em 2015, 52% dos títulos estão a transacionar abaixo do valor de entrada no mercado.

Bloomberg

A recém-estreada em bolsa, Square, é uma das empresas que mais tem captado os holofotes da imprensa internacional especializada. A startup que Jack Dorsey, cofundador do Twitter, lançou em 2009 teve um IPO a 19 de novembro de 2015. Em 2012, as ações foram avaliadas a 11,01 dólares por título e, em 2014, o valor subiu para 15,46 dólares. Contudo, no dia em que foi admitida nos mercados, 19 de novembro, cada ação valia 9 dólares. No primeiro fecho de mercado, valia 13,07 dólares, a subir 45,22%. Uma semana depois, estava a subir 32,22%.

Já a norte-americana Pure Storage, avaliada em três mil milhões de dólares antes de ser admitida em bolsa, estreou-se nos mercados a 17 dólares por ação, a 7 de outubro. A 2 de dezembro, os títulos da empresa tinham caído 18,12%. Só Jack Dorsey é fundador de dois unicórnios. O investidor Todd Dagres, da norte-americana Spark Capital, disse ao The Guardian que “se um dia acordares numa sala cheia de unicórnios, é porque estás a sonhar. E se estás a sonhar, não podes esperar que o sonho continue”.

▲ Jack Dorsey lançou o Twitter em 2006 e a Square em 2009

Bill Pugliano

Peter Cohan acrescenta que, “para a maioria das pessoas, um mercado de IPO forte é fundamental para atrair capital para startups. Mas o que aconteceu com a Pure, por exemplo, acabou por arrefecer o coração de outras empresas de crescimento rápido, mas que dão prejuízo, e que poderiam estar a pensar num IPO [para levantarem capital]”. O académico Noah Smith complementou, na coluna de opinião que detém na Bloomberg, que as startups tecnológicas estão a “sonhar em grande”, mas que, se esses sonhos forem cortados, “não há muito a perder”.

Desvalorizando o impacto que uma eventual bolha possa ter na economia, o professor da Stony Brook University explica que se houver um crash no setor no próximo ano, as pessoas não devem preocupar-se. “A economia não vai ser fortemente prejudicada, se é que vai ser. E a indústria tecnológica vai, simplesmente, sacudir a poeira da camisola e das calças de ganga e voltar ao trabalho”, referiu.

Há uma segunda bolha ‘dotcom’ no capital de risco?

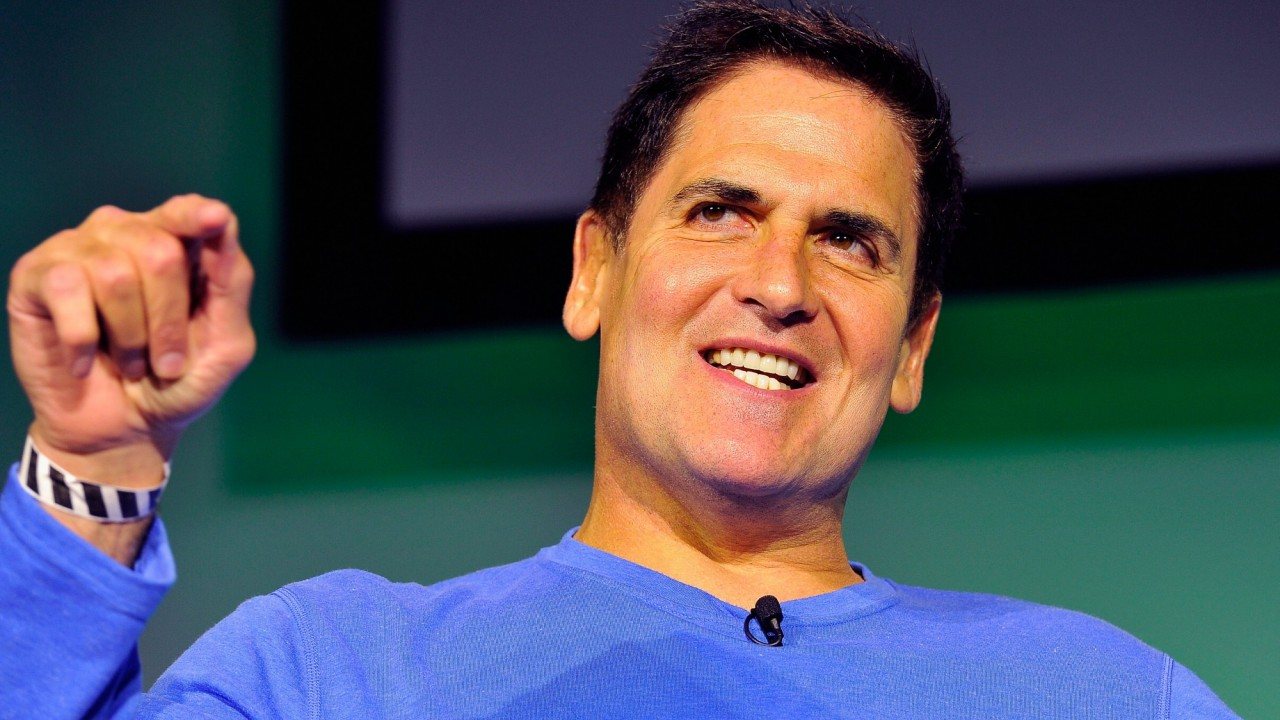

As opiniões dividem-se e a do investidor norte-americano Mark Cuban é radical. O também jurado do Shark Tank escreveu no seu blogue pessoal que a bolha que se está a viver agora é pior do que a de 2000, ano marcado pelo estoirar da bolha das dotcom, ou seja, das empresas que atuavam no setor da internet. A crise desse ano culminou numa das correções mais fortes de sempre nos mercados financeiros internacionais e numa recessão económica nos EUA. Mark Cuban refere que, agora, a bolha acontece no investimento privado – um mercado “sem avaliações e sem liquidez”.

“As pessoas que nós costumávamos chamar de pequenos investidores ou investidores individuais são agora tratados por ‘anjos’ [referindo-se aos business angels]. Anjos. Por que é que lhes chamam anjos? Será que é porque concedem desejos?”, questiona o investidor, assegurando que não tem “nenhuma dúvida” que estes investidores estão, neste momento, debaixo da linha de água no que toca aos seus investimentos. “Porque há zero liquidez. Nenhum. Zero. Zip”, escreve. E acrescenta que o regulador de mercados norte-americano já afirmou “que não há mercado para nenhuma destas startups ser admitida em bolsa”.

Stephan Morais explica que, atualmente, os fundos de investimento privados estão a investir em montantes que geram avaliações mais elevadas do que aquelas que os mercados de capitais dariam a estas empresas. “Os fundadores e atuais acionistas das empresas vão sempre receber capital de quem estiver disposto a pagar mais. E estes fundos de investimento institucionais, como não têm grandes alternativas em termos de rentabilidade, estão a alocar investimento nestas empresas. E isso inflaciona os preços, o que acaba por se refletir nas startups mais pequenas, em efeito cascata”, afirma.

▲ O investidor Mark Cuban também é produtor e proprietário da equipa de basquetebol da NBA, a Dallas Mavericks

Steve Jennings

“Por que é que esta bolha é pior do que a de 2000? Porque a única coisa pior do que um mercado com valores a colapsar, é um mercado que não tem sequer valor ou liquidez. Se uma ação de uma empresa vale aquilo que alguém estiver disposto a pagar por ela, quanto vale uma ação de uma empresa quando não há sequer lugar para vendê-la?”, questionou Mark Cuban. Tallat Mahmood, investidor e fundador da SkyPanther Capital, escreveu no TechCrunch que não há dúvidas que o setor está numa bolha, mas que a indústria ainda não quer acordar para o facto de ela estar prestes a rebentar.

“Os bons momentos que o setor está a viver estão a tornar-se cada vez mais artificiais”, escreveu Tallat. O The Guardian acrescenta que já existem tantos unicórnios em Silicon Valley que foi preciso inventar um outro termo, os “decacórnios”, ou seja, startups que valem mais de 10 mil milhões de dólares. Stephan Morais explica que hoje existem empresas “que não são mais do que uma ideia ainda”, sem tração, com avaliações de vários milhões. “Esta exuberância que se está a viver no mercado de ativos alternativos está a fazer-me lembrar 2000”, disse.

Mas há quem acredite que o IPO da Square marque o início do fim da bolha tecnológica. “Com a Square, os investidores privados viram o seu investimento ser desvalorizado com a entrada em bolsa e eu acho que ainda vai piorar. O que já parece horrível, vai tornar-se terrível”, referiu Sam Hamadeh, fundador da empresa de investigação financeira PrivCo ao jornal Guardian, adiantando que, em 25 anos, nunca assistiu ao surgimento de tantos unicórnios como agora. Allan Patrick, cofundador da consultora tecnológica Broadsight acrescentou que houve “um entusiasmo irracional” no investimento em startups, porque nenhuma está “a fazer dinheiro. Estão todas a comprar receitas com enormes baús de guerra”, afirmou.

“O número de unicórnios é um sinal de que existe uma bolha nos mercados privados – na era ‘dotcom’ existiam cerca de dez. Agora são, simplesmente, demais para contar. Para mim, isso é um sinal que estes valores estão longe da realidade”, explicou Allan Patrick, que não tem dúvidas no seguinte: quando existe uma bolha, existe sempre um nome associado a ela. “E para esta vai ser ‘unicórnio'”.

Noah Smith também escreveu que “quase ninguém vai ser atingido”, caso haja uma queda nas avaliações destas startups.” Os fundadores, claro, vão ser atingidos”, afirmou, acrescentando que “os seus sonhos imperiais vão sair frustrados”, mas que é isso que é esperado no universo de alto risco em que vivem as startups.

A bolha das dotcom estoirou em em 2000, mas em abril de 2015, o índice Nasdaq atingiu novo recorde

O índice Nasdaq Composite superou os 5.000 pontos em março de 2000, quando estoirou a bolha. Em 2015, voltou a superar essa fasquia. Fonte: Bloomberg

“Os fundos de investimento vão sair prejudicados se o setor da tecnologia explodir. Mas não muito, porque, regra geral, alocam apenas uma pequena percentagem do seu capital em investimentos alternativos como o capital de risco. Na pior das hipóteses, têm um ano ou dois de maus retornos. E como os investidores particulares, regra geral, só investem nestas startups indiretamente, através de fundos de investimento, se a bolha estoirar não vão ser muito atingidos”, afirmou.

É por isso que o professor da Stony Brook University acredita que, se a bolha estoirar, não terá um impacto tão forte na economia como a de 2000. Porque só há duas formas de a queda das ações se sentir na economia real: através dos efeitos que tem na liquidez (quando as empresas são obrigadas a vender ativos para se manterem à tona) e na fortuna das pessoas (quando deixam de consumir por terem rendimentos menores). “Nenhum destes corre muito perigo nesta fase”, escreveu.

Berlim, Londres, Lisboa. A bolha chegou aqui?

A Farfetch colocou um selo português no clube dos unicórnios, mas José Neves não está preocupado com uma eventual bolha. Numa entrevista que deu ao Observador em abril diz que só essa dúvida – se a sua empresa estaria sobreavaliada ou não – o deixava “lisonjeado”. “Nós nem sequer estamos cotados em bolsa. Nunca poderíamos criar uma bolha que a afetar alguém, afetaria os investidores. E esses investidores são investidores profissionais que avaliaram a empresa entre centenas de outras empresas”, referiu.

Com exceção do site de comércio eletrónico de moda de luxo, não há nenhuma outra empresa prestes a entrar, no curto prazo, no clube privado dos unicórnios. Mas Portugal tem captado a atenção do ecossistema de empreendedores e investidores internacionais. A mudança daquela que é a maior conferência de tecnologia da Europa, a Web Summit, para Lisboa colocou ainda mais a capital portuguesa sob o olhar atento da imprensa internacional. Basta olhar para as recentes comparações de Lisboa a São Francisco, feitas pela Bloomberg, para perceber que a curiosidade se aguçou.

▲ José Neves é o primeiro português a entrar para o clube dos unicórnios

© Fábio Pinto

A Uniplaces é, neste momento, a startup portuguesa com a maior ronda de investimento Série A anunciada: cerca de 22 milhões de euros (24 milhões de dólares), mais do que a Farfetch conseguiu na ronda equivalente (4,5 milhões de dólares em julho de 2010), a Talkdesk (21 milhões de dólares em junho e outubro de 2015) ou a Veniam (4,9 milhões de dólares em dezembro). A empresa fundada por Miguel Santo Amaro, Mariano Kostelec e Ben Grech, em 2012, soma já pouco mais de 27 milhões de euros levantados em cinco rondas de investimento. A última, em novembro de 2015, foi liderada pelo fundo de investimento Atomico, de Niklas Zennström, cofundador e presidente do Skype. Juntaram-se as capitais de risco portuguesas Caixa Capital e Shilling Capital Partners, bem como a britânica Octopus Ventures.

Sobre o receio de a bolha tecnológica se ter estendido até à Europa e, mesmo, Portugal, Stephan Morais refere que, se houver sobrevalorização de empresas será “em menor escala” e mais em capitais como Londres ou Berlim. “Mas mais Londres, pela proximidade que tem com o mercado norte-americano. O que acaba por ser mais um paralelo com o que aconteceu em 2000. Agora, acho que o resto da Europa não tem o mesmo tipo de inflação de preços, avaliações assim tão grandes”, explicou ao Observador o administrador da Caixa Capital.

▲ Miguel Santo Amaro, Mariano Kostelec e Ben Grech fundaram a Uniplaces em 2012

D.R.

E quando se coloca uma lupa sobre o ecossistema de empreendedorismo português, Stephan Morais refere que não há grandes motivos para os investidores se preocuparem. “Em Portugal, não diria que isso é um aspeto significativo, ainda que algumas pessoas questionem algumas avaliações. Em comparação com o que se está a passar em Londres ou nos EUA, não é um grande problema”, refere, acrescentando que a prova final destas startups é sempre a mesma: um exit, ou seja, uma entrada em bolsa ou a venda a uma empresa maior.

Alexandre Barbosa, administrador executivo da capital de risco Faber Ventures, explica que, em rondas muito iniciais, Lisboa tem avaliações mais baixas do que Berlim e Berlim mais do que Londres. Londres, por sua vez, tem avaliações mais baixas do que Nova Iorque ou São Francisco. “Mas isso tem a ver com a densidade de investidores que está disponível para investir neste tipo de empresas e a oferta que há. Em São Francisco, há investidores que se dão ao luxo de investirem só em empresas que fiquem a uma distância a que se possa ir a pé do seu escritório. Mas isso é porque há uma oferta totalmente distinta da que existe na Europa e isso tem a ver com a maturidade do ecossistema”, referiu ao Observador.

Lisboa vive um ecossistema recente e as empresas ainda estão em fases muito iniciais, nas primeiras rondas de investimento, ao contrário de Silicon Valley, explica Alexandre Barbosa. “A última geração ou nova geração de startups a serem financiadas nasce há três ou quatro anos e é natural que ainda estejam nas primeiras rondas de financiamento. É importante não esquecer que uma empresa, desde o seu financiamento semente até uma potencial saída, leva normalmente sete a oito anos. Até terem um IPO leva cerca de nove ou dez. Um ecossistema que existe com algum significado há cerca de três anos, não poderia ter produzido mais do que isto”, afirmou.

Até à data, o administrador da Faber Ventures diz que anda não viu “nenhuma arbitragem desequilibrada de avaliações” em startups num estado inicial por acusa do que se passa nas empresas em estados mais avançados. “E passa-se o mesmo em Berlim e em Londres, apesar de Londres estar mais exposta a investidores que tanto investem em estados iniciais como em mais tardios”, disse.

E como explicar estas avaliações multimilionárias em empresas que não têm sequer resultados e que, muitas vezes, ainda estão na fase “de um power-point”? Stephan Morais explica que o que está em causa é o potencial de crescimento da empresa. É nisso que os investidores investem. É nesse pressuposto que são avaliadas. “O potencial das empresas pode justificar a sua avaliação futura mesmo que ela não tenha receitas. É diferente investir numa empresa que vende licenças de software para o mundo inteiro de um restaurante que tem 50 lugares à mesa, por exemplo. Esta nunca terá a escabilidade que uma empresa de software pode vir a ter”, explica.

▲ Karina Costa e Stephan Morais estão a lançar o primeiro programa do universo Techstars em Lisboa, o Startup Next

D.R.

E dá um exemplo: se o investidor acreditar que durante 10 anos perde 500 milhões por ano com aquele investimento, mas no ano 11º prevê ganhar 10 mil milhões, então está a investir num potencial de crescimento, que pode compensar. “Porque estão a apostar numa empresa que ainda não concretizou, mas que tem o potencial para vir a ser uma empresa com grande faturação”, refere o administrador da Caixa Capital.

De acordo com o Startup Europe Partnership, um estudo desenvolvido pela Microsoft Portugal e a Startup Europe, existem 40 startups portuguesas com investimento superior a um milhão de euros, que em conjunto já angariaram cerca de 155,4 milhões de euros em investimento de capital de risco. Nove empresas portuguesas foram adquiridas por outras maiores, sendo que 67% pertencem agora a empresas norte-americanas. Em 2015, a Digisfera foi adquirida pela Google, a BestTables pela TripAdvisor e a Flipside pela Development Seed.

A pergunta continua no ar a par e passo com a revolução digital. Olhe para o seu smartphone e questione: quantas aplicações cabem num ecrã de quatro ou cinco polegadas? E enquanto se aguça a curiosidade sobre o que leva estes fundos de investimento a injetar vários milhares de milhões de dólares em startups que ainda não têm modelos de negócio totalmente comprovados pelo mercado, questione outra vez: quantos zeros cabem numa só ideia?