As taxas de juro estão em níveis mínimos em toda a Europa (e não só), o que há muito cria muitas dificuldades para a banca europeia, já que retira uma fonte de rendimento basilar. Contudo, no caso português, em particular, as dificuldades podem acentuar-se se, mantendo-se as taxas em níveis baixos, as taxas de juro da dívida pública portuguesa subirem fruto de riscos internos, externos ou ambos. O aviso é do Banco de Portugal, na mais recente edição do Relatório de Estabilidade Financeira, que aponta para este fator de incerteza como um dos principais riscos capazes de agravar a vulnerabilidade dos bancos nacionais.

O modelo de negócio dos bancos portugueses, como o de outros bancos europeus, é particularmente sensível ao ambiente prolongado de baixas taxas de juro. Estas vulnerabilidades dificultam a geração de resultados e, por essa via, de capital, prejudicando a perceção do setor junto dos investidores, quer para efeitos de reforço de capital (por atuais e/ou potenciais novos acionistas privados), quer para a colocação de dívida nos mercados financeiros por grosso”.

Esta é uma consideração geral por parte do Banco de Portugal, a olhar para a frente e a olhar para a possibilidade de os bancos terem de ir ao mercado no médio prazo, seja através de angariação de capital seja através de emissões de dívida regulares. Para já, contudo, a “perceção do setor junto dos investidores” parece viver dias relativamente melhores, já que “nos últimos meses, se constatou interesse por parte de investidores privados em entrar ou reforçar a sua participação em grupos bancários nacionais”. Os casos recentes do BPI (CaixaBank) e do BCP (entrada da Fosun) são os casos concretos, além da venda em curso do Novo Banco.

O Banco de Portugal perspetiva, contudo, vulnerabilidades e riscos — uns mais prováveis do que outros — que podem ser fatores de desestabilização. E aqui, a instituição liderada por Carlos Costa, mostra-se especialmente preocupada com o risco de uma subida das taxas de juro da dívida pública portuguesa, algo que, de resto, já se tem verificado nas últimas semanas. Eis o que diz a instituição, no Relatório de Estabilidade Financeira:

Uma reavaliação dos prémios de risco, a materializar-se, afetará de forma transversal todo o sistema financeiro, através quer do efeito de desvalorização das exposições a ativos financeiros, quer do aumento do custo de financiamento.

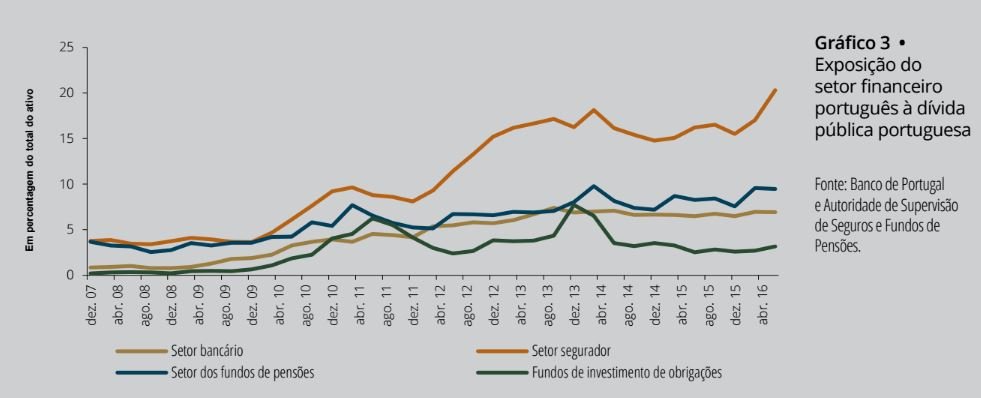

Os bancos, seguradoras e fundos de pensões em Portugal apresentam uma “significativa exposição a títulos de dívida soberana – situação aliás comum a muitos outros países europeus – pelo que estas instituições seriam particularmente afetadas por um aumento adicional dos prémios de risco e da correspondente desvalorização destes ativos”, acrescenta o Banco de Portugal.

Depois da volatilidade que marcou o ano de 2016 nos mercados financeiros e de fatores de incerteza como o Brexit e a vitória de Donald Trump nos EUA, o Banco de Portugal alerta que as autoridades nacionais devem fazer o seu papel. “Se é certo que os desenvolvimentos externos estão fora do controlo das entidades residentes, é importante que os fatores idiossincráticos, sobre os quais existe capacidade de atuar, evoluam favoravelmente, no sentido de assegurar a manutenção da confiança dos investidores na evolução das finanças públicas nacionais”, afirma a instituição.

Entre os outros riscos para a banca nacional, várias vezes repetidos pelo Banco de Portugal e por outras instituições, estão o fardo dos ativos não geradores de rendimento (como crédito em risco, sobretudo nas empresas) e que travam a nova concessão de crédito.

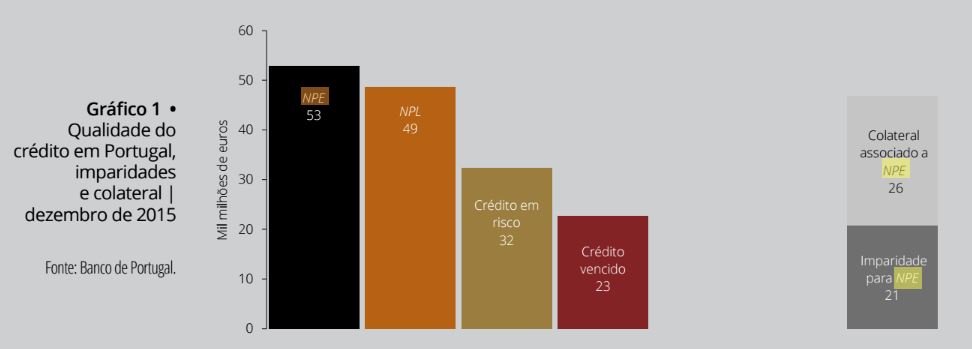

No Relatório de Estabilidade Financeira, o Banco de Portugal quantifica estas exposições não geradoras de rendimento em 53 mil milhões, existindo 21 mil milhões em imparidades realizadas e 26 mil milhões em garantias.

O Banco de Portugal explica que “os valores de crédito vencido, de crédito em risco ou de NPL/NPE líquidos de imparidades não podem ser interpretados como perda certa ou quase certa para os bancos”. Contudo, estas são exposições que em vários países da Europa têm levado os investidores a focarem-se no risco que os bancos têm nos seus balanços.

Ao nível europeu, é indispensável definir e adotar medidas que acelerem a redução do stock de non-performing loans no balanço dos bancos; essas medidas devem ter uma natureza multidimensional e atender às especificidades nacionais destas exposições, às restrições de rendibilidade e de capital dos bancos, ao contexto regulamentar mais exigente e às potenciais consequências sistémicas associadas às exposições partilhadas por várias instituições no sistema bancário.

Além disso, o Banco de Portugal alerta para a necessidade de os bancos nacionais continuarem a reduzir os custos, não só para responder aos juros baixos como, também, a outros desafios como o digital e a evolução demográfica.

Para fazerem face aos constrangimentos que o ambiente de baixas taxas de juro coloca à geração de resultados, as instituições de crédito devem fazer uma reavaliação abrangente dos seus modelos de negócio e da estrutura de custos, que tenha em conta os desafios decorrentes da evolução demográfica e as oportunidades e os desafios decorrentes da digitalização do negócio bancário”.

O Banco de Portugal menciona, ainda, como riscos menos prováveis o risco de as taxas de juro baixas aumentarem a probabilidade de haver venda, por parte dos bancos, de “produtos não adequados ao perfil de risco dos seus clientes de retalho”, numa altura em que é um dado que existem “pressões regulamentares que obrigam os bancos à emissão de instrumentos de dívida e de capital”.

Finalmente, pode, também, haver um risco de descida dos preços no imobiliário, que castigaria os bancos, por várias razões possíveis: por exemplo, as razões “associadas à deterioração das condições económicas, a alterações fiscais ou a uma eventual diminuição rápida da exposição do setor financeiro a este tipo de ativos”, ou seja, uma situação em que vários agentes se vissem na necessidade de vender, inundando o mercado deste tipo de ativos.