Atualizado com informação dada na audição de Nuno Gaioso Ribeiro e republicado a propósito da audição de Luís Filipe Vieira, esta segunda-feira, na comissão parlamentar de inquérito às injeções públicas no Novo Banco.

“Se, em 2014, o grupo Promovalor aparece como devedor do Novo Banco, em 2018 essa dívida tinha desaparecido. A Promovalor já não era devedora do Novo Banco. E não era, porque o Novo Banco fez uma limpeza através da criação de fundos, nomeadamente em 2017, quando criou o Fundo Capital Criativo, a quem deu dinheiro para este comprar as dívidas de Luís Filipe Vieira. Já não é credor, é sócio das empresas de Vieira”. A afirmação foi feita pela deputada do Bloco de Esquerda Mariana Mortágua, em setembro do ano passado, numa audição ao presidente do Novo Banco, António Ramalho. E descreve a reestruturação das dívidas em incumprimento do grupo imobiliário do presidente do Benfica, um dos mais mediáticos devedores da instituição, que é ouvido esta segunda-feira na comissão parlamentar de inquérito às perdas do banco.

A operação foi concluída um mês depois da venda do Novo Banco à Lone Star, em novembro de 2017, e permitiu às duas partes ganharem tempo — mas a dívida não desapareceu. Tal como o património que serve de garantia, foi transferida para o fundo. As unidades de participação deste fundo são maioritariamente detidas pelo Novo Banco que, por esta via, continua exposto ao risco.

As dívidas imputadas ao empresário à data eram superiores a 400 milhões de euros. Mas a reestruturação de 2017 envolveu passivos de 220 milhões de euros, dos quais 134 milhões de euros foram adquiridos, juntamente com os ativos, pelo fundo de reestruturação controlado em 96% pelo Novo Banco. O Fundo nasceu com capital de 146 milhões de euros que inclui 12 milhões de euros de liquidez adiantada pelos acionistas.

Outras dívidas de 85,5 milhões de euros, associadas aos ativos imobiliários transferidos, ficaram no balanço do banco. De fora desta reestruturação ficaram dívidas de mais de 200 milhões de euros resultantes dos VMOC (valores mobiliários convertíveis) emitidos pelas sociedades e subscritos ainda no tempo do BES e o passivo da sociedade Imosteps.

Não há informação sobre se esta solução gerou perdas com direito a cobertura por injeções públicas. Mas o Fundo de Resolução sabe que a conta deste negócio, se ainda não apareceu nos pedidos de capital feitos pelo Novo Banco, poderá aparecer no futuro. A não ser que a exploração (ou venda) destes ativos consiga gerar o rendimento suficiente para pagar a dívida que lhes está associada.

Tal não aconteceu nos anos de gestão de Vieira e da sua equipa e não há garantia de que os resultados tenham sido melhores desde a entrega da exploração dos ativos a uma empresa que está próxima da esfera de Luís Filipe Vieira. A Capital Criativo (que mudou de nome para C2 Capital Partners) é gerida por Nuno Gaioso Ribeiro e recebe desde 2018 mais de 600 mil euros anuais de comissão de gestão do Novo Banco. O gestor reconheceu esta terça-feira no Parlamento que dificilmente o Fundo irá cumprir a primeira tranche de reembolso de 60 milhões de euros, prevista para 2022 no plano de negócios.

Gaioso Ribeiro foi durante vários anos vice-presidente do Benfica, ao lado de Vieira. Mas há outra ligação. Tiago Vieira, filho do presidente do clube encarnado, era sócio da sociedade gestora quando esta ganhou o contrato do fundo que ficou com o património do pai. Tiago Vieira vendeu a sua participação de 5% na sociedade gestora em 2020, mas foi uma das questões em que os deputados da comissão de inquérito ao Novo Banco mais insistiram na audição a Gaioso Ribeiro. Luís Filipe Vieira também foi chamado pelos deputados, mas só será ouvido esta segunda-feira.

Negociação de 2015: venda de imóveis e mais tempo para pagar não foi suficiente

A reestruturação das dívidas da Promovalor/Inland e outras sociedades do grupo imobiliário de Luís Filipe Vieira foi o culminar de um processo negocial que vinha já desde 2016. O grupo tinha renegociado a dívida em julho de 2015, conseguindo prolongar em quase três anos o prazo de reembolso, mas meses depois já estava em incumprimento. As dívidas das empresas do presidente do Benfica ficaram assim do lado dos ativos em relação aos quais o comprador, a Lone Star, recusou assumir os riscos.

Apesar de colocados sob a proteção do mecanismo de capital contingente, o Fundo de Resolução não se pronunciou sobre a reestruturação destes empréstimos porque o contrato que fixou os mecanismos de controlo destes ativos só foi assinado meses depois do negociação da dívida, em maio de 2018.

▲ Novo Banco renegociou dívida do grupo Promovalor em 2015 quando era liderado por Eduardo Stock da Cunha

MIGUEL A. LOPES/LUSA

A renegociação realizada em julho de 2015, no tempo em que Eduardo Stock da Cunha era presidente, permitiu reduzir a dívida para cerca de 400 milhões de euros, através da venda de imóveis cuja receita serviu para amortizar uma parte dos créditos. A maior dessas operações foi a alienação de 75% da Verde Lago, promotora de um empreendimento turístico em Altura (na costa algarvia) à Oxi Capital.

Com esta transação, o comprador ficou com o financiamento de 252 milhões de euros assegurado por um sindicato bancário composto pelo BES, Caixa e BCP. E Luís Filipe Vieira ganhou tempo para reembolsar os empréstimos. Mais concretamente, ganhou 59 meses, quase cinco anos. Mas poucos meses depois estava novamente em incumprimento e foi aí que avançou a grande reestruturação da dívida, feita por António Ramalho, e quando já se sabia que estes ativos iam ficar debaixo do chapéu de proteção contra perdas obtido pela Lone Star.

As perdas cobertas por este mecanismo não implicam um pagamento direto do Fundo de Resolução. São levadas aos resultados do ano em que são registadas. Aí entram para o stock de perdas que, quando comparado com a insuficiência de capital face aos rácios definidos, determinam as necessidades do Novo Banco a cobrir pelo Fundo de Resolução, com a ajuda de dinheiro do Estado. E se a operação de 2017 não resultou em perdas, a participação no Fundo FIAE continua no perímetro do mecanismo de capital contingente.

A engenharia negociada entre o banco e o grupo de Vieira resultou na criação de um FIAIE (Fundo de investimento alternativo especializado) para o qual foram transferidos os ativos das empresas de Luís Filipe Vieira, mas também as dívidas associadas que estavam na Promovalor e na Inland. O processo de migração envolveu as sociedades Páteos da Luz e Sesmarias (ativo da Inland), Royal Iberia, promotora dos projetos The Sands e La Frontera, Overbrick, promotora do projeto Parque Oriente, Imocochão, promotora do projeto Quinta do Cochão e Quinta dos Fidalgos, bem como a Onlyproperties, onde estão os projetos Brancanes e Azur Villa, no sul de Espanha. Mais de 50% dos ativos transferidos correspondem a terrenos para exploração imobiliária em Portugal e Espanha.

A transação envolveu os projetos internacionais e as respetivas sociedades promotoras — a Promovalor Brasil que detém os investimentos na reserva do Paiva (Recife, Brasil), nomeadamente o Hotel Sheraton e imóveis a desenvolver em parceria com a Odebrecht Realizações Imobiliárias, entre outros. Estes projetos e a ligação à construtora brasileira surgiram envolvidos num dos inquéritos da Operação Lava-Jato, matéria que suscitou reservas nas contas da Promovalor no passado.

O hotel de luxo era um dos ativos mais valiosos, mas fechou por causa da pandemia. Outros ativos importantes, como o Edifício Residencial e sobretudo os Escritórios Platinum, em Maputo, também estão a sofrer com os efeitos do Covid-19 e a crise em Moçambique. Nuno Gaioso referiu que estes ativos foram desvalorizados em cerca de 50% desde a criação de fundo, mas assinalou que são para já perdas contabilísticas. Os

O pagamento das dívidas ao Novo Banco fica dependente dos resultados de exploração que o fundo conseguir obter com os imóveis e projetos imobiliários que as empresas de Luís Filipe Vieira transferiram. O objetivo desta reestruturação foi dar uma folga temporal que permita potenciar o retorno destes ativos, o que não aconteceria num cenário de execução ou venda forçada. Há metas de definidas para cada cinco anos, mas ainda não chegou o tempo de fazer a primeira avaliação.

O Observador questionou o Novo Banco sobre o plano de negócios e as metas de remuneração do Fundo, bem como sobre o impacto que a operação teve nas contas da instituição, mas não teve respostas. Já o presidente da C2 Capital Ventures reconheceu na sua audição que o Fundo não deverá conseguir pagar cumprir a primeira tranche de amortização de dívida acordada para o final dos primeiros cinco anos de 60 milhões de euros.

Gestora do fundo foi escolha de Vieira e teve como acionistas o ex-vice do Benfica e o filho

Do lado das empresas de Luís Filipe Vieira, ficaram os prejuízos. Até 2019, a Promovalor tinha prejuízos acumulados de quase 350 milhões de euros, a que se soma um resultado negativo de 8 milhões de euros em 2019. A sociedade chegou a ser alvo de um processo de extinção por não entrega de contas entre 2015 e 2017, precisamente o ano em que foi negociada a reestruturação da dívida. Mas voltou a apresentar contas este ano, relativas aos anos de 2018 e 2019.

A Promovalor era a cabeça de um grupo imobiliário no qual Luís Filipe Vieira detinha 80% do capital. O resto estava distribuído em quotas de 5% pela mulher, Vanda Ribeiro Vieira, pela filha, Sara Ferreira Vieira, o filho Tiago Ferreira Vieira e por Manuel Almerindo da Costa Duarte. Mas os negócios imobiliário do presidente do Benfica e da sua família já não passam por esta sociedade, que se encontra em situação de falência técnica (capitais próprios negativos) há vários anos e que agora, por força do acordo com o Novo Banco, ficou esvaziada dos seus ativos mais valiosos.

▲ Luís Filipe Vieira tem 3% do fundo para o qual foi transferido o património das suas empresas

José Coelho/Lusa

Vieira, através das suas empresas e respetivos acionistas, mantém uma participação no Fundo (de 3%) e conseguiu que o património que entregou continuasse a ser gerido por pessoas da sua confiança. O Novo Banco é o maior acionista, com 96% das unidades de participação, mas a gestão ficou com a C2 Capital Partners (ex-Capital Criativo), uma empresa com ligações ao devedor. Entre os administradores e acionistas desta sociedade estão Nuno Ricardo Gaioso Ribeiro, que foi também vice-presidente do Benfica ao lado de Luís Filipe Vieira (abandonou o cargo em 2020), e Tiago Ferreira Vieira, o filho do empresário que também era acionista da Promovalor.

Apesar destas ligações públicas, Tiago Ferreira Vieira deixou de ser acionista já no ano passado e, de acordo com informação recolhida pelo Observador, terá sido excluído da gestão dos ativos por indicação do cliente. Numa entrevista dada ao Record em novembro de 2020, Gaioso Ribeiro afastou eventuais conflitos de interesse, sublinhando que o seu cliente é o Novo Banco. Questionado sobre se é sócio do filho do presidente do Benfica, respondeu: “Não tenho nem nunca tive nenhum negócio com o Tiago, tivemos em comum sermos acionistas entre mais de oito acionistas (Tiago Vieira saiu em 2020), é verdade, nem tenho nem nunca tive nenhum negócio com Luís Filipe Vieira”.

O banco negociou ainda o direito de vender as suas unidades de participação no fundo ao empresário. É claro que se essa opção foi exercida, Vieira não terá, em princípio, dinheiro para cumprir. E aí o Novo Banco volta a estar perante um grande devedor em incumprimento, mas no processo ganhou tempo e conseguiu acesso a garantias que não tinha.

O que o Novo Banco ganhou

A reestruturação dos créditos da Promovalor foi uma das operações sobre a qual o Fundo de Resolução pediu uma auditoria. O organismo liderado por Luís Máximo dos Santos quer ir para lá do procedimento formal e do racional de recuperação dos créditos. Pretende saber qual o plano de negócios e qual o retorno previsto para o Novo Banco. A parte relativa à concessão e gestão destes créditos foi já analisada na auditoria geral realizada pela Deloitte.

A auditoria específica à reestruturação das dívidas do presidente do Benfica foi pedida em 2020, mas ainda não está concluída, apesar de em setembro do ano passado Máximo dos Santos ter afirmado no Parlamento que ia pedir uma aceleração dos trabalhos. O processo de escolha da auditora foi-se arrastando, pontuado por conflitos de interesses que afastaram primeiro a Deloitte e depois a PwC (auditora do Benfica). Já este ano, o trabalho foi adjudicado à BDO e deverá ser finalizado ainda em tempo útil da comissão de inquérito em curso ao Novo Banco.

Durante uma audição no Parlamento em 2020, António Ramalho mostrou-se confiante com os resultados do negócio que – disse – lhe permitiu reforçar as garantias em 40 milhões de euros (na versão mais conservadora do banco) ou 80 milhões nas contas de Luís Filipe Vieira. O CEO levou esta operação ao conselho de administração para aprovação.

▲ António Ramalho sublinhou no Parlamento que Novo Banco reforçou garantias com reestruturação de dívida de Vieira

ANTÓNIO PEDRO SANTOS/LUSA

Incluído no lote de devedores mediáticos da banca, Luís Filipe Vieira tem conseguido evitar o destino de outros que investiram com dinheiro emprestado e cujas garantias — por vezes ações de empresas — perderam o seu valor. Alguns foram alvo de ações de execução ou de pedidos de insolvência, frequentemente sem resultados visíveis por não terem bens em seu nome e os seus créditos foram vendidos a desbarato a fundos provocando perdas no balanço do banco. Mesmo com os negócios a correrem mal, Luís Filipe Vieira tinha ativos de valor para entregar ou reforçar colaterais numa negociação das dívidas, o que foi fazendo ao longo dos anos, primeiro com o Banco Espírito Santo e depois com o Novo Banco.

Para além de resolver no curto prazo um incumprimento de um dos seus maiores devedores, há, do ponto de vista do Novo Banco, uma vantagem face à situação anterior. A instituição conseguiu reforçar as garantias reais para responder à dívida, assegurando o direito sobre os imóveis que estavam fora de Portugal, nomeadamente no Brasil e Moçambique, e que no tempo do BES não tinham sido entregues como garantias, apesar da sua aquisição e desenvolvimento estarem por trás de empréstimos concedidos pelo banco.

O presidente do Benfica continua ainda a ser responsável pelas dívidas que passou para o FIAE, já que esta operação manteve a garantia pessoal dada pelo empresário no passado ao banco.

Por outro lado, e se tivesse recorrido a uma execução das garantias sobre os imóveis ou projetos imobiliários para uma venda posterior, o banco arriscava-se a ter de enfrentar perdas em operações de mercado como as polémicas alienações de imóveis de 2018 e 2019. Assim, eventuais menos-valias e imparidades são, para já, apenas contabilísticas.

Mas já numa reserva às contas da Promovalor de 2015, a propósito de uma eventual reestruturação da dívida com o Novo Banco, a auditora KPMG avisava que esse processo poderia resultar numa venda forçada de ativos e projetos imobiliários. Concluía por isso que os pressupostos usados pela administração para determinar o retorno líquido dos ativos em condições normais de comercialização, bem como as avaliações de peritos independentes estavam “desajustadas por não refletirem os ajustamentos necessários para uma transação com características de venda forçada”. Por outras palavras, ainda que a sua avaliação permitisse em tese cobrir a dívida em incumprimento ao Novo Banco, se e quando este colocasse no mercado os imóveis antes dos projetos estarem maduros, os resultados poderiam não chegar para evitar perdas.

Nas mesmas contas, a KPMG alertava também em reserva para a circunstância de a rubrica de ativos fixos tangíveis incluir 55,9 milhões de euros referente ao Hotel Sheraton Reserva do Paiva Hotel & Convention Center — o imóvel situado em Recife e que é apontado como um dos mais valiosos do grupo — estar sobrevalorizado em 8,8 milhões de euros no final de 2015.

Mas mesmo com tempo e sem vendas forçadas, nos primeiros dois anos, a desvalorização dos ativos e a demora ou impossibilidade de arrancar com a sua exploração comercial conduziram a perdas de 38 milhões de euros em 2018 e 83 milhões de euros em 2019 nas contas do Fundo que foram registadas no balanço do Novo Banco.

O que ganha a sociedade gestora

A Capital Criativo (C2 Capital Partners a partir de 2020) é uma sociedade gestora de capital de risco que gere outros fundos (eram cinco em 2018), mas o FIAE (sigla para fundo de investimento alternativo especializado) Capital Criativo Promoção e Turismo é de longe o que tem ativos mais valiosos. De acordo com as contas de 2019 da sociedade consultadas pelo Observador, este fundo tinha um valor líquido global de 124 milhões de euros.

A gestora é também acionista com uma participação residual de 0,34% correspondente à subscrição de 500 mil euros. E, segundo a mesma fonte, as comissões de gestão do FIAE controlado pelo Novo Banco foram uma importante fonte de receitas para a Capital Criativo — 600 mil euros em 2018 e 669 mil euros em 2019. Esta remuneração será potenciada por eventuais ganhos obtidos na exploração do Fundo, mas segundo Gaioso Ribeiro deixou de ser cobrada em 2020 devido ao contexto desfavorável.

A C2 Capital Partners teve lucros de 665,5 mil euros em 2018 e pagou dividendos de 400 mil euros aos acionistas. Em 2019, os dividendos subiram para um milhão de euros, incluindo a distribuição de reservas e resultados do ano, que atingiram 1,1 milhões de euros. O maior acionista é Nuno Gaioso Ribeiro que através da C2 Ventures detém mais de 60% da Capital Criativo, tendo ainda uma participação direta de 5%.

Tiago Ferreira Vieira, o filho de Luís Filipe Vieira, foi acionista minoritário com uma participação direta de 5% na Capital Criativo (C2 Capital Partners) até 2019. Também teve uma quota minoritária na C2 Ventures, a maior acionista. De acordo com o relatório anual da C2 Capital Partners, a C2 Ventures estabeleceu um acordo de aquisição da participação do acionista minoritário Tiago Vieira, que terá sido concluída em 2020. O filho de Vieira terá também saído do capital da C2 Ventures, entretanto, afirmou Gaioso Ribeiro ao Record.

▲ Nuno Gaioso Ribeiro à esquerda fez parte da equipa de Luís Filipe Vieira no Benfica até 2020

LUSA

Já as contas do Fundo que ficou com o património não são públicas. Os fundos de capital de risco estão dispensados de publicitar contas por causa do segredo comercial e têm apenas de as facultar aos participantes e à Comissão de Mercado de Valores Mobiliários, o que terá sido feito.

Além do património e da dívida, o fundo recebeu também dotações de capital por parte do banco e do empresário para garantir a prossecução dos projetos, num valor que terá sido inferior a 20 milhões de euros. Gaioso revelou que o Novo Banco colocou 12,5 milhões de euros de financiamento adicional, enquanto Vieira entrou com 5 milhões de euros de capital.

Foi aprovado também um plano de negócios para o desenvolvimento e exploração dos ativos imobiliários que passaram para o Fundo e do qual o maior beneficiário, enquanto credor, passou a ser o Novo Banco. O objetivo é que essa exploração permita também gerar no futuro o rendimento necessário para o grupo de Vieira solver os passivos financeiros remanescentes que vão permanecer na Inland e na Promovalor II. Mas as empresas de Vieira só deverão receber algum retorno do Fundo depois de pagos as responsabilidades para com o Novo Banco.

Como o BES foi financiando (e ficando com) os projetos de Vieira

Segundo a auditoria da Deloitte, o Novo Banco registou já um rasto de perdas de 225 milhões de euros no financiamento às empresas Luís Filipe Vieira até ao final de 2018. Estas perdas resultam de uma exposição total que chegou aos 770 milhões de euros e que veio quase toda do tempo do BES.

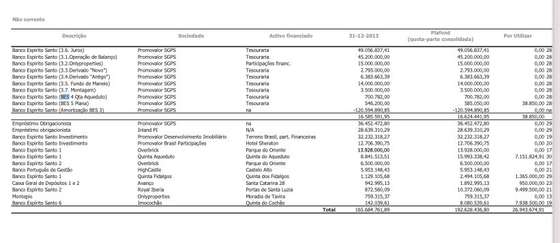

O Banco Espírito Santo, liderado por Ricardo Salgado, foi o principal financiador dos negócios do presidente do Benfica, alimentando a ambição empresarial dentro e fora de Portugal. O papel do banco como fonte de financiamento quase exclusiva vai-se reforçando ao longo do tempo, de acordo com os relatórios e contas das empresas do presidente do Benfica consultados pelo Observador, conforme se pode ver nesta página das contas da Promovalor de 2013.

Detalhe dos financiamentos bancários da Promovalor e respetivos projetos imobiliários. Contas de 2013

Nem os ventos de crise que começaram a soprar em 2008, e com mais força em 2011, travaram os planos do empresário, que jogava em vários tabuleiros: dentro de Portugal e no Sul de Espanha, além de Moçambique.

O historial entre Vieira e o BES mostra como o empresário foi entregando imóveis e projetos ao banco para responder à incapacidade de pagar as dívidas e ao mesmo tempo manter a torneira do financiamento aberta para os investimentos.

Nem será diretamente do imobiliário que vem a maior fatia das perdas sofridas pelo BES/Novo Banco na sequência da exposição às empresas de Vieira. A venda de empresas e projetos não foi a única via encontrada pelo grupo para lidar com as crescentes necessidades financeiras. Em 2011, a Inland e a Promovalor realizaram emissões de obrigações convertíveis em capital. A primeira emite 70 milhões de euros e a casa mãe faz uma emissão de 90 milhões de euros, operações com um prazo a 10 anos. Esses VMOC (valores mobiliários obrigatoriamente convertíveis em ações) foram parar ao balanço do grupo BES. Só aqui, e de acordo com a auditoria da Deloitte, o grupo BES terá perdido 190 milhões de euros, uma perda já reconhecida no balanço através de um write off.

A exposição do Novo Banco aos VMOC e a dívida da empresa Imosteps, num total de mais de 200 milhões de euros, ficaram de fora desta reestrutruação.

Os terrenos da Expo comprados à Galp e passados ao GES

A joia da coroa daquele que em tempos foi o império imobiliário de Luís Filipe Vieira foram os terrenos comprados no início do século a duas empresas da Galp Energia na zona de Cabo Ruivo, uma vasta área que era ocupada por instalações industriais e que, graças à Expo 98, ficou livre para a exploração imobiliária.

▲ Antigas instalações da Galp em Cabo Ruivo

LUSA

A transação foi realizada em 2001, no mesmo ano em que Vieira foi contratado para a direção do Benfica pela mão de Luís Vilarinho, assumindo um cargo na SAD com responsabilidade pelo futebol (no ano seguinte seria administrador). Para trás ficou Alverca, duplamente. O clube de futebol satélite do Benfica que Vieira liderou, mas também a empresa de construção Obriverca, da qual saiu por esta altura. Vieira subiu rapidamente no clube encarnado. Chegou à administração da SAD em 2002 e no ano seguinte foi eleito presidente, cargo que ocupa há seis mandatos e que renovou em outubro, agora pela última vez, promete.

A Inland, sociedade controlada pela holding Promovalor, foi a compradora dos terrenos da Petrogal e da Gás de Portugal, duas empresas que estavam na esfera da Galp Energia, empresa que à data era liderada por António Mexia. Os negócios terão movimentado valores próximos dos 100 milhões de euros a preços que geraram mais valias para as entidades vendedoras e terão contado com financiamento bancário do BES. Só a Gás de Portugal reportou nas contas de 2001 uma mais-valia de 35 milhões de euros.

Pelo menos uma destas transações gerou suspeitas. Um rival também interessado nos terrenos da Matinha acusou a Petrogal de ter aceite uma oferta inferior de Luís Filipe Vieira, quando haveria uma proposta mais elevada, mas que estava condicionada à aprovação de loteamento e autorização de construção por parte da autarquia. O negócio de mais de 40 milhões de euros terá sido investigado pelo Ministério Público.

Suspeitas à parte, Vieira passou a ser conhecido como o vice-rei da Expo com a titularidade de uma vasta área urbanizável, incluindo uma invejável frente de rio. Mas a ambição mostrada nestas aquisições acabou por não se concretizar, pelo menos com Vieira a liderar.

Entre 2004 e 2005, este valioso património à beira Tejo passa para a esfera do Fundo Fimes Oriente, um instrumento criado para gerir estes ativos em parceria entre o Grupo Espírito Santo e a Inland. O grupo de Filipe Vieira ficou com 45% das unidades de participação. Os terrenos adquiridos à Galp três anos antes foram comprados pelo Fimes. O ativo mais valioso, a antiga fábrica de gás da Matinha foi objeto de um contrato promessa de aquisição por 63,1 milhões de euros. Ficou igualmente sinalizada a compra dos terrenos de Olivais Norte e Sul, que tinham pertencido à Petrogal, por 48 milhões de euros. E o edifício do antigo Batista Russo por 16,3 milhões de euros.

Em paralelo seguiam os desenvolvimentos imobiliários com a demolição de edifícios e a preparação de um projeto por parte do atelier de Manuel Salgado para a área da Matinha para o qual já existia um plano de pormenor elaborado pela Câmara de Lisboa. A autorização dada em 2015 pela autarquia para aumentar a área de construção nos terrenos da antiga refinaria da Petrogal é uma das decisões que estará a ser investigada pelo Ministério Público, no quadro das recentes buscas e apreensões realizadas em instalações da Câmara de Lisboa.

PJ faz buscas na Câmara de Lisboa por suspeitas de corrupção em vários projetos urbanísticos

Em 2011, o Fundo dono dos terrenos tinha contabilizado ativos líquidos de 193 milhões de euros com uma avaliação média para os mesmos terrenos a chegar aos 250 milhões de euros. O património do Fimes a que Inland ainda reclamava como seu (pela participação detida) passava por três projetos previstos para a zona ribeirinha oriental de Lisboa. Olivais Sul e Norte, Matinha (Cabo Ruivo) e Batista Russo, eram descritos como ativos, que “pela sua excelente localização e magnitude, são investimentos estratégicos na atuação do Grupo”.

Fundo do BES pagou 100 milhões a empresas de Vieira

Um ano depois, estes ativos “estratégicos” para o grupo passaram na sua totalidade para as mãos do Grupo Espírito Santo, a quem a Inland vendeu a participação que detinha no Fimes Oriente, por pouco mais de 100 milhões de euros (103,3 milhões). Este ativo em 2012 fazia do portefólio de participações da então BES Vida que ficou com 100% do fundo. A operação gerou uma mais-valia de 45,2 milhões de euros e permitiu ao grupo de Vieira concretizar “um significativo influxo monetário que gerou uma considerável redução do seu passivo e um aumento dos capitais próprios”, segundo se lê nas contas.

No mesmo ano, em 2012, a Inland vendeu à Fimes a Benagil, sociedade proprietária de um terreno de 65 hectares no concelho de Lagoa (Ferragudo) com frente do mar, que chegou a ser qualificado como um projeto PIN (potencial interesse nacional). Em 2012, o Fundo Fimes Oriente sinalizava um investimento de 71 milhões de euros na aquisição destes terrenos e das sociedades promotoras. Foi também alienada a Imosteps, tudo operações justificadas em nome do reforço de capitais e de tesouraria das empresas de Vieira.

No caso dos terrenos de Cabo Ruivo, o fundo Fimes, agora detido pelo Novo Banco, conseguiu fechar uma venda por 140 milhões de euros do projeto da Matinha em Lisboa, com cerca de 20 hectares. A alienação à Vic Properties gerou uma pequena mais-valia de dois milhões de euros em 2019. Já as perdas reconhecidas na sociedade Benagil no final de 2019 eram da ordem dos 31 milhões de euros.

Vista dos terrenos da Matinha

Se foram os terrenos da Expo a colocar Vieira no mapa do imobiliário, havia outros projetos de dimensão como o Verde Lago que inclui um complexo hoteleiro em Altura no concelho de Castro Marim no Algarve. O grupo vendeu 75% desta sociedade em 2015 ao Fundo Aquarius da Oxy Capital. A Promovalor teve ainda terrenos em desenvolvimento turístico e urbanístico em Tavira, Olhão, Albufeira e Almodovar.

Em Lisboa, a carteira incluía o condomínio de Santa Catarina (Chiado), o Palácio de S. Marçal, para além de vários projetos em Vila Franca de Xira, Loures e Rio Maior. Fora de Portugal, as contas da Promovalor indicavam um projeto no sul de Espanha, um eco-resort na Andaluzia, mas era no Brasil que estavam os projetos de maior dimensão, sobretudo no Estado de Pernambuco e na capital deste estado, o Recife, onde a Promovalor fez uma parceria com a construtora Odebrecht para o projeto Reserva do Paiva, que inclui um hotel de cinco estrelas com a marca Sheraton que entretanto terá perdido.

As ligações da empresa de Vieira à construtora brasileira acabaram por entrar no radar da justiça brasileira no quadro do mega-processo Lava-Jato. Já em 2015, o grupo alertava para estas investigações de suspeitas de corrupção que incidem sobre a Odebrecht que é a acionista maioritária dos projetos no Recife. No ano passado surgiram notícias sobre o este inquérito que davam conta de um depoimento feito por Rui Pinto à justiça portuguesa a comprometer Luís Filipe Vieira neste processo.

Rui Pinto envolve Luís Filipe Vieira em alegado caso de corrupção com Odebrecht no Brasil

O Brasil e Moçambique foram as últimas etapas num política de expansão do grupo que apostou no mercado internacional, face à crise do setor em Portugal. A Promovalor Moçambique começou por apostar em zonas prime de Maputo a partir de 2012 onde desenvolveu em dois projetos: o Edifício Platinum com oferta de serviços (escritórios) e residencial, e um edifício de habitação na Mártires de Machava, perto do Museu de História Natural. Nas contas de 2013, a empresa destacava o crescimento económico deste mercado com investimentos em infraestruturas e os “mega-projetos” de extração mineira e de energia, como o gás natural. E considerava Moçambique “como um dos países com maior potencial de crescimento económico nas próximas décadas”.

O prognóstico positivo não se veio a concretizar, fruto da contínua instabilidade financeira e social e dos ataques no norte do país por movimentos extremistas de inspiração islâmica que têm comprometido os grande projetos de gás natural.