Foi como “uma tempestade perfeita, mas ao contrário”, diz um especialista do setor. Os bancos tiveram em 2022 um ano com ventos favoráveis como há muito não se via, beneficiando de uma subida brusca nas taxas de juro que se refletiu rapidamente nas prestações de crédito mas lentamente na remuneração dos depósitos. Somou-se o efeito das comissões e dos ganhos de eficiência, que foram essenciais para a sobrevivência dos bancos nos anos dos juros negativos e agora, finda essa era, são como um trampolim para os lucros que, em 2022, subiram aos 2.584 milhões na soma dos cinco maiores bancos. E, pelo menos para já, as instituições financeiras não veem razões para aumentar as provisões.

Uma grande percentagem deste lucro total – 93%, ou 2.407 milhões de euros – foi obtida na atividade doméstica da Caixa Geral de Depósitos, Millennium BCP, Santander, Novo Banco e BPI, ou seja, excluindo os contributos das operações internacionais que alguns destes bancos têm. Esses lucros na operação doméstica mais do que duplicaram nos casos do BCP e do Santander, e dispararam 45% e 31% na Caixa Geral de Depósitos e no BPI, respetivamente. O Novo Banco, o último dos cinco maiores bancos a prestar contas de 2022, anunciou esta quinta-feira que os lucros mais do que triplicaram face a 2021, para 561 milhões.

“Em termos gerais, há claramente um efeito positivo para o banco da subida das taxas de juro“, reconheceu na apresentação de resultados do BCP Miguel Maya, presidente da comissão executiva. O banqueiro acautelou, porém, que “a subida das taxas de juro tem impacto sobre diversas componentes do balanço do banco, umas menos positivas outras menos positivas”, destacando o efeito negativo do aumento das taxas de juro sobre o valor dos títulos de dívida pública que estão no balanço do banco. O que está em causa é que, à medida que os juros da dívida pública sobem, o que está na base dessas maiores rendibilidades, há uma descida do valor dos títulos, algo que tem de ser reconhecido pelos bancos quando calculam o valor de parte dos títulos que têm em sua posse.

Mas o efeito muito positivo da subida rápida dos juros, que começou no início do verão de 2022, é bem visível na evolução da margem financeira, um dos indicadores mais importantes sobre o desempenho de um banco. Este dado representa, em termos simples, a diferença entre aquilo que o banco cobra pelos juros dos empréstimos que concedeu e aquilo que paga para se financiar (o que inclui a remuneração dos depósitos). No caso do BCP, a margem financeira da operação portuguesa subiu de 831 milhões para 951 milhões mas é sobretudo na evolução trimestral que se vê a melhoria do negócio, à boleia dos juros do BCE.

Há vários anos que a margem financeira do BCP (na operação em Portugal) estava praticamente estagnada entre os 190 e os 210 milhões de euros (por trimestre). Logo no segundo trimestre de 2022 aproximou-se de 220 milhões mas no terceiro trimestre, quando o BCE começou a subir as taxas de juro, a margem financeira saltou para 240 milhões e no quarto trimestre para 280 milhões.

O Novo Banco, que não marcou conferência de imprensa para apresentar os resultados, indicou no comunicado que a margem financeira subiu 9,1% em termos anuais mas disparou 59% entre o terceiro trimestre e o quarto. Essa é uma aceleração que o próprio banco justifica com um aumento dos juros recebidos que “mais que compensou” a evolução dos custos de financiamento do banco (incluindo depósitos). A taxa média (cobrada) nos créditos subiu em 2022 de 2,01% para 2,31% e os depósitos de clientes foram remunerados, em média, com 0,17% (menos ainda do que os 0,19% de 2021).

Subida dos juros vai continuar a impulsionar os lucros

Este efeito positivo vai continuar nos próximos meses, explicou um especialista do setor financeiro que falou com o Observador, porque os bancos têm uma grande quantidade de créditos que ainda não foram alvo do chamado “repricing“: por exemplo, alguém que comprou uma casa em março ou abril de 2022, com Euribor 12 meses (negativa, na altura) está há quase um ano a ler notícias sobre subida de juros mas só nos próximos meses é que vai sentir na pele esse ajustamento – e que, em muitos casos, facilmente leva a uma duplicação da prestação paga ao banco.

Do outro lado desta equação, os depósitos já começaram, lentamente, a subir em alguns produtos novos. Mas a expectativa do mesmo especialista é que seja um movimento mais lento do que o aumento das prestações – ainda mais tendo em conta que as taxas Euribor continuam a quebrar novos máximos a cada dia e, por isso, os bancos vão continuar a beneficiar do lado da rendibilidade dos seus ativos (os créditos que concederam).

Questionado pelos jornalistas sobre o impacto da subida dos juros na conta de resultados, Miguel Maya respondeu, com ironia, que durante o “período prolongado de juros negativos que tivemos, na altura não notei tanta preocupação” por parte dos jornalistas relativamente aos impactos na margem financeira. João Pedro Oliveira e Costa, presidente do BPI, usou outra expressão: disse não se recordar de “nenhum clamor” quando as taxas estavam em níveis historicamente baixos, até negativos.

▲ No "período prolongado de juros negativos que tivemos, na altura não notei tanta preocupação" por parte dos jornalistas relativamente aos impactos na margem financeira, disse Miguel Maya.

MIGUEL A. LOPES/LUSA

“Quando os bancos tiveram de suportar estes juros negativos durante muitos anos”, lembrou o presidente do BCP, “tivemos até clientes estrangeiros que vinham cá depositar porque em Portugal não conseguíamos passar os juros negativos para os clientes, nem para grandes depositantes”, porque a lei portuguesa impede depósitos remunerados a menos de 0%. “Isso, para nós, foi um problema bastante relevante e, agora, estamos num processo de normalização“, afirmou.

De todo o modo, Miguel Maya considerou que “as taxas de juro, para alguns, podem parecer já muito altas mas historicamente estão baixas, não estão altas” e disse esperar que “fiquem por aqui ou até desçam alguma coisa”. O maior problema, acrescentou, “foi a celeridade da correção, que foi muito tempestiva – e, naturalmente, quando nos habituamos a não pagar, quando passamos a pagar, tudo o que tenhamos de pagar é muito“.

Rentabilidade a subir e um dividendo “fantástico”

É verdade, reconheceu Miguel Maya, que os bancos “beneficiam das taxas de juro mais elevadas”: “somos um banco de retalho e, portanto, isto contribui para um regresso a uma rendibilidade normal”. Porém, no caso do BCP, essa “rendibilidade normal ainda está longe de ser alcançada” porque se é verdade que a margem financeira está a subir, o BCP está com uma rentabilidade dos capitais próprios (ROE) – outro indicador decisivo para os bancos e para as empresas, no geral – de apenas 4%, quando se previa no plano estratégico plurianual que se chegaria a 2024 com um return on equity de 10%.

Polónia. BCP perdeu mais 216 milhões com créditos em francos suíços

↓ Mostrar

↑ Esconder

Os resultados do grupo Millennium BCP voltaram a ser impactados pelo caso dos créditos em francos suíços na Polónia. Em termos líquidos, perderam-se mais de 216 milhões de euros este ano (as perdas do banco polaco foram de 525 milhões, metade das quais são atribuíveis ao BCP porque tem 50% do capital). Este é um tema antigo, mas só nos últimos anos começou a haver uma maior necessidade de aprovisionar estas perdas porque as decisões judiciais começaram a ir mais no sentido de dar razão aos clientes, que antes de 2008 tinham contraído créditos bancários indexados ao franco suíço que levaram a que as dívidas das famílias com esses empréstimos aumentassem aquando da valorização do franco suíço face à moeda local, o zloty. Cerca de 8,1% da carteira do BCP ainda está relacionada com este problema (11,4% em 2021), o que significa que o problema ainda vai continuar a pressionar as contas do banco.

Mas o caso do BCP é especial, porque o banco liderado por Miguel Maya continua a sofrer com a sangria das provisões que tem de fazer todos os trimestres na operação polaca, que há vários anos vê os lucros penalizados pelas decisões judiciais relacionadas com os créditos hipotecários indexados a francos suíços. Os outros grandes bancos a operar em Portugal deram um salto nesse mesmo indicador, que pondera os lucros com o capital investido pelos acionistas: o BPI fechou 2022 com um ROE de 8%, a CGD de 9,8% e o Santander de 11,1%. O Novo Banco teve um aumento de 8,8% para 14,4% no ROE (antes de impostos, ajustado).

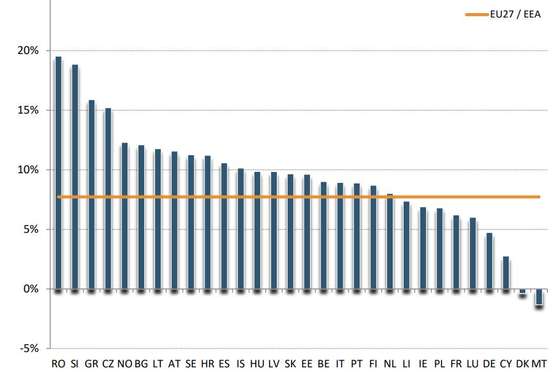

No final do terceiro trimestre, segundo um relatório da Autoridade Bancária Europeia (EBA), o ROE médio da banca europeia estava nos 7,7%, com “grande dispersão entre países” (Portugal estava sensivelmente a meio da tabela). Mesmo assumindo que este indicador terá subido, no quarto trimestre, na generalidade dos países europeus, os dados apresentados pelos bancos portugueses relativos ao final do ano apontam para uma provável melhoria da posição relativa dos bancos portugueses. E a preponderância de créditos com taxa variável, muito característica de Portugal, potencia a subida rápida dos lucros num contexto como o atual.

No terceiro trimestre, os bancos portugueses tinham uma rentabilidade ligeiramente acima da média (ponderada) na Europa. FONTE: European Banking Authority (EBA)

Agora que os banqueiros já não afirmam que têm ROE muito baixos (exceto o BCP, que continua a dizê-lo), é razoável achar que os bancos estão a ter “lucros excessivos”? Pedro Castro e Almeida, presidente do Santander Portugal, pede que se olhe mais para outros setores e não para a banca. “Quando há empresas que têm uma rentabilidade sobre o capital de 30%, se calhar pode parecer excessivo. Quando (…) um banco tem uma rentabilidade de 11% ou 12%, não me parece que seja um lucro excessivo“.

Já em novembro Miguel Maya, do Millennium BCP, tinha dito que “não temos visto lucros caídos do céu, mas sim penalizações vindas do inferno“, numa alusão às várias contribuições e taxas especiais que oneram a banca e não outros setores.

Bancos pagam mais de 300 milhões em custos regulamentares

↓ Mostrar

↑ Esconder

Os bancos a operar em Portugal pagaram cerca de 316 milhões de euros em custos regulamentares que incluem as contribuições para o Fundo Único de Resolução (europeu) – a única contribuição que os bancos não criticam publicamente. Acresce a essa contribuição outras que são da âmbito nacional e que, essas sim, os bancos questionam: a contribuição sobre o setor bancário (criada em 2011), o adicional de solidariedade sobre o setor bancário (2020) e, ainda, a contribuição para o Fundo de Resolução nacional, que é feita em simultâneo com a contribuição para o fundo europeu (algo que os banqueiros dizem ser um desequilíbrio de concorrência entre os bancos à escala europeia).

Mas foi graças a esta rentabilidade (10%, no caso da Caixa Geral de Depósitos) que o presidente do banco público reconheceu que será possível pagar um dividendo recorde (ao Estado), de 352 milhões, ao que deverá somar-se um pagamento adicional pago “em espécie”, com a entrega ao Estado do edifício-sede em Lisboa. Esse edifício está a ser avaliado, foi noticiado que poderia valer até 300 milhões de euros mas Paulo Macedo indicou que “só por sorte” se chegará a esse valor.

É graças a estes lucros de 843 milhões, em apenas um ano, que o banco público está em condições de pagar um dividendo “fantástico” ao Estado – uma expressão que foi utilizada por uma jornalista, presente na conferência de imprensa, mas que Paulo Macedo não hesitou em colocar também na sua própria boca.

Comissões não baixam e imparidades/provisões não aumentam

O ano de 2022 foi um ano de bonança para os bancos também porque o registo de imparidades e a criação de provisões foram os mais baixos dos últimos anos – aliás, em alguns casos houve até um contributo positivo de reversões de imparidades feitas no passado. Isso foi possível graças à taxa de desemprego em níveis historicamente baixos e uma economia que, embora vá perder gás, deverá crescer mais do que a média europeia – o Novo Banco, por exemplo, disse aos analistas nesta quinta-feira que o banco antecipa um enquadramento económico “benigno” e, por isso, não fez mais provisões (que subtrairiam diretamente aos lucros).

No comunicado de apresentação de resultados, o Santander escreveu que “até ao presente, o complexo contexto económico ainda não teve um impacto percetível sobre a qualidade da carteira de crédito“. O presidente executivo do banco afirmou que, para já, não é visível qualquer “alteração relevante no incumprimento no crédito à habitação” – aliás, Pedro Castro e Almeida afirmou que “o consumo está em níveis muito elevados e nós estamos em pleno emprego, enquanto estamos em pleno emprego pode haver aqui ajustamentos nas prestações, mas não vamos ter uma situação também muito complicada”.

▲ Pedro Castro e Almeida vê "padrões de consumo elevados" na economia embora reconheça que há dificuldades nas classes mais baixas – mas essas, de um modo geral, não têm crédito à habitação.

MIGUEL A. LOPES/LUSA

“Vocês veem“, afirmou Pedro Castro e Almeida, dirigindo-se aos jornalistas, que “não é uma questão de estrangeiros, podem circular por Lisboa que estão aqui, a jantar fora a uma sexta, ou um sábado de manhã podem circular pela rua e continuamos a ver as pessoas com um nível de um padrão de consumo – classe média e média alta – relativamente elevado face ao histórico e à situação em que está a economia”. “Isto tem a ver, também, com os níveis de poupança que foram acumulados durante a pandemia”, acrescentou o banqueiro, reconhecendo que há dificuldades nas classes mais baixas mas essas, de um modo geral, não têm crédito à habitação.

O Santander, que tinha em 2021 assumido 355 milhões em provisões e imparidades, teve em 2022 um contributo positivo desta linha da conta de resultados, em quase 13 milhões de euros. Na CGD os lucros foram apoiados pelo facto de se terem registado menos 174 milhões de euros em imparidades, em termos líquidos (em comparação com o ano anterior) e o Novo Banco fez só 111,2 milhões em imparidades – menos 69% do que no ano anterior.

Por outro lado, o BPI teve um aumento de 33% das imparidades, o que representa, porém, apenas cerca de 16 milhões de euros a mais do que no ano anterior. A exceção mais significativa é o Millennium BCP, que voltou a ter mais de mil milhões em imparidades e outras provisões – 424 milhões das quais na operação portuguesa, que ajudaram o banco a passar o rácio de créditos improdutivos de 1,88 para 1,36%.

▲ Mário Centeno avisou que o Banco de Portugal irá "acompanhar de forma próxima" a evolução das comissões cobradas pela banca.

MANUEL DE ALMEIDA/LUSA

Por outro lado, na longa década de juros baixos – entre 2012 e 2022 – os bancos cortaram custos e subiram as comissões, fazendo uma transição para um modelo de negócio da banca mais assente em comissões e serviços e menos na margem financeira. Foi dessa forma que, apesar da pressão sobre a margem nos últimos anos, os bancos conseguiram sobreviver e investir na modernização digital. Porém, agora que a margem financeira volta a ganhar volume, os bancos não estão a baixar comissões.

Incluindo as operações internacionais, os bancos ganharam cerca de 2.437 milhões de euros só em comissões, um montante muito próximo daquilo que acabaram por ser os lucros líquidos (totais) dos bancos no exercício. As comissões com gestão e manutenção de contas e as comissões relacionadas com cartões estiveram entre as que mais aumentaram, de um modo geral.

Trata-se de um aumento superior a 6%, em relação à cobrança de comissões do ano anterior – e nenhum dos responsáveis bancários mostrou intenção de as baixar. Apenas Paulo Macedo, presidente da Caixa Geral de Depósitos, sublinhou que o banco público “congelou” as comissões, não as atualizando à inflação, o que em termos reais corresponde a uma redução. Mas a Caixa foi “o único” a fazer isso, atirou Paulo Macedo, recusado que o banco público esteja a cobrar comissões muito elevadas – “pelo contrário“.

Em janeiro, o governador do Banco de Portugal instou os bancos não apenas a subir as remunerações dos depósitos mas, também, disse esperar que o setor reduzisse as comissões cobradas aos clientes “nos próximos tempos”. Mário Centeno reconheceu que os bancos têm de “prestar contas” mas, sendo um setor que “está em concorrência”, sinalizou que esperava que a normalização da política monetária do BCE se traduzisse numa redução dos encargos com comissões (suportadas pelos clientes).

“Os bancos no mundo inteiro e em Portugal tiveram de rever, em grande medida, os seus planos de negócios por causa do período muito longo de baixas taxas de juro”, explicou o governador do Banco de Portugal. Porém, o cenário alterou-se, entretanto: “Espero que isso se reflita (…) nos próximos tempos. Acompanharemos de forma próxima essa realidade”, avisou Mário Centeno.