Índice

Índice

Final de novembro significa, para a generalidade dos trabalhadores por conta de outrem, um valor mais elevado a cair na conta bancária, com o pagamento dos subsídios de Natal. É uma boa oportunidade para fazer investimentos, reforçar poupanças ou, no mínimo, amortizar dívidas – sobretudo num contexto em que quem tem créditos à habitação (com taxa variável) tem sentido alívio nas prestações mensais.

Essa descida das Euribor está a potenciar o rendimento disponível de boa parte dos portugueses, o que está a levar a taxa de poupança para níveis historicamente elevados em Portugal. Segundo o Instituto Nacional de Estatística (INE), a taxa de poupança das famílias aumentou 0,6 pontos percentuais no segundo trimestre, face ao anterior, para 9,8% do rendimento disponível.

Se os últimos meses lhe trouxeram um maior desafogo financeiro e se, mesmo assim, estiver a prever um período festivo com custos contidos, conheça algumas das alternativas de poupança e investimento e veja quais fazem mais sentido para os seus objetivos.

Antes de investir, veja quanto está a pagar pelas dívidas (e tente amortizá-las)

Está longe de ser uma situação fácil de conseguir, mas uma regra de ouro das finanças pessoais passa por tentar receber juros mais elevados na poupança do que os juros que se pagam na dívida. Se no crédito à habitação isso não é fácil, sobretudo com as taxas Euribor ainda em níveis relativamente elevados (apesar da descida recente), é ainda mais difícil quando se tem créditos ao consumo, onde as taxas de juro facilmente podem chegar aos 10% (conforme o objetivo do crédito, o Banco de Portugal define trimestralmente taxas máximas).

É por esta razão que uma boa gestão das finanças pessoais começa por reduzir as dívidas, recorrendo à amortização antecipada, sobretudo aquelas que têm associadas taxas de juro impossíveis de igualar ou superar com investimentos de capital garantido (como os depósitos ou os certificados de aforro). Em termos simples, se tem empréstimos com taxas de juro mais elevadas do que 2,5% – aproximadamente a taxa média dos depósitos, atualmente – a prioridade deve ser a de aproveitar qualquer rendimento extra (como o subsídio de Natal) para amortizar esses empréstimos.

Depois de fazer essa amortização, o banco poderá dar-lhe a hipótese de baixar o montante mensal da prestação (mantendo o prazo) ou, então, continuar com a mesma prestação mas reduzir o tempo que vai estar a pagar aquela dívida. Se conseguir optar pelo segundo cenário, é aquele que deve escolher, já que assim vai continuar a fazer amortizações regulares de capital (ou seja, as prestações mensais) mais rápidas. Se diminuir o prazo, isso levará a um valor mais baixo nos juros totais que irá pagar até ao fim do empréstimo.

No caso do crédito à habitação, o Ministério das Finanças, agora liderado por Joaquim Miranda Sarmento, ainda não se pronunciou sobre se considera que se deve prolongar a isenção das comissões de amortização antecipada nos empréstimos com taxa variável. Estas correspondiam, normalmente, a 0,5% (do valor pago) mas a cobrança esteve proibida nos últimos anos. Mário Centeno, governador do Banco de Portugal, já defendeu que essa comissão deve continuar a ser proibida – e o PS apresentou uma proposta para que a proibição se torne permanente.

Um exemplo ilustrativo: alguém que tenha um crédito com capital em dívida de 150.000 euros, com taxa de juro de 3,5% (indexante + spread) e ainda restem 20 anos no crédito (240 prestações), estará a pagar uma prestação mensal de sensivelmente 870 euros. Caso faça uma amortização antecipada de 10.000 euros, a prestação irá baixar para menos de 812 euros (uma redução de quase 7%). Mesmo que a amortização não possa ser tão elevada, se só conseguir amortizar 2.500 euros, a prestação baixa para 855 euros – pode não parecer uma grande diferença, mas irá significar uma poupança relevante em juros no final do crédito.

Além disso, não se esqueça de que tem até ao final do ano para aproveitar a isenção de mais-valias em vendas imobiliárias quando essas mais-valias são usadas para amortizar crédito à habitação (própria e permanente). O que está em causa é a possibilidade de vender uma segunda habitação ou um terreno (apenas para construção, os rústicos não contam) e poupar no imposto sobre as mais-valias imobiliárias através da aplicação do valor na amortização parcial ou total do seu crédito à habitação ou, então, do crédito de um descendente (filho ou neto, por exemplo).

Esta foi uma medida lançada no âmbito do programa Mais Habitação e que, a menos que o atual Governo decida prolongá-la, irá terminar no final de 2024.

Outra forma de poupar no crédito à habitação é a renegociação com (eventual) transferência do empréstimo para outro banco. Essa continua a ser uma forma eficaz de poupar, para quem vence a inércia e vai procurar as melhores soluções – aliás, não sendo garantida a continuidade da isenção de amortizações antecipadas, o melhor momento para fazer essa mudança é agora, porque quando se muda o crédito para outro banco isso implica a amortização total (antecipada) do crédito na instituição original e a concessão de um novo crédito num outro banco.

Até ser suspensa a cobrança dessas comissões, os bancos (de destino) normalmente ofereciam-se para pagar essa comissão ao banco (de origem), só para conquistar o cliente. É possível que, se a comissão regressar, os bancos continuem a fazer o mesmo, mas isso não deixará de se refletir em condições menos vantajosas que podem ser oferecidas ao cliente.

Depósitos a prazo. Mexa-se para procurar os melhores, mas cuidado com as imitações

Os bancos foram rápidos a refletir a descida das Euribor na remuneração dos depósitos bancários – mais rápidos do que tinham sido quando a Euribor estava a subir. Logo no início de 2024 os bancos começaram a reduzir os juros dos depósitos e, hoje, é mais difícil encontrar boas remunerações. De acordo com dados de final de outubro do Banco de Portugal, a taxa de juro média dos novos depósitos a prazo de particulares diminuiu pelo nono mês consecutivo, fixando-se em 2,55% (em setembro).

A descida dos juros dos depósitos não parece estar a impedir que os portugueses continuem, porém, a aplicar as poupanças dessa forma – pelo contrário: o montante de depósitos feitos em cada mês tem-se mantido sempre perto de máximos históricos e só no mês de setembro foram aplicados 11.603 milhões de euros em novos depósitos (incluindo renovações).

Embora a taxa média dos depósitos a prazo esteja a cair, estes podem ser uma das melhores soluções para quem, por exemplo, ainda não constituiu um fundo de emergência. Essa é uma quantia que deve colocar de parte, num produto financeiro facilmente mobilizável (mesmo que sacrificando alguma rentabilidade) e que, segundo os especialistas, deve corresponder a, pelo menos, seis meses de despesas correntes familiares. Assim, acautela que caso aconteça algum imprevisto – desde o desemprego a uma despesa súbita grande – não entrará em desequilíbrio financeiro nem necessitará de recorrer ao crédito pessoal, que têm juros mais punitivos.

Mesmo que já tenha um fundo de emergência assegurado, os depósitos a prazo podem ser uma opção para colocar de lado uma parte das poupanças – os dados demonstram que é precisamente isso que a maioria dos portugueses faz. Se é avesso a investimentos com maior risco, saiba que, mesmo com a descida das taxas médias, existem no mercado português depósitos a prazo com rentabilidades mais elevadas.

Os “novos clientes” que estiverem disponíveis para vencer a inércia e abrir uma conta, por exemplo, no Openbank, um banco digital baseado em Espanha e que pertence ao Grupo Santander, vão ter uma taxa bruta de 3,4%, sem mínimo de subscrição, por seis meses (ou 3% a 12 meses, com juros pagos trimestralmente). Se tiver uma emergência e precisar de mobilizar o dinheiro, pode fazê-lo, mas a rendibilidade cai para 0,2%, pelo que só deve aplicar fundos dos quais acredita mesmo que não irá necessitar nos próximos seis meses.

O que é que isto significa em termos líquidos, tendo em conta que os 3,4% são uma taxa bruta? Por exemplo, se estiver a pensar aplicar 10 mil euros, por 180 dias (seis meses), vai receber um juro líquido de 122,40 euros. No final do prazo, se quiser continuar a ser cliente poderá analisar as ofertas que existirem na altura – se nenhuma dessas ofertas for vantajosa pode retirar o dinheiro e fechar a conta sem penalizações.

Com um prazo mais curto, a três meses, o Banco Best paga aos novos clientes 3,5% (também taxa bruta, TANB) mas existe um mínimo de subscrição de 2.500 euros (e máximo de 75 mil euros), com mobilização antecipada com penalização total de juros. Outras alternativas incluem o “depósito a prazo promocional” do BNI Europa, não mobilizável, com TANB de 3,25% e, também, o “Super Depósito” para novos clientes do Banco BiG, com mínimo de 5.000 euros e prazo a três: a TANB é de 4%.

O Banco de Portugal tem um simulador de juros nos depósitos bancários que pode utilizar se quiser fazer comparações detalhadas entre depósitos. Porém, certifique-se de que não estará a comparar alhos com bugalhos – tenha cuidado com os produtos que parecem depósitos bancários, de forma mais ou menos subreptícia, mas que não o são.

Os depósitos a prazo são um produto específico, comercializado por bancos (e não por corretoras) e que têm garantia do fundo nacional de garantia de depósitos (até 100 mil euros por depositante e por conta). Não devem ser confundidos com aplicações financeiras que também alegam ter “capital garantido”, como acontece com empresas financeiras presentes em Portugal que são publicitadas por influencers e aparecem em alguns rankings de depósitos a prazo quando não o são, como os produtos da TradeRepublic e da Freedom24, por exemplo.

Certificados de aforro estão menos atrativos mas prémios de permanência valem a pena

O Governo decidiu, recentemente, mexer nos limites máximos do investimento em certificados de aforro (além de outras alterações) mas as taxas de remuneração da série F (a que está atualmente em comercialização) mantiveram-se inalteradas – mesmo assim, o Governo antecipa que os próximos tempos irão ser marcados por uma grande procura por este produto de poupança.

Na quinta-feira, 21 de novembro, foram divulgados dados oficiais que revelaram que as aplicações aumentaram 240 milhões de euros em outubro, em termos líquidos, depois de 11 meses consecutivos em queda. O aumento estará relacionado, pelo menos até certo ponto, com o aumento do limite máximo de subscrição de 50 mil para 100 mil euros.

O crescimento da procura verifica-se apesar de a remuneração da série F ser inferior à anterior, a série E, que foi interrompida no verão de 2023 depois de ter sido alvo de uma autêntica “corrida”. A série F tem uma remuneração máxima de 2,5%, além de ter outras condições que não são tão favoráveis para o aforrador (como a eliminação do antigo “bónus” de 1% sobre a Euribor a três meses, desde que a taxa resultante não superasse os 3,5%).

Ainda assim, o facto de existirem prémios de permanência crescentes faz com que mesmo a série F seja uma opção atrativa, em comparação com as alternativas e se a ideia for investir para o longo prazo. Os prémios de permanência são somados à taxa-base (Euribor a três meses, limitada a 2,5%) a partir do 2.º ano:

- Do 2.º ano ao 5.º ano, acrescenta 0,25% à taxa-base;

- Do 6.º ao 9.º ano, soma 0,50%;

- Nos 10.º e 11.º anos, entrega mais 1%;

- Nos 12.º e 13.º anos, o prémio acresce 1,50% à taxa-base;

- Nos 14.º e 15.º anos, recebe-se mais 1,75%.

Os certificados de aforro permitem um investimento de até 15 anos, o que é um ponto a favor porque não há depósitos a prazo com maturidades tão longas, nem perto disso. Se mantiver esses 25.000 euros ao longo dos 15 anos, no final poderá ter, no máximo, 35.922 euros.

Mas tudo irá depender de como evoluírem as taxas de mercado (Euribor a três meses) nos próximos anos. É impossível antecipar se as taxas de mercado (Euribor) vão, num período tão longo, continuar em níveis elevados ou se vão descer para níveis mais “naturais” como 2% (ou menos do que isso, se o BCE precisar de estimular a economia ou a inflação descer em demasia).

BCE. “Taxas de juro vão baixar para entre 1% e 2% – mais perto de 1%”, antecipa a BlackRock

Se as taxas de juro continuarem elevadas, isso contribuirá para manter as remunerações dos depósitos bancários mais altas – embora a história recente demonstre que a correlação não é perfeita. Porém, se a Euribor baixar nos próximos anos, isso irá travar a rentabilidade dos seus certificados de aforro (porque são um elemento decisivo do cálculo). Mas, também, nesse cenário, é praticamente certo que os bancos irão oferecer menos pelos depósitos. Ou seja, num cenário de taxas de mercado baixas, é provável que os certificados de aforro acabem por valer a pena no longo prazo, beneficiando dos prémios de permanência.

Tenha atenção, porém, que ao investir em certificados de aforro vai estar os primeiros três meses sem poder mexer no dinheiro. Investir neste produto não envolve encargos de subscrição, manutenção ou levantamento – porém, está sujeito ao pagamento dos mesmos impostos que os depósito a prazo (taxa liberatória de 28%), que são aplicados automaticamente sobre os juros e prémios de permanência, com retenção na fonte. Assim, não precisa de referir este produto na declaração de IRS (como também acontece com os depósitos a prazo).

Além do site AforroNet, gerido pela Agência de Gestão da Tesouraria e da Dívida Pública (IGCP), também pode geri-los através dos CTT (ao balcão ou através de uma app) e se for cliente do BiG, que foi o único banco, para já, que quis participar na comercialização de certificados de aforro.

PPR. Vantagens fiscais não garantem, automaticamente, bom investimento

É sobretudo nos últimos meses do ano que os portugueses criam ou reforçam Planos Poupança Reforma (PPR). Tirando partido dos subsídios de Natal e da poupança acumulada ao longo do ano, os aforradores aproveitam para fazer aplicações em PPR que dão direito a uma dedução de IRS na declaração que é entregue poucos meses depois.

Essa é uma das vantagens dos PPR, a possibilidade de deduzir à coleta de IRS até 20% do montante aplicado (na criação de um PPR ou no reforço de um plano existente). O limite desse benefício fiscal “à entrada”, ou seja, no momento em que se investe, depende da idade do aforrador:

- Menos de 35 anos, a dedução máxima é de 400 euros (ou seja, tem de aplicar 2.000 euros);

- Entre 35 e 50 anos, só pode deduzir até 350 euros (se aplicar 1.750 euros);

- A partir dos 50 anos, a dedução de 20% está limitada a 300 euros (investindo 1.500 euros).

É preciso levar em consideração, porém, que nada garante que se consegue chegar a esta dedução, porque ela vai depender do escalão de rendimentos e vai concorrer com as outras deduções que o contribuinte tem, como despesas de saúde e educação.

Outro atrativo dos PPR, talvez até mais importante, é que também há benefícios fiscais “à saída”, ou seja, no momento em que se levanta o dinheiro. Em Portugal os rendimentos ou mais-valias de poupanças ou investimentos são taxados a 28%, mas os PPR têm um regime mais favorável que pode levar a que no momento do resgate só se pague uma taxa de 8% – desde que não levante o PPR fora das condições previstas na lei.

Como o próprio nome indica, a ideia é que o PPR só se possa movimentar na reforma. Mas, na prática, não é bem assim, até porque a legislação tem várias exceções que permitem levantar o PPR antes do tempo, sem as pesadas penalizações que estão previstas para resgates antecipados injustificados. Em resumo, essas exceções dividem-se em dois grupos: aquelas que pode invocar a qualquer momento e aquelas que só são válidas cinco anos depois de o investimento ter sido feito.

- No primeiro grupo, os PPR podem ser resgatados a qualquer momento em caso de desemprego de longa duração, doença grave (própria ou de outro membro do agregado familiar), incapacidade permanente para o trabalho ou morte.

- Por outro lado, há um segundo grupo de exceções, que deixam pedir o reembolso depois de cinco anos: atingir a reforma por velhice, ter mais de 60 anos de idade e, ainda, para pagar prestações do crédito à habitação.

Até final deste ano (2024), é possível usar valores em PPR não só para pagar prestações mas, também, para fazer amortizações antecipadas de crédito à habitação. Passou a ser possível resgatar até 24 vezes o Índice de Apoios Sociais (IAS) — de entregas feitas até 27 de junho de 2023, segundo entendimento da Autoridade Tributária –, o que em 2023 significa um teto máximo de 12.222,24 euros, para amortizar o crédito habitação e não sofrer qualquer tipo de penalizações (mesmo que tenha usufruído de benefícios fiscais).

Esta não é a única exceção (provisória) que existe. Para entregas feitas até 30 de setembro de 2022, é possível levantar do PPR o equivalente a um Indexante dos Apoios Sociais (IAS) por mês, ou seja, 509,26 euros. Até ao final deste ano, pode fazer esse resgate e usar o dinheiro naquilo que quiser. Também pode resgatar parte do PPR para pagar prestações do crédito à habitação, no caso de entregas feitas até dezembro de 2022 – uma medida lançada pelo anterior executivo para atenuar o impacto da subida das Euribor em 2022/2023.

É por este conjunto cada vez maior de exceções que o PPR já não é apenas visto como um investimento de longo prazo a pensar na reforma mas, sim, como um instrumento semelhante a um fundo de investimento que goza de uma fiscalidade muito atrativa. É claro que as condições de resgate são mais apertadas mas, se nunca usar as deduções fiscais, fica livre da penalização mais gravosa que está prevista (devolver todo o benefício fiscal que se teve, agravado em 10% por cada ano).

É neste contexto que até existem pais que fazem PPR em nome dos filhos pequenos. Não se pode fazer as deduções fiscais a cada ano mas não é com esse intuito que essas pessoas subscrevem o produto – é, sim, para beneficiar da fiscalidade mais vantajosa no resgate. Ao contrário do que muitas pessoas pensam, é sempre possível levantar um PPR. E se o fizer sem nunca ter feito deduções fiscais, essa opção pode ser sensata porque, em caso de valorização do PPR, não irá pagar os 28% de imposto mas, sim, uma percentagem inferior que depende do tempo que tiver decorrido desde que fez o investimento.

Se resgatar até ao quinto ano, paga 21,5% de imposto, entre o quinto e o oitavo ano paga 17,2% e após o oitavo ano o fisco leva-lhe apenas 8,6%. Ou seja, se mantiver o PPR durante mais de oito anos e nunca deduzir os valores que investe, então tem no PPR um investimento que o livra de pagar quase 20 pontos percentuais de imposto (em comparação com um fundo de investimento normal, por exemplo, onde pagaria 28% da mais-valia).

Essa é uma vantagem importante mas, mesmo assim, são vários os especialistas que contestam a ideia de que um PPR é um bom investimento, só por causa da questão fiscal. Ou seja, não é só porque se paga (potencialmente) menos impostos que um investimento é vantajoso: o que vai definir se foi ou não um bom investimento é a valorização que se obteve e, por outro lado, as comissões de gestão que se pagaram.

Há centenas de opções disponíveis no mercado, entre PPR com capital garantido e sem capital garantido, PPR com mais ou menos investimento em ativos com maior risco, PPR com comissões mais elevadas e menos elevadas. Valem a pena? É impossível prever como se irão comportar os PPR, porque depende da evolução dos mercados onde investem, mas é um bom princípio começar por fazer bem as contas às comissões que vai pagar – até porque muitos PPR, sobretudo os seguros PPR, até cobram comissões de subscrição e de resgate, além da comissão de gestão. A última coisa que quererá é poupar na fiscalidade de um investimento para, no final, perceber que aquilo que poupou em impostos acabou por gastar em comissões.

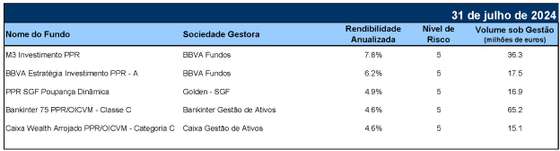

Nos últimos anos, a valorização da generalidade dos mercados acionistas deverá garantir que isso não aconteceu, mas estes têm sido anos muito positivos nas bolsas que podem não ser repetíveis no futuro. Ainda assim, os dados de julho da Associação Portuguesa de Fundos de Investimento, Pensões e Patrimónios (APFIPP) apontam para rentabilidades elevadas – sublinhando-se, porém, que são rentabilidades que não são descontadas das comissões (que variam conforme o produto e a sociedade gestora).

No último ano, estes foram os PPR mais rentáveis (até julho):

Fonte: APFIPP

Já numa perspetiva a cinco anos, estes foram os mais rentáveis (também dados até julho):

Fonte: APFIPP

Fundos de investimento e ETF. Até quando irá durar a euforia nas bolsas?

Além dos PPR, os portugueses também se habituaram nas últimas décadas a aplicar poupanças em fundos de investimento – sobretudo nos últimos anos, como alternativa às rentabilidades exíguas dos depósitos. Se a aposta foi em fundos de ações, o investidor terá razões para sorrir, porque a generalidade dos fundos de investimento beneficiaram da forte subida dos mercados acionistas nos últimos anos. Já os fundos de obrigações tiveram, tendencialmente, um desempenho pior (até negativo) nos últimos anos, porque o valor desses ativos ressentiu-se do fim da “era” dos juros baixos.

Os fundos de investimento são a forma mais simples de diversificar uma carteira de poupanças, com a possibilidade de definir o nível de risco e de apostar em fundos temáticos que investem em setores que achamos que podem ser promissores no futuro. Este investimento passa pela compra de unidades de participação de um fundo que, depois, vai ser gerido por profissionais que vão tentar selecionar “a dedo” os ativos onde vai apostar mais e menos, como algumas ações de uma bolsa de valores (e não outras, onde o gestor vê menos potencial de valorização).

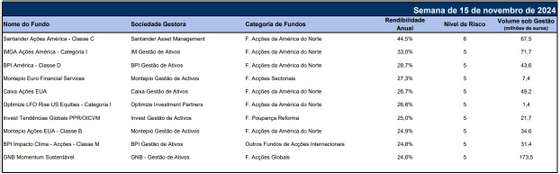

De acordo com a APFIPP, estes foram os fundos de investimento com maior rendibilidade no último ano (também aqui não considerando os diferentes custos que os fundos cobram em comissões de subscrição, gestão e resgate):

Fonte: APFIPP

A grande pecha dos fundos de investimento é que essa gestão ativa do dinheiro implica o pagamento de comissões que, no longo prazo, irão dar uma dentada importante na valorização que é possível conseguir. É assim em todo o mundo, por isso é que nos últimos anos ganharam uma enorme popularidade os ETF, os fundos cotados em bolsa (exchange-traded funds) que têm gestão passiva e, por isso, têm comissões muito baixas quando comparadas com os fundos de investimento de gestão ativa.

Se em 2011 havia cerca de 1,3 biliões de dólares investidos, a nível mundial, nestes instrumentos, em 2021 eram mais de 10 biliões – o que dá uma ideia do enorme crescimento que este segmento teve. Quem fizer uma aplicação a longo prazo e for capaz de resistir a períodos de quebra, tem nos ETF uma solução barata para aproveitar os retornos historicamente mais positivos que a bolsa de valores sempre deu. Retornos anteriores nunca são garantia de ganhos futuros, mas historicamente os mercados de ações estão entre os investimentos mais seguros e mais rentáveis que alguém pode fazer, numa ótica de longo prazo e com diversificação adequada.

A história da bolsa de Lisboa. Ganhou 11% por ano desde 1900 e bateu, de longe, os depósitos a prazo

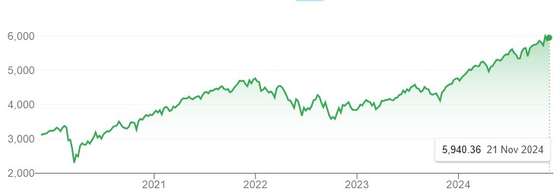

Mesmo com crises financeiras graves (como a de 2008), crises de dívida soberana (como na Europa a partir de 2010) e pandemias (2020), investir nos mercados acionistas há muito provou ser a melhor estratégia para rentabilizar poupanças. Nas últimas duas décadas o valor do mercado acionista global cresceu mais de 400%, o que dá uma rentabilidade média anual de 8,8% ao ano.

Optando por um produto barato, com poucas comissões, como um ETF, é possível aproveitar os ganhos que as bolsas gerarem no futuro, sem ter de estar diariamente preocupado com o seu investimento (aliás, convém mesmo que não faça isso, sob pena de as emoções poderem levar a melhor e levarem-no a vender tudo em momentos menos positivos). Esta é a ideia principal: deve investir apenas numa ótica de longo prazo, ou seja, se prevê que, por exemplo, daqui a quatro ou cinco anos pode necessitar daquele dinheiro para dar entrada para uma casa, esta pode não ser a melhor opção porque arrisca ter de vender numa altura em que o mercado esteja em baixa.

No mercado português surgiram várias corretoras que permitem o investimento nestes fundos que se compram e vendem na bolsa e que, ao contrário dos fundos de investimento, não vão selecionar estas ações em detrimento daquelas mas, sim, investir nos mercados seguindo exatamente a ponderação de um determinado índice acionista. E esse índice acionista pode ser um índice mais geral, como o S&P500 da bolsa de Nova Iorque ou, então, índices mais setoriais e temáticos que também permitem ter uma exposição a setores ou tendências promissoras.

Se apostar num destes produtos deve, porém, estar preparado para possíveis momentos de volatilidade nos próximos tempos. Foi, pelo menos, para isso que alertou o Banco Central Europeu (BCE) há poucos dias, um aviso que surge perto do final de um ano em que os mercados acionistas tiveram desempenhos muito positivos, sobretudo nos EUA: o S&P 500 e o Nasdaq valorizaram-se em cerca de 25% só desde o início do ano.

Bolsa norte-americana (S&P 500) mais do que duplicou em relação aos mínimos atingidos no início da pandemia. FONTE: Google Finance

“Existem sinais de que os investidores podem estar a subestimar e a subavaliar a probabilidade e o impacto de cenários adversos, como indicado pelos prémios de risco de ações historicamente baixos e pelos spreads relativamente comprimidos das obrigações empresariais em ambos os lados do Atlântico”, afirma o BCE, indicando que as ações ligadas à Inteligência Artificial, em particular, podem estar a incorporar cenários demasiado otimistas nos preços das suas ações.

“A concentração da capitalização bolsista e dos lucros num punhado de empresas, nomeadamente nos EUA, aumentou muito nos últimos anos. Esta concentração em algumas grandes empresas levanta preocupações sobre a possibilidade de haver uma bolha nos preços dos ativos [ações ou outros] relacionados com a IA“, afirma o BCE, acrescentando que “num contexto de mercados acionistas globais profundamente integrados, há o risco de repercussões globais adversas caso as expectativas de lucros para estas empresas sejam frustradas”.

Se optar pelos ETF, encontra informação detalhada sobre os milhares de produtos existentes no mercado em sites internacionais como o ETF Database ou o JustETF, plataformas que permitem filtrar por tipo de fundo, por rentabilidade passada e por setor em que investe. Esses sites são fontes de informação para saber mais sobre os fundos ETF que cada corretora disponibiliza.

Privilegie fundos ETF cotados em bolsas da zona euro (transacionados na moeda única europeia), para evitar pagar taxas de conversão de moeda. E, idealmente, opte por ETF com políticas de dividendos “acumulativas” e não “distributivas”. Os dividendos que não são distribuídos são utilizados na compra de mais unidades, o que vai contribuir para avolumar o investimento mais rapidamente.