As medidas tomadas, um pouco por todo o mundo, para controlo da pandemia Covid-19 trouxeram consequências graves para as empresas, em quase todos os sectores de actividade. Por um lado, provocaram a redução drástica do volume de negócios, durante um período de tempo significativo. Por outro lado, comprometeram, por período ainda indeterminado, uma visão prospectiva do mercado. Esta situação atirou para uma situação pontual de insolvência muitas empresas que, em situação normal, não teriam hoje qualquer problema de solvabilidade – e que, ao que tudo indica, estarão em condições de recuperar, assim que as condições o permitam.

Com o objectivo de evitar a precipitação dessas empresas para um processo de insolvência nestas circunstâncias, é necessária a intervenção do legislador, sobretudo ponderando alguns aspectos fundamentais: não obrigar agora os administradores do devedor a apresentarem a sociedade à insolvência na situação de incapacidade de pagamentos, a fim de evitarem a sua responsabilidade pessoal em virtude da eventual qualificação da insolvência como culposa; não sujeitar nesta fase a empresa ao risco de ver um credor requerer a declaração da sua insolvência; proteger os empréstimos entretanto concedidos pelos sócios (entre outros) da subordinação, bem como subtrair o respectivo reembolso a uma futura resolução em benefício da massa insolvente, caso todos os esforços para recuperar a empresa venham afinal a ser frustrados; flexibilizar o recurso da empresa devedora a mecanismos pré-insolvenciais, ainda que a sua situação actual possa ser reconduzida a uma situação de insolvência, à luz dos critérios vigentes.

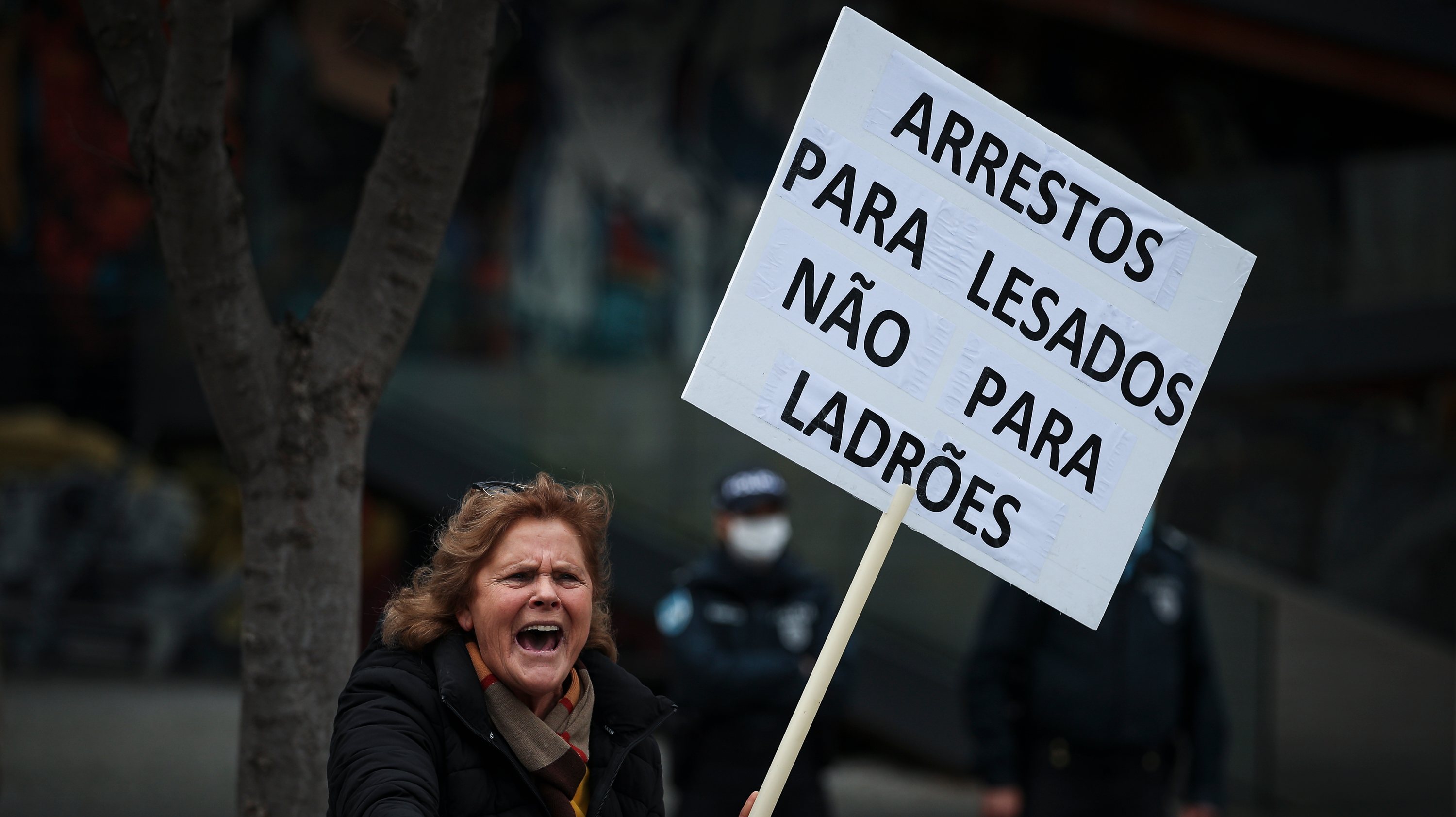

Todavia, é também mister assegurar que o recurso a estas (e outras) medidas não é usado por empresas cuja insolvência já existia antes da crise gerada pela pandemia e por aquelas relativamente às quais não exista já qualquer perspectiva de recuperação, independentemente do que tenha causado essa situação. De outro modo, estar-se-á a manter no mercado empresas actual e futuramente impossibilitadas de cumprirem as respectivas obrigações, absorvendo recursos necessários para apoiar empresas com possibilidades reais de sobrevivência; e, sobretudo, sujeitar-se-ão estas outras empresas que com aquelas se relacionam aos efeitos nefastos desses inevitáveis incumprimentos.

Entretanto, analisando hoje a actividade legislativa nesta matéria em Portugal, verificamos que ela é claramente insuficiente, sobretudo quando comparada com exemplos como o espanhol e o alemão, que tanta influência tiveram (e têm tido) na legislação insolvencial portuguesa.

Neste âmbito, pela Lei n.o 4-A, de 6 de Abril de 2020, estabeleceu-se apenas que fica suspenso o prazo de apresentação do devedor à insolvência, previsto no n.o 1 do artigo 18.o do Código da Insolvência e da Recuperação de Empresas. Esta é uma medida importante: nos termos dessa norma, na insolvência actual, impende sobre o órgão de administração ou qualquer um dos administradores da empresa insolvente, especificamente quando esta se encontre impossibilitada de cumprir as suas obrigações vencidas, o dever de apresentação da empresa à insolvência nos 30 dias seguintes à data do conhecimento da situação (ou à data em que ela deveria ter sido conhecida), sob pena de se presumir a existência de culpa grave para o efeito de qualificação da insolvência como culposa, com todas as consequências (nomeadamente, ao nível da responsabilidade desses administradores) que isso pode implicar.

Por força desta intervenção legislativa, o referido prazo de 30 dias fica suspenso, pelo que administradores e gerentes deixam de estar pressionados para uma eventual apresentação precipitada da empresa à insolvência sempre que ela se encontre impossibilitada, por razões conjunturais, de cumprir as suas obrigações vencidas. Tratando-se de uma suspensão, este prazo continuará a correr assim que a lei seja revogada (sendo certo que se trata assumidamente de medidas excepcionais e temporárias).

Mas a simples suspensão do prazo de apresentação do devedor à insolvência não tem o efeito de impedir que qualquer credor, verificado que esteja um dos factos descritos no artigo 20.o do CIRE (entre os quais se encontra a suspensão generalizada do pagamento das obrigações vencidas; a falta de cumprimento de uma ou mais obrigações que, pelo seu montante ou pelas circunstâncias do incumprimento, revele a impossibilidade de a empresa satisfazer pontualmente a generalidade das suas obrigações; a insuficiência de bens penhoráveis para pagamento do crédito do exequente verificada em processo executivo movido contra a empresa; o incumprimento generalizado, nos últimos seis meses, de dívidas emergentes de contrato de trabalho, ou da violação ou cessação deste contrato; ou até a manifesta superioridade do passivo sobre o activo segundo o último balanço aprovado), venha requerer a declaração de insolvência da sociedade. Por outras palavras: perante a verificação de um facto que pode ter sido provocado por dificuldades que se prevejam transitórias, qualquer credor continua legitimado para requerer a insolvência da empresa. E ainda que ela não venha efectivamente a ser declarada ou que até, no âmbito do processo, venha a ser aprovado um plano de insolvência que preveja a recuperação da empresa, é seguro que o estigma associado a um processo de insolvência (com o impacto que isso inevitavelmente tem no mercado) já contribui, em si mesmo, para a desvalorização da empresa que poderá, afinal, sobreviver.

Entretanto, como frequentemente sucede nas empresas portuguesas, os sócios sentir-se-ão tentados a, directa ou indirectamente, resolver com urgência o problema da falta de liquidez através da concessão de empréstimos e/ou da prestação das garantias necessárias para a obtenção de financiamento por terceiros. Simplesmente, numa futura insolvência, os créditos que por esta razão eles detenham sobre a empresa serão qualificados como subordinados. E, sendo estes sócios pessoas especialmente relacionadas com o devedor, existe o risco de poderem ver a ser resolvidos em benefício da massa insolvente todos os negócios celebrados entre eles e a empresa insolvente nos dois anos anteriores à declaração de insolvência, presumindo-se a má fé dos sócios, com todas as consequências. Estas regras geram, nas circunstâncias extraordinárias em que se encontra o tecido empresarial, um risco excessivo para todos aqueles sócios que pretendam vir em auxílio da empresa, numa desesperada tentativa de prover à sua sobrevivência. Ora, estes novos financiamentos de sócios devem nesta fase ser estimulados; logo, especialmente protegidos.

E a empresa continua impedida de, nessa situação, recorrer a instrumentos pré-insolvenciais destinados a promover a recuperação de empresas em dificuldades, como o PER (processo especial de revitalização) ou o RERE (regime extrajudicial de recuperação de empresas). É que apenas pode recorrer ao PER ou ao RERE uma empresa que se encontre em situação económica difícil ou de insolvência iminente – nunca uma empresa que se encontre já numa situação de insolvência actual (a empresa está até obrigada a apresentar declaração subscrita, há não mais de 30 dias, por contabilista certificado ou por revisor oficial de contas, atestando que não se encontra em situação de insolvência atual). O mesmo é dizer: a empresa que agora se encontra impossibilitada de cumprir as suas obrigações vencidas não está entretanto obrigada a apresentar-se à insolvência, mas continua impedida de recorrer a um mecanismo pré-insolvencial que permita a sua recuperação.

Pelo exposto, é manifestamente insuficiente a mera suspensão temporária do dever de apresentação à insolvência. Tomemos como exemplo algumas das medidas consagradas nos ordenamentos jurídicos espanhol e alemão (e outros).

No que respeita ao dever de apresentação à insolvência, está suspenso até 30 de Setembro de 2020 na Alemanha (podendo essa suspensão vir a ser estendida até 31 de Março de 2021), desde que a situação de insolvência seja consequência da pandemia Covid-19 e exista possibilidade de recuperação (o que se presume se o devedor, em 31 de Dezembro de 2019, tinha a capacidade de solver as suas obrigações vencidas); em Espanha, o devedor não tem o dever de se apresentar à insolvência durante o prazo de um ano desde a declaração do estado de emergência, independentemente da verificação de quaisquer requisitos. Tendo em conta os riscos que comporta a manutenção no mercado de empresas que já antes da pandemia estavam insolventes e cuja recuperação não se perspectiva, a primeira solução parece-me a mais adequada.

Relativamente à actuação dos credores, optou-se na Alemanha por condicionar a abertura do processo de insolvência a requerimento dos credores entre 28 de Março e 28 de Junho de 2020 ao facto de o respectivo fundamento já se verificar antes de 1 de Março de 2020, enquanto em Espanha não serão admitidos requerimentos de insolvência apresentados pelos credores desde a declaração do estado de emergência e até 31 de Dezembro de 2020. Mais uma vez, pela mesma razão apresentada acima, prefiro a primeira solução.

Quanto aos empréstimos de sócios, ou negócios com função equivalente, existem agora regras nos dois ordenamentos jurídicos que visam pô-los a salvo, em caso de futura declaração de insolvência da empresa, quer da subordinação quer da resolução em benefício da massa insolvente. Essa protecção existe desde que a insolvência venha a ser declarada dentro do prazo de dois anos a partir da declaração do estado de emergência (no direito espanhol) ou até 30 de Setembro de 2023 (no direito alemão).

Finalmente, embora em nenhum destes ordenamentos jurídicos se preveja o acesso da empresa em situação de insolvência actual provocada pela crise gerada pela reacção à pandemia Covid-19 a um mecanismo de recuperação pré-insolvencial, essa seria uma solução adequada e possível entre nós, particularmente no que respeita ao RERE, tendo em conta o conjunto dos seus efeitos – é certo o acordo de reestruturação apenas vincula as partes (não vinculando, portanto, todos os credores da empresa), mas esta limitação já pode ser ultrapassada nos termos da lei vigente. Faltaria apenas, então, permitir o acesso a este (ou outro) mecanismo de recuperação a empresas cuja insolvência actual tenha origem na crise provocada pela pandemia Covid-19 (facto que poderia presumir-se relativamente às empresas quem em 31 de Dezembro de 2019 não se encontravam incapazes de solver as suas obrigações vencidas) e apresentem possibilidade de recuperação.

Estas são apenas algumas das muitas considerações e reflexões que podem e devem ser feitas acerca de uma intervenção legislativa que, em matéria de insolvência, se torna a cada dia que passa mais necessária e urgente: é preciso estabelecer um quadro de actuação seguro para todos aqueles que, nesta fase, têm a seu cargo a difícil e potencialmente arriscada missão de conduzir os destinos de uma empresa temporariamente em crise. Para o bem de todos.