A incerteza na China parece estar no centro da pressão intensa que se abateu sobre os mercados financeiros mundiais neste início de 2016. As ações voltaram a derrapar nesta segunda-feira, depois de na semana passada se ter evaporado o equivalente a um bilião de dólares de capitalização de mercado naquele país. Deve dar-se ouvidos aos sinais de aviso nos mercados, alertou o famoso economista Larry Summers num artigo de opinião no Financial Times. Mas até que ponto devemos colocar em causa o otimismo nas bolsas e na economia? A gestora de ativos Fidelity International aponta um conjunto de razões que mostram porque devemos manter a calma.

Antes de mais, que mercados são estes que estão a cair?

Numa teleconferência com investidores esta segunda-feira, acompanhada pelo Observador, Matthew Sutherland, responsável de gestão de produto na Fidelity, sublinhou que “o que está a acontecer no mercado acionista não é um bom reflexo do que está a acontecer na economia chinesa”. Quando se fala em bolsas chinesas, normalmente referimo-nos ao mercado A share de empresas da China Continental, cotadas em Xangai e Shenzhen. Mercados que caíram, esta segunda-feira, 5,3% e 6,6%, respetivamente. E que caem, também respetivamente, cerca de 15% e cerca de 20% desde o início do ano.

Mas, como sublinha Matthew Sutherland, este é um mercado cujo acesso é vedado aos investidores internacionais e é, portanto, limitado a investidores chineses – sobretudo pequenos investidores do retalho. Para colocar em perspetiva as quedas do verão passado e deste início do ano, o especialista da Fidelity sublinha, contudo, que é preciso ir mais atrás – ao final de 2014 – e recordar a forte valorização destas ações quando se criaram perspetivas de que o investimento estrangeiro passaria a ser permitido nestes mercados, ainda que com limitações. A perspetiva de entrada em cena de grandes fundos de investimento mundiais criou uma bolha, diz a Fidelity.

O índice de ações da China Continental mais que duplicou entre setembro de 2014 e o verão passado. Fonte: Bloomberg

As ações chinesas dispararam quase 130% entre setembro de 2014 e os picos atingidos no verão passado, antes da correção que abalou as bolsas em julho e agosto de 2015. As medidas de estímulo e de intervenção direta no mercado ajudaram o mercado a estabilizar na segunda metade de 2015 e o gráfico da Bloomberg mostra como, apesar dessa correção do verão passado (e as quedas dos últimos dias), as ações ainda negoceiam a um valor superior às cotações que se verificavam há 18 meses.

Quando as ações duplicaram no ano passado, ninguém atribuiu isso a uma aceleração espetacular da economia, portanto não faz sentido pensar no oposto agora. (Matthew Sutherland, Fidelity International)

A economia estará em tão maus lençóis?

A Fidelity diz que “é um erro presumir que a queda nas bolsas de ações A share possa refletir um qualquer conhecimento especial sobre a economia chinesa. Não há qualquer correlação, na nossa opinião”, diz Matthew Sutherland. Mas, então, o que se passa na economia? “A verdade acerca do que está a acontecer não é dramática, é ambivalente“, diz o especialista de produto da Fidelity.

A economia está a “progredir arrastando-se”, diz a Fidelity, “com algumas áreas em estado de fragilidade (indústria) e outras em boa forma (serviços, retalho)”. Mas há que salientar que todos os grandes blocos mundiais estão a mostrar dificuldades nos respetivos setores industriais, até os tão elogiados EUA – assinala a gestora de ativos. “A transição para um modelo económico com maior relevância do consumo não será um processo fácil. Haverá solavancos no caminho”, acrescenta Matthew Sutherland.

Em resumo, “a economia está a abrandar mas não está a derreter“, afirma a Fidelity. “De um modo geral, estamos confortáveis com uma taxa de crescimento mais baixa, porque a qualidade do crescimento é mais importante para nós, nesta fase, do que a quantidade de crescimento”, remata a gestora de ativos, assinalando que “o investimento continua a subir, a atividade comercial no imobiliário continua em alta e há muita atividade de viagens”.

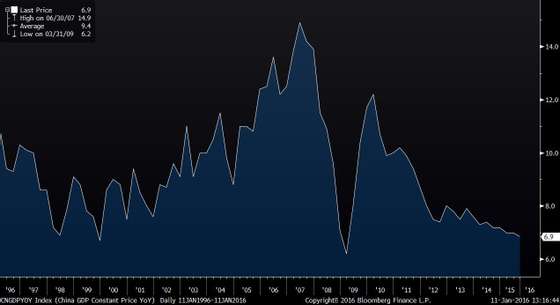

Estes são alguns dos fatores que levam a Fidelity a considerar que a desaceleração económica é uma consequência natural das reformas que estão a ser aplicadas na China, e que preparam o país para uma nova fase que se distingue, naturalmente, das taxas de crescimento superiores a 10% que marcaram boa parte da década passada. Segundo os dados oficiais, o crescimento do PIB continua perto de 7% (terceiro trimestre de 2015), apesar de alguns especialistas assegurarem que o valor real será bem menor – a julgar por indicadores como o consumo de eletricidade e o comércio externo.

O PIB da China está em queda mas continuava, no terceiro trimestre de 2015, perto de 7%. Fonte: Bloomberg

O governo estará mesmo a querer ganhar vantagem desvalorizando a moeda?

A Fidelity não concorda com a visão de que as autoridades chinesas – governo e banco central – estejam a promover a desvalorização do renminbi para ganhar vantagem no comércio internacional. É certo que a divisa tem caído, inclusive pela ação deliberada do banco central, mas isso não é um reflexo de fraqueza económica mas daquele que é – esse sim – o grande desafio das autoridades chinesas: travar o fluxo de capitais para fora da China. Só se esse fluxo de capitais (desfavorável) for mais rápido do que o desejável é que as metas de crescimento do governo estarão em risco, diz a gestora de ativos.

Ainda que as autoridades chinesas prefiram olhar para um índice que pondera o renminbi contra um conjunto de moedas, ponderado pelo comércio internacional chinês, é certo que a moeda chinesa tem perdido terreno face ao dólar. Desde agosto de 2014, recua cerca de 5,8%. Mas, com a Reserva Federal dos EUA a subir as taxas de juro, qual é a moeda que não tem perdido terreno face ao dólar? Quase todas, incluindo o euro, a libra, o iene, o real brasileiro, entre muitas outras. A Fidelity volta a perguntar: “Porque é que uma depreciação em moedas como o euro e o iene é vista como boa notícia, e uma queda no renminbi é vista como má notícia? Mais uma vez, não faz sentido”.

O renminbi tem caído face ao dólar, mas quase todas as moedas mundiais têm caído face ao dólar. Fonte: Bloomberg

A gestora de ativos não exclui que as descidas na moeda possam continuar, mas “não me parece que seja uma desvalorização arquitetada pelo governo”, diz Matthew Sutherland. “Acredito que eles estão, genuinamente, a querer mover-se no sentido de uma moeda normal, sujeita à flutuação dos mercados, ainda que tenham mostrado que irão tentar mitigar altos e baixos com intervenção no mercado cambial”, aproveitando as extensas reservas cambiais que a China tem.

Katsumi Ishibashi, outro especialista da Fidelity que participou na teleconferência, concorda que “o movimento de queda do renminbi surpreendeu o mercado, ainda que fosse expectável, mas não considero que o movimento seja alarmante, nem de um ponto de vista macroeconómico nem de um ponto de vista dos mercados financeiros”.

Em conclusão: Como devemos reagir perante estas desvalorizações?

Apesar do otimismo da Fidelity no longo prazo, não se pode excluir que as bolsas chinesas continuem a cair e a gerar algum nervosismo na Europa e nos EUA. Os índices A share podem continuar a cair, até porque ainda estão bem acima dos valores a que negociavam há 18 meses, antes da criação desta bolha alimentada, em parte, pela perspetiva de liberalização do mercado chinês.

O que não tem ajudado é a atuação das autoridades chinesas, que têm anunciado várias medidas que, pela sua natureza ou pela forma como foram comunicadas, fizeram mais mal do que bem. Um exemplo é o limite às quedas da bolsa que, na semana passada, levou a que uma sessão bolsista tenha durado apenas 15 minutos (pelo facto de os índices terem caído 7%). “Estes limites automáticos (circuit breakers) aumentaram o nervosismo dos investidores que, na dúvida, preferiam vender a qualquer preço antes que o mercado fechasse”, diz Matthew Sutherland. Esse mecanismo foi, entretanto, terminado pelas autoridades.

Nesta fase, a recomendação da Fidelity é que os investidores aproveitem a fraqueza dos mercados para acumular ações, numa perspetiva de longo prazo.

Os momentos de pânico gerados por alterações do sentimento são excelentes oportunidades para os investidores de longo prazo reforçarem as suas posições. Há muito que aprendemos que os investidores mais bem-sucedidos seguem uma estratégia de comprar quando os outros vendem e vender quando os outros estão a comprar.

“Nada mudou no mundo nas últimas duas semanas”, salienta a Fidelity, reforçando, porém, a importância da seletividade. É esta a resposta da gestora de ativos às preocupações demonstradas por vozes bem conhecidas como a de Larry Summers – antigo Secretário do Tesouro dos EUA e que foi candidato a liderar a Reserva Federal dos EUA em 2013/2014. Summers alertou para o elevado endividamento da economia chinesa, a importância que o setor dos serviços financeiros atingiu (nem sempre de forma regulada e supervisionada) e a ressaca da expansão “insustentável” dos investimentos em infraestruturas nas últimas décadas.

Larry Summers concluiu o seu artigo de opinião no Financial Times assim: “por causa da dimensão da China, o potencial de volatilidade e a margem de manobra limitada para a política monetária convencional, os riscos para a economia global nos EUA, na Europa e em muitos mercados emergentes são tão grandes quanto alguma vez vi. Os responsáveis devem torcer pelo melhor e preparar-se para o pior“.

O norte-americano Larry Summers diz que “os responsáveis devem torcer pelo melhor, mas preparar-se para o pior”.