Há muito que não se via os juros de Portugal subirem mais de 70 pontos base (0,7 pontos percentuais) em apenas um dia. E ainda há mais tempo não se via as taxas aumentarem, proporcionalmente, de uma forma tão brusca quanto a dos últimos dias – de 2,9% para 4,5% em uma semana. Com o BCE a comprar dívida pública da zona euro, de forma intensa, nos mercados poucos achariam possível que a dívida portuguesa pudesse registar tamanha volatilidade, nesta altura do campeonato. Mas é precisamente o receio de que o BCE tenha de excluir Portugal do seu programa de compra de dívida – caso se perca o rating da DBRS – que está a recolocar Portugal no olho do furacão.

Antes de mais: contexto internacional muito pouco favorável

Uma primeira justificação – ainda que não necessariamente a mais importante – está relacionada com o contexto externo. Há cerca de três semanas, um analista do Commerzbank dizia ao Observador que com a China em crise, o petróleo a afundar e a Reserva Federal dos EUA a subir a taxa de juro, Portugal tinha escolhido uma péssima altura nos mercados internacionais para lançar dúvidas sobre o equilíbrio das contas públicas e a reforma estrutural da economia, sobretudo ao mesmo tempo que anuncia que vai querer emitir mais dívida do que o previsto e que vai abrandar os reembolsos ao FMI.

“Os mercados internacionais estão nervosos. Os investidores estão, neste momento, mais atentos aos riscos do que às oportunidades, o que cria um contexto pouco favorável para Portugal”, dizia David Schnautz, diretor de pesquisa em taxas de juro europeias no Commerzbank. O especialista apontava o dedo “à marcha-atrás que o novo governo está a fazer, comparativamente às políticas que estavam a ser seguidas e que eram do agrado dos investidores e das agências de rating”.

Governo diz que Portugal não é o único sob pressão. É uma “coincidência”

O governo português diz que está a “seguir atentamente a situação“, algo que “obviamente preocupa, como deve preocupar o resto da zona euro e, em particular, os países mais afetados por esta instabilidade”. Estas declarações do governo, proferidas pela ministra Maria Leitão Marques no final do Conselho de Ministros, recusam a ideia de que “esta instabilidade esteja relacionada com circunstâncias particulares, já que o Orçamento foi aprovado pela Comissão Europeia e trata-se, apenas, de uma coincidência em termos de timing“.

Ao início desta tarde, o primeiro-ministro António Costa começou por justificar a subida dos juros com o que diz ser “uma evolução dos juros ao longo da última semana” que é comum a outros países da zona euro. “Seguramente hoje a aprovação pelo Eurogrupo do nosso orçamento ajudará a reforçar a confiança dos investidores”, afirmou o primeiro-ministro, notando que o governo “tudo fará para prevenir riscos e reforçar a confiança“.

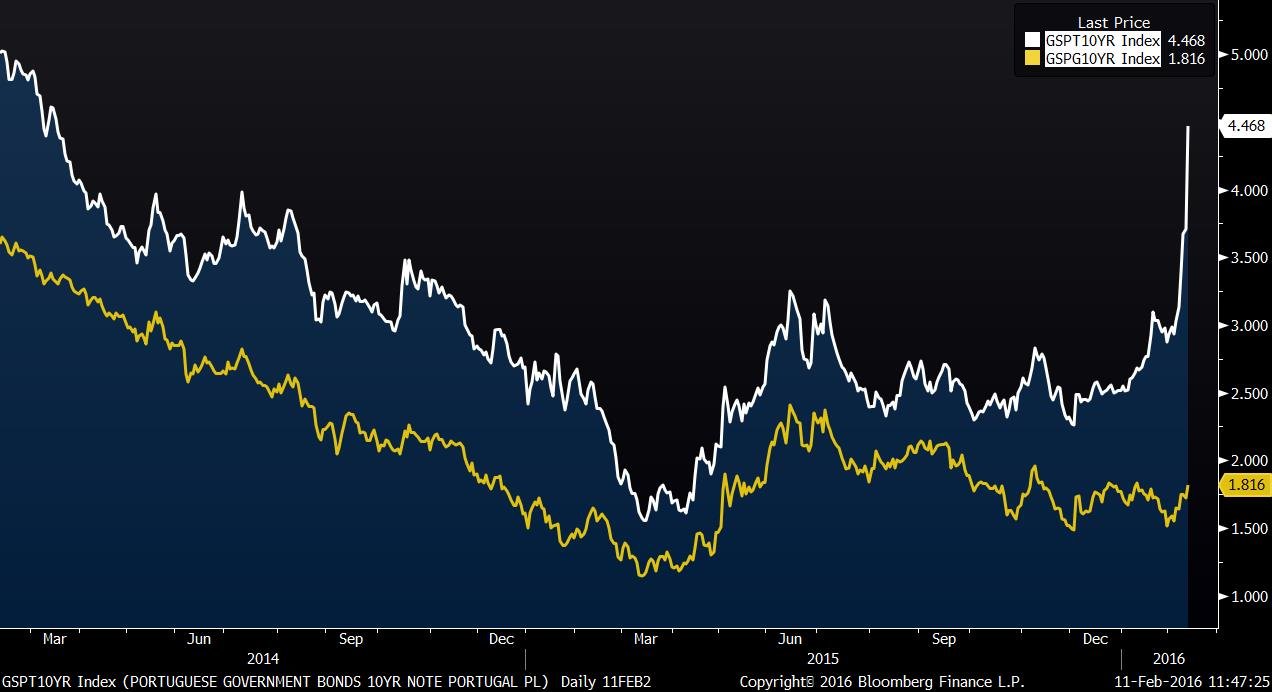

É certo que, como se afirmou no primeiro ponto, o contexto externo não é favorável. E o facto de Portugal ser um mercado de dívida com pouca liquidez e rating baixo torna as obrigações do Tesouro uma espécie de barco de remos numa tempestade. Outros emitentes soberanos como Espanha e Itália também estão a registar um aumento dos juros, mas nada que se compare à subida brusca das taxas de Portugal (como se pode ver no gráfico abaixo), pelo que os analistas estão a detetar razões particulares que explicam a pressão específica sobre a dívida portuguesa.

Comissão Europeia deu “cartão laranja” a Portugal

Como se escreveu num Explicador publicado recentemente no Observador – intitulado O dinheiro fala. Saiba como ouvir os mercados –, alguns investidores acharão que a dívida portuguesa é mais sustentável e outros acharão que é menos sustentável. Para a maioria, isso não importa nesta fase. O que importa é que as trajetórias do défice e do crescimento sejam favoráveis e – o mais crucial – as declarações públicas dos principais responsáveis europeus sejam positivas.

É por esta razão que os juros tendem a subir quando Bruxelas fala em “estratégia arriscada” no Orçamento do Estado e quando existe uma aprovação do plano orçamental em que se alerta para os riscos e se promete voltar a falar daqui a alguns meses, quando forem divulgadas as novas projeções económicas para os países europeus. Perante um “cartão laranja” como este, recomenda David Schnautz, do Commerzbank, os investidores devem ter uma “atitude de cautela” perante a dívida portuguesa. Todos se lembram da escalada das tensões com a Grécia em 2015 e, num mercado de dívida tão ilíquido quanto o português, na dúvida os investidores preferem vender.

Sobretudo porque, pelo facto de Portugal ter maioritariamente ratings de lixo, a dívida do país é essencialmente transacionada, no dia a dia, por investidores mais especulativos, que tendem a fazer investimentos de prazo mais curto. O que nos leva à próxima questão.

Portugal nas mãos de uma pequena agência de rating canadiana

As três principais agências de rating – S&P, Moody’s e Fitch – já têm a dívida portuguesa em lixo. E têm emitido comentários pouco favoráveis em relação a Portugal, no contexto das negociações sobre o Orçamento.

O facto de esses três ratings estarem em lixo tem dois grandes efeitos: em primeiro lugar, exclui a dívida portuguesa dos principais índices de obrigações (o que levaria à compra de dívida portuguesa simplesmente pela razão de acompanhar a ponderação do índice); em segundo lugar, impede muitos grandes investidores de comprarem dívida portuguesa, como fundos de pensões ou seguradoras que pelas próprias regras internas têm de investir em produtos que tenham a chancela das principais agências de rating.

Mas há uma questão crucial em que os ratings negativos de S&P, Moody’s e Fitch nada interferem: as compras de dívida pelo BCE ao abrigo dos estímulos monetários. Estas compras têm impulsionado os preços das obrigações, que quando sobem fazem com que os juros implícitos desçam. Desde que esse programa teve início, há cerca de um ano, os juros de todos os países caíram de forma acentuada. Quando esse programa foi anunciado, a taxa a 10 anos de Portugal, por exemplo, caiu para menos de 2% (quando estava em 5% um ano antes).

Para Mario Draghi e o BCE, basta o “rating” acima de “lixo” da DBRS. Mas e se até esse falta? (EMMANUEL DUNAND/AFP/Getty Images)

Tal como os índices de obrigações e os fundos de pensões, o BCE também impõe um limite mínimo para o rating dos títulos que compra. A diferença é que Frankfurt reconhece, também, uma agência de menor dimensão que mantém o rating de Portugal acima de lixo: a DBRS. Porém, até essa agência tem vindo a mostrar apreensão quanto ao desenho do Orçamento e quanto à forma como decorreram as negociações com Bruxelas. E, há cerca de duas semanas, até a DBRS admitiu cortar o rating de Portugal.

Se isso acontecer, não só o financiamento dos bancos passa, em parte, a ter de ser feito tendo o Banco de Portugal como intermediário, como todo o alívio das taxas de juro relacionado com o programa do BCE, nos últimos meses, pode ser posto em causa.

“Preservar o rating atual da DBRS é crucial, na nossa opinião”, afirmou quarta-feira o Commerzbank. “Para colocar os números em contexto, o BCE prevê comprar no mercado cerca de 11,6 mil milhões de euros em dívida portuguesa este ano, quase mil milhões por mês, o que é importante tendo em conta as necessidades de financiamento do Estado [18,2 mil milhões brutos em obrigações]”, diz o banco de investimento. Caso as compras pelo “BCE sejam descontinuadas, numa altura em que se pede aos investidores que aumentem a sua exposição a Portugal, isso provavelmente levará a dívida portuguesa para uma espiral negativa“.

Que efeitos práticos é que esta subida dos juros tem?

Juros da República mais caros têm um efeito transversal em toda a economia, influenciando, por exemplo, o risco percecionado das empresas portuguesas – sobretudo os bancos – quando estas se financiam.

Contudo, no que diz respeito ao Estado, é importante repetir que a evolução destes juros se referem a transações feitas entre os investidores, não dizem respeito a qualquer oscilação diária daquilo que o Estado paga para se financiar efetivamente. Os preços e yields transmitidos por agências como a Bloomberg e a Reuters – que são agências de informação usadas pelos investidores mundiais, incluindo para concretizar ordens de compra e venda – e que, no caso da dívida, dependem dos preços que são reportados pelos investidores quando colocam ordens de compra e venda.

Ainda assim, a oscilação diária dos juros e spreads (diferença face à Alemanha) é fundamental, contudo, porque são um indicador de quanto o Estado pagará se efetivamente decidir fazer uma nova emissão. Aí, os preços no mercado secundário são decisivos porque, em teoria, nada justifica que um investidor prefira comprar um mesmo título mais caro num leilão de dívida (ao Estado) do que no mercado (a outro investidor).

Para o Commerzbank, a turbulência poderá ter levado a que o IGCP tenha optado por não avançar um leilão de dívida para esta semana, como este banco de investimento antecipava. Se assim foi, “não é provável que o IGCP possa continuar a preferir não emitir durante muito mais tempo, dadas as necessidades de financiamento que são necessárias”.