O Banco de Portugal é o principal alvo das críticas, mas há alvos secundários na auditoria independente conduzida pela equipa liderada por João Costa Pinto à atuação no caso Banco Espírito Santo. O relatório, concluído em abril de 2015, que tinha sido encomendado pelo então governador Carlos Costa (e que ficou secreto até o Observador o divulgar esta semana), aponta falhas a outro supervisor importante, a CMVM, bem como a empresas de auditoria e, ainda, ao congénere do Banco de Portugal em Angola, o BNA.

Essas são outras entidades que tinham responsabilidades no controlo e fiscalização do Banco e do Grupo Espírito Santo – e que também tiveram falhas, aponta o relatório. O documento considera que estas prejudicaram algumas das medidas adotadas pelo supervisor bancário e há críticas fortes à atuação da Comissão de Mercado de Valores Mobiliários, na altura liderada por Carlos Tavares (hoje chairman do Banco Montepio).

No interação com a CMVM são duas as matérias analisadas: o aumento de capital realizado em maio de 2014 pelo Banco Espírito Santo e a comercialização pelo banco – junto de clientes de retalho – de produtos financeiros que serviram para financiar as empresas não financeiras do Grupo Espírito Santo, e que numa fase final foram concebidos e vendidos de forma a contornar as ordens de travão dadas a estas práticas de financiamento do grupo. É neste ponto que o relatório concluiu que houve uma “supervisão ineficaz”por parte do regulador da bolsa.

“Um dos piores negócios da história”

“Um dos piores negócios da história” dos mercados financeiros. A expressão foi usada pelo Financial Times dias depois da resolução para descrever o último aumento de capital do BES, em junho de 2014, e é reveladora do dano reputacional que Portugal sofreu com o colapso do GES/BES. A operação, fechada entre maio e junho, permitiu captar mais de mil milhões de euros, sob a direção de Ricardo Salgado, e foi considerada um sucesso na medida em que a procura excedeu a oferta.

As novas ações foram liquidadas em meados de junho, ou seja, foi nessa altura que os acionistas que as compraram debitaram das suas contas de investimento os euros necessários para concluir a transação. Um mês depois, perante as notícias sobre a falência iminente do Grupo Espírito Santo, tinham perdido quase todo o seu valor e acabaram a valer praticamente zero quando o banco foi alvo de resolução nos primeiros dias de agosto.

Na página 390 do relatório lê-se que “a informação ao dispor dos reguladores, nomeadamente do Banco de Portugal e da CMVM, no momento da emissão do prospeto do aumento de capital, perspetivava que o incumprimento da ESI não era um mero risco potencial, como indicado no prospeto. Nesta questão específica, não está em causa a atuação do Banco de Portugal, que cumpriu os deveres de cooperação com a CMVM“.

Não sendo uma crítica expressa, a frase pode ser lida como uma crítica ao supervisor do mercado que deu o selo de aprovação ao prospeto da operação no dia 20 de maio, no mesmo dia em que teve conhecimento da auditoria final à Espírito Santo Internacional (ESI), que confirmava o que o Banco de Portugal já sabia desde novembro do ano anterior.

A dívida da ESI, então a principal holding do GES, era mais do dobro do que estava nas contas e a KPMG aponta para uma subavaliação da ordem dos 1.300 milhões de euros que tinha por base “erros contabilísticos” efetuados intencionalmente desde 2008 pelo responsável da contabilidade” (Machado da Cruz). A auditoria não apontava para a existência de “apropriação indevida de ativos”. Poucos dias depois surgiria outra revelação que implicava Ricardo Salgado na falsificação das contas.

A análise liderada por Costa Pinto nota que, “não obstante as conclusões do relatório, a CMVM decidiu aprovar, ainda no dia 20 de maio, o prospeto da emissão acionista do BES no montante de 1.045 milhões, embora com uma referência explícita aos riscos incorridos pelos investidores devido à situação da ESI”.

Este é o primeiro alerta público e oficial de que algo de muito errado se passa nas contas da principal holding do GES. O prospeto refere: “A Espírito Santo Internacional foi objeto de uma revisão limitada de finalidade especial, relativamente às demonstrações financeiras consolidadas pro-forma referentes a setembro e dezembro de 2013, efetuada por um auditor externo, que apurou irregularidades nas suas contas e concluiu que a sociedade apresenta uma situação financeira muito grave“.

O prospeto alertava para o risco que esta situação teria na reputação do BES e na cotação das ações, dado o facto de haver administradores comuns à ESI, ESGF e BES, mas também referia que tinham sido tomadas medidas pela ESFG (a holding financeira do GES que era acionista do BES) para salvaguardar eventuais situações de incumprimento pela ESI que pudessem ter impacto no banco. Era uma referência à provisão de 700 milhões de euros criada para reembolsar os clientes do banco que tinham comprado dívida da ESI. O alerta era mais de natureza reputacional do que centrado num risco para a solidez financeira do BES.

Ora, o relatório Costa Pinto nota que desde o segundo semestre de 2013 que o Banco de Portugal conhecia a fraude contabilística da ESI (o primeiro alerta da KPMG surgiu em novembro) “que implicaria a falência desta holding quando fosse revelada publicamente. Ficou absolutamente patente a criticidade da enorme exposição direta e reputacional do grupo financeiro às artes relacionadas e o problema tornou-se prioritário para a supervisão. Nessa altura, o risco representado pela exposição à vertente não financeira do grupo deixou de ser remoto e passou a ter uma probabilidade de materialização muito elevada“.

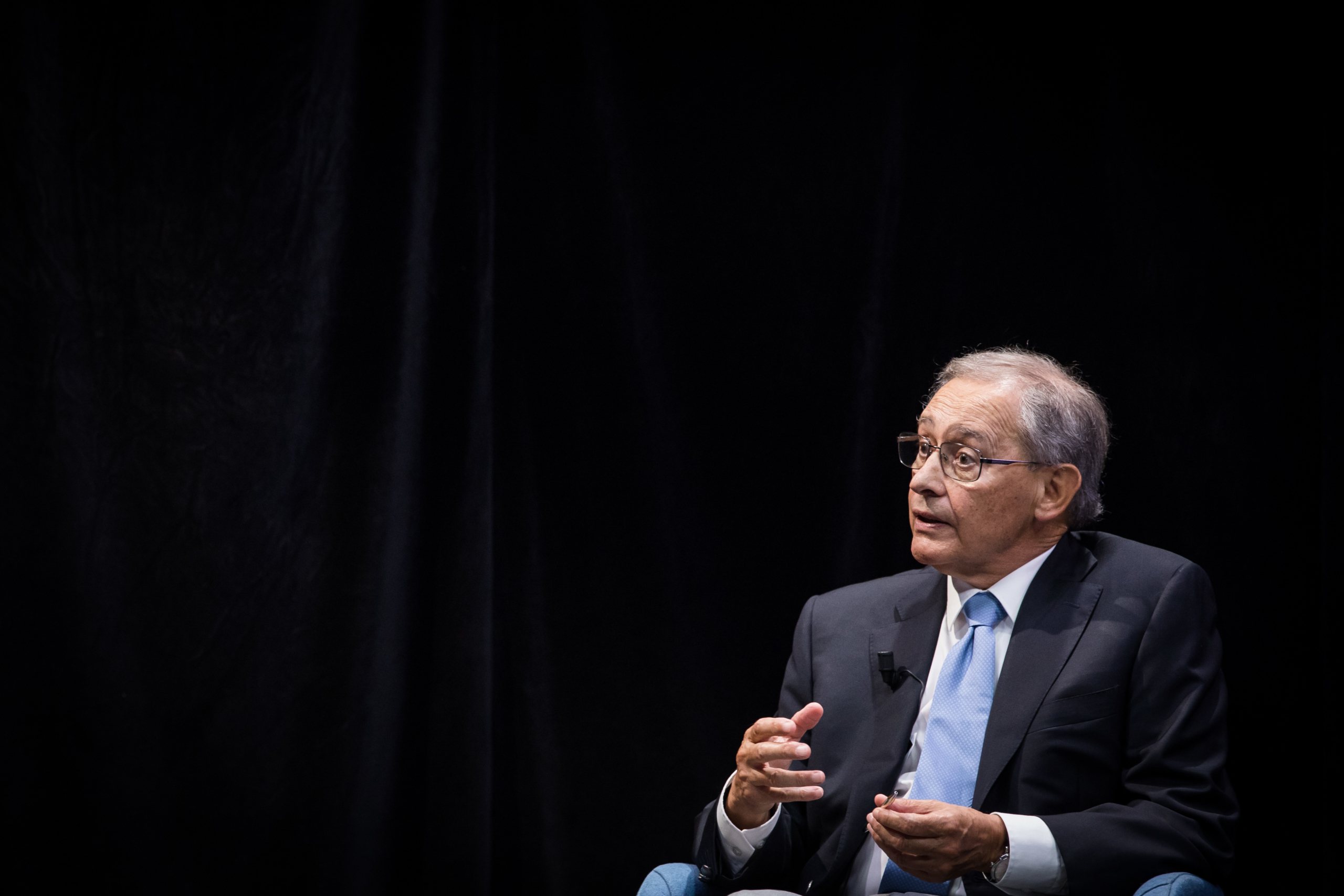

▲ João Costa Pinto, principal autor do relatório que olhou para as falhas no BES.

JOÃO PORFÍRIO/OBSERVADOR

Foi por isso que foi constituída a estratégia de proteção do banco face ao grupo, o chamado ring fencing, e que passava por:

- A constituição de uma provisão de 700 milhões, que implicava um aumento de capital na ESFG para cumprir os rácios, iria mitigar o risco reputacional.

- Ordem para reduzir a exposição do banco ao grupo, interrompendo as linhas de financiamento.

Estas medidas de controlo de danos e a situação financeira do GES (e os impactos no BES, como as preocupações prudenciais resultantes da exposição do banco ao grupo) tinham sido tratados numa reunião a 4 de abril entre o Banco de Portugal e CMVM, quando foi também comunicado o aumento de capital do banco.

Como o Observador já noticiou, o relatório Costa Pinto constata que a estratégia do ring fencing foi insuficiente e aponta defeitos no seu desenho que potenciaram o seu fracasso, nomeadamente o facto de a limitação inicial ter sido apenas para o financiamento à ESI, o que transferiu a emissão de dívida para a Rioforte com a respetiva colocação junto de clientes.

Outra falha foi não ter sido assegurado um controlo independente da conta escrow, para o qual seriam canalizados os recursos libertos pelas entidades não financeiras) e cuja gestão nunca deveria ter sido entregue ao próprio BES.

A guerra nos bastidores para afastar Ricardo Salgado

Para compreender porque foi para a frente o aumento de capital do BES é preciso contar a história que se passava nos bastidores sobre as tentativas do Banco de Portugal para afastar, voluntariamente, Ricardo Salgado. Uma das razões para a manutenção do presidente do BES, mesmo depois de provas do seu envolvimento na fraude das contas da ESI, foi a necessidade de realizar esta operação de aumento de capital, que já tinha sido anunciada ao mercado, e o receio das consequências para o banco e para o sistema financeiro de uma “chicotada psicológica” num dos maiores bancos portugueses.

O aumento de capital ficou concluído a 9 de junho, com a procura a exceder a oferta, a liquidação aconteceu a 16 de junho. O período de subscrição tinha decorrido entre 27 de maio e 9 de junho. E foi no primeiro dia deste prazo, 27 de maio, que José Maria Ricciardi, o presidente do BESI – que estava em rota de colisão com Ricardo Salgado há meses –, entregou ao Banco de Portugal um relatório da sociedade de advogados luxemburguesa Arendt & Medernach com a transcrição da audição ao contabilista da ESI, Francisco Machado da Cruz, em que este afirmava que a ocultação do passivo era feita desde 2008, intencionalmente e com o conhecimento de alguns dos seus dirigentes, entre os quais Ricardo Salgado.

▲ O Banco de Portugal hesitou no afastamento de Ricardo Salgado

MANUEL DE ALMEIDA/LUSA

O ainda presidente do BES estava à frente da captação de investidores e invocou esta sua capacidade como argumento para dissuadir o Banco de Portugal de o afastar logo do cargo. Desde novembro de 2013 que o supervisor manifestava intenção de rever a idoneidade de Salgado e outros gestores, na sequência de notícias como a “liberalidade” dada por José Guilherme a Ricardo Salgado, e depois de saber que o passivo da ESI atingia os 6,2 mil milhões de euros, contra os 3,2 mil milhões reportados.

Numa reunião a 17 de janeiro com Carlos Costa, Ricardo Salgado avisou que, se estivesse em causa a substituição da família, as implicações “seriam muito significativas, penalizando fortemente o Grupo BES”, que deixaria de ter capacidade para captar capitais no mercado. A 31 de março, alertou para impactos sistémicos significativos de uma saída imediata dos órgãos sociais, com a fuga de depósitos e clientes.

Na fase final do programa da troika, o Banco de Portugal terá sido sensível a estes argumentos e, perante o “dilema” de tomar uma decisão que teria grande impacto na reputação do banco, e que poderia levar a uma crise de confiança com eventuais implicações sistémicas, acordou a saída de Salgado depois do aumento de capital, que veio a acontecer a 20 de junho.

Olhando para trás, a comissão independente “entende que a manutenção de Salgado em funções não foi a opção adequada” e sustenta que “teria sido preferível uma atuação mais decisiva logo que ficaram disponíveis elementos que confirmavam a insolvência da vertente não financeira do GES, em particular dos primeiros resultado do exercício Etricc (exercício transversal de solidez financeira) em novembro de 2013.

“Por um lado, reconhece-se que a substituição dos órgãos sociais mais cedo, com os riscos identificados, teria ocorrido na fase final do PAEF, com potenciais implicações na forma como foi concluído. Por outro lado, o aumento de capital de junho de 2014 não se teria verificado, o que evitaria danos que a operação acabou por causar, quer na confiança dos investidores no mercado de capitais português, quer na reputação nacional e internacional dos supervisores. A estas consequências sobre a imagem do Banco de Portugal e da CMVM, que podem limitar a sua eficácia futura, acrescem riscos de litigância que pode suscitar uma operação com as características desta”.

Venda de produtos a clientes do BES. Banco de Portuga autolimitou-se, mas a CMVM falhou

O “Relatório Costa Pinto” faz uma extensa análise das responsabilidades dos dois reguladores financeiros, concluindo que o Banco de Portugal se autolimitou nas suas competências, na sequência de um acordo de cooperação assinado com a CMVM em 2009. Tendo deixado a supervisão comportamental de todos os produtos vendidos pelos bancos, com a exceção dos depósitos, à CMVM.

Apesar de existir uma sobreposição legal de competências, Costa Pinto alega que isso não dispensaria o Banco de Portugal de apreciar o modo como a CMVM executa a sua atividade de supervisão e até de intervir diretamente. Isso acabou por acontecer só em novembro de 2013, no caso das obrigações, e em fevereiro de 2014, no contexto do ring fencing.

Para os autores do documento, havia sinais claros desde 2012 “de que a CMVM não estava a disciplinar adequadamente a comercialização de produtos financeiros aos balcões do BES, com destaque a para a venda de obrigações próprias do banco, de unidades de participação de fundos de investimento e de papel comercial de entidades não financeiras do GES”. Neste último caso, o relatório vai buscar as declarações de Carlos Tavares numa audição parlamentar a 24 de julho para ilustrar as “falhas” que atribui à atuação da CMVM.

“O presidente da CMVM declarou-se convicto de que os clientes de retalho do BES que compraram papel comercial da holdings ESI e Rioforte estavam convencidos de que tinham constituído depósitos tradicionais junto do banco, e que esperava que os honrasse”. Essas declarações, conclui o documento, “traduzem o reconhecimento da supervisão ineficaz da CMVM, entidade que, de acordo com o Código dos Valores Mobiliários, tem responsabilidades na supervisão das condições de emissão e comercialização do papel comercial. Sem prejuízo de uma eventual corresponsabilidade do BdP, a falha da CMVM não é ultrapassada pela repetida exigência a posteriori, isto é depois das consequências se manifestarem, de reembolso dos investidores prejudicados”.

É uma referência à divergência entre os dois reguladores sobre a obrigação de reembolsar o papel comercial aplicado pelos clientes de retalho, que Carlos Tavares defendia mas o Banco de Portugal acabou por atirar para o banco mau, dando origem ao movimento dos chamados “lesados do BES”.

▲ O movimento dos chamados "lesados do BES", investidores em títulos do grupo GES que reclamaram as suas poupanças.

JOÃO PORFÍRIO/LUSA

O relatório indica ainda uma deficiente articulação entre os dois supervisores. No final de 2012, já o Banco de Portuga tinha conhecimento da concentração de dívida das empresas do GES na carteira dos fundos de investimento, mas essa preocupação não terá sido partilhada com a CMVM. O Banco de Portuga também sabia desde outubro de 2013 que a venda de papel comercial da ESI aos clientes de retalho do BES foi o mecanismo encontrado para refinanciar a dívida do GES quando esta teve de ser retirada dos fundos de investimento. Mas só há registo de o ter reportado na reunião de 4 de abril de 2014.

A CMVM tinha responsabilidades específicas de supervisão nos dois casos que “não desempenhou satisfatoriamente”, conclui o relatório. Mas “o Banco de Portugal, para além da autolimitação a que se remeteu desde 2009, em termos de supervisão comportamental na comercialização de produtos financeiros aos balcões do banco, não tomou a iniciativa de passar à CMVM informações relevantes”.

No caso do papel comercial, e com o recurso a ofertas privadas com valor nominal até 50 mil euros, os emissores ficam dispensados da autorização final da CMVM à informação a transmitir aos subscritores e de apresentar o último balanço de contas da entidade emitente. No entanto, competia à CMVM fiscalizar o mercado onde o papel fosse negociado, “pelo que tendo conhecimento de que as contas da emitente constantes da nota informativa não estavam corretas”, ou que o limite legal que impede uma emissão de arrecadar valores superiores ao triplo dos capitais próprios do emitente estava a ser violado “deveria proibir essa negociações”.

O relatório defende ainda que o recurso “sistemático a emissões de valor nominal de 50 mil euros deveria ter suscitado reservas por parte da CMVM. Mais: “A circunstância de tais títulos estarem a ser vendidos sistematicamente na rede de retalho do BES, a investidores pouco qualificados, deveria ter levado a CMVM à conclusão de que a utilização do valor nominal elevado visava pura e simplesmente iludir o regime de ofertas pública, que obrigaria à aprovação de uma nota informativa”.

KPMG. A auditora que foi “claramente negligente” no dever de informação ao supervisor

O “Relatório Costa Pinto” tem 496 páginas e tem 518 referências à auditora KPMG, que acompanhou o BES entre 2002 e o colapso, em 2014. Vários anos depois da conclusão dos trabalhos desta comissão, o Banco de Portugal viria a condenar a auditora KPMG a pagar uma coima de três milhões por causa do BES Angola – isto no culminar de um processo de contra-ordenação contra a auditora, que considerou terem havido “infrações especialmente graves”.

No final de 2020, o Tribunal da Concorrência absolveu a auditora KPMG e cinco dos seus sócios de todas as contraordenações pelas quais foram condenados em junho de 2019 pelo Banco de Portugal, no âmbito do caso BES. O Banco de Portugal recorreu dessa decisão e é nesse ponto que está o confronto entre o supervisor e a auditora.

O relatório feito pela comissão independente recupera, porém, os detalhes sobre como a auditora fez o seu trabalho de acompanhamento das contas do grupo liderado por Ricardo Salgado. E a apreciação de Costa Pinto, a partir da análise da interação entre a KPMG e o Banco de Portugal, é que a auditora foi “claramente negligente” no dever de informação ao supervisor.

Um dos principais problemas relacionados com a KPMG diz respeito a Angola, mas está longe de ser apenas isso que está em causa. Um exemplo: logo em 2012 o Banco de Portugal pediu “que fosse efetuado um trabalho, pelo auditor externo, com a intenção de avaliar o grau de transferência efetiva de riscos para fora do Grupo BES, com a colocação nos seus clientes das UP dos fundos mobiliários geridos pela ESAF”, conta o relatório.

Quatro meses depois, o trabalho estava feito. Mas não correspondia às expectativas. Por um lado, “não foi feita uma circularização de clientes e, por outro, porque o foco da análise incidiu nos clientes de gestão discricionária (para clientes de retalho, que representavam mais de 95% do valor das UP, a KPMG limitou‐se a avaliar a minuta do respetivo contrato de subscrição)”.

Aqui, o Banco de Portugal insistiu, mas acabou por, “surpreendentemente, permitir uma atuação dilatória da KPMG, a qual nunca chegou a fornecer as informações solicitadas”.

▲ A KPMG (Portugal) usou como justificação para as dificuldades na troca de informação com o Banco de Portugal o facto de ser a KPMG Angola que auditava o BESA.

WALLACE WOON/EPA

No que diz respeito ao BESA, que era seguida pela KPMG Angola (e não pela KPMG Portugal, como a empresa várias vezes usou como argumento), o “Relatório Costa Pinto” advoga que “os indícios de que o Banco de Portugal dispunha, a partir do final de 2013, sobre a qualidade da carteira de crédito do BESA eram suficientes para que tivesse sido desencadeada uma inquirição formal da KPMG Portugal”.

Essa inquirição formal serviria para “garantir que esta obtinha da KPMG Angola, em tempo útil, os esclarecimentos necessários para um cabal conhecimento e avaliação dos riscos que o BESA representava para o Grupo e, em particular, para o BES”, diz Costa Pinto.

Mas “esta solicitação só veio a verificar‐se em 30 de maio de 2014, na fase final do processo que levaria à resolução do BES”, aponta o “Relatório Costa Pinto”, criticando a passividade com que o supervisor agiu nessa ocasião. Essa passividade, porém, “não reduz a responsabilidade da atuação dilatória da KPMG”, defende a comissão Costa Pinto.

Nos problemas em Angola, terá sido no final de dezembro de 2013, de acordo com informação prestada ao Banco de Portugal pela KPMG Portugal em junho (de 2014), que a KPMG Angola teria tomado conhecimento de um conjunto de dossiers de crédito considerado incobrável, com valor relevante. Foi nesse final de 2013 que foi emitida a controversa garantia do Estado angolano aos créditos do BESA.

Depois disso, no final de maio de 2014, o Banco de Portugal questionou, então, a KPMG Portugal sobre os resultados da auditoria da KPMG Angola à carteira de crédito do BESA, “perguntando se tinham sido encontrados ativos cuja valorização ou colateral não fossem adequados, bem como sobre qual o entendimento da KPMG Portugal relativamente aos potenciais riscos existentes no BESA e às consequências para o BES de uma eventual materialização desses riscos”.

A resposta da KPMG Portugal? Ponto um: Não tinha “conhecimento de quaisquer questões relevantes no BESA”. Ponto dois: alegava que “a eventual existência de perdas estaria coberta pela garantia do Estado angolano”.

Aí, o Banco de Portugal perguntou qual era o montante de perdas que o BESA teria de suportar caso não existisse a garantia, “ao que a KPMG Portugal respondeu ainda não ter informação para responder”, lê-se no relatório.

Foi só em 6 de junho de 2014 que a KPMG Portugal indicou ao Banco de Portugal os valores em causa. No dia seguinte, 7 de junho de 2014, foi publicado pelo jornal Expresso um artigo onde se dizia que o BES Angola tinha perdido “o rasto a 5,7 mil milhões”.

Foi esta sequência de acontecimentos que contribuiu para que, nas conclusões, a comissão diga ter “uma opinião muito crítica sobre a atuação do auditor externo KPMG em várias fases do processo que levou ao colapso do BES, a qual se reporta a aspetos de falta de qualidade técnica do trabalho desenvolvido, a problemas no cumprimento de deveres de informação face à materialidade das situações em causa a cada momento e ainda a questões graves do ponto de vista ético”.

PwC e o “desrespeito” e “violação” das regras quando omitiu ao BdP porque rompeu com o BES

O “Relatório Costa Pinto” recua no tempo e prestou alguma atenção à anterior auditora do BES e, em particular, à decisão tomada pela PwC em 2002 de deixar de auditar as contas do grupo financeiro do BES, ao fim de dez anos.

Na altura, o Banco de Portugal questionou a auditora sobre as razões para esta decisão e se essas razões deveriam ser do conhecimento do supervisor, ao que a auditora respondeu que a cessação de funções não tinha por base factos relevantes que fossem do interesse do supervisor, garantindo ter notificado ao Banco de Portugal o que considerou importante relativo às contas de 2001.

Treze anos depois, a audição do sócio responsável pela PwC em Portugal na comissão de inquérito ao BES terá gerado perplexidade no Banco de Portugal. José Pereira Alves revelou que uma das razões para interromper o contrato com o grupo tinha sido, afinal, o incumprimento básico de regras básicas de governação na holding ESGF e no BES e com o facto de Ricardo Salgado acumular a presidência de vários órgãos sociais do grupo, concentrando muita informação e dificultando o seu acesso por parte do auditor externo.

Apesar de o episódio ter mais de uma década, o “Relatório Costa Pinto” é duro no ataque à conduta da auditora, considerando omitir os problemas de governance que justificaram a sua saída, revela “um comportamento de desrespeito por padrões éticos que deveriam pautar a atuação das empresas de consultoria e auditoria”.

E mais, ao “ocultar deliberadamente ao BdP no momento de saída, em 2002, o incumprimento de regras básicas de governação na holding ESFG e no BES, e a acumulação de funções de Ricardo Salgado — esta realidade seria conhecida do BdP, mas não a circunstância de a acumulação de cargos dificultar o acesso a informação — a PwC “incorreu na violação das normas do regime geral das instituições de crédito” que obrigam a comunicar essas situações ao supervisor bancário.

Conclui, ainda, a avaliação independente que a “negação categórica da existência de problemas potencialmente relevantes para a supervisão, assumem de particular gravidade as declarações do um seu responsável à CPI”.

▲ Norberto Rosa é um dos autores do Relatório Costa Pinto e era diretor-adjunto de supervisão do BdP em 2002.

David Martins

Um dos autores do relatório Costa Pinto é Norberto Rosa, que era diretor-adjunto de supervisão do Banco de Portugal nos últimos anos em que a PwC foi auditora. É, portanto, alguém que terá um conhecimento pormenorizado de todas as interações do Banco de Portugal com a PwC até ao momento em que a auditora decidiu prescindir de um cliente como o BES.

Não há informação sobre se, possivelmente, terá sido alguma vez transmitida pela PwC ao Banco de Portugal (e a Norberto Rosa) alguma preocupação particular com o BES ou com a complexidade do grupo, nas reuniões regulares que o supervisor teve com a auditora. Mas o que fica para a história é que, de facto, a PwC não transmitiu formalmente qualquer problema ao Banco de Portugal na carta que enviou ao supervisor a informar que teria colocado um ponto final na relação com aquele cliente de longa data.

Como um BNA pouco cooperante contribuiu para condicionar a ação do Banco de Portugal

O relatório considera “que o comportamento do BNA (Banco Nacional de Angola), conjuntamente com o dos auditores externos, contribuiu de modo essencial para explicar a atuação do Banco de Portugal, na medida em que este não tinha condições para aferir tempestivamente que as diversas comunicações prestadas pelo BNA não refletiam a situação efetiva do BESA”.

O “desconforto” marca a relação entre o Banco de Portugal e o Banco Nacional de Angola, com muitas trocas de mensagens, pedidos e recusas, como já foi contado pelo Observador no trabalho focado no tema da garantia soberana de Angola.

O Banco de Portugal e o BNA assinaram um protocolo em 2012 que dava corpo à equivalência de supervisão entre os dois países. No entanto, isso não resultou num compromisso firme de partilha de informação sobre as entidades supervisionadas. E ao contrário do protocolo feito com o Banco do Brasil, deixava uma margem de interpretação maior que limitou a capacidade de iniciativa do Banco de Portugal junto das filiais angolanas dos bancos portugueses que não podiam ser inspecionadas.

Até 2013, a informação prestada pelo BNA sobre o BESA foi sempre positiva e atestando a robustez do banco, com uma carteira de crédito muito relevante, mas de baixo risco, porque os grandes clientes eram o Estado e empresas angolanas. Por outro lado, e durante um período longo de tempo, o Banco de Portugal não pediu informação ao BNA para confirmar a informação que o BES dava sobre os grandes riscos da sua participada.

Terá sido apenas em 2014, e quando foi convidado a participar no exercício transversal de robustez dos bancos europeus promovidos pelo BCE e nos quais se incluía o BESA e o BFA (controlado pelo BPI), que surgiram resistências. Em março, o BNA afirmou-se indisponível para participar neste exercício enquanto não concluísse outras inspeções. O governador Carlos Costa remeteu uma carta em março onde manifesta a “surpresa” pela recusa, alertando que tal poderia afetar a forma como o BCE olhava para a regulação europeia. E pede autorização para supervisores portugueses irem a Angola para colaborar com o BNA.

▲ O governador Carlos Costa remeteu ao BNA uma carta, em março, onde manifestava a "surpresa" pela recusa em colaboração.

ANTÓNIO COTRIM/LUSA

O problema foi desbloqueado por telefone em abril e porque Carlos Costas cedeu e aceitou que o trabalho fosse feito sem auditores portugueses e garantiu que não haveria informação individualizada sobre créditos no reporte ao BCE. Mas a 7 de maio, e por e-mail, um técnico do Banco de Portugal transmite à contraparte angolana o “forte desconforto do BCE” porque a avaliação aos créditos das filiais de Angola ainda não tinha começado. A resposta do BNA é recusar, também, por e-mail a deslocação a Luanda dos técnicos portugueses para avaliarem a qualidade do trabalho. Só em junho foi possível chegar a um compromisso.

Para a auditoria independente, esta postura marca uma “manifesta falta de cooperação do BNA”, escudada no enquadramento legal relativo ao segredo bancário, sobretudo na partilha de créditos individualizados.

Os autores do “Relatório Costa Pinto” consideram que a lei angolana não impede que o BNA possa partilhar informação sobre a qualidade do crédito. “Não se compreende assim, nem tem qualquer justificação admissível, a resposta do BNA invocando a lei angolana de sigilo bancário” quando recusou o pedido de colaboração do BdP. “Também não se compreendem posteriores exigências de que o trabalho fosse realizado apenas por auditores locais e de que as informações não fossem transmitidas para fora de Angola.

Com a notícia do Expresso de que não há rasto a créditos de 5,7 mil milhões de dólares do BESA, o Banco de Portugal manda uma carta ao BNA que não terá sido respondida. A 14 de julho, o BNA envia uma avaliação ao perfil de risco do BESA que contraria o que tinha garantido até 2013: há “deficiências materiais — nomeadamente nos mecanismos de controlo da carteira de crédito — que requerem intervenção imediata do supervisor”. E aponta para graves problemas de solvabilidade e liquidez.

O “Relatório Costa Pinto” assinala que esta resposta “altera radicalmente, e sem qualquer reporte intercalar”, o sentido das avaliações anteriores sobre o BESA, mas o BNA apontava como medida de saneamento para a existência da garantia soberana emitida pelo Governo angolano que cobria cerca de 70% da carteira de crédito. E a 23 de julho garantiu ao Banco de Portugal que o reembolso da linha de crédito do BES ao BESA (coberta pela garantia) estava assegurado”, admitindo contudo a sua reestruturação.

Novamente questionado pelo Banco de Portugal, que estava sob pressão do BCE, o governador do supervisor angolano disse a 27 de julho que estavam a aprofundar as graves situações detetadas na gestão da carteira de créditos, informando que a linha de crédito seria reestruturada e que estava a reavaliar a elegibilidade de alguns dos créditos incluídos na garantia. A 1 de agosto, o BNA determinou medidas de saneamento ao BESA e a 4 de agosto, logo após a resolução do BES, o supervisor angolano revogou a garantia soberana.