Índice

Índice

O Banco de Portugal tinha conhecimento dos problemas do Banco Espírito Santo e tinha poderes para fazer mais, melhor e mais cedo – o que, provavelmente, teria mudado o curso da história que levou ao colapso do BES no verão de 2014, que ainda hoje se está a pagar. Este é o quadro traçado no “Relatório Costa Pinto” — uma auditoria à ação do supervisor cujo acesso tem vindo a ser negado ao público em geral desde há quase seis anos. O Observador leu o documento secreto na íntegra e agora revela as suas conclusões, com as palavras exatas dirigidas a quem geriu o processo que deu lugar à resolução do banco.

Desde a instrumentalização do BES, e dos seus clientes, para financiar o grupo (uma história que começa a seguir à viragem do milénio), passando pelas manobras “dilatórias” para contornar ordens que o supervisor viu e foi permitindo, até à resistência em afastar Ricardo Salgado contra a sua vontade por receio de provocar uma crise sistémica no final do programa de assistência internacional. Sem esquecer o enorme buraco no banco em Angola, que o Banco de Portugal descobriu em data próxima à publicação de notícias sobre o assunto na imprensa portuguesa.

Este é um relatório que foi encomendado por Carlos Costa para fazer uma avaliação independente da atuação do Banco de Portugal (BdP), mas que (quase) não saiu da gaveta do ex-governador. Não foi discutido internamente na instituição – apenas foram tornadas públicas as recomendações do grupo de trabalho, necessariamente mais inócuas e desprovidas da linguagem forte utilizada nas outras quase 500 páginas do relatório. A avaliação à ação do Banco de Portugal usa palavras bem mais duras. No meio das críticas há, também, elogios ao supervisor bancário e farpas a outros reguladores e auditores, e o reconhecimento de constrangimentos do quadro legal que limitaram a intervenção do BdP, sobretudo no poder para retirar idoneidade aos gestores do grupo.

A divulgação deste relatório está, há anos, no centro de uma disputa jurídica que está prestes a chegar ao Supremo Tribunal de Justiça. E os deputados passaram toda a comissão de inquérito do BES (2014/2015) a exigir – em vão – que este relatório lhes fosse entregue, um pedido que só foi acedido muito recentemente, antes do início da nova comissão de inquérito. Mesmo assim, tantos anos depois, o público continua sem poder ler o documento – mas o Observador revela o que lá está escrito.

Nuvem de palavras: estas são as palavras mais usadas no documento que ficou conhecido como “Relatório Costa Pinto”

“Banco de Portugal nunca sentiu necessidade de utilizar de forma mais estrita os [seus] poderes”

A conclusão não deixa margem para dúvidas: o Banco de Portugal tinha poderes para fazer mais, melhor e mais cedo. Ao longo de vários anos tornaram-se “manifestos” os problemas de governance no Grupo Espírito Santo, com acumulação de funções nos órgãos de gestão do grupo financeiro e em outras sociedades do grupo financeiro e em outras sociedades não-financeiras. Porém, “até fevereiro de 2014 o Banco de Portugal nunca sentiu a necessidade de utilizar de forma mais estrita os poderes que lhe são conferidos pelo artigo 33.º do Regime Geral das Instituições de Crédito e Sociedades Financeiras (RGICSF)”, lê-se no “Relatório Costa Pinto”.

Esta análise exaustiva aos anos que antecederam o colapso do BES falam de uma “tolerância do Banco de Portugal” em relação a um entrelaçar que se “foi agravando consideravelmente” a partir de 2002. E era “patente para a supervisão do Banco de Portugal”, como demonstra o relatório, que “existia uma acumulação de cargos de administração de sociedades financeiras e não financeiras do Grupo e que estas últimas dependiam de forma muito significativa do financiamento do BES”. Havia um “claro conflito de interesses” que “era do conhecimento do Banco de Portugal”.

A propalada estratégia de ring fencing (quando o Banco de Portugal deu ordens à gestão do BES para não aumentar a exposição ao GES), iniciada nesse mês de fevereiro de 2014, acabou por ser uma reação tardia que só foi posta em marcha “num contexto de constatação de fraude contabilística de grande dimensão na Espírito Santo Internacional (ESI)”.

Recorde-se que pelo menos desde novembro de 2013 que o Banco de Portugal sabia dos chamados passivos escondidos nas empresas do grupo, como ainda recentemente foi recordado na audição a Carlos Calvário, ex-diretor do Departamento de Risco Global que foi à comissão parlamentar de inquérito no início deste mês.

Como é dito no documento, quando o Banco de Portugal finalmente tomou medidas, em fevereiro de 2014, “algumas semanas depois” o grupo Espírito Santo viria a aprovar alterações aos seus códigos de conduta – o que sugere que uma intervenção num momento anterior poderia ter alterado o curso da história.

“O Banco de Portugal poderia ter tido uma atuação mais proativa de reapreciação periódica de cargos autorizados, em vez da aparente não oposição a tais situações”, lê-se no relatório, onde se acrescenta que “uma atuação tempestiva do supervisor teria permitido mitigar os riscos de conflito de interesses decorrentes de acumulações de funções de gestão em entidades não integradas no perímetro de supervisão em base consolidada do Grupo ESFG”.

Nas recomendações que foram tornadas públicas pelo Banco de Portugal, sugere-se um reforço dos poderes que o supervisor podia ter – para obrigar Ricardo Salgado e outros administradores a deixarem de acumular funções – mas também se recomenda que o Banco de Portugal passe a aplicar de forma “estrita” os poderes que tem para evitar esse problema.

Mas é lendo a opinião de João Costa Pinto e dos seus colaboradores que se percebe que essa aplicação do regime existente já poderia ter sido importante – por outras palavras, sem prejuízo de se robustecer a legislação, a comissão não acha que faltassem poderes ao Banco de Portugal para ter agido de forma diferente. Mais tarde, o governador Carlos Costa viria a dizer, em entrevista ao Expresso, que sentia “a mesma frustração de um polícia que chega atrasado ao local do homicídio”.

“Complexidade do GES não foi preocupação prioritária até uns meses antes do colapso”

Além da questão da acumulação de cargos entre empresas financeiras e não-financeiras, o “Relatório Costa Pinto” aponta a própria complexidade de estrutura do GES (Grupo Espírito Santo) como um fator que tornava hercúlea a tarefa de supervisionar o banco e a teia de entidades que gravitavam à sua volta. Por essa razão, o relatório lamenta que não tenha sido “uma preocupação prioritária do Banco de Portugal” obrigar a uma simplificação da estrutura. Só “alguns meses antes do colapso” do banco é que foram movidos esforços relevantes nesse sentido.

Tal como o ponto anterior, esta era uma situação que remontava aos anos de Vítor Constâncio – e o problema estava identificado. Logo em 2009 o Banco de Portugal enviou a Ricardo Salgado uma proposta de intervenção por parte do Banco de Portugal para subir o patamar de consolidação da ESFG (Espírito Santo Financial Group) para uma das holdings de topo do Grupo (ESI ou Espírito Santo Control – ESC). Ora, “esta possibilidade foi frontalmente refutada pelo BES”, que indicou não considerar “razoável” essa mudança “devido à sua complexidade e exigência”.

Tendo o supervisor pedido e o banco rejeitado, em que é que ficámos? Na mesma. “Perante esta recusa, o Banco de Portugal não insistiu no pedido”, aponta o “Relatório Costa Pinto” sobre esta matéria que, podendo parecer um pormenor, poderia ter feito toda a diferença depois: “A preparação de contas consolidadas de todo o GES teria dificultado a continuação da falsificação contabilística então em curso na ESI”, que terá começado logo em 2008, afirma o relatório.

Os anos seguintes trouxeram muita “discussão interna” no Banco de Portugal sobre os perigos da complexidade do grupo e do assento de algumas das suas “pernas” em jurisdições pouco cooperantes. Mas essa “discussão interna não se materializou em nenhuma ação concreta e os constrangimentos mantiveram-se até pouco tempo antes do colapso do BES”, conclui o relatório.

Tendo em conta que o departamento de supervisão do Banco de Portugal manifestava a sua “opinião técnica” de que a complexidade do grupo GES “representava um risco material de supervisão, num banco sistémico para o sistema financeiro português, o Banco de Portugal deveria ter intervindo mais cedo, procurando relocalizar a empresa-mãe em Portugal e promovendo a simplificação da estrutura do grupo financeiro”, o que incluía eliminar “holdings intermédias que não tinham qualquer contributo operacional e que diminuíam a transparência contabilística e prudencial”.

“Estava perfeitamente ao alcance do Banco de Portugal a proibição ou limitação de forma estrita do financiamento do BES à ESFG e às filiais para as quais havia dificuldade de acesso a informação”, pode ler-se no relatório, notando que “tal teria evitado o crescimento muito acentuado da exposição às filiais da ESFG no Panamá e na Suíça, que contribuiu muito significativamente para os prejuízos apurados pelo banco”.

“Estratégia de contornar determinações não terá sido interpretada como manifestação da gravíssima situação”

A regra é simples: os bancos não podem assumir riscos que beneficiem pessoas ou entidades que participem nessa decisão. Parece algo óbvio mas não deixa, por isso, de estar claramente proibido nas recomendações do Comité de Basileia de Supervisão Bancária. É claro que o primeiro passo para avaliar se alguém está ou não em conflito de interesses é identificar quem são os beneficiários de uma dada operação. E, pura e simplesmente, em muitos casos o supervisor não sabia quem eram essas pessoas.

“Não obstante o Banco de Portugal ter procurado conhecer, através da estrutura de capital do Grupo, as pessoas singulares com influência dominante nas empresas, a verdade é que nunca conseguiu obter tal informação de forma completamente satisfatória”, pode ler-se no “Relatório Costa Pinto”. A dada altura, em 2011, houve uma iniciativa para obrigar os bancos a dar informação sobre os detentores do capital. Problema: “Esse sistema não foi implementado de forma adequada no BES, sem que isso tivesse sido detetado”.

Sendo uma matéria com tanta “sensibilidade, uma atitude mais proativa do supervisor para determinar quem eram, de facto, as pessoas singulares que dominavam as empresas não financeiras do GES, a que o BES estava exposto, teria permitido uma atuação mais eficaz”, lê-se no “Relatório Costa Pinto”.

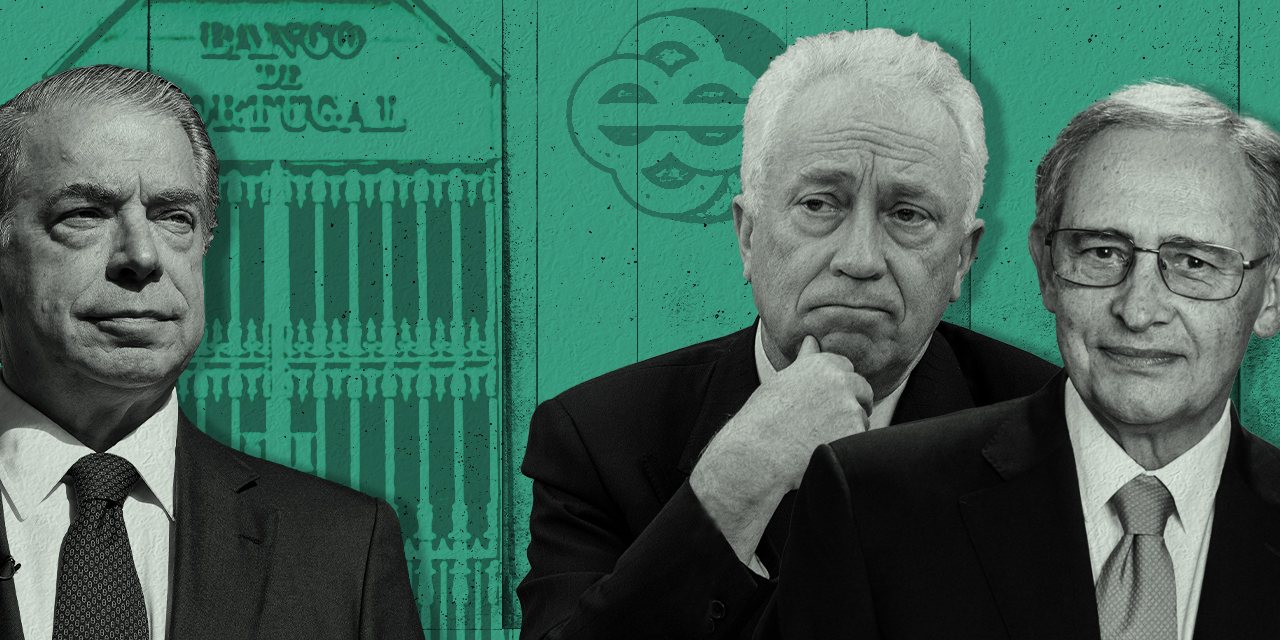

▲ Ricardo Salgado, ex-presidente do Banco Espírito Santo

JOÃO PORFÍRIO/OBSERVADOR

O documento conta como, ainda antes, na segunda metade de 2008, o Banco de Portugal “se apercebeu” que quando se subtraía o valor do excesso de grandes riscos aos fundos próprios a Espírito Santo Financial Group ficava em “desrespeito pelo mínimo regulamentar para o rácio de solvabilidade” – passava a ficar com 7,74%, abaixo do mínimo de 9% exigido à entidade.

A partir daí, perante a “insistência” do Banco de Portugal para a redução da exposição a partes relacionadas, “o Grupo ESFG conseguiu ir explorando lacunas na regulamentação, nomeadamente permitindo a instrumentalização das companhias de seguros do próprio grupo e a utilização da base de clientes para colocação de dívida da vertente não financeira”. Em 2012, o Banco de Portugal viria a detetar um desses esquemas, envolvendo a companhia de seguros BES Vida, e “reprimiu” a instituição.

Mas teria sido importante fazer mais do que detetar e “reprimir”. As “estratégias” levadas a cabo pelo ESFG, “no sentido de contornar as determinações do Banco de Portugal, não terão sido interpretadas, na altura, como manifestação da gravíssima situação das holdings não financeiras do grupo”. Isto enquanto o grupo ia “conseguindo protelar por largos meses a aplicação efetiva das determinações do Banco de Portugal”.

“Pelo menos até ao verão de 2013, a repetição sucessiva de esquemas para contornar os limites prudenciais à exposição a partes relacionadas não terá sido interpretada pelo Banco de Portugal como uma séria violação das práticas sãs e prudentes de gestão de um grupo financeiro”, pode ler-se no “Relatório Costa Pinto”.

E mesmo aí, em 2013, quando o BES andava a colocar títulos de dívida de empresas não-financeiras do Grupo, em muitos casos retratando-os junto dos clientes como depósitos ou de remuneração garantida, a atuação do Banco de Portugal ficou aquém do que teria sido desejável. “O Banco de Portugal proibiu a comercialização pelo BES de títulos de dívida de empresas não financeiras do Grupo em fevereiro de 2014, mas poderia tê‐lo feito mais cedo no exercício dos poderes de supervisão comportamental, e também prudencial, sobre esse tipo de operações, que decorrem do RGICSF”.

Por outro lado, há a questão do exercício de validação da efetiva passagem de risco para os clientes de retalho, levada a cabo pela KPMG em final de 2012 e início de 2013. “O Banco de Portugal deveria ter liderado o processo diretamente junto do auditor externo, não permitindo que toda a comunicação fosse feita por intermédio do BES e, uma vez que a análise não foi suficientemente conclusiva, deveria ter sido solicitado um novo exercício, preferivelmente através de outro auditor externo”.

Finalmente, o relatório critica a forma como o Banco de Portugal levou a cabo a chamada estratégia de ring fencing (anel de proteção) do banco em relação ao grupo. É sabido que esse facto limitou a margem de manobra dos responsáveis do BES/GES, mas mesmo aí o Banco de Portugal introduziu um “procedimentos de controlo” para acompanhar a execução das medidas que se mostraram “insuficientes” e “o Grupo ESFG/BES voltou a recorrer (tal como tinha vindo a fazer em anos anteriores) a esquemas com diferentes graus de irregularidade para camuflar o aumento continuado da exposição à vertente não financeira, ao mesmo tempo que criava alguma ilusão de compliance”, isto é, de cumprimento.

Um problema concreto na forma como o ring fencing foi feito é que não se assegurou “um controlo independente do grupo das condições de movimentação da designada conta escrow (para onde seriam canalizados os recursos libertados pelas entidades da vertente não financeira, com vista ao reembolso dos clientes de retalho detentores de dívida dessas entidades)”.

Paradoxalmente, essa conta dedicada foi criada no próprio BES. E nem foi celebrado um contrato escrito para reger a forma como essa conta ia ser gerida – e, a propósito, devia ter-se garantido que a conta ficava “num banco independente, nunca o próprio BES”. Assim, “não é de admirar que a conta escrow não tenha cumprido a função pretendida e que os montantes que a alimentaram tenham sido utilizados de forma inadequada, ficando por pagar uma larga parcela da dívida da ESI a clientes do retalho do BES”.

A realidade, descrita pelo “Relatório Costa Pinto”, é que era uma evidência que “o sucesso da estratégia de ring fencing implicaria a falência da ESI e a sua liquidação, com a consequente perda de controlo da holding ESFG e do BES pela família Espírito Santo a favor dos credores do Grupo”. Porém, “para a família, a única esperança de manter uma posição acionista no grupo seria financiá‐lo à custa da vertente financeira, de que o BES era o sustentáculo, desrespeitando as determinações do Banco de Portugal”.

▲ “Para a família, a única esperança de manter uma posição acionista no grupo seria financiá‐lo à custa da vertente financeira, de que o BES era o sustentáculo"

MARIO CALDEIRA/LUSA

Sinais, sinais e mais sinais vindos de Angola. E o Banco de Portugal sem os ver

O Banco de Portugal falhou sob vários aspetos na identificação e interpretação de sinais de alerta quanto ao forte e rápido aumento da exposição do BES à sua filial angolana, o BESA; só “muito tarde” se apercebeu da gravidade das repercussões que esta exposição teria (e teve) para o banco português e, mais grave, mostrou uma atitude de “passividade” na reação a estes sinais, demorando dez meses a fazer uma inquirição formal ao auditor externo do banco, a KPMG Portugal, sobre as possíveis perdas associadas à carteira de crédito do BESA. Em traços largos, é assim que a comissão orientada por João Costa Pinto caracteriza a ação do supervisor nesta matéria.

A exposição do BES ao BES Angola (BESA), associada a uma “extrema falta de qualidade” da carteira de crédito do banco angolano e ao facto de o Estado angolano não ter acedido ao pedido do Banco de Portugal para que prestasse uma confirmação firme da garantia estatal sobre esta mesma carteira de crédito, foram “fatores fundamentais” para o colapso do BES. Mas houve, ao longo dos anos, sinais que poderiam ter “suscitado a atenção” do Banco de Portugal. E que deveriam ter levado o supervisor a agir de forma determinante.

O relatório da comissão liderada por Costa Pinto lista vários:

Entre dezembro de 2007 e dezembro de 2008, a exposição do BES ao BESA “subiu fortemente”, passando de 20 milhões para cerca de 1.750 milhões de euros (26% dos fundos próprios elegíveis do Grupo BES). Isto através de uma linha de “apoio à liquidez”. A exposição, acrescenta o relatório, continuou sempre a subir, atingindo 2.076 milhões de euros em 2010 e 3.300 milhões de euros em junho de 2014 (86% dos fundos próprios, devido aos prejuízos do primeiro semestre desse ano). Para dar a ideia da dimensão deste número: o segundo banco português com maior exposição a uma filial sua em Angola era o BCP, com um valor de 78 milhões de euros em dezembro de 2013.

Para dar outra ideia da dimensão, a linha de apoio à liquidez em causa, do BES para o BESA, acabaria por ser “integralmente provisionada no balanço que acompanhou a medida de resolução tomada pelo Banco de Portugal em 3 de agosto de 2014. E este provisionamento “representou mais de metade” das necessidades de financiamento totais identificadas para o Novo Banco.

▲ Provisionamento devido ao BESA “representou mais de metade” das necessidades de financiamento totais identificadas para o Novo Banco

JOÃO PORFÍRIO/OBSERVADOR

O crédito concedido pelo BESA também cresceu “rapidamente” desde 2007, passando de 570 milhões em dezembro desse ano para 1.700 milhões de euros no final de 2009. Em dezembro de 2013, esse valor atingia já os 5.700 milhões de euros. Estes créditos de 5.700 milhões no BESA (sustentados em grande medida pela casa-mãe, o BES) foram concedidos sem garantia ainda sob a tutela do então chairman do banco, Álvaro Sobrinho. E ficaram conhecidos como “o buraco no BESA”.

Face ao risco de o BES vir a ter de reconhecer as imparidades do BESA no seu balanço, Ricardo Salgado conseguiu do então presidente angolano José Eduardo dos Santos uma garantia estatal de 5,7 mil milhões de dólares para cobrir o risco de incumprimento dos clientes do banco angolano. Mas o Banco de Portugal nunca aceitou a elegibilidade dessa garantia para efeitos prudenciais, por desconhecer a identidade dos beneficiários dos créditos do BESA – uma decisão que a comissão de Costa Pinto considera ter sido a correta.

Já em 2009, o BESA mostrava um rácio de transformação (empréstimos face aos depósitos) “muito mais elevado” do que o das filiais dos outros bancos portugueses em Angola. Ou seja, segundo a comissão, já traduzia “um modelo de negócio claramente de maior risco”, uma vez que se baseava “no financiamento junto da casa-mãe” em vez da captação de depósitos em Angola.

Só que o Banco de Portugal não fez uma análise às várias filiais que integravam o grupo financeiro, apenas fazia uma análise das contas consolidadas. Ou seja, como nota a comissão, “a supervisão perdeu a perspetiva das principais contrapartes do BES no seio do próprio grupo, em particular do BESA, com a agravante de que este estava sediado numa jurisdição em que era difícil obter informações que permitissem efetuar uma avaliação adequada do risco”.

Mas deveria ter feito esse “acompanhamento efetivo”. Tanto mais que esse “acompanhamento e análise de rotina de alguns indicadores-chave, em base individual para cada entidade do grupo, teriam permitido identificar, em tempo útil, os sinais claros de alerta e atuar sobre as suas causas”.

Pior. A comissão orientada por João Costa Pinto sublinha que fica “claro que só muito tarde a supervisão se apercebeu da gravidade dos problemas que afetavam a carteira de crédito do BESA” – em data próxima à publicação de notícias sobre o assunto na imprensa portuguesa. Mas também nota um paradoxo. Apesar de já existirem “indícios de problemas potenciais” com a avaliação da carteira do BESA – primeiro em 3 de julho de 2013, mediante um relatório de controlo interno do Espírito Santo Financial Group (ESFG) e depois em novembro do mesmo ano, numa reunião com a KPMG Portugal – só em maio de 2014, quase 10 meses após o primeiro sinal, é que o Banco de Portugal solicitou “explicitamente à KPMG Portugal uma informação sobre as possíveis perdas associadas a essa carteira”.

Nota a comissão de Costa Pinto que, especialmente depois da reunião de novembro com a KPMG, “é de difícil justificação a razão pela qual não foi estabelecido um canal de comunicação célere com o auditor externo e com o Banco Nacional de Angola, visando o rápido e cabal esclarecimento das dúvidas surgidas”. Ou seja, no início de 2014, a supervisão portuguesa estava a par do seguinte quadro relativo ao BESA:

– O BES tinha uma forte e crescente exposição ao BESA;

– Havia dificuldades no cálculo de imparidades da carteira de crédito do BESA;

– A administração do BESA tinha sido substituída;

– Tinha sido iniciado um processo de reavaliação dos dossiês de crédito do BESA;

– Até final de 2013 havia uma“alegada impossibilidade” de acesso a informação relevante sobre os dossiês de crédito, essencial para o cálculo de imparidades por parte da KPMG Angola.

“A natureza e as implicações potenciais destes elementos teriam justificado uma inquirição formal da KPMG Portugal por parte da supervisão (…) que instasse a auditora ao cumprimento dos deveres de informação”, sublinha o relatório. Mas tal só aconteceu em maio de 2014.

“Manutenção de Ricardo Salgado em funções não foi a opção adequada”

Com o benefício daquilo que se sabe a posteriori, isto é, sabendo-se que o ring fencing não foi uma estratégia eficaz na proteção do banco, “a Comissão entende que a manutenção de Ricardo Salgado em funções não foi a opção adequada”, pode ler-se no “Relatório Costa Pinto”.

“Teria sido preferível uma atuação mais decisiva, logo que ficaram disponíveis elementos que confirmavam a situação de insolvência da vertente não financeira do GES e, em particular, depois de conhecidos os primeiros resultados do exercício ETRICC 2, em novembro/dezembro de 2013”, defendem os autores do documento.

Recorde-se que a partir de setembro de 2013, quando começaram a surgir notícias nos jornais que colocavam em causa os princípios éticos de alguns dos envolvidos, desde logo relativamente ao cumprimento de obrigações fiscais e outras situações, o Banco de Portugal iniciou um processo de avaliação de idoneidade de vários administradores do BES, incluindo Ricardo Salgado. A ideia era, gradualmente, persuadir o gestor a avançar para uma “sucessão controlada” – mas esse processo acabou por ser protelado até depois do aumento de capital que acabaria por acontecer em junho de 2014. Ou seja, mais de nove meses depois do início do processo.

Tendo ficado claro que esses meses foram aproveitados por Ricardo Salgado para se movimentar precisamente no sentido contrário do que se pretendia com a estratégia de ring fencing, o plano saiu furado.

Havia uma certeza: o ring fencing do banco “significaria a falência da ESI e a sua liquidação”, ou seja, levaria à “perda de controlo do grupo ESFG e do BES pela família Espírito Santo a favor dos credores do GES”. Ricardo Salgado e outros simplesmente não aceitaram esse cenário: “a única possibilidade de manter uma posição acionista na vertente não financeira dependia de continuar a assegurar o seu financiamento pela vertente financeira” – e isso, logicamente, era precisamente aquilo que o Banco de Portugal queria impedir.

▲ Francisco Proença de Carvalho e Ricardo Salgado, durante a audição parlamentar na outra comissão de inquérito

MIGUEL A. LOPES/LUSA

É certo que extrair Ricardo Salgado do banco seria um processo de gestão complexa e a comissão Costa Pinto chega a admitir que “tal decisão pressupunha a existência de um adequado plano de apoio financeiro público”, para evitar que se gerasse uma “crise de confiança, com eventuais implicações sistémicas”.

Esse “adequado plano de apoio financeiro público” tinha, porém, de ser feito “num quadro jurídico de recapitalização pública bastante mais exigente para os acionistas e obrigacionistas subordinados do que aquele que existia em 2012”, quando outros bancos receberam apoio público proveniente da linha de 12 mil milhões de euros prevista no programa da troika para o setor financeiro.

A evolução das regras europeias, vertidas na legislação nacional, impedia que um eventual apoio ao BES pudesse ser dado nas mesmas condições que tinha sido dado a bancos como o BPI e o BCP, em 2012, na forma dos empréstimos conhecidos como “CoCo’s”, que tinham juros punitivos mas que não implicavam perdas diretas para acionistas e detentores de títulos de dívida.

Não foi essa a opção tomada. E a comissão liderada por Costa Pinto lembra que teria ocorrido na fase final do programa da troika – os primeiros meses de 2014, “com potenciais implicações na forma como este foi concluído”, isto é, na chamada saída limpa. Evitou-se esse problema mas, depois, com o aumento de capital de junho de 2014 – considerado pela imprensa financeira estrangeira como um dos piores negócios do século para os investidores – acabou por causar-se “danos” na confiança dos investidores estrangeiros “no mercado de capitais português, quer na reputação nacional e internacional dos supervisores”.

“Banco de Portugal autolimitou-se” e partilha de informação com CMVM foi “deficiente”

A venda de produtos financeiros do GES aos balcões do BES ajudou a mascarar os problemas que existiam no grupo e, ao mesmo tempo, metastizou as perdas por um conjunto alargado e variado de clientes – os que vieram a ser conhecidos como “lesados do BES”. E a opinião da comissão liderada por Costa Pinto é que o Banco de Portugal deveria ter feito mais para controlar essa situação, pese embora a CMVM fosse, a partir de 2009, a principal responsável por supervisionar essas vendas de produtos complexos.

A comissão liderada por Costa Pinto considera que o Banco de Portugal se “autolimitou” em demasia nessa supervisão comportamental. É certo que desde o acordo com a CMVM, de 2009, passou a haver uma “sobreposição legal de competências regulatórias e de supervisão entre o Banco de Portugal e a CMVM relativamente à comercialização de instrumentos financeiros”, mas isso “não dispensa o Banco de Portugal de apreciar o modo como a CMVM executa a sua atividade de supervisão e de intervir diretamente sempre que o considere necessário”, sustenta o relatório.

“Ora, havendo sinais claros desde 2012 de que a CMVM não estava a disciplinar adequadamente a comercialização de produtos financeiros aos balcões do BES, com destaque para a venda de obrigações do próprio banco, de UP do fundo ES Liquidez e de papel comercial de entidades não financeiras do GES, o Banco de Portugal tinha a possibilidade de intervir de modo a disciplinar essas vendas”, atira o relatório.

O Banco de Portugal acabaria por tomar medidas, mas “apenas em novembro de 2013 para as obrigações próprias, e em fevereiro de 2014 para a dívida das entidades não financeiras do GES, já no âmbito da implementação da estratégia de ring fencing”. Já foi tarde, advoga a comissão.

Além da questão da inação do Banco de Portugal, que não devia ter acontecido “sem prejuízo da responsabilidade primordial da CMVM nas falhas de supervisão comportamental”, o relatório aponta que também houve uma “deficiente articulação” entre os dois supervisores.

“No que respeita à venda de unidades de participação de fundos mobiliários, o Banco de Portugal conhecia, desde final de 2012, a concentração das suas carteiras em dívida GES, tendo aliás exigido ao BES (em 8 de novembro de 2012) um trabalho específico da KPMG para avaliar a existência de transferência efetiva de risco para fora do grupo financeiro”, diz o relatório, lamentando: “Aparentemente, esta preocupação prudencial não terá sido do conhecimento da CMVM”.

Por outro lado, no que diz respeito ao famoso “papel comercial”, “de acordo com os registos documentais consultados pela Comissão, foi apenas na reunião realizada em 4 de abril de 2014 que responsáveis técnicos do Banco de Portugal deram conta aos seus congéneres da CMVM das suas preocupações prudenciais sobre a questão”. Mas o Banco de Portugal “tinha conhecimento dessas vendas desde outubro de 2013”.

“Em ambas as matérias, UP de fundos geridos pela ESAF e comercialização de papel comercial, a CMVM tinha responsabilidades específicas de supervisão que não desempenhou satisfatoriamente. Mas o Banco de Portugal, para além da autolimitação a que se remeteu desde 2009 em termos de supervisão comportamental na comercialização de produtos financeiros aos balcões dos bancos, não tomou a iniciativa de passar à CMVM informações relevantes”, remata o relatório.

“Banco de Portugal surpreendentemente permitiu uma atuação dilatória da KPMG”

O “Relatório Costa Pinto” reserva, também, um ponto específico para julgar a relação com auditores externos do BES/GES, no caso a PwC e a KPMG – mas se no primeiro caso o Banco de Portugal até ficou bem na fotografia, no segundo o mesmo não acontece.

A PwC foi auditora do BES até 2002, altura em que, numa “decisão que ia contra os interesses comerciais da auditora”, decidiu interromper a ligação ao BES. Porque é que uma auditora havia de prescindir de um cliente tão relevante, que mantinha desde 1992? “O Banco de Portugal procurou avaliar”, diz o relatório, “atuando de forma adequada”.

A auditora terá negado de forma “categórica” que existiam problemas potencialmente relevantes para a supervisão. É por isso que, diz o relatório, são de “particular gravidade” as declarações de José Pereira Alves, sócio responsável pela PwC Portugal, em 2015. Em plena comissão de inquérito ao BES, o responsável “revelou novos elementos sobre os motivos pelos quais em 2002 a PwC cessou o contrato”: afinal, a auditora não estava confortável com o “incumprimento de regras básicas de governação na holding ESFG e no BES, tal como o facto de Ricardo Salgado aumular a presidência de vários órgãos sociais do Grupo, concentrando muita informação e dificultando o seu acesso por parte do auditor externo”.

▲ No que diz respeito à KPMG, que sucedeu à PwC como auditor externo, o Banco de Portugal não procedeu tão bem – desde logo, na questão da exposição a partes relacionadas

WALLACE WOON/EPA

Já no que diz respeito à KPMG, que sucedeu à PwC como auditor externo, o Banco de Portugal não procedeu tão bem – desde logo, na questão da exposição a partes relacionadas. Foi nesse âmbito que em novembro de 2012 o Banco de Portugal enviou uma carta ao BES a pedir que fosse feito um trabalho (pela KPMG) para “avaliar o grau de transferência efetiva de riscos para fora do Grupo BES, com a colocação nos seus clientes das UP [unidades de participação] dos fundos mobiliários geridos pela ESAF”.

Esse trabalho foi feito em quatro meses, mas “os objetivos pretendidos pelo Banco de Portugal não foram atingidos, por um lado, porque não foi feita uma circularização de clientes e, por outro, porque o foco da análise incidiu nos clientes de gestão discricionária”. Ora, o Banco de Portugal pediu que o trabalho fosse melhorado, “e teve de insistir passados vários meses, mas nunca conseguiu que a avaliação fosse efetuada”.

O que fez o Banco de Portugal, então, “quando confrontado com resultados claramente insuficientes em relação aos objetivos da supervisão”, em março de 2013? O relatório considera que “o Banco de Portugal surpreendentemente permitiu uma atuação dilatória da KPMG, a qual nunca chegou a fornecer as informações solicitadas”.

“Uma atitude mais assertiva e um acompanhamento mais próximo teriam decerto permitido a obtenção da informação indispensável a um acompanhamento e controlo mais eficazes da situação do Grupo”, critica a comissão liderada por João Costa Pinto.

A comissão acrescenta, ainda, como já foi referido, que o Banco de Portugal não agiu bem no que diz respeito aos “indícios de que o Banco de Portugal dispunha, a partir do final de 2013 sobre a qualidade da carteira de crédito do BESA”. Esses indícios “eram suficientes para que tivesse sido desencadeada uma inquirição formal da KPMG Portugal, de modo a garantir que esta obtinha da KPMG Angola, em tempo útil, os esclarecimentos necessários para um cabal conhecimento e avaliação dos riscos que o BESA representava para o Grupo e, em particular, para o BES”.

“Esta solicitação só veio a verificar‐se em 30 de maio de 2014, na fase final do processo que levaria à resolução do BES”, remata a comissão.

A falta de um “pensamento jurídico uniforme” entre os vários departamentos do Banco de Portugal

“O caso GES/BES revelou não existir, nesse contexto funcional, um pensamento jurídico uniforme que, de forma consistente, fosse sendo aplicado pelo Conselho de Administração e pelos vários departamentos encarregados da execução das normas do RGICSF”, afirma a comissão. Esta é a crítica que os autores do relatório fazem à organização interna do Banco de Portugal, designadamente no modelo que foi criado pelo ex-governador Carlos Costa.

Em janeiro de 2011, meio ano depois de Carlos Costa suceder a Vítor Constâncio, subdividiu-se o Departamento de Supervisão Bancária em três (supervisão prudencial, supervisão comportamental e ação sancionatória). Depois, no mês seguinte, foi criada a Comissão Especializada para a Supervisão e Estabilidade Financeira (CESEF), uma estrutura à qual cabe identificar riscos sistémicos na banca e que viria a ser “substancialmente alterada” em junho de 2013, na altura em que também foi criado o Departamento de Estabilidade Financeira.

▲ João Costa Pinto liderou os trabalhos desta comissão que avaliou a atuação do Banco de Portugal no caso BES

JOÃO PORFÍRIO/OBSERVADOR

“Não obstante estas melhorias na governance das funções de supervisão e estabilidade financeira, constata‐se que, no caso das funções jurídicas e sem prejuízo de as várias áreas operacionais da supervisão manterem algumas estruturas próprias de apoio jurídico interno, se verificam problemas na organização do interface entre a supervisão e o correspondente apoio jurídico global visando a necessária consistência na aplicação das normas”, atira o relatório Costa Pinto.

Ou seja, geraram-se dificuldades “notórias” que a comissão enumera: na aplicação das normas de idoneidade, na determinação de medidas corretivas previstas no RGICSF, no impedimento de acumulação de cargos e, também, na tomada de medidas que obrigassem, efetivamente, à simplificação da estrutura do grupo BES/GES ou outras. Finalmente, também na “definição da estrutura jurídica da conta escrow imposta no âmbito da estratégia de ring fencing” ficou claro que faltou “um pensamento jurídico uniforme” aplicado de forma “consistente”.

Quem são os autores do "Relatório Costa Pinto"?

↓ Mostrar

↑ Esconder

O trabalho desta “Comissão de Avaliação das Decisões e Atuação do Banco de Portugal na Supervisão do Banco Espírito Santo” focou-se no caso do BES e “no período de três anos que antecedeu a resolução, sem prejuízo de esse período ser alargado sempre que relevante para a compreensão dos acontecimentos”. Ainda assim, diz o relatório, houve “necessidade de recuar no tempo tenha acabado por se revelar mais frequente e importante para a avaliação do que era a expectativa inicial”.

O objetivo foi “a identificação numa ótica prospetiva de eventuais melhorias a introduzir na supervisão” e foram identificados “significativos problemas” que “justificam, à luz da experiência colhida neste caso BES/GES, reformas importantes e alterações muito apreciáveis dos processos de supervisão financeira”.

A Comissão integrou cinco membros, sendo o presidente João Costa Pinto, na altura líder do Conselho de Auditoria do Banco de Portugal. Este contou com a ajuda de Maximiano Pinheiro e Norberto Rosa, ambos consultores do Conselho de Administração do Banco de Portugal. Por outro lado, participaram dois juristas externos ao Banco de Portugal, nomeados por Costa Pinto, “no respeito por critérios de competência, independência e idoneidade: José Robin de Andrade, especialista nas áreas do direito administrativo e do direito económico, e Luís Silva Morais, professor da Faculdade de Direito da Universidade de Lisboa (Cátedra Jean Monnet em regulação) e especialista em regulação económica.

O trabalho destes cinco foi apoiado, ainda, pela empresa de consultoria estratégica The Boston Consulting Group (BCG).