O preço do petróleo derrapou para menos de 30 dólares por barril na noite de terça-feira, metade do valor de há seis meses e um terço da cotação que se registava há apenas 15 meses. Perante um colapso desta dimensão, dezenas de países produtores vivem dificuldades económicas graves – até a Arábia Saudita está a sentir o impacto. Grandes empresas petrolíferas mundiais, como a BP, veem a viabilidade dos seus projetos colocada em causa e avançam com milhares de despedimentos. Nas últimas semanas, os preços do petróleo pareceram caminhar, irredutivelmente, para o abismo, numa tormenta que tem muito a ver com um braço de ferro latente entre duas potências: a Arábia Saudita e a Rússia. Quem irá pestanejar primeiro?

Para onde vai o preço do petróleo?

↓ Mostrar

↑ Esconder

Vários indicadores de mercado apontam para alguma estabilização, mas os analistas dos bancos de investimento continuam a prever a continuação das quedas. Só variam na profundeza máxima da derrocada: o Morgan Stanley está a prever uma queda até aos 20 dólares e o Standard Chartered diz que não vê razões para acreditar que a derrocada possa terminar antes dos 10 dólares por barril, o que seria catastrófico para muitos países produtores e exportadores.

O mercado petrolífero convive há alguns anos com as evidências de desaceleração da economia da China e com a nova produção norte-americana, fatores que estão a criar um excesso de oferta, em comparação com a procura. Mas o colapso do preço do petróleo deve-se, em grande medida, ao facto de a Organização de Países Exportadores de Petróleo (OPEP) nada estar a fazer para reagir ao excesso de oferta, isto é, por estar a recusar-se a cortar a produção do ouro negro.

Talvez o faça, porém, em breve. É, pelo menos, por isso que lutam vários membros do cartel, como a Nigéria e a Venezuela, que estão a fazer um lóbi intenso sobre o seu membro mais poderoso – a Arábia Saudita – para que se tente acabar com a tormenta nos preços do petróleo. Sobretudo sabendo-se que nos próximos meses começará a chegar ao mercado o crude do Irão, outra peça crucial deste jogo de xadrez económico e geopolítico e um país que antes das sanções era o segundo maior exportador da OPEP, logo depois da rival Arábia Saudita.

Preço do petróleo em mínimos de 12 anos

O preço do petróleo negociou terça-feira abaixo de 30 dólares em Nova Iorque. Recuperou um pouco nas últimas horas.

Numa nota de investimento recente, o Citigroup diz que o atual mercado petrolífero, marcado pelo excesso de oferta, tornou-se “dominado pelos três maiores produtores do mundo – a Rússia, a Arábia Saudita e os EUA – que com os seus 38 milhões de barris de petróleo produzidos por dia controlam o que acontece no mercado petrolífero mais do que a OPEP”.

“Destes três gigantes, dois deles [a Rússia e a Arábia Saudita] são petro-Estados que estão a viver grandes dificuldades económicas, com uma necessidade urgente de diversificar as suas economias e que estão envolvidos, em lados opostos, em conflitos geopolíticos envolvendo a Síria e o Irão”, acrescenta o Citigroup. É por isso que o banco de investimento acredita que “está a verificar-se uma competição forte entre a Rússia e os produtores do Médio Oriente, que deverá prolongar-se por muitos anos daqui para a frente”.

“A OPEP já não funciona como um cartel eficaz”

Muitos membros da OPEP querem um novo encontro entre os países do cartel já em março. Mas parece claro que qualquer reunião de emergência da OPEP dificilmente terá um resultado diferente da reunião de há um mês, isto é, tudo na mesma. Isto a menos que haja um acordo com outros exportadores, como a Rússia de Vladimir Putin, que tranquilize a Arábia Saudita. Os sauditas estão receosos quanto ao aproveitamento que poderá haver se a OPEP cortar a produção sem garantias de contenção por parte dos produtores não-OPEP. Na cabeça dos sauditas está o receio de que, se a OPEP cortar a produção, poderão ser os produtores russos e norte-americanos a ganhar com a provável subida dos preços.

Além disso, apesar de serem ambos membros da OPEP, o facto de a Arábia Saudita ter cortado relações diplomáticas com o Irão, após a execução de um clérigo xiita, veio tornar ainda mais tenso o clima no seio da OPEP. “A OPEP já não funciona como um cartel eficaz, com o poder que tinha, porque existem divisões importantes e há um conflito entre o Irão e a Arábia Saudita, com ambos a procurarem uma influência geopolítica maior na região”, diz Pedro de Almeida, empresário português com vasta experiência no setor petrolífero internacional e presidente da Admar Trading, com sede em Genebra (é, também, acionista do Observador).

O ministro nigeriano do petróleo indicou esta semana que já tem havido “negociações informais” com os países não-OPEP (leia-se, sobretudo a Rússia) e que essas negociações poderão passar a “formais” em breve. Se essas negociações tiverem sucesso, poderá haver condições para que a OPEP possa, então, reduzir as quotas de produção.

Mas qual será o impacto? O nigeriano Emmanuel Ibe Kachikwu explicou que, dentro da OPEP, existe uma divisão. “Um grupo acha que temos de intervir [com uma redução da produção]. Mas um outro grupo acha que mesmo que o façamos… nós só temos 30 ou 35% do mercado, na realidade. A menos que se consiga que se juntem à mesa das negociações outros produtores, qualquer decisão que tomemos não fará uma diferença dramática”, salientou o nigeriano.

Mas quem parte para estas negociações com maior interesse num acordo? A Rússia ou a Arábia Saudita e a OPEP?

Rússia menos dependente do petróleo do que se pensa?

A Rússia não pertence à OPEP mas terá sido devido à falta de um acordo dentro do cartel que não houve, em dezembro, uma redução das quotas de produção. “Se nós também cortarmos [a produção russa, como a OPEP quer assegurar], os países importadores vão aumentar a sua produção e perderemos parte do nosso mercado”, afirmou no ano passado o ministro da Energia da Rússia, Alexander Novak. Esta foi uma alusão direta aos produtores norte-americanos, mas implicitamente está, também, uma mensagem para os países da OPEP.

Com a queda dos preços do petróleo, muitos países produtores – além da Rússia, países da América Latina, em África e no Médio Oriente – tiveram de recorrer às suas reservas financeiras para amortecer o impacto para os seus orçamentos públicos. E estão, também, a subir as taxas de juro e a intervir nos mercados cambiais (com a venda de reservas cambiais de outras moedas) para comprar as suas próprias divisas, tentando conter a sua derrocada.

Os cortes orçamentais e a intervenção cambial estão a verificar-se na Rússia desde 2014, agravando as dificuldades de uma economia que já sofre com as sanções europeias relacionadas com a guerra com a Ucrânia. Estima-se que por cada dólar que o preço do petróleo cai o Estado russo perca o equivalente a 2 mil milhões de dólares de receita anual. Isto porque mais de metade das receitas públicas vêm do petróleo, que corresponde, também, a mais de 70% das exportações do país.

Por causa das sanções e da queda dos preços do petróleo, a Rússia “teve de abandonar vários investimentos e fazer certos sacrifícios“, reconheceu no ano passado o primeiro-ministro Dmitry Medvedev. E na terça-feira surgiu a notícia de que o governo russo está a pedir aos Ministérios um corte de 10% das despesas para responder à queda do preço do petróleo.

Para equilibrar o orçamento público, a Rússia precisa, pelo menos, de um petróleo entre 100 e 105 dólares por barril, o que torna fácil perceber o ajustamento a que o país está a ser forçado. Mas, indo além das contas públicas, qual é a importância real (direta, pelo menos) do petróleo para a economia russa? Um estudo recente revela dados surpreendentes:

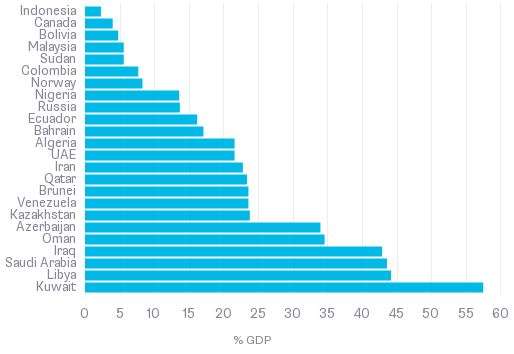

O gráfico, citado pela Bloomberg, baseia-se num estudo de Marek Dabrowski, professor de Economia em Moscovo e ligado ao Center for Social and Economic Research, em Varsóvia. Partindo de dados do think tank Bruegel e do Banco Mundial, ilustra o grau de importância do petróleo para o Produto Interno Bruto (PIB) de vários países. E, aí, vemos que a Rússia está longe do grupo dos países mais dependentes – bem pior estão membros da OPEP como a Arábia Saudita, a Líbia e o Kuwait.

Este é um dado importante para compreender os incentivos de cada interveniente nesta fase. Pedro de Almeida explica que “a Rússia tem, teoricamente, alguma disponibilidade para aceitar cortar a sua produção”. Mas há dois fatores a ter em conta: por um lado, “a possibilidade física de reduzir a produção é mais difícil para os russos, porque a exploração está no norte do país, onde as temperaturas são de -30ºC” e, por outro lado, “o facto de ter havido uma clivagem entre a Rússia e a Arábia Saudita sobre o problema sírio que, aliado às ambições geopolíticas de Putin“, torna mais difícil que a Arábia Saudita ceda e a OPEP chegue a acordo para um corte da produção – que poderá significar menos receitas para os sauditas.

Arábia Saudita tenta conter danos. Não está a ser fácil

Empenhada em manter a influência regional, a Arábia Saudita lançou a OPEP numa estratégia de conquista (ou, melhor, preservação) de quota de mercado, em sacrifício das receitas. O Observador explicou, em maior detalhe, esta estratégia num Especial publicado há um mês. A quase absoluta dependência da Arábia Saudita – como se viu no gráfico acima – fez, como se esperava, com que o Estado tenha caído em défices orçamentais próximos de 30%.

Faz parte do plano aguentar algum tempo assim, financiando os défices com reservas, enquanto se espera pela falência dos novos concorrentes nos EUA – e não só. Mas a magnitude da queda do petróleo poderá estar a virar-se contra a Arábia Saudita, que precisa de receitas para financiar os gastos públicos com que se comprometeu após a Primavera Árabe. Além disso, o país garantiu recentemente que não terá qualquer hesitação em recorrer às suas reservas cambiais de forma intensa para manter a sua divisa ligada ao valor do dólar – o que não está a ser fácil.

Mas as reservas de moeda estrangeira ao dispor da Arábia Saudita não são infinitas – e caíram 15% face ao valor que tinham no verão de 2014 – pelo que há analistas que avisam que, a certa altura, pode não restar alternativa ao país que não abandonar a ligação ao dólar que existe desde 1986. É devido a receios como este que o mercado já está a atribuir uma probabilidade de 10% a que a Arábia Saudita falhe pagamentos de dívida pública.

O Rei Salman bin Abdulaziz lidera um país cuja estratégia de conquista de quota de mercado poderá estar a virar-se contra si. (FAYEZ NURELDINE/AFP/Getty Images)

É com estes sinais claros de dificuldades económicas que alguns membros da OPEP esperam convencer a Arábia Saudita a ceder – e anunciar um corte da produção na próxima reunião do cartel.

Se assim for, não se pode dizer que essa redução das quotas de produção seja suficiente para levar o petróleo de novo para perto dos três dígitos, porque a desaceleração da China e outros fatores como a subida do dólar reduzem, de facto, a procura por petróleo. Mas basta olhar para a queda abrupta que se seguiu à primeira decisão da OPEP de não cortar a produção (em novembro de 2014) para perceber que a OPEP ainda tem algum poder de definição do preço. Isto apesar de já não ter o mesmo poder que tinha há algumas décadas, como reconheceu o nigeriano Emmanuel Ibe Kachikwu, que era até dezembro presidente da OPEP.