“Banks are not your friends”. Alex Mashinsky, cofundador da plataforma de créditos e transferências de criptomoedas Celsius, surgia no palco principal da Web Summit de 2021, em Lisboa, com uma t-shirt que dizia precisamente isso: “os bancos não são teus amigos”. Mashinsky, nascido na Ucrânia e que cresceu em Israel, é hoje cidadão norte-americano. Na sua página de internet define-se o seu percurso: “nascido no comunismo, criado sob o socialismo, está atualmente a prosperar sob o capitalismo. É um empreendedor proeminente e fundou várias companhias nos últimos anos, incluindo Celsius Network, GroundLink, Transit Wireless, Elematics e Arbinet”.

É a Celsius que está a colocar este empreendedor no olho do furacão, estando já a ser ameaçado de processos judiciais.

▲ Alex Mashinsky, da plataforma Celcius, na Web Summit de 2021, em Lisboa

Piaras Ó Mídheach/Web Summit via Sportsfile

Na Web Summit de 2021 surgiu como empreendedor de sucesso. A Celsius tinha-se transformado num unicórnio (empresas avaliadas em mais de mil milhões de dólares) e Alex Mashinsky falou de como a plataforma tinha nascido para “atuar no vosso melhor interesse em que o dinheiro trabalha para vocês e não vocês para o vosso dinheiro”. É a via mais rápida, dizia, assumindo que boa parte do seu dinheiro estava depositado na plataforma que já tinha garantido mil milhões de dólares em juros aos seus clientes.

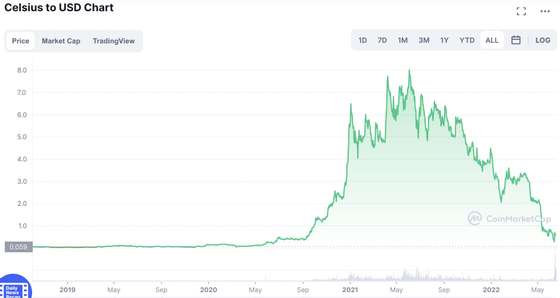

É aqui que reside o negócio da empresa. Paga elevados juros (que chama de recompensa) pelas criptomoedas depositadas na plataforma que são usadas para emprestar a outros utilizadores. Mas mais. Se o depositante aceitar receber no token nativo da plataforma (CEL) o rendimento poderá atingir os 18%. Atualmente este token vale 0,5723 dólares; chegou a estar acima de oito dólares (em junho de 2021) — o mesmo é dizer que já teve uma capitalização de 1,9 mil milhões de dólares, para agora se situar nos 144 milhões.

Evolução do token nativo da Celsius

A Celsius indicava ter ativos de 12 mil milhões de dólares. E estes foram retidos. Na segunda-feira, 13 de junho, o comunicado apanhou o mundo das cripto quase de surpresa. “Celsius suspendeu todos os levantamentos, trocas e transferências entre contas”, devido “a condições de mercado extremas”.

Foram precisos mais três dias para que o empreendedor que não vê a banca como amiga voltar ao Twitter, para garantir que a equipa da Celsius estava a trabalhar sem parar, focada nas preocupações da comunidade que “é a mais forte do mundo”. Assumindo ser um momento difícil, pediu paciência e o apoio.

https://twitter.com/Mashinsky/status/1537147449088872449

Mas nas redes sociais o apoio e a paciência parece terem-se esgotado. E há já quem esteja a planear processar o fundador que ainda disse na Web Summit que o seu projeto e ideia tem “a ver com paixão”.

No ano passado, conseguiu levantar 750 milhões de financiamento junto de vários investidores, incluindo o segundo maior fundo de pensões canadiano, Caisse de dépôt et placement du Québec, o que garantiu uma avaliação de 3,25 mil milhões de dólares. Com 1,7 milhões de clientes, segundo o Financial Times, a expressão do início da derrocada vê-se na perda de metade dos seus ativos — passou para 12 mil milhões de dólares, quando em dezembro contabilizava o dobro, 24 mil milhões de dólares.

A sangria intensificou-se assim que o mercado das criptomoedas sofreu o abanão com a queda do ecossistema Terra/Luna.

Nos recentes meses, os resgates da Celsius aumentaram, tendo atingido os 750 milhões entre 6 de maio e 14 de maio, valor que atinge os 1,1 mil milhões considerando o período desde janeiro. Segundo o FT, o grupo é mesmo o maior detentor do token CEL e houve notícias, desmentidas pelos próprios, de que teria uma elevada exposição ao ecossistema Terra/Luna, que tinha também uma plataforma de empréstimos, o Anchor Protocol que, por sua vez, oferecia juros na casa dos 20%.

https://twitter.com/MikeBurgersburg/status/1521598813848354816

Alex Mashinsky garantiu ter exposição mínima à Luna e à sua stablecoin Terra, mas afastou, então, também qualquer problema de liquidez na sua plataforma, e passados poucos dias suspendeu as transações.

https://twitter.com/Mashinsky/status/1527386747327418368?ref_src=twsrc%5Etfw%7Ctwcamp%5Etweetembed%7Ctwterm%5E1527386747327418368%7Ctwgr%5E%7Ctwcon%5Es1_&ref_url=https%3A%2F%2Ffortune.com%2F2022%2F06%2F13%2Fcelsius-suspends-withdrawals-crypto-lender-market%2F

A Luna chegou a valer 42 mil milhões de dólares no pico, enquanto a stablecoin Terra (UST) chegou a um valor de perto de 18 mil milhões. A Anchor tinha 17 mil milhões. Um mundo que não se apaga sem deixar alguém por terra. A exposição a este ecossistema, cujo fundador lançou a intenção de criar a Terra 2.0, tem de ter feito mossa, lembram analistas. Do Kwon, o fundador, já tem sob si várias investigações, nomeadamente as de eventual fraude fiscal na Coreia do Sul.

O abanão trazido pela queda da Terra/Luna resultou, em maio, num crash das criptomoedas, que teve o seu efeito dominó. O mercado chegou a valer 3 biliões de dólares em novembro de 2021. Em maio, depois desta queda, ficou em pouco mais de 1,2 biliões, quando no início de abril, a capitalização total ainda estava acima de 2 biliões, para agora, nos dados mais recentes, valer cerca de 897 mil milhões de dólares.

A principal moeda virtual, bitcoin, tem estado a transacionar pouco acima dos 20 mil dólares — tendo este sábado, 18 de junho, baixado mesmo desse patamar, o nível mais baixo desde dezembro de 2020 — , quando em novembro chegou a transacionar acima dos 67 mil dólares. Ora, a Celsius tinha bitcoin e ethereums (a segunda maior moeda virtual em capitalização) dadas como colateral para as suas próprias aplicações, pelo que viu-se também ela obrigada a reforçar as garantias quando as cotações caíram. O que aconteceu a muitos dos seus próprios clientes.

Depois do eclipse da Luna, do escaldão da Celsius vêm aí três setas

O efeito dominó não teve, ainda, a sua paragem. Depois do crash provocado pelo fim do projeto Terra/Luna, e de nesta semana ter ficado no limbo a plataforma de transações e crédito Celsius, há outro dano colateral a caminho. O fundo Three Arrow Capital (3ac) ficou igualmente na corda bamba com o resgate de 400 milhões de dólares. Perante os rumores, um dos seus fundadores prometeu mais informação … dia 15 de junho.

We are in the process of communicating with relevant parties and fully committed to working this out

— 朱溯 ???? (@zhusu) June 15, 2022

Esta sexta-feira, o Wall Street Journal noticiou que o fundo estava a equacionar várias opções, incluindo a venda de ativos, admitindo, mesmo, ser resgatada por outra companhia. Kyle Davies, o outro fundador do fundo, explicou ao jornal que a 3ac investiu cerca de 200 milhões de dólares em Luna (a criptomoeda que servia de garantia para que a Terra, uma stablecoin, não perdesse a paridade com o dólar) para sustentar a ligação que se rompeu e que fez cair o projeto. Com ele o fundo viu desaparecer os 200 milhões. E se aguentou esse primeiro embate, o que se seguiu — nomeadamente a queda dos preços de bitcoin — fez o resto.

Os lesados reclamam devolução

Pelo caminho pode ter ficado o fundo 3ac, mas muitos investidores são particulares que veem no mundo das criptomoedas uma forma fácil e desregulada de investirem. Com dinheiro em carteira, muitos optaram por colocar nestas plataformas para garantirem maiores rendimentos, numa altura em que a banca comercial praticamente não pagou juros nos depósitos, pelo menos nos Estados Unidos e na Europa.

Não é preciso vaguear muito pelas redes sociais para ver mensagens de quem diz ter perdido as suas poupanças. No Reddit, os utilizadores Anon_Bets e imhappy2019 moderam o grupo TerraLuna Victims que tem quase 900 membros.

Ao Observador o utilizador que está registado no Reddit como Anon_Bets, dizendo não poder revelar muito de si, admite que perdeu ele próprio UST (símbolo da stablecoin Terra), ainda que assegure que tinha planos de proteção contra um crash. O objetivo, com a criação deste subgrupo na rede social, foi o de consolar e ajudar quem precisava, assumindo que é o outro moderador — imhappy2019 — que, sendo consultor de eventos críticos (CISM), “tem prestado quase toda a ajuda até agora. Ele tem sido extremamente útil e é a espinha dorsal deste sub”.

O moderador que é a espinha dorsal explicou ao Observador que tem ajudado pessoas que apresentam indícios de autopunição. “Levou-os para chats privados e normalmente os seus posts são removidos para que não sejam alvo de comentários cáusticos. Sou consultor CISM (Critical Incident Stress Management)”. Conta ao Observador que fez parte da equipa da Dakota do Sul que ajudou, no 11 de setembro, em Nova Iorque, mantendo ainda contacto com cerca de 50 pessoas socorridas então já que os efeitos de longo prazo são ainda visíveis — “e muito provavelmente vão estar sob o meu cuidado por um tempo indefinido. Não me importo”, assumindo ser um ex-militar que percorreu diferentes continentes e serviu em 13 países. Sem que o Observador consiga atestar a veracidade das palavras deste moderador, assume que “a minha vida de serviço à humanidade é algo que faço para compensar as vidas que tirei no meu papel nas forças armadas”, diz este que diz ser pai de dois filhos.

Os moderadores garantem que viram no seu subgrupo muita gente a precisar de ajuda e com ameaças de suicídio. “I lost $650k in crypto crash, now I’m homeless” — “perdi 650 mil dólares no crash e agora estou sem casa”. Esta é uma das mensagens que se vê neste subgrupo. A mesma situação é descrita por outro membro que diz ter perdido 321 mil dólares das poupanças de uma vida e da reforma para dar como garantia de uma casa. As situações são diversas. Na Coreia do Sul havia também muitos investidores em Terra/Luna nos particulares.

É por isso que Omid Malekan, professor na Columbia Business School e autor de alguns livros sobre blockchain (lançou recentemente Re-Architecting Trust: the Curse of History and the Crypto Cure for Money, Markets and Platforms) e que se assume como explainer-in-chief (explicador em funções) de criptos, realça ao Observador a máxima dos mercados: se é demasiado bom é para desconfiar. O momento, assume, é de mudança, mas, mesmo admitindo que havia uma bolha nas criptomoedas, assume que não é o fim da linha. “As criptomoedas sempre foram muito voláteis”, assume, assegurando no entanto que a confiança é um elemento chave neste setor e que se perdeu alguma com estes episódios.

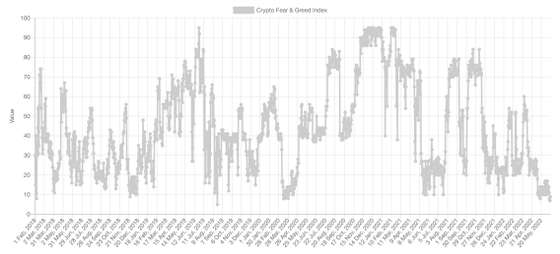

O designado índice do medo das cripto está num nível muito elevado de receio.

O zero represente o nível extremo de medo. O 100 de extremo otimismo. Fonte: Alternative

O mercado está pessimista

Um mercado desafiante, mas continua com seguidores

Dizendo não se poder comparar o “esquema do projeto Luna com o que está a acontecer com a plataforma Celsius”, o analista da XTB, Henrique Tomé, acredita que “o único ponto em comum que ambos os eventos podem ter, é o facto destas situações estarem a deteriorar o sentimento no mercado dos criptoativos que, já tem estado pressionado por causa do clima de risk-off presente nos mercados ao longo deste ano”.

Tendo beneficiado do excesso de liquidez incutido pela pandemia, no entender deste analista “existem vários fatores que estão a provocar fortes quedas nos preços dos chamados ativos de risco (equities & crypto)”, falando da guerra na Ucrânia que agrava as preocupações com a inflação. Esta é, aliás, uma bússola no atual sentimento dos mercados quer acionista quer das criptos e que determinou uma agressiva subida das taxas de juro por parte da Fed (Reserva Federal norte-americana) na última semana.

Por isso, acrescenta Henrique Tomé ao Observador, “o ecossistema das criptomoedas acaba por ser prejudicado com o que se está a passar nos mercados tradicionais, uma vez que o apetite pelo risco por parte dos investidores está a diminuir”.

Este ano a bitcoin está em queda de 58,66% e a ethereum de 72,95%. Nas bolsas, o Stoxx 600 desvaloriza 17,33%, o S&P 500 cai 23% (tendo esta semana entrado no que se chama o território de correção ou bear market, em que um índice cai mais de 20% face ao anterior pico) o Nasdaq está em perda de 31%.

Além disso, assume, os recentes casos como o da Terra/Luna “acabam por prejudicar o sentimento no mercado e afastam principalmente os investidores com menos tolerância ao risco”. E não é de descartar que se a Celsius entrar em insolvência poderá haver “um impacto muito doloroso para outras plataformas como BlockFi, Nexo, entre outras e prejudicar também as avaliações das principais criptomoedas”. Ainda que o ritmo de adoção das cripto, diz o mesmo analista, “continua a atrair muitos investidores, apesar das recentes quedas”, com o mercado, em particular a bitcoin, a atrair capital de muitas instituições.

As vozes da oposição, no entanto, já se fizeram ouvir. Bill Gates foi um dos mais expressivos: “cripto e NFT são baseados 100% numa grande teoria de loucos”.

Os menos céticos acreditam que este pode ser um momento de viragem do mercado, para um mundo menos alavancado. Michael Novogratz, investidor em criptomoedas e CEO da Galaxy Digital, admite que ainda pode haver desafios, e até comparou este momento das criptomoedas com o que se passou, em 1998, com o fundo Long Term Capital Management (LTCM).

this week in crypto has reminded me of the Long Term Capital Mgt. crisis in 1998,,,,

— Mike Novogratz (@novogratz) June 15, 2022

Designado pelo fundo de alto risco (hedge fund) dos génios — tinha dois laureados com o Prémio Nobel na sua fundação (Myron Scholes e Robert C. Merton, que receberam a distinção por terem descoberto a metodologia para avalia o valor de uma opção), um ex-vice-presidente da Fed e um operador de Wall Street — o LTCM começou por dar nos primeiros anos retornos de 40%, mas com a crise financeira da Rússia em 1998 perdeu mais de 4,6 mil milhões de dólares. Teve de ser resgatado sob o argumento de que iria provocar um choque em cadeia no sistema financeiro com a injeção de 3,6 mil milhões de dólares por parte de 14 bancos de Wall Street, sob o auspício da Fed. 10 anos depois acontecia a falência do Lehman Brothers, uma crise financeira que levou a novo resgate do setor a nível mundial. Também já foi comentado que as criptomoedas estão a viver o seu momento Lehman Brothers.

No início de 2021, Zhu Su, fundador do 3ac, previu que a bitcoin entrarem num superciclo de crescimento com preços sempre a subir, à medida em que a sua adoção era mais generalizada. No final de maio, lembra o Wall Street Journal, com o sell-off das criptomoedas o otimismo tinha desvanecido: “A teoria de um superciclo no preço estava infelizmente errada, mas as criptomoedas continuam a mudar o mundo todos os dias”.

As notas menos otimistas não se ficam por aqui. Na sexta-feira também a Babel Finance, de Hong Kong, suspendeu os reembolsos e levantamentos, garantindo não ter qualquer exposição à Celsius.

E a Coinbase, um dos principais operadores de mercado nas criptos, anunciou o despedimento de 1.100 pessoas — também a Crypto.com e a BlockFi comunicaram redução de pessoal. Numa nota aos trabalhadores, Brian Armstrong, CEO da Coinbase, antecipou que tudo aponta para uma nova recessão, depois de 10 anos de crescimento económico. “Uma recessão pode conduzir-nos a outro inverno nas criptos, que pode durar um largo período de tempo”.