“O nosso método é muito simples. Procuramos negócios com fundamentos económicos excecionais, geridos por pessoas capazes e honestas e tentamos comprá-los a preços sensatos”.

Warren Buffett

O S&P500 está a atravessar o pior início de ano desde 1939, tendo caído cerca de 20%. O Nasdaq cai cerca de 30%. Os mercados financeiros têm sido atingidos por vagas de incerteza causadas por uma série de eventos que incluem a guerra na Ucrânia, medidas de confinamento na China, inflação crescente e a possibilidade da subida de taxas de juro. Estes fatores contribuem para os receios de que a economia global caminha para uma recessão.

Esta turbulência nos mercados deixa poucos sítios onde os investidores se possam resguardar ou evitar perdas. Os índices de obrigações caíram a par dos índices de ações, com os investidores a descontar a possibilidade de subida das taxas de juro. O Índice Global Agregado Bloomberg, um comparativo para a dívida de empresas e governos, caiu cerca de 10%, em euros, desde o início do ano, a sua maior correção nos últimos 20 anos.

Está largamente documentado que os mercados (os investidores) não gostam de incerteza e a maior parte de nós não está programada para lidar com ela. O índice do sentimento do consumidor americano sofreu uma queda acentuada este ano, atingindo um dos níveis mais baixos dos últimos 50 anos. É durante períodos de extremo pessimismo que tendemos a encontrar as melhores oportunidades de investimento. Na realidade, a história demonstra que investir em períodos de extremo pessimismo resulta em bons retornos. No fundo, comprar a pessimistas para, mais tarde, vender a otimistas.

dr

Entretanto, o dinheiro continua a perder valor à medida que o custo de vida sobe. Apesar de muitos saberem isso, estão maioritariamente em dinheiro, à espera. O erro que cometeram no início da pandemia repete-se: não aproveitam a oportunidade para comprar empresas de qualidade excecional que tiveram correções muito fortes e que têm um longo historial de serem negócios com operações altamente rentáveis em múltiplos ciclos económicos. São máquinas de fazer dinheiro, com balanços sólidos, com marcas poderosas, com clientes leais em todas as geografias, vantagens competitivas fortes e poder de fixação de preço significativos.

Warren Buffett repete com frequência que “no curto prazo, o mercado é uma máquina de votar, mas no longo prazo, é uma balança.” O que Buffett quer dizer é que no curto prazo os mercados não se importam com os fundamentos económicos dos negócios. Ou seja, para participar (na tal máquina de votar) só é preciso dinheiro e não é exigido conhecimento ou estabilidade emocional. Em períodos de incerteza, os investidores são tipicamente dominados pelas suas emoções e correm para o botão de venda quando têm medo.

No curto prazo, tudo pode acontecer nos mercados financeiros. Investir a um ou a dois anos em ações de empresas pode ser extremamente arriscado. O gráfico abaixo mostra que, embora os mercados acionistas subam a maior parte do tempo, os retornos anuais das ações podem ser muito voláteis: tanto podemos ter um retorno de 20 ou 30%, como ver o nosso investimento recuar no mesmo montante.

dr

No entanto, no longo prazo, o preço da ação de uma empresa reflete o verdadeiro valor do seu negócio e da riqueza que gera para quem é detentor dessa “fatia” do negócio.

Na carta aos acionistas de 2015, Warren Buffett salienta a vantagem que o investidor individual pode ter se investir a longo prazo, alertando para o facto dos investimentos em obrigações ou ter dinheiro parado criar a “falsa” ilusão de segurança. Não poderíamos estar mais de acordo com esta visão. Em períodos de 20 anos (ver gráfico) não há retornos negativos nas ações, mas, ao contrário do que se poderia esperar, as obrigações tiveram retornos negativos.

Para os investidores de longo prazo, as ações são menos voláteis do que aparentam

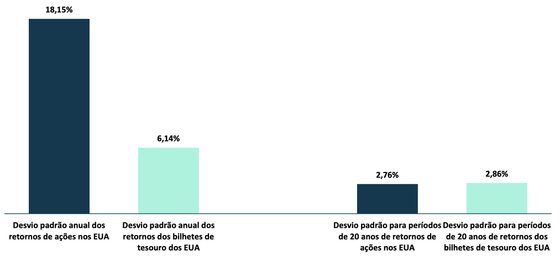

Segundo estudos de Jeremy Siegel e de Robert Thaler, resumido no gráfico abaixo, o desvio padrão dos retornos anuais das ações americanas entre 1801 e 1995 é de 18,15% versus 6,14% para os Bilhetes do tesouro americano. Comprova-se com este estudo que, no curto prazo, os retornos das ações são mais voláteis.

Em intervalos de 20 anos, contudo, o desvio padrão dos retornos das ações americanas é, na realidade, mais baixo que o dos Bilhetes do Tesouro: 2,76% versus 2,86%. Isto apesar de as ações terem conseguido retornos anuais 10,1%, comparado com 3,7% para os Bilhetes do Tesouro.

Desvio padrão dos retornos de Ações e dos retornos dos Bilhetes do Tesouro americano

(período de 1801 a 1995, estudo de Siegel e Thaler)

Deixamos claro que não devemos desprezar o risco das ações a curto prazo, especialmente considerando a turbulência a que temos vindo a assistir nas semanas e meses mais recentes. Esta análise, no entanto, demonstra que, ao longo de períodos de tempo alargados, as ações conseguem garantir melhores retornos e ser menos arriscadas do que as obrigações.

Só as melhores empresas servem

“O tempo é amigo dos bons negócios”.

Warren Buffett

A filosofia de Investimento em Valor tem como objetivo investir em negócios de elevada qualidade, com boas equipas de gestão e comprá-los a preços sensatos. O que significa isto? Significa investir em empresas com vantagens competitivas sólidas, geridas por pessoas capazes, com oportunidades atrativas de crescimento a longo prazo e balanços sólidos para suportar esse crescimento. É muito importante ter presente que nada vale um preço infinito e manter sempre presente que preço é o que pagamos e valor é o que recebemos. O que procuramos é receber mais do que pagamos, garantindo que investimos com margem de segurança.

Esta abordagem significa que a uma filosofia de Investimento em Valor e processos de decisão robustos, permitirão melhores retornos do que a maioria conseguirá.

Num horizonte temporal suficientemente largo, a performance dos preços das ações das empresas refletirá o crescimento dos lucros subjacentes. Lembramos que este processo exige paciência e a capacidade de tolerar flutuações de curto prazo. Por vezes, o valor de mercado poderá aparentar estar desligado do seu verdadeiro valor.

Por isso, para além de uma filosofia de valor orientada para negócios de qualidade, é essencial traçar um plano de investimento a longo prazo e ter paciência para esperar pelos resultados. Não há bela sem senão. Tudo tem um preço e, neste caso, o preço é a volatilidade que temos que suportar para colher estes retornos, claramente acima de outras classes de ativos.

Não devemos ceder às emoções que nos poderão levar a vender e aguardar por dias mais calmos. Infelizmente, esse dia nunca chegará, haverá sempre algum desafio que nos fará aguardar pelo dia de amanhã para voltar a investir. A experiência de grandes investidores, como Seth Klarman, diz que quando não compramos na queda, é muito mais difícil comprar na subida. Isto acontece porque os mercados acionistas começam a subir muito antes de termos boas notícias sobre a economia e de os investidores estarem mais otimistas. As grandes recuperações acontecem muito rapidamente e muitos ficam de fora à espera de recuos, que quando se verificam, são uma espécie de justificação para estar de fora e a ideia de “entrar” é novamente posta de lado. Estas histórias repetem-se vezes sem conta.

Aceitar os recuos de mercado é o preço para ter sucesso no investimento

Por que motivo tantos evitam pagar este preço? A resposta, natural, de alguém que vê a sua conta de investimento a diminuir a cada dia que passa (ainda que seja apenas no papel) e encara essa queda como uma multa é tentar evitar multas futuras. Embora pareça trivial, encarar a volatilidade do mercado como um custo e não uma multa é uma parte importante no desenvolvimento da mentalidade que permite mantermo-nos no mercado o tempo suficiente para que os ganhos nos investimentos se materializem e se avolumem.

Talvez um exemplo ajude. Os bilhetes para a Disneylândia custam cerca de 100 euros, mas em troca passamos um dia com os nossos filhos que nunca esqueceremos. Em 2019, cerca de 156 milhões de pessoas acharam que era um preço que valia a pena pagar. Estas pessoas poderiam ter ficado em casa e divertirem-se de graça. Mas não era a mesma coisa.

Os retornos no mercado acionista também não são gratuitos, e nunca o serão. Da mesma forma que não somos obrigados a ir à Disneylândia, também não somos obrigados a pagar o preço para estar sempre investidos (suportando a volatilidade). Mas, de uma forma geral, temos aquilo que pagamos.

A volatilidade – o preço dos retornos – é o custo de admissão para conseguirmos retornos acima da média dos parques baratos (depósitos, obrigações ou manter liquidez).

A chave é convencermo-nos de que vale a pena pagar o custo do mercado. Esta é a única forma de lidar com a volatilidade e a incerteza – não apenas tolerá-la, mas tomar consciência de que é um custo de admissão que vale a pena pagar. Este é o preço para ter sucesso no investimento.

“Só se olharmos para além da multidão do curto prazo, poderemos esperar fazer melhor.”

Nick Sleep, NomadInvestmentPartners

Por isso, para os investidores, e porque a disciplina não deve ser sazonal, é importante:

- Investirem em empresas de qualidade excecional, com vantagens competitivas fortes e difícieis de replicar, com poder de fixação de preço e balanços fortes, com capacidade de crescer no mercado global e geridos por equipas com provas dadas e alinhadas com os acionistas,

- Encararem as flutuações do mercado como oportunidades para comprar excelentes negócios que raramente estão baratos,

- Não permitirem que estas flutuações os desviem do “caminho”. O foco no longo prazo e no valor intrínseco do portfólio em que estão investidos é o que realmente importa, não a sua performance diária.

No longo prazo, o investimento em ações bate, por larga margem, estar em dinheiro ou em obrigações. Devemos ter consciência, no entanto, que o faz com uma volatilidade de curto prazo muito mais elevada.

O nosso “risco”, portanto, está inversamente correlacionado com o nosso horizonte de investimento. O mercado acionista pode ser muito volátil no curto prazo, mas é o mais consistente gerador de riqueza no longo prazo.

23 de maio de 2022