“Não faça isso! As Euribor vão continuar muito baixas por muitos e muitos anos”, alertou a colaboradora do Santander Totta quando o potencial cliente lhe perguntou se o banco tinha soluções de crédito à habitação a taxa fixa a 30 anos.

A reação da funcionária do Santander Totta, que não foi isolada quando o Observador investigou as melhores soluções de crédito à habitação, reflete o pouco interesse da banca em contratar taxas fixas com os clientes. “Já tivemos, mas agora não fazemos”, disse um bancário do Montepio. “Taxa fixa a 30 anos só se for comprar um imóvel da Caixa”, indicou um colaborador da Caixa Geral de Depósitos.

Apenas uma pessoa afirmou que seria uma boa ideia fixar a taxa de juro a 30 anos na ronda anónima do Observador junto de uma vintena de bancos. “A taxa fixa é uma boa opção para aproveitar as taxas mínimas de agora”, opinou uma funcionária do BBVA. No entanto, o banco apenas fixa a taxa a três ou cinco anos e, além disso, o BBVA tem o spread mais elevado da banca portuguesa.

Só dois colaboradores bancários aceitaram fazer simulações de crédito a 30 anos com taxa fixa, no Banco BPI e no Novo Banco. “Fica agora a pagar mais, mas dorme mais descansado sem medo da subida da Euribor“, comentou a funcionária do Novo Banco, sem emitir uma preferência entre taxa fixa e taxa indexada.

| Banco BPI | Novo Banco | |||

| Taxa indexada | Taxa fixa | Taxa indexada | Taxa fixa | |

| Taxa de juro | 3,448% Euribor 3 meses + spread 3,40% |

4,70% 1,30% + spread 3,40% |

3,948% Euribor 3 meses + spread 3,90% |

4,99% 1,09% + spread 3,90% |

| Taxa anual efetiva revista | 4,337% | 5,613% | 4,684% | 5,752% |

| Primeira prestação | 535,38€ | 622,37€ | 569,31€ | 643,45€ |

| Seguros (primeiros 5 anos) | ||||

| — Vida | 1.546,33€ | 1.583,69€ | ||

| — Multirriscos | 875,00€ | 830,15€ | ||

| Comissões | ||||

| — Iniciais | 572,00€ | 665,60€ | ||

| — Mensais | Não tem | 7,54€ | ||

Como o Banco BPI, o Novo Banco e os outros bancos definem as taxas fixas? Tal como nos créditos de taxa variável, que têm como referencial as Euribor, as instituições de crédito vão ao mercado para calcular quanto cobrar aos clientes.

Swaps são a referência

As taxas swap, que, simplificadamente, são as taxas a que os bancos estão dispostos a trocar prestações indexadas (por exemplo, à Euribor a seis meses) por fluxos financeiros fixos, são o ponto de partida para os bancos portugueses definirem a cobrança fixa aos seus clientes.

Alguns são explícitos a indicar que as taxas fixas dos seus créditos à habitação têm origem nas taxas swap de mercado. “O valor da taxa fixa para os primeiros cinco anos resulta da cotação da taxa swap a cinco anos observada no dia útil anterior à assinatura do contrato, arredondada à milésima, acrescida de spread”, indica o preçário do Santander Totta, que não fixa a taxa por mais de cinco anos.

Outros bancos não referem as taxas swaps, mas as condições do mercado. “A taxa fixa é determinada pelo banco e o seu cálculo está sujeito à evolução do mercado”, explica o preçário do Novo Banco, por exemplo.

Qualquer que seja o banco, a taxa fixa é determinada na data da assinatura do contrato de crédito à habitação e mantém-se ao longo de todo o período contratualizado. No entanto, pode haver desfasamento entre as taxas swaps de mercado e as indicadas nas simulações da banca.

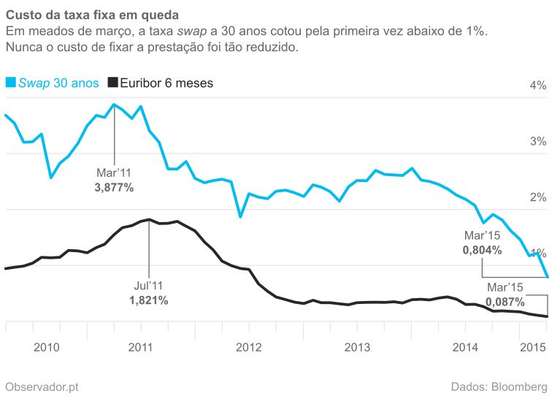

Nunca foi tão barato fixar a taxa de juro do crédito. Atualmente, a taxa swap a 30 anos está a 0,804%, de acordo com a Bloomberg. Ou seja, um cliente bancário que contrate agora um crédito à habitação a 30 anos de taxa fixa fica a pagar sensivelmente 0,804% mais um spread. O spread é a margem de lucro cobrada pelos bancos que é somada à taxa de referência para obter a taxa de juro usada para calcular a prestação mensal do crédito.

Evolução da taxa swap do euro a 30 anos e da Euribor a seis meses nos últimos cinco anos.

Se o spread for de 3,5% (a média que o Observador registou numa ronda pela banca), a prestação de taxa fixa seria de 495,11 euros por mês ao longo dos 30 anos por cada 100 mil euros de financiamento. À média de março da Euribor a seis meses, a primeira prestação num empréstimo de taxa variável seria de 454,48 euros por cada 100 mil euros de dívida. É menos 8,5%, mas o valor a pagar pode mudar semestralmente.

Durma descansado

Quando os créditos à habitação são indexados, a prestação é recalculada periodicamente (semestralmente se for indexado à Euribor a seis meses, por exemplo). Assim, as despesas do agregado familiar com a casa ficam à mercê das flutuações do mercado monetário europeu.

Tendo em conta que 29,2% dos gastos das famílias prendem-se com a habitação, de acordo com o último inquérito do Instituto Nacional de Estatística, não é demasiado arriscado?

“A Euribor vai subir, só não se sabe quanto e quando”, avisou a colaboradora da sucursal portuguesa da Unión de Créditos Inmobiliarios quando visitada anonimamente pelo Observador. A UCI permite fixar as prestações durante três ou cinco anos.

Se pretende retirar a incerteza da equação familiar, opte por um crédito de taxa fixa. Matematicamente, o custo da dívida de um empréstimo de taxa fixa é inferior se a média do indexante ao longo do período da dívida for maior do que a taxa swap. Todavia, dormir descansado não tem preço.

Desde que a Euribor a seis meses foi lançada, no final de 1998, o valor médio desta taxa foi de 2,447%. A este nível, a prestação num empréstimo de taxa variável seria de 596,15 euros por cada 100 mil euros de crédito, assumindo um spread de 3,5%. Seria mais 20,4% do que na opção de taxa fixa.

Aliás, se, em média, a Euribor a seis meses igualar ao longo dos próximos 30 anos a média desde o final de 1998, o cliente paga 114.613,23 euros em juros ao longo das três décadas pelo financiamento de 100 mil euros, enquanto no crédito a taxa fixa paga 78.238,29 euros, assumindo a taxa swap de 0,804% e o spread de 3,5%.

Nos últimos cinco anos, a Euribor a seis meses foi de 0,799%, em média, um valor quase idêntico às taxas swaps a 25, 30 e 40 anos.

Ninguém sabe para onde caminharão as Euribor, mas a incerteza é menor em prazos mais curtos. No entanto, também é mais barato fixar a taxa nos créditos a menos anos.

Taxa fixa para todos os prazos

Quase todos os bancos oferecem soluções de taxa fixa nos seus novos créditos à habitação, mas os prazos disponíveis são, na maioria dos casos, até cinco anos. Nos empréstimos mais longos, o que acontece é que a taxa (e a prestação) é fixa nos primeiros anos e passa a variável após o período inicial estipulado no contrato.

As taxas swap para os prazos mais curtos, populares entre os bancos portugueses, são inferiores. Por exemplo, quem fixar os juros para os próximos quatro anos, deverá conseguir uma taxa base de 0,177%, o que é inferior à Euribor a 12 meses, que está em 0,198%.

| Prazo | Taxa swap (vs. Euribor 6 meses) |

Bancos que contratam crédito à habitação de taxa fixa neste prazo |

| 2 anos | 0,082% | Banco Best(1), Banco Big, CGD, Montepio, Novo Banco |

| 3 anos | 0,121% | Banco Best(1), Banco Big, CGD, Montepio, Novo Banco, UCI |

| 4 anos | 0,177% | Banco Best(1), Banco Big, Montepio, Novo Banco |

| 5 anos | 0,245% | Banco Best(1), Banco Big, CGD, Crédito Agrícola, Deutsche Bank, Montepio, Novo Banco, Santander Totta, UCI |

| 6 anos | 0,315% | Banco Best(1), Novo Banco |

| 7 anos | 0,385% | Banco Best(1), Novo Banco, UCI |

| 8 anos | 0,450% | Banco Best(1), Novo Banco |

| 9 anos | 0,507% | Banco Best(1), Novo Banco |

| 10 anos | 0,556% | Banco Best(1), Banco BPI, CGD, Deutsche Bank, Montepio, Novo Banco, UCI |

| 15 anos | 0,721% | Banco Best(1), Banco BPI, CGD, Montepio, Novo Banco |

| 20 anos | 0,781% | Banco Best(1), Banco BPI, CGD, Novo Banco |

| 25 anos | 0,797% | Banco Best(1), Novo Banco |

| 30 anos | 0,804% | Banco Best(1), Banco BPI, Novo Banco |

| 40 anos | 0,806% | Banco Best(1), Novo Banco |

| Dados: Bloomberg, preçário das instituições de crédito, a 31 de março de 2015. (1) O Banco Best é apenas o intermediário do crédito; o contrato é efetuado com o Novo Banco. | ||

Quem for contratar um novo crédito de longo prazo poderá ter dificuldade em negociar. Como o Banco BPI e o Novo Banco são os únicos que fixam as taxas dos créditos à habitação além dos 20 anos de prazo, os spreads obtidos poderão não ser os melhores. Na última investigação do Observador, o Banco BPI apresentou o nono spread mais baixo e o Novo Banco o décimo segundo, numa lista de 15 instituições credoras.

Para prazos inferiores, será mais fácil. A Caixa Geral de Depósitos, que tinha o quarto spread mais baixo, inclui taxas fixas a 20 anos, por exemplo.

Quem já tem um crédito de taxa variável poderá tentar negociar com o seu banco a conversão em taxa fixa para o prazo remanescente. No entanto, o banco pode optar por rever o seu spread, o que provavelmente será um mau negócio para o cliente, porque os spreads estão perto do máximo dos últimos 12 anos. Todavia, tentar não custa nada.

Prestação fixa não é taxa fixa

São muitos os bancos que promovem empréstimos à habitação com prestação fixa. As publicidades rezam também a possibilidade de dormir descansado sem se preocupar com as subidas das Euribor. No entanto, não é bem assim.

Na verdade, o sistema de prestações fixas também usa a indexação a uma Euribor. Todavia, sempre que há uma revisão da taxa de juro, o banco ajusta o prazo do crédito de modo a que a prestação não se altere.

Na prática, se a Euribor ficar, em média, abaixo do valor inicial ao longo da duração do empréstimo, o financiamento chegará à maturidade antes do prazo previsto. Porém, se a Euribor subir mais do que o esperado, o prazo do crédito é alargado.

Nas prestações fixas, os clientes bancários trocam a incerteza da prestação mensal pela incerteza de quando termina a sua dívida ao banco. Se o vento do mercado monetário não for favorável, ninguém gostará de saber, já na aposentação, que terá mais alguns anos para pagar o empréstimo.

No limite, se a subida da Euribor for muito acentuada, o banco pode ter de aumentar a prestação num contrato de prestações fixas para satisfazer o limite de idade máxima dos devedores (75 anos, na maioria dos bancos).

Se quiser retirar completamente a incerteza da equação da sua vida financeira, só tem uma solução: opte por um crédito de taxa fixa. Dormirá descansado agora e na sua aposentação.