Wolfgang Schäuble foi notícia esta quarta-feira com uma declaração — entretanto “clarificada” — de que Portugal estaria na iminência de pedir um novo resgate. O ministro alemão não deu mais detalhes e, mais tarde, indicou que apenas queria dizer que Portugal “teria de cumprir as regras” para evitar um novo resgate, dada a sua fraca “resiliência” nos mercados financeiros. Que fundo de verdade pode ter este aparente deslize do ministro alemão?

Resposta curta: algum. Wolfgang Schäuble indicou que Portugal tenha uma fraca resiliência nos mercados, apesar de as compras de dívida por parte do Banco Central Europeu (BCE) estarem a comprimir as taxas de juro. O Tesouro português tem feito algumas emissões de dívida, com custos controlados, mas não tem havido grandes colocações de dívida que ajudem o Estado português a avançar rapidamente no financiamento público previsto para este ano.

A incerteza em torno do referendo britânico tem sido, nos últimos meses, um dos fatores que tem levado a que o Tesouro esteja a optar com emissões de montantes mais pequenos. E foi nesse contexto que o Commerzbank publicou na semana passada um relatório em que diz que a missão de Portugal na emissão de dívida “é a mais desafiante, entre os vários emitentes soberanos da zona euro”.

Questionado sobre os efeitos de uma eventual saída do Reino Unido da União Europeia, o ministro das Finanças disse que Portugal tinha o financiamento garantido até meados de 2017. A entrevista de Mário Centeno à TSF terá sido feita pouco antes de se conhecerem os resultados do referendo britânico. No entanto, a almofada financeira de Portugal tem vindo a encolher nos últimos dois anos, conforme já foi sinalizado pela Comissão Europeia. No final deste ano, o excedente de tesouraria deverá ser um pouco superior a sete mil milhões de euros, valor que representa cerca de metade da almofada registada quando o país preparava a saída limpa do programa de assistência.

Até ao momento, o IGCP emitiu cerca de 9,8 mil milhões de euros em dívida de longo prazo em 2016. Esse total sobe para 11 mil milhões quando se incluem as emissões privadas de médio prazo que suportaram as recompras de dívida. A última apresentação a investidores lançada pelo IGCP indica que a agência que gere a dívida pública portuguesa conta emitir 7,8 mil milhões em dívida de longo prazo (excluindo os bilhetes do Tesouro) até ao final do ano. Tendo em conta a situação relativamente mais difícil nos mercados, não se trata de um montante baixo.

A expectativa do Commerzbank é que o Estado português avance para uma emissão de dívida a 13 de julho e, depois, faça mais duas emissões em setembro. Posteriormente, será ainda necessário avançar com mais emissões em outubro e novembro — altura em que Portugal voltará a ser analisado pela agência DBRS. O Commerzbank diz que é possível obter o objetivo de financiamento, mas fica claro que a situação não é de desafogo.

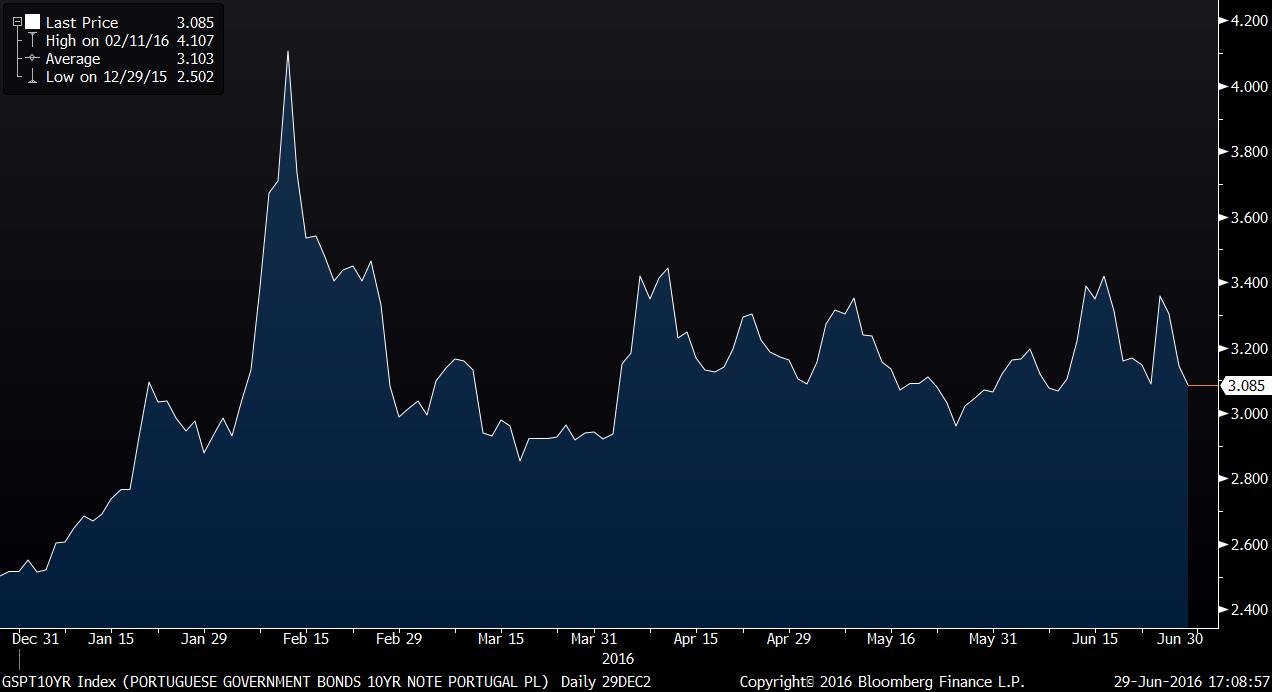

Juros de Portugal não reagiram às declarações de Schäuble

As taxas de juro de Portugal têm-se mantido relativamente estáveis na casa dos 3%, a beneficiar das compras de dívida do BCE. Nos mercados, não se registou reação às palavras de Schäuble, rapidamente “clarificadas”

Mas o Estado não é a única fonte de pressão financeira sobre Portugal. Nos últimos meses, as atenções têm-se focado sobretudo no setor bancário. O governo e o Banco de Portugal já assumiram a necessidade de encontrar uma solução global para a banca nacional que permita aliviar os balanços dos ativos problemáticos que têm provocado um rasto de perdas nos últimos anos. E travar o desfile de resoluções individuais de bancos — Banco Espírito Santo, Banif — que tanto têm custado aos contribuintes.

A criação de um veículo independente para ficar com a titularidade e a gestão destes ativos desvalorizados, sobretudo crédito malparado e imobiliário, exige financiamento, seja para o veículo, seja para recompor os níveis de capital dos próprios bancos, caso este património seja transferido com um grande desconto. Dadas as dificuldades em atrair investidores privados, e a pressão que se tem feito sentir sobre o valor em bolsa dos bancos ainda cotados, esta solução irá exigir financiamento público, para além de garantias de Estado.

E uma dos cenários que estará a ser ponderado pelas autoridades portuguesas é o recurso aos fundos do Mecanismo Europeu de Estabilidade, solução de financiamento que só poderia avançar com o aval dos parceiros europeus. Esta solução, dependendo dos contornos finais, poderia ser comparável a um resgate financeiro da União Europeia à banca nacional, tal como o programa negociado com Espanha em 2012.

A necessidade de recorrer a financiamento externo dependerá também da dimensão do pacote, há quem fale em montantes entre 25 a 30 mil milhões de euros que correspondem aos valores de malparado da banca portuguesa.

A limpeza dos balanços da banca, apontada como fundamental para reestruturar e relançar o negócio bancário e a própria economia, cruza-se ainda com a recapitalização da Caixa Geral de Depósitos. O governo português já apresentou um plano à Comissão Europeia que envolverá quatro a cinco mil milhões de euros de capitais públicos, investidos pelo Estado que tem de convencer Bruxelas que o faz numa ótica de investidor privado com uma perspetiva realista de retorno, ou seja, na certeza de que a Caixa vai voltar a ser lucrativa.

Para ainda complicar mais o xadrez bancário português, aproxima-se o prazo para a apresentação das propostas de compra do Novo Banco que mais uma vez coincide com um calendário negativo nas bolsas, agora por causa do Brexit. A data “não é a ideal”, reconheceu já o presidente do BCP, Nuno Amado. E a entrada em bolsa do Novo Banco também parece ter ficado afastada neste quadro de turbulência nos mercados europeus.