Índice

Índice

Quando um ativo que é suposto valer um dólar cai abaixo desse valor algo está errado. É o que se passa, atualmente, no mundo das criptomoedas. As stablecoins prometem estabilidade contra a elevada volatilidade da maior parte destas moedas virtuais, mas, por estes dias, estão a mostrar-se de folha caduca. Tudo começou na semana passada com o crash da Terra (UST), que tinha como reserva do garante de estabilidade um token — a Luna, que se eclipsou.

“O colapso completo da UST e do Protocolo Anchor já está a ser comparado com a falência do banco Lehman Brothers em 2008 e terá consequências para todo o ecossistema dos criptoativos”, escrevia uma análise da XTB, na quarta-feira. Os ecos soaram mais alto por ter atingido precisamente uma stablecoin. Mas mostrou um mundo de criptomoedas cada vez mais ligado, como peças de dominó, com pedidos para que haja árbitros.

O que é uma stablecoin?

Como o nome indica, stablecoin é uma moeda virtual que foi criada para manter estabilidade, o que é conseguido indexando-se a um ativo subjacente. Na maior parte dos casos, a paridade é com o dólar, mas há moedas ligadas ao euro ou mesmo ao ouro. Não é uma paridade por decreto (como aconteceu em algumas moedas fiduciárias), mas consegue-se através de um sistema que se autoajusta para manter essa associação de 1 para 1.

Enquanto algumas stablecoins são, alegadamente (não há obrigação de divulgação nem de auditorias), apoiadas por ativos fiduciários, outras são ligadas a um ativo através de complexos algoritmos. São as chamadas stablecoins algorítmicas (o preço é estabilizado através de mecanismos de arbitragem). Foi uma destas que na semana passada caiu e arrastou consigo toda a indústria.

A Terra (UST) tem o seu token próprio, Luna, que existe (ou existia) só com uma função: fazer uma lógica de arbitragem para garantir a paridade de 1:1 do UST. Como é que funcionava? Se houvesse muita procura de UST, como houve, a quantidade de token Lunas em circulação diminuiria, ou seja, seriam queimados de modo a aumentar o valor da Luna (porque se tornava mais escasso); caso houvesse muita venda de UST (o preço tende a baixar) era preciso fazer subir o seu valor para não perder o “peg” (ligação) ao dólar — o que implicava a emissão de novas Luna que vão para o mercado comprar UST e fazê-lo voltar a 1. O mercado até gostou. A stablecoin foi subindo até entrar no top 5. Completava o cenário o protocolo Anchor, que era uma aplicação que permitia guardar este token e subscrever produtos de poupança. Ou seja, esta moeda tinha uma característica específica: criou um token próprio que garantia a moeda. Ao contrário de outras moedas. Por exemplo a DAI está garantida por ethereum; ou a Tether, que tem, segundo diz, por detrás vários ativos.

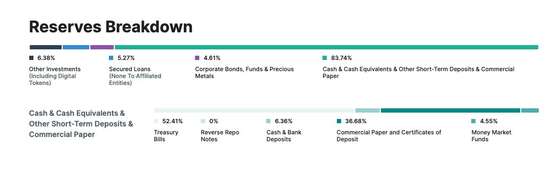

A Tether é a maior stablecoin em capitalização. Segundo dados do CoinMarketCap, o mundo das stablecoins vale cerca de 160 mil milhões de dólares, valendo a Tether 75,7 mil milhões. Também esta perdeu a sua paridade com o dólar nestes últimos dias. A Tether, baseada em Hong Kong e lançada em 2014 por Brock Pierce, Reenve Collins e Craig Sellars, assegura que atualiza todos os dias os ativos que garantem a moeda, para que esteja pregada ao dólar. Segundo o site da empresa gestora do protocolo, 83,74% das reservas estão em dinheiro ou equivalente, depósitos de curto prazo e papel comercial, sendo que 52,41% são bilhetes do Tesouro norte-americano.

As reservas que a Tether diz ter

Como existem 75 mil milhões de tokens Tether em circulação, significa isto que as suas reservas em ativos devem atingir, também, os 75 mil milhões de dólares. Mas há algum secretismo em torno destas divulgações. Em entrevista ao Financial Times, Paolo Ardoino, administrador com responsabilidade da tecnologia, assegurou que, para garantir a paridade com o dólar, foi adquirida uma “pipa de massa” em dívida pública dos Estados Unidos, mas depois escusou-se a revelar detalhes sobre este “tesouro escondido” avaliado em 40 mil milhões de dólares, porque não queria entregar a receita “do molho secreto”. “As nossas contrapartes não são divulgadas. Mantemos essa informação para nós, mas trabalhamos com grandes instituições tradicionais do espaço financeiro.”

No ano passado, a Tether foi multada pela Futures Trading Commission nos Estados Unidos por fazer declarações erradas e enganadoras e omitir factos materiais sobre a sua stablecoin, condenando-a ao pagamento de 41 milhões de dólares. A empresa garante que está a trabalhar para ter um auditor — já que a divulgação das suas reservas não é auditada –, mas Ardoino explica que as grandes companhias de auditoria estão “bastante assustadas com o risco reputacional de trabalharem com cripto neste momento”. Nos últimos dias houve pedidos de resgate de mais de dois mil milhões de dólares desta moeda. Mas, ao contrário da Terra, aguentou-se. Ainda que continue abaixo do dólar.

O despegar do dólar por parte da Tether, a maior stablecoin do mercado, fez soar ainda mais campainhas de alarme sobre este mundo das moedas virtuais estáveis e, por arrasto, das criptomoedas.

Evolução da Tether, que também perdeu a sua paridade ao dólar

Um voo até à Lua

Um tweet de Mike Novogratz, apelidado de rock star da gestão de fundos de investimento com especial apetite pelas criptomoedas, recordado esta semana pelo Financial Times, mostrava uma tatuagem no seu ombro esquerdo de apoio à Luna. “Sou oficialmente um lunático”, escrevia, no início deste ano, Novogratz, que fundou a gestora de fundos Galaxy Digital.

https://twitter.com/novogratz/status/1478535972560195585

Na altura em que Novogratz se declarava lunático, a cripto valia 78 dólares (por token), avançando até aos 115 no início de abril. Mas em pouco mais de um mês… chegou praticamente a zero. A Fundação Luna não conseguiu sustentar a queda da sua stablecoin Terra (UST). E ficou longe da paridade face ao dólar.

▲ O eclipse da Luna e a Terra que quase desapareceu

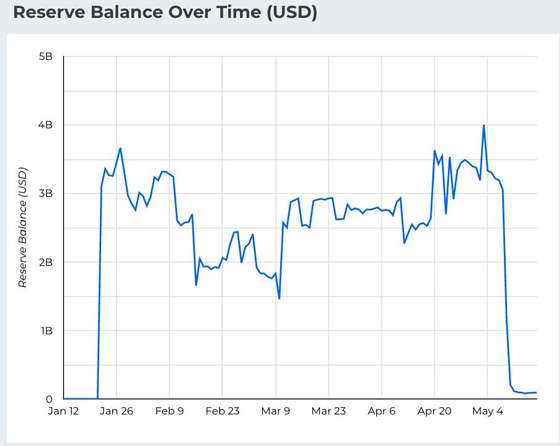

A evolução das reservas da Luna

A Fundação Luna revelou, no Twitter, que, a 7 de maio, tinha reservas com 80.394 bitcoins, 39.914 BNB (Binance Coin),26.281.671 Tether, 23.281.671 USD Coin (a stablecoin da Coinbase), 1.973.554 da moeda da Avalanche (Avax), 697.344 de Terra e 1.691.261 Luna. “Consistentemente com a sua missão e foco não lucrativo a bem da saúde do ecossistema Terra, com início a 8 de maio, quando o preço da UST começou a descer substancialmente abaixo de um dólar, a Fundação começou a converter a sua reserva em UST”, realça a gestora também na sua conta de Twitter.

Depois de várias vendas e transferências, a Fundação disse, esta segunda-feira, deter 313 bitcoins, 39.914 BNB, 1.973.554 Avax, 1.847.079.725 UST (Terra), 222.713.007 Luna.

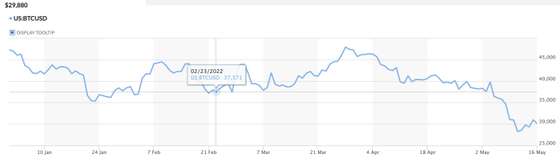

Ou seja, só em bitcoins a Fundação despejou no mercado cerca de 80 mil moedas, o que — considerando os 35 mil dólares a que cotava dia 7 de maio — significa que chegaram ao mercado perto de 3 mil milhões de dólares em bitcoins de um momento para o outro. A consequência? A queda da própria bitcoin, que a 11 de maio cotava nos 28 mil dólares. Em novembro, a bitcoin chegou a valer mais de 64 mil dólares. Não cotava abaixo dos 30 mil dólares desde 2020.

Fonte: Market Watch

A bitcoin não é uma stablecoin. A volatilidade da mais famosa criptomoeda é grande, assim como da sua concorrente Ethereum. Mas todas foram arrastadas. Até porque estas duas criptomoedas começam a servir como backup de muitas das outras moedas virtuais menos negociadas. E, como realçou ao Wall Street Journal, Richar Craib, que gere o fundo Numerai, as cripto “já se tornaram parte do sistema financeiro mainstream, o que pode não ser bom para a sua viabilidade como classe de ativo alternativo”. Aliás, acaba por “não servir o propósito original de ser um ativo não correlacionado”.

Nas contas desse jornal norte-americano, aliás, a correlação entre o mercado das criptomoedas e o índice de ações Nasdaq está em níveis recorde. A bitcoin é o guiador. No último mês, antes do crash da Terra, já estava a perder terreno. E, segundo o New York Times, os analistas e corretores estão cada vez mais a tratá-la como um outro qualquer investimento tecnológico.

A Arcane Research tem um indicador de correlação entre a bitcoin e o Nasdaq entre 1 e -1, sendo que o nível 1 significa uma correlação exata, enquanto o -1 significa um movimento oposto. Desde 1 de janeiro deste ano, a média de 30 dias aproximou-se de 1, atingindo os 0,82 na semana passada, o mais próximo que alguma vez esteve da correlação exata. Por outro lado, o preço da bitcoin foi divergindo do valor do ouro.

Não é por acaso que fundos de investimentos e até bancos ditos tradicionais já investem em criptomoedas. “Há cinco anos, quem estava nas criptos era pessoal das criptos”, recorda ao NY Times Mike Boroughs, fundador do fundo Fortis Digital, acrescentando que agora “temos pessoas de todo o espetro dos ativos de risco”.

E foi isso que fez as criptos, em particular a bitcoin e a ether, moverem-se, tal como as acções, com receios das tendências económicas, nomeadamente da inflação e da consequente subida das taxas de juros. A bitcoin cai, este ano, 35%. A Meta, casa-mãe do Facebook, desvaloriza cerca de 41% e a Netflix cai cerca de 70%. A Alphabet (da Google) está com uma queda de 21%.

O Nasdaq está em território de correção (bear market) desde março. Desde o recorde de novembro está a cair 27%. Novembro foi igualmente o mês de recorde da bitcoin.

Uma empresa e um país a cair a pique

Em julho de 2020, a tecnológica MicroStrategy anunciou que, na política de diversificação do seu balanço, iria investir em bitcoin e outros ativos digitais. Em março deste ano, contabilizava em quase 4 mil milhões de dólares o gasto com este tipo de ativos, já tendo sofrido uma desvalorização de quase mil milhões. E ainda não está aqui incorporada a perda do último mês. A MicroStrategy está, com isso, ela própria a cair, este ano, mais de 60%.

Mas se há empresas, como a MicroStrategy, a sentir na pele os efeitos desta queda no mundo das cripto, há também outro grande investidor a sofrer com o “crash”. E é um país.

El Salvador anunciou a sua ambição de ser o país da bitcoin. Adotou-a como moeda oficial. Mas, além disso, o país usou as receitas dos contribuintes para comprar 100 milhões de dólares em bitcoins que valem hoje menos de 64 milhões. No total, o país diz ter reservas de 2.301 bitcoins. E continuou a comprar com a queda, segundo revelou o Presidente do país, Nayib Bukele, que também anunciou para esta semana a Davos das criptomoedas em El Salvador.

El Salvador just bought the dip! ????????

500 coins at an average USD price of ~$30,744 ????#Bitcoin

— Nayib Bukele (@nayibbukele) May 9, 2022

Em janeiro, o FMI aconselhou o país a libertar-se das bitcoins, o que não aconteceu, apesar do país estar desde 2021 a tentar obter um empréstimo de 1,3 mil milhões de euros do organismo internacional. Há, mesmo analistas a antecipar a entrada em incumprimento de El Salvador, que está a braços com uma dívida de 24 mil milhões de dólares (perto de 90% do produto) — o país está com um rating considerado especulativo, vulgarmente designado de lixo — e sem a possibilidade de imprimir dinheiro, já que adotou o dólar como a sua moeda há duas décadas.

▲ Bukele, presidente de El Salvador, é fã da bitcoin

Rodrigo Sura/EPA

De acordo com o Wall Street Journal, a utilização de bitcoin no país que a tornou moeda oficial não está a descolar. Com uma população de 6,5 milhões, e depois de ter investido mais de 200 milhões em máquinas automáticas de bitcoins e numa carteira virtual avaliada em 30 dólares que entregou a cada pessoa que se inscreveu, a maior parte dos utilizadores agarraram na moeda para comprar bens ou trocá-la por dólares.

Bukele continua, no entanto, a defender a sua estratégia de país amigo das bitcoins, ainda que tenha abandonado a intenção, para já, de emitir obrigações garantidas por criptomoedas.

Como aconteceu o crash da última semana?

O mercado das criptomoedas chegou a valer 3 biliões de dólares em novembro de 2021. Hoje está em pouco mais de 1,2 biliões. No início de abril, a capitalização total ainda estava acima de 2 biliões. Ou seja, no espaço de um mês, desapareceram do mundo das criptos cerca de 800 mil milhões de dólares.

O movimento foi marcado pela Terra (UST). Há quem aponte como tendo sido um ataque concertado tendente à sua queda. Não é a primeira stablecoin a cair, mas com esta dimensão é mesmo uma novidade. Moedas como a Terra têm, alegadamente, de manter um valor estável em relação à moeda fiduciária. É isso que a torna atrativa. Mas se a confiança se perder, os resgates acontecem e a queda é inevitável. É como se acontecesse uma corrida a um banco. Foi o que aconteceu com a Terra (UST). “O choque foi tão grande que não se conseguiu recuperar a paridade com UST e houve uma infinita oportunidade de arbitragem que fez o preço de Luna colapsar”, explica ao Observador Tiago Emanuel Pratas, analista de criptoativos.

Com o resgate massivo por parte de um banco, os detentores da moeda correram a desfazer-se dos token que tinham em seu poder. E fizeram-nos quer em relação à UST quer à Luna. A ligação do UST era ao dólar, mas como se trata de uma stablecoin algorítmica, os seus promotores não prometeram dólares pelos tokens, mas antes Lunas e vice-versa. Uma alimentava a outra. Pedro Borges, da Criptoloja, admite que, no futuro, estas stablecoins sejam lastreadas por ativos virtuais, desde que tenham mecanismos de defesa que “esta demonstrou não ter”, acontecendo à Terra/Luna o que apelida de uma espiral da morte. Até porque mesmo que tenha sido um ataque especulativo, este só precisa de ser bem sucedido no início, já que cria um efeito de pânico que faz o resto do trabalho.

Agora, todos os ativos que estão na posse da Fundação Luna e que serviam de backup, segundo esta entidade, “serão em breve devolvidos às carteiras marcadas em dashboard.lfg.org – e o Luna anteriormente ligado será desvinculado e devolvido em 20 dias”. A Fundação diz ainda que pretende que os ativos remanescentes permitam compensar os restantes utilizadores de Terra, “os mais pequenos em primeiro lugar”, estando a ser estudados os vários modelos de distribuição. “Mais informações serão dadas em breve”.

E desta forma a plataforma quer tentar compensar quem investiu em Terra/Luna e viu o valor ir até à Lua e voltar até se desfazer em pó. Pouco mais haverá a fazer. O protocolo Anchor, a aplicação de finanças descentralizadas (DeFi) da rede Terra responsável pela maior parte de operações de staking (guarda) e empréstimos de UST, tentou conter danos (sem grande sucesso). O retorno de 18% (chegou a ser de perto de 20%) que era oferecido nos investimentos foi cortado para 4%.

Coração destroçado

Do Kwon, sul-coreano que estudou ciências da computação na Universidade de Stanford, foi considerado pela CoinDesk um dos mais influentes em 2021. Nessa altura, o ecossistema Terra garantiu crescimentos grandes. A capitalização da UST cresceu de 180 milhões de dólares em 2021 para perto de 15 mil milhões de dólares em março deste ano. A Luna também viu o seu preço disparar.

Até à semana passada. Agora, Do Kwon diz estar “de coração destroçado pela dor que a minha invenção vos trouxe”, pelo que “tenho passado os últimos dias em chamadas telefónicas com todos os membros da comunidade — programadores, membros da comunidade, empregados, amigos e família — que foi devastada pela desancoragem da UST”, escreveu no Twitter.

Mas deita a toalha ao chão: “Continuo a acreditar que as economias descentralizadas merecem dinheiro descentralizado — mas fica claro que a UST na sua atual forma não é esse dinheiro”. As palavras foram escritas a 13 de maio, pouco tempo depois do “crash”. Para esta segunda-feira voltar a dar sinais de vida: “Terra é mais do que a UST”. E, por isso, apela a que os programadores do ecossistema Terra apoiem um fork ao protocolo da blockchain associada. Um fork é uma proposta de alteração a um protocolo, a mudança algumas regras.

Ou seja, pode não ser o fim para este ecossistema. “A Luna vai sobreviver numa escala muito menor, vai ter que se reorganizar com o tempo. Mas ela tem uma formulação técnica e programadores muito bons”, comenta Ricardo Assaf, CEO da Unblock Capital, citado pelo O Seu Dinheiro.

Do Kwon apresentou, já, o seu plano para recuperar o ecossistema, criando um fork (dissociação). É a Terra 2.0 que será votada esta semana.

Regulação a caminho?

“Os novos produtos e tecnologias podem garantir oportunidades de promoção de inovação e aumentos de eficiência. No entanto, os ativos digitais podem apresentar riscos para o sistema financeiro e uma maior e mais coordenada atenção regulatória é necessária”. As palavras são de Janet Yellen, secretária de Estado do Tesouro norte-americano, no seguimento do “crah” da Terra/Luna. E disse mais. Admite com alta probabilidade que a regulação das stablecoin ocorra até final de 2022, porque “há muitos riscos associados com as criptomoedas”.

No Congresso norte-americano, Yellen expressou a necessidade de ter um enquadramento federal, mostrando-se disponível para trabalhar com a Câmara de Representantes e com o Senado para produzir uma legislação que garanta isso mesmo.

E lembrando o caso da Terra/Luna, admitiu que é uma indústria de crescimento rápido, mas também de riscos elevados crescentes. Em teoria, as stablecoins seriam um dos ativos com menos risco no mundo das criptos. Os alertas tinham vindo a acontecer. Agora chegarão sob a forma de legislação.