Índice

Índice

Afinal o Diabo não veio, ainda está para vir, ou esconde-se camuflado em pequenas coisas que o discurso político tem dificuldade em transmitir? O líder do PSD, Pedro Passos Coelho, segundo algumas notícias, deveria rever o discurso da oposição, abandonando a tese catastrofista do “Diabo que aí vem”. Isto, depois da aprovação do Orçamento do Estado e da estimativa rápida do INE para o crescimento da economia no terceiro trimestre — duas notícias positivas em dois dias. Novidades que António Costa já conhecia quanto chutou para canto as últimas previsões (de Outono) da Comissão Europeia, divulgadas na semana anterior, onde Portugal aparecia a falhar os objetivos em toda a linha.

O Diabo, pelos vistos, continua a banhos e não veio das férias, como tinha vaticinado, informalmente e à porta fechada, Pedro Passos Coelho? Como sempre, ele “costuma estar nos detalhes” e elencamos, aqui, alguns sinais de alerta: cinco demónios que podem trazer problemas se forem deixados à solta.

O “Diabo” nos mercados de dívida. Sempre os mercados de dívida

Juros acima de 3%, à superfície, não parecem ser um valor alarmante. Na retina de boa parte dos cidadãos ficaram os 7% que foram referidos por Fernando Teixeira dos Santos, em 2011, antes do pedido de resgate. Mas o mundo dos 7% era outro: nessa época, por exemplo, a Alemanha pagava mais de 3% para se financiar a 10 anos. Hoje paga zero.

Desde o pedido de resgate, muita água correu debaixo da ponte. Sensivelmente a meio do resgate português (julho de 2012), Mario Draghi disse que faria “tudo o que fosse necessário” para salvaguardar a integridade da zona euro, o que permitiu o famigerado caminho de “regresso aos mercados” por Portugal, trilhado essencialmente ao longo de 2013.

Essa garantia de Mario Draghi veio poucas semanas depois de, na Grécia, ter sido eleito o Governo conservador que viria a ser derrubado por Alexis Tsipras no início de 2015. E foi, por coincidência, no início de 2015 que o BCE anunciou um inédito e controverso programa de dívida pública e privada que faz com que os bancos centrais nacionais (como o Banco de Portugal) estejam no mercado a comprar dívida todos os dias — o que aumenta o interesse dos investidores privados neste mercado e amortece os juros em períodos de maior venda.

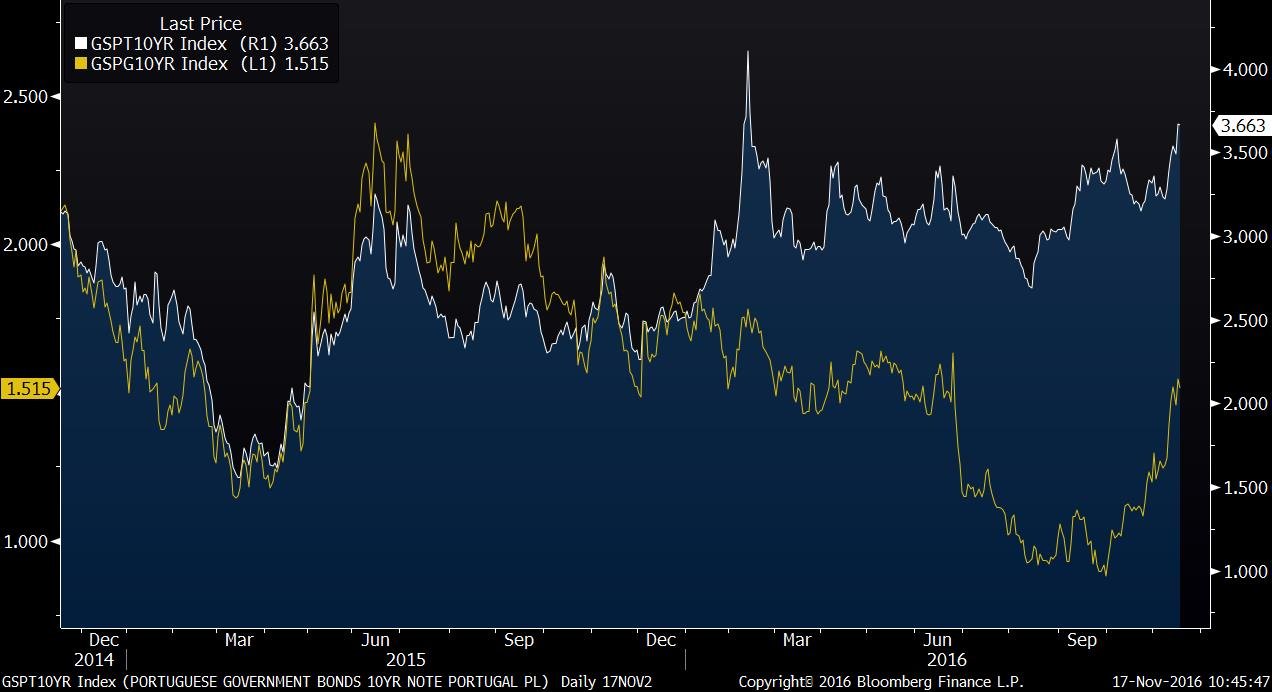

No caso português, são em média cerca de mil milhões de euros comprados todos os meses. Um analista britânico apontava, na primavera, que com tanta compra de dívida por parte dos bancos centrais, não deixa de ser dececionante que os juros de Portugal continuem, mesmo assim, acima de 3%. Em Espanha, que esteve sem governo longos meses, e em Itália, que enfrenta um referendo decisivo em dezembro e tem uma enorme crise bancária, as taxas estão entre 1% e 2%, sobretudo graças ao rating de investimento de que estes países continuam a beneficiar.

Juros de Portugal divergem dos de Espanha

Os juros da dívida de Portugal têm divergido dos outros países da chamada “periferia” europeia, designadamente da vizinha Espanha

O Diabo é que, sem estas compras por parte do BCE, Portugal ficaria numa “situação dramática“, como têm avisado vários bancos de investimento, incluindo o economista-chefe do francês Natixis, Patrick Artus, que o Observador entrevistou em julho.

Um demónio ainda maior, contudo, é que mesmo com estas compras de dívida pelo banco central, Portugal continua a entrar nos mercados através de uma nesga. Um especialista outrora com responsabilidades nesta matéria perguntou, recentemente, “há quanto tempo Portugal não faz uma grande emissão sindicada” de dívida pública? A resposta (leia mais aqui) é: desde 14 de janeiro de 2016, o que significa que o IGCP, liderado por Cristina Casalinho, passou um ano inteiro a obter o financiamento necessário através de pequenos leilões cuidadosamente temporizados para momentos de maior apetite global pelo risco.

Reembolsos ao FMI adiados para manter os “cofres cheios”

A prova de que os mercados, não estando fechados, estão demasiado perto disso, é que o Estado português decidiu cancelar o reembolso antecipado de dívida ao FMI que estava previsto para este ano. A decisão foi justificada pelo governo com a recapitalização da Caixa Geral de Depósitos e, por outro lado, com a necessidade de manter uma reserva de liquidez recomendável — algo que na legislatura anterior era conhecido como os “cofres cheios” (de dívida).

Ora, em circunstâncias normais, quando é necessário acumular uma reserva de tesouraria o que se faz é… ir ao mercado buscar essa reserva. Foi isso que foi realizado anteriormente. Mas o Governo sabe que a procura dos investidores por dívida portuguesa é tão baixa que um anúncio de mais dívida para emitir correria o risco de ser explosivo. Poderia ter o efeito de fazer subir tanto os juros (para atrair investidores) que, em antecipação a essas emissões, os mercados fechariam completamente para Portugal por não conseguir absorver essa nova oferta. Isto, por muitas compras de dívida que o BCE pudesse fazer.

Ao não avançar com mais reembolsos antecipados ao FMI, Portugal vai continuar a pagar juros elevados por dívida que poderia, em circunstâncias normais, pagar já (os fundos do FMI são os mais caros do resgate, e até do mercado). Fazer os reembolsos e, ao mesmo tempo, acumular a reserva de liquidez é uma equação difícil de resolver porque, em termos simples, Portugal não tem mercado para isso.

Os empréstimos do FMI são os mais caros de todos, incluindo os do mercado. Ao não reembolsar antecipadamente, Portugal estará a pagar mais juros pela dívida

Pendurados por um “rating” da mais pequena das agências

O Governo celebrou as boas notícias desta semana ainda com mais entusiasmo ao congratular-se pelo facto de a agência canadiana DBRS ter mantido, a 21 de outubro, o rating da dívida portuguesa num nível acima de lixo. Assim foi: a DBRS manteve o rating acima de lixo, não alterou sequer a chamada perspetiva para negativa, que ficou em estável.

A decisão foi decisiva para que as compras do BCE continuem e para que o banco central continue a suportar os bancos. Basicamente, como vários especialistas têm apontado, é esse rating que separa Portugal de um novo resgate, porque só um novo resgate e programa de ajustamento serviria de “chancela” que permitiria que o financiamento continuasse se não houvesse o rating. Trata-se de uma agência que, como afirmou a própria Cristina Casalinho, presidente do IGCP, em entrevista ao Negócios, tem beneficiado da “visibilidade mediática” que lhe tem trazido o facto de ser tão decisiva para Portugal.

É um receio dos investidores, na aproximação a cada decisão (agendada) da DBRS, mas poucos temem, realmente, que a agência venha a cortar o rating, a menos que caia algum dos pressupostos-chave que a agência define, para justificar o rating. O pressuposto mais importante, como se viu no início do ano, é que não surja qualquer sinal de conflito entre o Governo português e os credores europeus.

De acordo com a própria agência, há outros dois pressupostos muito importantes. As perspetivas de crescimento da economia, as tais que deram boas notícias esta semana, mas, também, o nível de taxas de juro. A 21 de outubro, a DBRS mencionou no seu relatório que o rating poderia cair se houvesse “um crescimento marcadamente inferior ou um período prolongado de taxas de juro elevadas“.

Minutos depois da divulgação do relatório, em entrevista telefónica com uma das analistas da DBRS, o Observador perguntou, então, com que nível de taxa de juro está a DBRS confortável? A resposta: a DBRS “está “confortável com taxas até 3,5% ou 4%”. Ou seja, infere-se que qualquer valor acima disso pode deixar a agência desconfortável, por colocar em causa a sustentabilidade da dívida pública (porque o Estado estaria a financiar-se a taxas superiores ao custo médio do stock total de dívida pública).

A taxa de juro a 10 anos subiu nos últimos dias para a casa dos 3,6%, um nível que o Commerzbank considerou, esta quinta-feira, “alarmante“.

Passos Coelho terá dito, antes do verão, à porta fechada e informalmente, que vinha aí “o Diabo”, após as férias

Desde então, a agência de rating quis relativizar essa declaração, sublinhando que teria de ser esse nível de juros por “um período prolongado” e destacando, também, a importância da taxa de crescimento como fator essencial para proporcionar uma desejável descida do rácio da dívida/PIB, que continua a subir.

Uma mensagem similar foi transmitida pelo economista-chefe da suíça Mirabaud Asset Management, Gero Jung, entrevistado na semana passada pelo Observador: “Para Portugal o mais importante é que a economia se torne mais produtiva, mais eficiente e com crescimento mais forte. Isso é que levará a uma redução da dívida, por via do denominador (o PIB). Mas estamos pouco otimistas”, afirmou Gero Jung.

Como alertou Marcelo Rebelo de Sousa, o Presidente da República, é necessário verificar se a tendência de melhoria no crescimento se mantém. Até porque houve outras “falsas partidas” no passado. Além disso, há que recordar que, aqui ao lado, Espanha está a crescer o dobro de Portugal (mais de 3%).

Pessimismo dos investidores, em termos conturbados

O “pouco otimismo” de Gero Jung é a regra entre os analistas e investidores. Mais difícil é encontrar analistas mais confiantes em relação ao investimento em Portugal — algo que não surpreende dadas as críticas, por exemplo, de alguém a quem os mercados dão sempre ouvidos: o ministro das Finanças da Alemanha, Wolfgang Schäuble, que várias vezes acusou o Governo de ter “mudado de rumo” em relação ao “bom caminho” que seguia.

Uma das especialistas entrevistadas recentemente pelo Observador foi a economista Megan Greene, que trabalhou com Nouriel Roubini e com a Economist Intelligente Unit e, agora, está na gestora de ativos Manulife, nos EUA. A especialista afirmou que os investidores internacionais estão “sem pachorra” para ouvir falar sobre a zona euro e, no que diz respeito a Portugal, não podiam estar mais desinteressados. Isto porque a perceção externa sobre Lisboa entre os analistas e investidores é negativa: só parecem vir “notícias negativas” protagonizadas por um “governo populista” e uma “banca em ruínas”, disse Megan Greene. Resultado: “Ninguém investe em Portugal porque ninguém sabe o que aí vem”.

Portugal é visto de fora como tendo um “governo populista” e uma banca “em ruínas”, disse Megan Greene em entrevista ao Observador

Mesmo com o rating da DBRS seguro, e mesmo com as compras do BCE a decorrer, há quem tenha muitas dúvidas de que o Estado conseguirá emitir os 16 mil milhões de euros em dívida de longo prazo que quer emitir no próximo ano. O último a dizê-lo, ao Observador, foi o analista David Schnautz, do banco alemão Commerzbank. Com a vitória de Donald Trump a tornar provável, aos olhos dos investidores, uma pressão sobre as obrigações e, de certo modo, o fim do ciclo de juros baixos dos últimos anos, Portugal poderá ter a vida complicada.

A Agência de Gestão da Tesouraria e da Dívida Pública (IGCP) indicou que tenciona fazer mais um leilão antes do final do ano e colocar 16 mil milhões de euros em obrigações em 2017. A tarefa ficou, claramente, mais difícil com os últimos desenvolvimentos“, disse David Schnautz, analista do Commerzbank.

Depois do referendo italiano, de 4 de dezembro, o próximo ano será marcado for uma grande incerteza com as eleições na Alemanha e em França.

As dúvidas de Bruxelas e os problemas de um Orçamento apoiado no BPP e no BdP

Antes da aprovação política do Orçamento por parte de Bruxelas, o mesmo organismo tinha, na semana anterior, feito uma análise pouco animadora, para Portugal, nas previsões económicas de outono.

Aí, a Comissão Europeia estimou um crescimento da economia portuguesa de 1,2% em 2017 e de 1,4% em 2018. Mas mesmo essas taxas de crescimento estão sujeitas a “riscos negativos”, porque o investimento está frágil. A confirmar-se, o crescimento fica aquém dos 1,5% previstos no Orçamento do Estado. E o défice será de 2,4% em 2017, muito mais do que os 1,8% previstos no Orçamento do Estado para 2017, acrescentava Bruxelas.

Já esta semana, o Conselho das Finanças Públicas avisou que Portugal não deverá cumprir as metas do défice estrutural com que se comprometeu com a União Europeia, apesar de garantir essa meta na proposta de Orçamento. Isto porque o Governo decidiu calcular o PIB potencial de modo diferente do que mandam as regras do Pacto de Estabilidade e Crescimento, diz o Conselho das Finanças Públicas, que estima que o esforço valha metade do exigido. No entanto Bruxelas deixou passar o Orçamento sem alterações, o que não tinha feito no primeiro OE de António Costa.

Redução do défice é obtido, “maioritariamente, com o impacto favorável de medidas de natureza temporária e de ganhos financeiros”

O organismo liderado por Teodora Cardoso alertou, também, que a consolidação orçamental prevista no Orçamento é obtida, “maioritariamente [através] do impacto favorável de medidas de natureza temporária e de ganhos financeiros”. E muito já se escreveu sobre dois destes efeitos extraordinários, que darão algo como 750 milhões de euros para a redução do défice de 2017.

O primeiro fator é a recuperação da garantia do BPP, que contribui para o Orçamento com um valor estimado de 450 milhões de euros. Além disso, apesar de Mário Centeno ter dito que “não há uma alteração radical nessa política, pelo menos daquilo que [Centeno conhece]”, tem gerado controvérsia, incluindo dentro do Banco de Portugal, a constatação de que o Banco de Portugal irá fazer menos provisões do que no ano passado, apesar de os riscos terem subido. Isso fará com que o Estado receba mais dividendos do que no ano passado (450 milhões, segundo o Orçamento do Estado, contra os menos de 200 milhões em 2015/2016). Qual é o risco? Procurámos explicar neste texto.