Tiago recebeu uma boa proposta pelo apartamento que tinha comprado no início de 2020, nos subúrbios do Porto, e decidiu vender. O plano era tirar partido da pequena mais-valia que obteve e, logo de seguida, comprar outra casa mais perto da família. Mas não está a ser fácil: vários bancos estão a recusar dar-lhe um novo financiamento que, no fundo, não seria muito diferente daquele que já estava a pagar. Porquê? Porque os bancos continuam a fazer um “teste de stress” à sua taxa de esforço que simula o impacto de mais 3 pontos percentuais em cima dos indexantes atuais – o que, com a subida brusca da Euribor, significa que, regra geral, só esteja a conseguir crédito quem suporte juros de cerca de 7%.

Ouça aqui o episódio do podcast “A História do Dia” sobre as casas vazias em Portugal.

O Observador fez uma ronda junto de cinco sucursais bancárias no centro de Lisboa, como “cliente-mistério”, e confirmou que “muita gente não está a conseguir crédito” por causa desta “análise muito conservadora que os bancos têm de fazer para garantir que os clientes conseguem pagar caso as taxas Euribor continuem a subir”, disse uma funcionária do EuroBic. Torna-se ainda mais difícil, diz a mesma bancária, “para os monoproponentes”, como Tiago, nome fictício, que é solteiro e tem 36 anos.

Noutra sucursal bancária, do Montepio, o Observador ouviu que “os analistas preveem neste momento é que os indexantes ainda devem subir até junho, e depois estabilizem até que a inflação baixe para níveis mais normais, mas mesmo assim os bancos têm de continuar a fazer o que fazem há vários anos [desde 2018]”. O teste passa por partir da taxa Euribor naquele momento, somar-lhe o spread e, depois, simular quanto subiria a prestação mensal caso a Euribor subisse mais três pontos percentuais. Uma das implicações é que, caso nesse cenário de stress a prestação supere os 50% do rendimento disponível, o crédito não é aprovado.

▲ Pessoas estão a conseguir ter acesso a cada vez menos crédito, pelo efeito matemático da subida dos juros, explica Nuno Rico, economista da DECO Proteste.

© Melle Bé / Visualhunt

No caso de Tiago, quando comprou casa em 2020, a Euribor estava num valor negativo (-0,2%, sensivelmente), ou seja, somou-se apenas o spread de cerca de 1% e os três pontos adicionais do “teste de stress”. Aí, o salário era suficiente – e tanto era suficiente que Tiago estava a conseguir acomodar a subida rápida da prestação agora que o indexante que tinha (Euribor 12 meses) trepou para mais de 3%. No fundo, foi a concretização súbita do cenário de “stress” que tinha sido calculado em 2020. Até foi pior do que esse teste, já que o seu indexante subiu para mais de 3%.

Agora, como explica o economista da Deco Proteste Nuno Rico, “o problema é que quando [o teste de “stress”] foi criado, em 2018, também concordámos que era adequado simular, de alguma forma, o impacto de uma subida dos indexantes desta dimensão. Porém, hoje estamos a trabalhar com taxas Euribor perto dos 3%, até acima no prazo a 12 meses”.

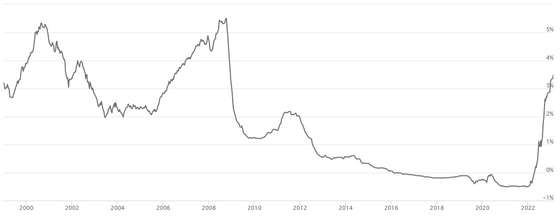

Ou seja, “a partir dos indexantes atuais fazer um estudo sobre qual será o impacto de mais três pontos em cima disso… possivelmente não será o mais ajustado, porque quando se inclui o spread facilmente se chega a níveis stressados com juros superiores a 7% – e nem nos máximos de 2008 se chegou a esses níveis”, recorda Nuno Rico.

Testes de “stress” elevam o custo para muito mais do que os máximos fixados pelas Euribor em 2008. Fonte: Euribor-rates.eu | Euribor a 12 meses

O que é que isto significa na prática? Nas contas de Nuno Rico, pedidas pelo Observador, imagine-se uma família que fez um crédito à habitação em janeiro de 2022 – 150 mil euros a 30 anos – e ficou com Euribor a 12 meses calculada pela média desse mês de janeiro de 2022, que era negativa (-0,477%). Essa família ficou a pagar uma prestação a rondar os 450 euros (com spread de 1%). Na altura, terá sido calculado um “stress” de mais três pontos percentuais na taxa de juro, o que significou que o banco terá tentado perceber se o rendimento da família suportava uma prestação que subisse até aos 675 euros.

Porém, esta mesma família, neste último mês de janeiro (de 2023), terá tido uma revisão anual que fez a prestação saltar para 746 euros, ou seja, ainda pior do que o teste de “stress” porque a Euribor subiu mais do que os três pontos percentuais testados – passou de um valor abaixo de zero para 3,337%.

Neste momento, porém, se a mesma família pedisse um crédito igual teria de suportar um “stress” de 7,337%, diz Nuno Rico, contabilizando a Euribor 12 meses, 1% de spread e os três pontos percentuais do teste. Isso equivaleria a uma prestação de 1.032 euros, que no caso de famílias com rendimentos menores faria com que a operação não fosse aprovada já que passaria os níveis máximos recomendados pelo Banco de Portugal.

Na realidade, poderia ser um pouco menos gravoso porque já é possível encontrar spreads ligeiramente inferiores a 1% (o Banco Montepio, por exemplo, baixou recentemente o spread mínimo para 0,8%) e, também, porque em muitos novos contratos de crédito já está a optar-se pela Euribor a 6 meses, que ronda os 3%. Mesmo assim, porém, estaríamos a falar de uma teste de esforço que seria feito a valores muito próximos dos 7%, calcula Nuno Rico.

“Não sabemos se a Euribor vai voltar aos máximos. Deus queira que não”

A funcionária do EuroBic visitado pelo “cliente-mistério” do Observador confirmou que está a ser “mais complicado” para as pessoas obterem novo crédito, o que também tem implicações na capacidade de as pessoas que já têm um crédito mudarem de instituição à procura de melhores condições ao abrigo da nova legislação criada pelo Governo em novembro. Como mudar de banco implica um novo crédito, esse teste de stress está a ser um impeditivo a que as pessoas mudem ou que, pelo menos, usem uma eventual mudança de banco como arma negocial.

A bancária diz que não é possível antecipar se as regras irão mudar nos próximos tempos, mas para já, porém, “é o que temos… sentimos e compreendemos mas é assim, uma análise muito conservadora”, disse a funcionária do EuroBic. E justifica-se uma análise tão conservadora, que simule taxas Euribor acima dos máximos de 2008? “Não sabemos como a Euribor vai evoluir, não quer dizer que [o máximo] não venha a ser atingido novamente. Deus queira que não, mas pode acontecer“, afirmou.

Os banqueiros já estão a comentar publicamente esta questão. Questionado pelo Observador na conferência de imprensa de apresentação de resultados anuais, o presidente do Santander Portugal comentou que esta “é uma questão que o Banco de Portugal tem de analisar”. Para Pedro Castro e Almeida, “pode ser ainda muito cedo, se calhar“, para que o supervisor mude a regra.

Porém, “se o Banco de Portugal achar que as taxas de juro vão ficar pelos 3% – se calhar ainda não tem visibilidade para avaliar isso… – então deveria reduzir este extra”, afirmou Pedro Castro e Almeida, acrescentado que “outro sinal a que o Banco de Portugal deveria estar atento – e está – é se o volume de pedidos de crédito à habitação baixasse muito”. O banqueiro confessou que com esta regra poderia ser de esperar que houvesse menos pedidos de crédito. Mas “a realidade é que continuamos com muitas entradas de pedidos de crédito à habitação. O mercado de crédito à habitação continua com bastante dinamismo“, afirmou Pedro Castro e Almeida.

Banco de Portugal admite “rever” medida. Mas não para já

O Observador enviou na semana passada perguntas ao Banco de Portugal, a questionar sobre se planeia introduzir alterações nesta matéria. Até ao momento da publicação, as respostas ainda não foram dadas. Porém, a vice-governadora do Banco de Portugal, Clara Raposo, deixo, numa conferência organizada pela Century 21 Portugal, algumas ideais sobre esta matéria.

A responsável assumiu que o Banco de Portugal tem feito “um acompanhamento anual da evolução da eficácia” desta chamada “recomendação macroprudencial”, que, “de forma genérica”, todos os bancos estão a cumprir. Porém, embora não se esteja “à espera que as taxas de juro do BCE subam a correr mais 300 pontos base”, ou três pontos percentuais, “ainda estamos numa fase de avaliação sucessiva e cuidadosa do impacto de alterações destas medidas”, numa altura em que “não temos a certeza de como vai ser a evolução das taxas de juro até ao final do ano e no próximo ano”.

Clara Raposo acrescentou que o Banco de Portugal “ainda aguarda um sinal de uma queda mais sólida da taxa de inflação, uma trajetória que nos garanta mais previsibilidade”. “A partir do momento em que estivermos todos mais confiantes na previsibilidade da inflação, também temos mais previsibilidade para as taxas de juro e estaremos numa posição mais segura para revermos a recomendação macroprudencial”, afirmou.

Nuno Rico diz que “pode haver aqui uma desadequação entre aquilo que foi uma boa intenção na altura, em 2018, pensar que as taxas de juro de zero podiam subir para 3%”. Porém, agora, “o que faria mais sentido era em vez de somar 3 pontos percentuais ser uma percentagem de subida de prestação, ou seja, ‘se a minha prestação subir 50% qual é o impacto na minha taxa de esforço'”, sugere.

Esta seria uma forma de atenuar uma limitação que está a travar o acesso das pessoas à compra de casa. O economista da Deco Proteste salienta, por exemplo, que pelo mero efeito matemático associado à subida dos juros, uma família (com rendimentos que não mudaram) em fevereiro de 2022 podia aceder a crédito no valor de 166.500 euros para comprar casa, sem ultrapassar a taxa de esforço. “Atualmente pode aceder a um crédito máximo de 109 mil euros“, calcula o economista.

É por esta razão que, como afirmou o funcionário do Montepio, “as pessoas estão novamente a refugiar-se em casas mais pequenas, mais na periferia“, embora “continue a haver muita gente a ter capacidade para comprar, mas depende sempre dos valores face aos rendimentos”.

“Um casal que tenha comprado uma casa em setembro, ou julho, ou agosto, hoje já não conseguiria comprar uma casa pelo mesmo valor porque com o aumento da taxa, tendo implícito a taxa stressada, agora já teriam de procurar uma habitação 70 ou 80 mil euros mais barata“, afirmou o funcionário.

Também no Bankinter o “cliente-mistério” do Observador ouviu que “quando se trata de um casal é mais fácil mas, mesmo assim, está difícil”. O bancário acrescenta que “um casal médio que ganhe 2.500 euros talvez consiga um financiamento para 200 mil… mas é mesmo ali… rés-vés…”. “As coisas mudaram muito“, atira.