Índice

Índice

Entraram em vigor as medidas extraordinárias com as quais o Governo quer prevenir situações em que a subida rápida das taxas de juro coloque as famílias em dificuldades graves no pagamento dos créditos à habitação. O plano já tinha sido revelado no início de novembro, em traços gerais, mas a publicação do diploma traz algumas novidades a que deve estar atento: por exemplo, se o banco o contactar a pedir documentos para calcular a taxa de esforço só tem 10 dias (duas semanas) para responder.

Que empréstimos podem ser sujeitos a renegociação?

O diploma publicado em Diário da República prevê medidas para atenuar o impacto da subida dos indexantes que determinam quanto se paga nas prestações de mais de 90% dos créditos à habitação em Portugal. Estão em causa os créditos indexados às taxas Euribor, que no espaço de um ano passaram de valores negativos para máximos desde 2009. Esta segunda-feira, a taxa a 12 meses voltou a subir, para 2,892%, a seis meses agravou-se para 2,436% e o indexante a três meses já vai em 1,954%.

A legislação aplica-se apenas aos contratos de crédito para aquisição ou construção de habitação própria permanente, ou seja, excluem-se créditos para compra de segunda habitação, por exemplo. Segundo o Banco de Portugal, existem cerca de 1,1 milhões de contratos para habitação própria e permanente, de um total de 1,4 milhões de créditos para compra de casa no país.

Como já tinha sido indicado por João Nuno Mendes, secretário de Estado do Tesouro, quem ainda dever ao banco até 300 mil euros terá “via aberta” para renegociar com o banco uma forma de atenuar as responsabilidades mensais. Ou seja, independentemente do valor inicial do financiamento, o critério usado é o montante ainda em dívida.

Na prática, o que é que vai mudar para quem tem crédito à habitação?

O diploma, que está em vigor até ao final de 2023, vem “robustecer” o quadro legal que já existe para a prevenção e regularização de incumprimento no crédito – os regimes chamados PARI e PERSI.

O que são o PARI e o PERSI?

↓ Mostrar

↑ Esconder

O PARI é um regime em que se tenta prevenir e sinalizar oportunamente possíveis problemas de incumprimento em crédito. Cabe aos bancos acompanhar de forma permanente os contratos de crédito dos seus clientes, “realizando, com uma periodicidade mínima mensal, as diligências necessárias para detetar eventuais indícios de risco de incumprimento”, diz o Banco de Portugal.

Caso esses indícios surjam, “as instituições devem definir e implementar um plano de ação para o risco de incumprimento (PARI)”. Mas também os clientes devem “alertar a instituição de crédito para o risco de vir a incumprir, devido, por exemplo, a uma situação de desemprego ou de doença, e a instituição deve entregar-lhe um documento com os seus direitos e deveres e indicar-lhe os contactos para receber as suas comunicações”.

Já o PERSI deve ser ativado quando o incumprimento já é uma realidade. A sigla significa Procedimento Extrajudicial de Regularização de Situações de Incumprimento e está previsto “um conjunto de direitos e de garantias para facilitar a obtenção de um acordo com as instituições de crédito na regularização de situações de incumprimento, evitando o recurso aos tribunais”, afirma o supervisor.

No fundo, o diploma não acrescenta muito ao que já está previsto nesses regimes mas a intenção do Governo foi “disciplinar” e fixar de forma mais clara os patamares de “taxa de esforço” que devem lançar um processo de renegociação. Um processo de renegociação que, sublinhe-se, não pode comportar custos para o cliente.

Como já preveem os regimes que estão na lei, deste processo de renegociação podem sair várias soluções, como o alargamento dos prazos, a “fusão” de vários créditos (consolidação), a fixação de período de carência no reembolso do capital ou de capital e juros. As regras preveem, também, a possibilidade de haver reduções da taxa de juro (spread) durante algum tempo, mediante negociação com o banco.

De quem é que parte a iniciativa? Do banco ou do cliente?

Pode partir de ambos. Os bancos têm obrigação de contactar o cliente sempre que forem detetados “indícios de agravamento significativo da taxa de esforço ou de verificação de uma taxa de esforço significativa do mutuário”. Com este diploma, as instituições financeiras vão ter um prazo de 45 dias – a partir da entrada em vigor deste diploma – para analisar toda a carteira de crédito e, se houver indícios de problemas, estão obrigados a contactar os clientes.

Por outro lado, os clientes também têm o ónus de comunicar ao banco “factos que indiciem por essa via uma degradação da sua capacidade financeira”, como uma perda de rendimento ou outra situação que coloque em risco o pagamento do crédito.

O banco tem de avisar o cliente de que vai ter um “agravamento significativo” da taxa de esforço – o rácio entre o valor da prestação e o rendimento mensal – com pelo menos 60 dias de antecedência, em relação à próxima revisão da prestação (que pode acontecer a cada três, seis ou 12 meses).

Se o banco precisar de informações ou documentos, para poder fazer o cálculo atualizado, os clientes devem ter em atenção que “no prazo de 10 dias” têm de responder. Dez dias “corridos”, não úteis – ou seja, duas semanas.

A partir de que patamares é que se cria a “via aberta” para a renegociação?

O diploma define, com rigor, os patamares a partir dos quais se pode falar em “agravamento significativo da taxa de esforço” dos clientes. A legislação estabelece que se a taxa de esforço for superior a 50% isso deve levar automaticamente a um processo negocial. Importa sublinhar que, embora esteja em causa apenas o crédito à habitação, outros créditos que a família tenha também serão tidos em conta para o cálculo da taxa de esforço.

Além dos 50%, o outro patamar a reter é o de 36%: é a partir daí que o banco tem de fazer uma “avaliação aprofundada” da situação específica do cliente, diz o Governo. O patamar dos 36% entra em jogo se também se cumprirem alguns outros critérios, a saber:

- se a taxa de esforço tiver subido cinco pontos percentuais no último ano, para mais de 36% (por exemplo, alguém que tinha uma taxa de 32% e passou, agora, a ter 38%);

- ou se a taxa de esforço superar os 36% numa situação em que é atingida a taxa de juro que está prevista no “teste de stress” feito na celebração do contrato, como prevê a regra do Banco de Portugal – por outras palavras, este segundo possível critério fica preenchido se o indexante subir mais de três pontos percentuais em relação à taxa de juro no momento da concessão do crédito, porque é esse aumento que é simulado na contratação.

Como é que se calcula a taxa de esforço?

Em termos simples, a taxa de esforço diz respeito ao valor pago em prestações de crédito face ao rendimento mensal do agregado familiar. Esta é a definição simples, mas o diploma explica, em pormenor, exatamente como se deve calcular este rácio.

Aquilo que se paga em créditos (não apenas o crédito à habitação) é confrontado com o rendimento, que é:

- “O montante anual recebido pelos mutuários, líquido de impostos e de contribuições obrigatórias à Segurança Social, de acordo com a última declaração de rendimentos para fins tributários disponibilizada às instituições pelos mutuários, dividido por 12 meses; ou

- Quando se trate de mutuários que sejam trabalhadores dependentes, o montante de rendimento médio mensal obtido nos últimos três meses, de acordo com os elementos disponibilizados às instituições pelos mutuários; ou

- Quando se trate de trabalhadores independentes ou com rendimentos sazonais ou irregulares, o rendimento mensualizado apurado de acordo com informação disponibilizada às instituições pelos mutuários.”

Vou continuar a pagar comissão quando abato a dívida?

Uma novidade trazida por esta legislação é que até ao final de 2023 os bancos não podem cobrar a chamada “comissão de amortização antecipada” quando um cliente use fundos disponíveis para abater no montante em dívida – algo que, quando é feito, pode permitir grandes poupanças na prestação mensal.

Esta é uma mudança que se aplica, porém, apenas aos créditos com taxa variável, onde a comissão máxima é de 0,5% do montante que é reembolsado pelo cliente. Quem tem taxa fixa não vai ficar isento do pagamento desta comissão, que nesses casos costuma ser bem mais elevada (2%, regra geral).

Isto significa, por exemplo, que quem tiver possibilidade de abater 10 mil euros ao seu crédito à habitação com taxa variável, pagaria 50 euros de comissão por amortização antecipada – ao longo de 2023, fica livre de pagar essa comissão.

Além de ser um incentivo ao uso de poupanças para reduzir dívida, esta é, também, uma forma de dar uma “arma negocial” ao cliente, que fica com menos um obstáculo à mudança de banco. Sempre que alguém muda o banco onde tem o crédito, isso implica um financiamento na nova instituição para que se amortize o crédito no banco “antigo” – e embora essa seja, muitas vezes, uma despesa que é assumida pelos bancos para conquistar o cliente, agora essa comissão deixa mesmo de ser cobrada pela instituição que perde o cliente.

Alargar prazos torna crédito mais caro (a prazo). Posso voltar atrás?

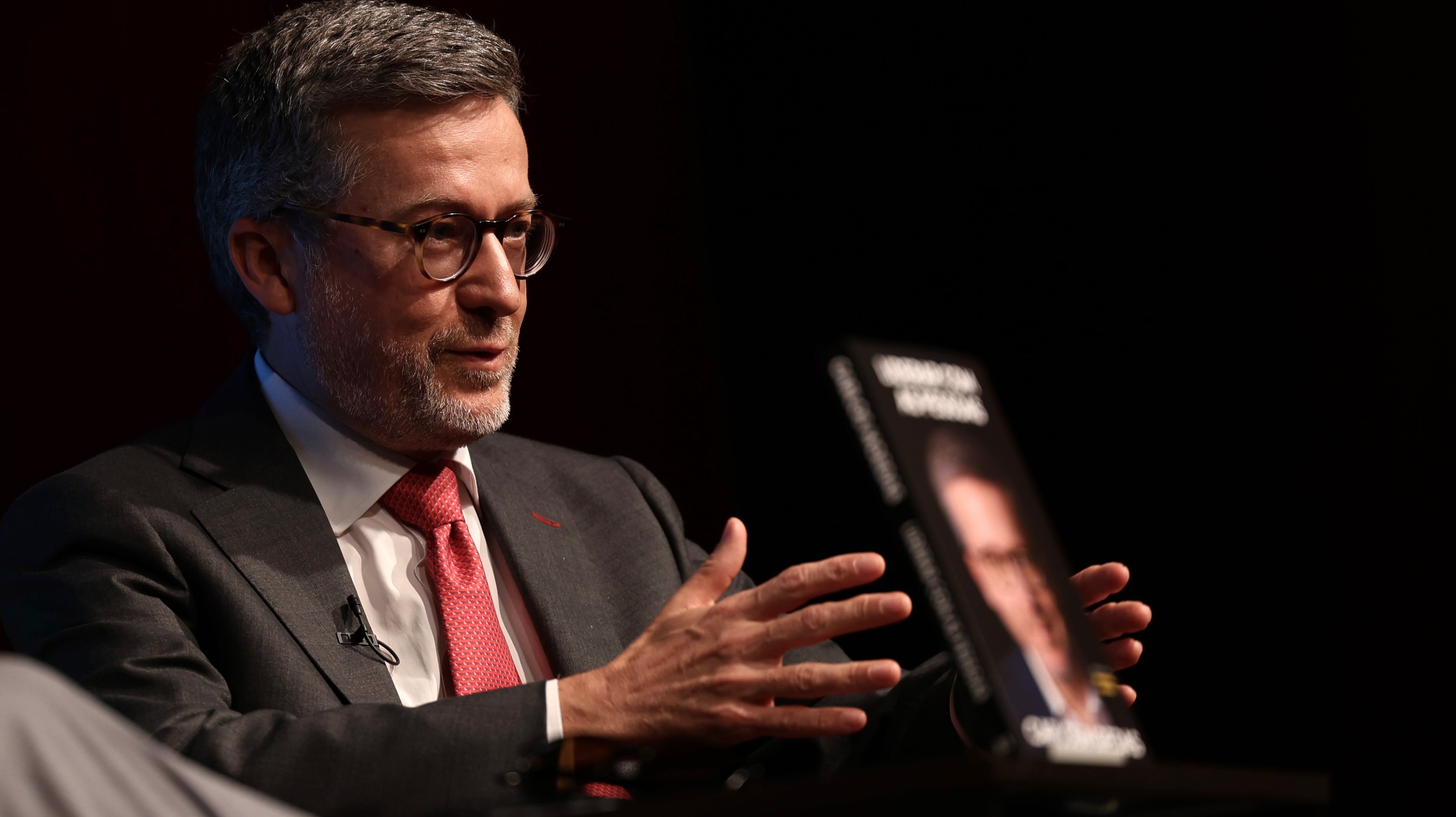

O governador do Banco de Portugal, Mário Centeno, lamentou na última quarta-feira que Portugal se destaque – e não pelas melhores razões – nos prazos médios que estão associados aos contratos de crédito à habitação. É maior do que nos outros países europeus a percentagem de portugueses que têm créditos à habitação que abrangem toda a sua idade ativa e, até, anos posteriores à (previsível) reforma.

Duas em cada três pessoas só acabam de pagar a casa depois dos 70 anos

Apesar deste facto, e apesar de o Banco de Portugal ter há pouco tempo apertado os limites de idade no crédito à habitação, o alargamento de prazos poderá ser uma das principais ferramentas de renegociação ao abrigo do novo diploma.

Porém, embora qualquer renegociação nunca possa implicar um aumento da taxa de juro, naturalmente mais anos a pagar o mesmo crédito significa que, no final, o cliente terá pago um montante maior em juros.

É por isso que o diploma define, claramente, que se ao cliente for proposto um alargamento do prazo isso tem de ser acompanhado de uma simulação sobre “o impacto financeiro decorrente desse alargamento”. Ou seja, o cliente tem de ser informado antes de tomar uma decisão sobre algo que irá, no longo prazo, sair-lhe mais caro – mesmo que lhe dê algum alívio na prestação mensal.

Exatamente porque o alargamento do prazo torna o crédito mais caro, no final, o cliente tem cinco anos para voltar atrás. Na prática, a cada ano que passa (nos primeiros cinco após o alargamento) o banco tem de comunicar ao cliente que tem direito a regressar às condições originalmente contratadas.

Quem pedir renegociação vai ficar “marcado” como cliente?

Este foi um ponto polémico nesta matéria, nos últimos meses, sobretudo desde que o presidente do Millennium BCP, Miguel Maya, avisou os clientes que só devem pedir renegociação se for mesmo necessário. Isto porque, alertou, os clientes que reestruturarem o seu crédito à habitação irão ficar “marcados” para o futuro, ou seja, apontando para algum “estigma” associado a essa decisão.

BCP avisa clientes do “estigma” de pedir reestruturações de crédito devido às subidas da Euribor

Miguel Maya, antes de conhecer o diploma, sublinhava que existe o risco de se “criarem incentivos errados, se tiverem implícito que uma reestruturação não tem custos”. “Tem sempre custos, não é uma questão de marcar os clientes mas há um estigma”.

Se é pedido um empréstimo, este empréstimo é analisado com rigor, é simulada uma taxa de juro de teste de esforço (com taxas a subir 3%) e a pessoa toma essa decisão [de contratar o crédito]. Depois, se as taxas sobem para este valor e as pessoas têm de pedir uma reestruturação houve alguma coisa que falhou… Não é irrelevante, na avaliação do histórico do cliente, que ele tenha tido de fazer uma reestruturação num cenário em que as taxas de juro estava, como estão hoje, em níveis ainda assim historicamente baixos”, afirmou Miguel Maya.

O diploma não faz referência a estas questões mas também Paulo Macedo, presidente da Caixa Geral de Depósitos, deixou claro que pelo menos do ponto de vista da regulação bancária qualquer crédito que seja reestruturado tem de ser “catalogado”. Ou seja, “por imposição da EBA (Autoridade Bancária Europeia) o cliente passa para stage 2“, isto é, para um nível em que um crédito sem incumprimento passa a ser considerado de maior risco.

“O projeto do Governo não tem qualquer referência, mas esta é a regra da EBA e nem os governos nem os bancos nacionais têm o poder para afastar essa regra”, afirmou Paulo Macedo na apresentação dos últimos resultados trimestrais.

E vou mesmo poder baixar um “degrau” na retenção da fonte?

Não faz parte deste diploma mas há uma outra medida aprovada recentemente pelo Governo para mitigar o impacto da subida das prestações mensais. O Orçamento do Estado para 2023, aprovado na última sexta-feira, prevê que as famílias com empréstimo à habitação possam beneficiar de uma redução da taxa do escalão de retenção na fonte do IRS – algo que só pode ser pedido por quem tem rendimentos mensais até 2.700 euros brutos.

Esta é uma medida de adesão voluntária que vai fazer com que os trabalhadores por conta de outrem recebam mais dinheiro ao fim do mês, o que vai implicar reembolsos menores (ou pagamentos maiores, para quem costuma pagar IRS) na altura de fazer contas com o fisco na primavera do ano seguinte, em 2024.

Como vai funcionar o novo modelo de retenções na fonte para quem tem crédito à habitação