É uma espécie de “toma lá, dá cá”. Christine Lagarde sabe que gerou expectativas elevadas em relação à “nova ferramenta” que prometeu apresentar, para evitar subidas “injustificadas” nos custos da dívida dos países do sul da Europa. Mas, como não estará a ser fácil convencer os chamados “falcões do BCE”, a moeda de troca poderá ser uma subida mais rápida das taxas de juro – ou seja, esta quinta-feira pode ser um dia duplamente histórico: não só vai haver o primeiro aumento das taxas desde 2011 como o BCE poderá acabar, de uma penada, com a era dos juros negativos na zona euro.

Desde meados de 2014 que está abaixo de zero a chamada taxa dos depósitos, o que em termos simples significa que os bancos não só não recebem juros quando depositam excedentes de liquidez no BCE como acabam por receber de volta menos do que lá depositaram. Em 2019, essa taxa dos depósitos baixou para um mínimo ainda mais negativo, de -0,50%, mas esta quinta-feira é possível que o banco central opte não pela subida de apenas um quarto de ponto percentual (25 pontos-base) que se previa mas, sim, 50 pontos-base.

Foram “fontes do BCE” que transmitiram à imprensa que já nesta muito-aguardada reunião de 21 de julho, em Frankfurt, iria estar em cima da mesa uma subida de 50 pontos-base na taxa de juro – a agência Bloomberg publicou duas notícias sobre isso e a Reuters escreveu mais uma. Tendo já sido sobejamente sinalizado pelo BCE que as taxas de juro vão sair de terreno negativo neste terceiro trimestre, na prática será pouco relevante se isso acontece já esta quinta-feira ou apenas em setembro – o que está em causa é se o BCE quer enviar uma mensagem simbólica mais ou menos forte, perante a inflação recorde na zona euro (acima de 8%).

Taxa de juro de referência sobe e a minha despesa mensal também?

Apesar das notícias de terça-feira – que não se sabe de onde vieram nem que propósito tiveram –, vários analistas continuam a acreditar que o BCE irá optar por subir a taxa de juro em 25 pontos-base. Frederik Ducrozet, analista que há muito segue os passos do banco central ao serviço da suíça Pictet Asset Management, afirma que o cenário que vê como mais provável é que Christine Lagarde se mantenha fiel à orientação que foi dada: “25 pontos em julho, com a promessa de que os próximos passos poderão ser mais fortes a menos que as perspetivas de inflação deem sinais de estar a melhorar” é a sua aposta.

Os economistas do BPI também se colocam no campo da subida mais pequena: “Embora alguns membros do Conselho do BCE tenham sido favoráveis a um aumento de 50 pontos-base, acreditamos que o aumento será de 25 pontos-base, tal como expresso na reunião de junho”. E também os analistas do banco holandês Rabobank argumentam que caso houvesse, realmente, um consenso alargado no BCE no sentido de um aumento de 50 pontos, “isso teria começado a ser subtilmente comunicado há mais tempo, não na véspera” – daí que estes analistas se digam “pouco convencidos” de que o BCE irá mesmo dar um passo tão grande.

▲ "Embora alguns membros do Conselho do BCE tenham sido favoráveis a um aumento de 50 pontos-base, acreditamos que o aumento será de 25 pontos-base", dizem os economistas do BPI.

Getty Images

Outros analistas têm a visão contrária e, na sua opinião, faz todo o sentido avançar já para uma subida de 50 pontos-base. “Com a inflação a continuar a subir e o euro a cair face ao dólar, o BCE não tem escolha a não ser agir com firmeza“, afirma Franck Dixmier, diretor global de investimentos em obrigações da Allianz Global Investors (Allianz GI).

“De facto, é difícil imaginar passar o verão em território de juros negativos quando a inflação ainda está a subir na zona euro – tendo chegado a 8,6% em maio com um pico ainda pela frente”, argumenta o especialista, acrescentando que “a queda do euro face ao dólar – que aumenta o preço das matérias-primas – é mais um argumento para o BCE demonstrar a sua determinação”.

Também os analistas do banco alemão Commerzbank acreditam que as notícias da Bloomberg e da Reuters “são mais do que apenas um balão de ensaio” e, embora mostrem ter muitas dúvidas sobre o que acabará por ser decidido nas taxas de juro, “não ficaríamos nada confortáveis se tivéssemos de excluir a hipótese de 50 pontos“, porque “os argumentos a favor dessa opção são bastante convincentes”.

Porém, ao contrário do que se poderia prever, a possibilidade de aumento mais brusco na taxa de juro levaram a uma descida (e não uma subida) dos juros da dívida de países como Itália e Portugal: os estrategas do banco holandês Rabobank dizem que “os mercados parecem ter inferido que uma subida mais rápida das taxas do BCE poderia ser algum tipo de concessão feita aos falcões, como uma moeda de troca no processo de desenhar a nova ferramenta” com que o BCE quer proteger os países mais endividados – essencialmente os países do sul da Europa.

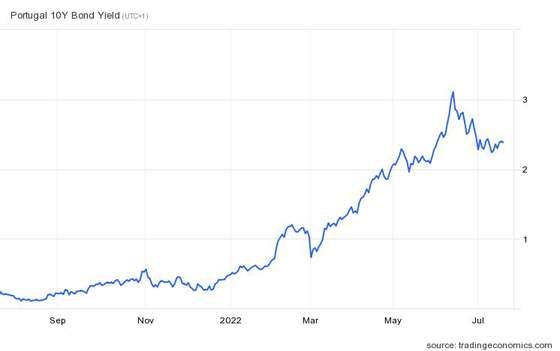

Juros da dívida afastaram-se dos máximos que foram fixados antes de o BCE anunciar que iria lançar uma “nova ferramenta” contra a subida rápida dos custos de financiamento dos países que ficassem sob pressão nos mercados. Fonte: TradingEconomics

Na prática, os tais “falcões” – os governadores mais preocupados com a inflação e tendencialmente avessos aos estímulos monetários – poderão reclamar uma vitória se a era dos juros negativos acabar já esta quinta-feira. E essa vitória poderá ser suficiente para que esta ala do Conselho do BCE aceite que, ao abrigo da nova ferramenta, os países que virem o BCE comprar a sua dívida apenas teriam de cumprir com as regras orçamentais da Comissão Europeia e nada mais intrusivo do que isso.

Recorde-se que o BCE já tem um programa de intervenção rápida, o (nunca utilizado) OMT, mas as regras desse mecanismo preveem que os países visados se submetam a um programa de ajustamento aprovado pelo Mecanismo Europeu de Estabilidade. Esse é o principal ponto de discórdia, neste momento, sobre o desenho da ferramenta cuja criação o BCE anunciou a 15 de junho, após uma reunião de emergência da cúpula do banco central – uma reunião ad hoc que foi promovida poucos dias após Lagarde ter sido muito vaga na reunião regular (de 9 de junho), levando a que os juros da dívida de países como Itália e Portugal tenham ficado sob pressão intensa.

O instrumento, que deverá chamar-se Mecanismo de Proteção da Transmissão (TPM, na sigla anglo-saxónica), irá concentrar as atenções tanto ou mais do que o tema das taxas de juro – tendo em conta que, apesar da incerteza sobre os 25 ou 50 pontos-base, não há muitas dúvidas sobre a trajetória que será seguida. “Os investidores aguardam a oficialização do anúncio para entender os detalhes e o alcance do plano”, afirma Franck Dixmier, da Allianz GI.

▲ Lagarde tem de anunciar um plano capaz de proteger a especulação negativa contra a dívida italiana, num momento em que o Governo liderado pelo seu antecessor, Mario Draghi, vive uma crise política.

Eugene Hoshiko / POOL/EPA

O especialista nota que “não se pode descartar o risco de que a presidente Lagarde se limite a fazer declarações, num contexto em que o Bundesbank [banco central alemão] já expressou reservas sobre a legitimidade de tal mecanismo”. “No entanto, seria ingénuo pensar que um simples anúncio seria suficiente para manter os spreads compatíveis com a adequada transmissão da política monetária“, acrescenta Franck Dixmier, referindo-se aos spreads como os diferenciais entre os juros dos países mais endividados em comparação com os juros da Alemanha.

Por outro lado, quando se fala em transmissão da política monetária, Franck Dixmier está a referir-se à ideia de que, caso venham a ser feitas compras de dívida de alguns países, essas compras só serão feitas para evitar que alguns países vejam os mercados financeiros exigirem-lhes custos de financiamento demasiado díspares, custos que não sejam justificáveis pelos fundamentos económicos de cada país.

A dúvida é se Christine Lagarde conseguirá reunir consensos suficientes para anunciar um mecanismo que imponha respeito – mesmo que para isso tenha de aceitar fugir à indicação dada, em viva voz, em junho, quando indicou que as taxas de juro só subiriam 25 pontos-base nesta reunião de junho. “Se houver a menor dúvida sobre a disposição do banco central de implementar um mecanismo para valores potencialmente ilimitados, os mercados podem sancionar o BCE testando sua determinação“, avisa Franck Dixmier.