O valor total que os portugueses pagam em prestações de crédito à habitação deverá subir de 390 milhões de euros em junho de 2022 para 520 milhões no final de 2023 – é um aumento de 130 milhões de euros, ou 33%. Este é o cálculo feito pelo Banco de Portugal no Relatório de Estabilidade Financeira que divulgou esta quarta-feira. Porém, a julgar pelas atuais taxas de mercado, em 41% dos contratos de empréstimos à habitação espera-se que o aumento da prestação entre junho de 2022 e dezembro de 2023 seja inferior a 50 euros e só em 18% dos contratos se antecipam aumentos superiores a 150 euros na prestação mensal.

Com base num ponto de partida que é o mês de junho de 2022, altura em que se tornaram mais expressivas as subidas das taxas de juro, o Banco de Portugal explica que este exercício permite quantificar o impacto da subida das taxas Euribor no serviço da dívida dos empréstimos à habitação e, para isso, considera-se a evolução esperada para as taxas Euribor a 3, 6 e 12 meses até dezembro de 2023. Na prática, com base nas atuais expectativas de mercado (futuros da Euribor a 3 meses), o Banco de Portugal está a antecipar que iremos ter taxas Euribor na região dos 3% em dezembro de 2023.

Pese embora a maior resiliência a choques adversos, a capacidade de poupança das famílias é heterogénea, o que poderá dificultar a acomodação de maiores encargos com o serviço de dívida para as famílias com menor liquidez, em especial se o período de elevada inflação se prolongar”, afirma o Banco de Portugal no Relatório de Estabilidade Financeira de novembro.

O relatório é apresentado esta quarta-feira em conferência de imprensa na sede do Banco de Portugal, em Lisboa, com o governador Mário Centeno e o administrador Luís Laginha de Sousa, que tem o pelouro da estabilidade financeira mas está de saída do supervisor – a caminho da presidência da CMVM. Numa curta declaração, Centeno pediu um esforço “coletivo” para o controlo da inflação.

“As economias (europeia e portuguesa) encontram-se numa encruzilhada desafiante, porque o processo inflacionista tem-se revelado mais duradouro e com mais intensidade do que aquilo que um choque de oferta faria prever”, afirmou Mário Centeno. “Esta duração tende, ao longo do tempo, a transmitir-se à economia e ao sistema financeiro, daí a importância que damos nas nossas economias à estabilidade de preços”, acrescentou.

“O caminho que temos para fazer vai depender de forma muito significativa do que for o sucesso coletivo que tenhamos na redução da inflação“, porque ela, “por vezes, de forma silenciosa, vai promover a erosão das almofadas financeiras, a poupança das famílias e das empresas” e contribuir para uma perceção de que “algo não está bem” nas economias”, atirou o governador do Banco de Portugal, voltando a sensibilizar os bancos para a necessidade de estes criarem “incentivos à poupança” (em oposição ao consumo, indutor de inflação) através de “sinais” como a subida das taxas dos depósitos.

Mário Centeno pede “cautela” na extensão dos prazos do crédito

Mário Centeno acrescentou, sobre a subida das taxas de juro, que “devemos ser muito cautelosos, até porque temos recomendações macroprudenciais, na extensão de maturidades“, num comentário às medidas que irão ser aplicadas em Portugal ao abrigo do diploma específico para a banca, que ainda não foi promulgado.

“O que estamos a observar hoje é um retomar das taxas de juro para os níveis anteriores às crises da crise da dívida soberana”, afirmou Mário Centeno, lembrando que “Portugal está em pleno emprego, tanto quanto algum dia esteve, a dívida das famílias hoje é 45 mil milhões de euros à que era naquela altura e a prestação média num empréstimos à habitação é 62% do que era em 2009”.

Centeno lembrou que “Portugal destaca-se, não pela positiva, nas maturidades dos empréstimos“, com prazos totais dos empréstimos cerca de 1,5 vezes superiores à média na Europa – isto cria um encargo “quase permanente” na economia e na gestão das finanças das famílias e da economia, em termos agregados.

Devemos olhar para esta realidade e saber todos adequar a poupança, o consumo e os rendimentos a um processo de normalização da política monetária que é muito vantajoso para as economias da área do euro, porque vai retirar a política monetária da armadilha que as baixas taxas de juro criam nas economias”, diz Mário Centeno.

O trabalho do Banco de Portugal inclui, também, outros dados que ajudam a fazer o retrato dos clientes de crédito à habitação – e antecipar o impacto que pode ter a tendência de subida dos indexantes (em comparação com os máximos históricos que marcaram os últimos anos). Foi analisada a informação sobre mais de 1,4 milhões de contratos de empréstimos à habitação (dos quais 1,1 milhões para habitação própria permanente), correspondentes a perto de 90 mil milhões de euros em dívida.

O Banco de Portugal salienta que “metade destes contratos tem devedores com idade compreendida entre 41 e 54 anos, tendo apenas 10% dos contratos devedores com idade inferior ou igual a 35 anos”. Os agregados familiares que estão nos percentis 5 e 95 dos contratos sobre os quais há informação de rendimentos (o que existe em dois terços dos casos) e têm rendimentos de 700 e 6400 euros médios mensais respetivamente – o valor mediano dos rendimentos dos clientes de crédito à habitação é de perto de 1.800 euros (um valor relativo a quem contrata o crédito, ou seja, poderá ser o rendimento total de um casal).

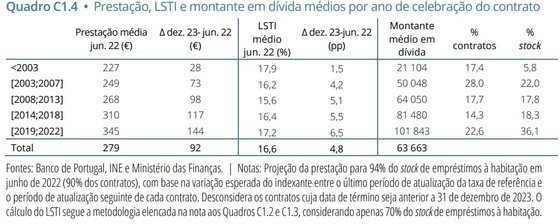

Em média, os particulares devem “cerca de 64 mil euros”, o que se traduz numa “prestação média estimada de 279 euros em junho de 2022”. “Espera-se que esta aumente 92 euros até ao final de 2023“, afirma o supervisor.

Apesar de o cenário global ser este, são potencialmente mais preocupantes os dados sobre os empréstimos à habitação celebrados entre 2019 e 2022 – porque “são os que apresentam um maior aumento da prestação média entre junho de 2022 e dezembro de 2023” pelo facto de “terem ainda uma percentagem elevada do montante contratado em dívida”.

Nestes casos, o aumento das taxas de juro pode elevar o rácio médio entre a prestação e o rendimento (loan service to income, ou LSTI). Em média, nesses casos o rácio médio pode subir 6,5 pontos percentuais, para 23,7% – ou seja, quase um quarto do rendimento passará a ser consumido pela prestação do crédito à habitação, em média.

O que mitiga o risco associado a estes casos é que estes créditos já foram concedidos após a entrada em vigor da chamada “recomendação macroprudencial”, que entrou em vigor em julho de 2018 e impôs limites ao endividamento e aumentou a exigência de capital inicial para comprar casa.

O maior peso de contratos em que os mutuários têm maior rendimento atua como um mitigante do risco destes empréstimos, uma vez que estes terão uma maior possibilidade de alterar a composição do seu consumo, através da substituição ou adiamento de despesas não essenciais, o que permite a suavização do impacto do aumento da prestação”, diz o Banco de Portugal.

Por outro lado, no caso das famílias com menores rendimentos – que, a julgar pelos dados, terão maioritariamente créditos à habitação anteriores a 2018 e com menores valores em dívida nesta altura – embora os aumentos da prestação não sejam tão significativos, “o impacto da inflação para as famílias de rendimentos mais baixos advém, principalmente, do aumento do preço dos bens essenciais, o que limita a possibilidade de substituição do consumo“.

“Riscos para a estabilidade financeira aumentaram”, diz Banco de Portugal

A informação sobre o impacto das taxas de juro nos créditos à habitação está numa “caixa” do Relatório de Estabilidade Financeira, que globalmente assinala que “a conjuntura económica é caraterizada por inflação elevada e mais persistente, aumento abrupto das taxas de juro e deterioração das perspetivas para a atividade económica“.

“Estes fatores interagem com vulnerabilidades pré-existentes, não obstante o ajustamento financeiro das famílias, das empresas e das administrações públicas no período pós-crise de dívida soberana”. Assim, “os riscos para a estabilidade financeira aumentaram desde a última edição deste relatório, mas a resiliência do setor financeiro contribuirá para a preservação da estabilidade financeira“, afirma o Banco de Portugal.

Note-se que, como recorda o próprio Banco de Portugal, a “complexidade da situação atual e a materialidade dos riscos que estão associados justificaram um alerta do Comité Europeu do Risco Sistémico (ESRB, na sigla inglesa) em setembro, advertindo para a necessidade de preservar ou reforçar a resiliência do sistema financeiro, mensagem reiterada pelo BCE no início de novembro”.

Neste contexto, “o Banco de Portugal manterá uma monitorização contínua da resiliência do sistema financeiro e dos mutuários, perante o agravamento das condições reais e nominais da economia, incluindo das condições monetárias e financeiras que decorrem da normalização da política monetária”.

“Redução dos preços no mercado imobiliário residencial” entre os riscos

Em concreto, o Banco de Portugal inclui entre os principais riscos para a estabilidade financeira uma eventual “redução dos preços no mercado imobiliário residencial, que poderá também afetar o valor de carteiras de ativos, de famílias ou de entidades financeiras, seja de forma direta, seja por via das garantias em operações de crédito”.

Entre os outros riscos está uma possível “reavaliação adicional de prémios de risco, gerando uma desvalorização das carteiras de ativos e aumentando os custos de financiamento de mercado para novas emissões” de dívida; uma “maior dificuldade em assegurar a redução prevista do rácio de endividamento público, face ao abrandamento real e nominal da economia e a um aumento, eventualmente mais expressivo, das despesas com juros; e o risco de uma “deterioração da situação financeira dos particulares num contexto de taxa de poupança reduzida, em especial entre os já mais vulneráveis, e de dominância do endividamento a taxas de juro variáveis”.

Relativamente às empresas, há o risco de uma “deterioração da situação financeira das sociedades não financeiras, em particular das mais expostas aos efeitos da pandemia e/ou do aumento dos custos de energia e matérias-primas, que se caraterizem por um menor poder de mercado e por uma estrutura de balanço mais frágil”.

Para o setor bancário, o risco é “a materialização acrescida dos riscos de mercado e de crédito. “Essa materialização dependerá, em grande medida, da evolução da economia e da taxa de desemprego, do ritmo de subida das taxas de juro e das medidas de apoio adotadas”, diz o Banco de Portugal.

Por isso, diz o supervisor, os bancos devem “adotar uma abordagem proativa na avaliação da capacidade de pagamento dos seus clientes e adequar as condições dos empréstimos face a eventuais dificuldades dos mesmos”. Além disso, devem “seguir práticas adequadas de provisionamento e de conservação de capital, promovendo a capacidade para absorver eventuais perdas e financiar a economia”, sublinha o Banco de Portugal.