O Banco Central Europeu (BCE), através do Banco de Portugal, travou a fundo nas compras de dívida portuguesa nos últimos meses, segundo cálculos feitos por bancos de investimento como o alemão Commerzbank a partir da informação divulgada pelo próprio BCE. O país tem uma “situação específica” que, devido a limites auto-impostos por Mario Draghi no seu programa de quantitative easing, complica o acesso pleno de Portugal a este programa decisivo — sobretudo depois de o programa ter sido prolongado no tempo e no poder de fogo. O Commerzbank recomenda, por isso, “cautela” aos investidores que apostem na dívida portuguesa e diz que o acesso aos mercados está em risco. Mas o Banco de Portugal garante, ao Observador, que os objetivos serão cumpridos.

Houve uma “desaceleração significativa” no ritmo de compras de dívida pública portuguesa nos últimos meses, afirma o alemão Commerzbank num relatório a que o Observador teve acesso. Essa “desaceleração” das compras “levanta questões” sobre a capacidade de financiamento da dívida portuguesa, sobretudo num contexto de dificuldades na economia e riscos no setor bancário, diz o banco alemão. A desaceleração já tinha vindo a ser apontada por alguns analistas, mas o Commerzbank calcula que a desaceleração já está a ter um efeito preocupante: o programa já está a ficar aquém do objetivo no que a Portugal diz respeito.

Os analistas assinalam que não existe informação pública detalhada, facilmente acessível, sobre esse ritmo de compras ao abrigo do programa. Um programa que está a ser decisivo para que Portugal mantenha o acesso aos mercados, apesar de ser a taxas muito mais elevadas do que os outros países, incluindo Espanha. Mas os analistas dos bancos de investimento estão a juntar o que existe de dados públicos com outros dados dispersos para, a partir daí, obter uma ideia do que está a acontecer.

E, no caso português, o que está a acontecer é uma travagem a fundo no ritmo de compras que já está a colocar o programa, no que a Portugal diz respeito, bem aquém dos objetivos.

Uma travagem a fundo

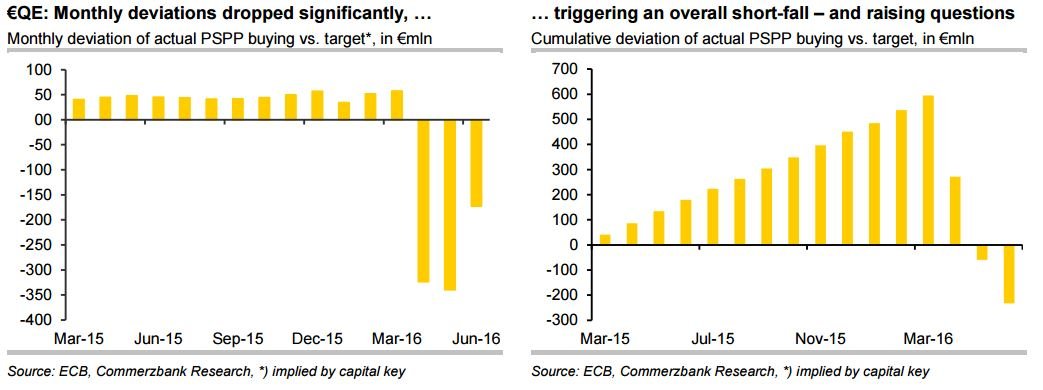

Os quadros preparados pelo Commerzbank indicam que, depois de vários meses em que as compras mensais excederam um pouco o objetivo de compras para Portugal, terá havido uma travagem a fundo (quadro da esquerda).

O “objetivo” é, aqui, entendido pela proporção de compras de dívida portuguesa no programa como um todo. As regras definem que as compras de dívida são feitas na proporção da chave de capital de Portugal no Eurossistema — 2,5%. O gráfico da esquerda indica que, nos cálculos do banco de investimento, a tendência até março era para compras um pouco acima dessa proporção. Depois, tudo mudou.

Como ilustra o outro gráfico, da direita, que dá conta das compras cumulativas, a travagem a fundo entre os meses de abril e junho já terá colocado as compras acumuladas muito abaixo dos objetivos.

Esta questão é crucial porque a presença do BCE nos mercados é muito importante para os investidores, que sabem que existe um comprador de último recurso para uma determinada quantidade de dívida. Se se criar a ideia no mercado de que o BCE está impedido de comprar mais títulos, o acesso de Portugal a esses investidores poderá tornar-se mais difícil — os juros irão subir — e é por isso que o Commerzbank recomenda “cautela” aos seus clientes no que à dívida portuguesa diz respeito.

Limites auto-impostos pelo BCE complicam a vida de Portugal

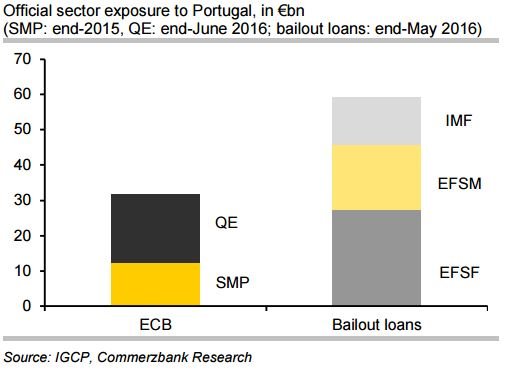

O que torna Portugal, segundo o Commerzbank, “um caso especial”, é que muita da dívida portuguesa já corresponde a empréstimos europeus. Ou seja, existem menos títulos (Obrigações do Tesouro) a circular no mercado, passíveis de serem comprados pelo BCE.

Além disso, Portugal beneficiou em 2010/2011 de compras de dívida por parte do BCE — ao abrigo do extinto programa de emergência SMP. Esses títulos, ainda na mão do BCE, estarão, agora, a estorvar novas compras — algo que se tornou um impedimento mais significativo depois de Mario Draghi ter reforçado a bazuca da compra de dívida, em setembro.

Reforçou-se o poder de fogo da bazuca mas o BCE continua a não querer estar na posse de demasiados títulos de um dado emitente, para evitar criar “distorções de mercado”. O BCE impunha a si próprio um limite de até 25% em cada linha de obrigações do Tesouro — um limite que passou, em setembro, para 33% de cada linha. Para Portugal, contudo, que não tem muitas linhas diferentes de dívida pública, mesmo esse novo limite complica que se atinjam os níveis de compras totais. Esta poderá ser uma explicação para a travagem a fundo nas compras nos últimos meses.

A dívida portuguesa, em final de maio, era de 199,7 mil milhões de euros. E este montante total inclui 56,9 mil milhões de euros em dívida aos fundos europeus e FMI. Inclui, também, os 19 mil milhões de euros que foram já comprados com a bazuca lançada em 2015 e, ainda, cerca de 12,4 mil milhões (estimados) para as compras do SMP. As compras pelo SMP não serão já um grande empecilho porque tem havido reembolsos ao BCE e nem toda a dívida que está no BCE será um estorvo ao programa em curso que incide mais sobre maturidades mais longas (2019, 2020, 2021, etc).

Mesmo assim, nos cálculos do Commerzbank, que junta dados oficiais às suas estimativas, “a piscina elegível para o quantitative easing rondará os 33 mil milhões de euros” que podem ser comprados pelo BCE.

Tendo em conta as necessidades de financiamento de Portugal, o Commerzbank estima que “as compras de obrigações do Tesouro não deverão atingir o limite antes do segundo semestre de 2017”. A data atual para o fim do programa é março de 2017 mas acredita-se que o programa deverá ser novamente prolongado pelo BCE. Contudo, devido à questão dos limites, mesmo que o programa seja prolongado para a segunda metade do próximo ano, a questão dos limites poderá tornar a criar “problemas operacionais” para as compras de dívida portuguesa.

Porém, a questão-chave é que há pouca informação disponível que permita dizer exatamente se os limites já foram atingidos ou quão perto estão de o ser. Portanto, serão os investidores e analistas a fazer as suas contas, como está a fazer o Commerzbank, e os investidores podem assumir o pior. O Commerzbank sublinha que “existem muitos elementos de incerteza em torno destes cálculos dada a falta de informação oficial” e sublinha que “não convém chegar a uma situação em que o mercado pode começar a preocupar-se (ainda mais) que as compras de dívida portuguesa estejam a chegar ao limite“.

A dívida portuguesa pode ficar sob forte pressão de venda, bastando para isso que se possa perder a elegibilidade para o quantititive easing. Para alguns investidores, o facto de que podem, pelo menos, esperar que o BCE faça uma oferta para comprar os títulos será um fator-chave para que decidam investir, em primeiro lugar”.

Banco de Portugal garante que os objetivos serão cumpridos

A agência Reuters já tinha, em maio, noticiado que estaria a haver um abrandamento nas compras de dívida portuguesa e irlandesa devido aos limites auto-impostos pelo BCE. O Observador contactou, nos últimos dias, o Banco de Portugal para confirmar estes números calculados por bancos de investimento como o Commerzbank. A resposta de fonte oficial do BdP é uma garantia de que os objetivos serão cumpridos, nem que seja através de “compras substitutas”.

Em termos de implementação, as referidas compras são calibradas, tendo em consideração os limites máximos aplicáveis, por forma a assegurar que é possível executar compra de dívida pública de cada jurisdição até ao final do programa, sendo o restante completado por recurso às designadas “compras substitutas”.

Além de obrigações do Tesouro, o plano do BCE admite, na realidade, a “impressão de dinheiro” para comprar outro tipo de ativos como dívida de organismos supranacionais, como o Banco Europeu de Investimento, o Mecanismo Europeu de Estabilidade ou outros. Mas, do ponto de vista das obrigações do Tesouro portuguesas (aquilo que interessa para os analistas da dívida pública portuguesa), não será o mesmo.

Este texto será atualizado com explicações adicionais, pedidas pelo Observador ao Banco de Portugal, sobre as “compras substitutas”.

O relatório do Commerzbank foi elaborado por David Schnautz, um analista especializado em mercado de dívida. Há algumas semanas, o mesmo banco — mas a equipa de economistas — dizia que Portugal era um país “à beira da crise” devido às dificuldades na economia e a política que tem vindo a ser seguida pelo novo governo. A importância das compras do BCE para Portugal foi, também, ilustrada pelo economista-chefe do Natixis, Patrick Artus, em entrevista ao Observador. Sem o BCE, Portugal — e não tanto Espanha, por exemplo –, ficará numa situação “dramática“.