Já há muitas coisas assumidas como certas pelos investidores em 2015. O dólar norte-americano deverá continuar a ser a moeda forte. O barril de petróleo, que vale agora o mínimo de cinco anos, continuará barato. As taxas de juro permanecerão baixas, embora possam começar a subir na reta final de 2015 nos Estados Unidos da América. É esta nação que deverá liderar no crescimento do próximo ano. A Europa continuará a um ritmo reduzido.

Neste cenário, os mercados financeiros, em particular os acionistas, continuam a avançar. As bolsas deverão fechar o ano que agora termina com ganhos médios na ordem dos 20%. Isto é um problema para quem procura ações para adicionar à carteira: é difícil encontrar títulos que estejam claramente baratos.

Para retirar a subjetividade da equação dos investimentos, o Observador analisou os números de cerca de 500 ações norte-americanas, 500 europeias e 100 de outras regiões, mas que se encontram listadas nas bolsas dos EUA.

Procurámos empresas cujos lucros aumentaram pelo menos 10% por ano no último quinquénio e com rácios preços-lucros, o indicador bolsista mais popular, abaixo de 12. Para garantir que as empresas selecionadas não estão caras, apenas aceitámos firmas cujo valor de mercado não é superior aos ativos tangíveis acrescidos dos ativos circulantes e deduzidos dos passivos circulantes. Excluímos também as ações em que a maioria dos analistas aconselha a venda.

Estes critérios geraram uma lista com dez ações, mas, por razões de diversificação, apenas aceitámos uma empresa por setor. No final, ficámos com as seis ações detalhadas em baixo.

Note que, em conjunto, estas seis ações não devem ser consideradas uma carteira diversificada. Por isso, estas sugestões devem ser lidas como potenciais adições à sua atual carteira ou com um ponto de partida para começar a investir na bolsa.

Sociedade ConocoPhillips

Sede Houston, Texas, EUA

Bolsa Nova Iorque

Preço 70,11 dólares

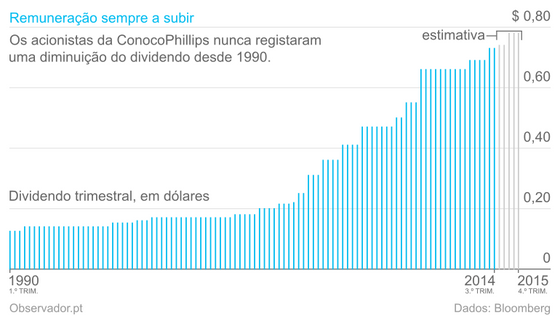

É complicado convencer os investidores a comprar ações de uma companhia petrolífera quando o preço do petróleo está em queda livre nos mercados. O barril de crude desvalorizou-se cerca de 50% desde meados de junho para cerca de 56 dólares (46 euros) no início da última semana de 2014. Os títulos da ConocoPhillips, listados na bolsa de Nova Iorque, deslizaram em sintonia com a matéria-prima: caíram 15%.

A queda das ações da ConocoPhillips, a terceira maior petrolífera norte-americana, pode ser vista, no entanto, como uma oportunidade de investimento. Em 2008, quando o petróleo deslizou 77% em cerca de cinco meses até atingir 33,87 dólares (24,35 euros) em dezembro de 2008, a ConocoPhillips emagreceu 44%. No entanto, quem comprou os títulos no final de 2008 conseguiu um ganho anual de 18,5% até hoje, medido em dólares norte-americanos.

As companhias petrolíferas estão preparadas para a desvalorização do petróleo. A ConocoPhillips foi das primeiras a anunciar um corte de 20% nos investimentos em 2015, em particular na suspensão de projetos. Mesmo assim, gastará 13,5 mil milhões de dólares (11,1 mil milhões de euros). A empresa liderada por Ryan Lance estima um crescimento de 3% na produção no próximo ano.

Sociedade Deutsche Lufthansa

Sede Colónia, Alemanha

Bolsa Frankfurt

Preço 13,705 euros

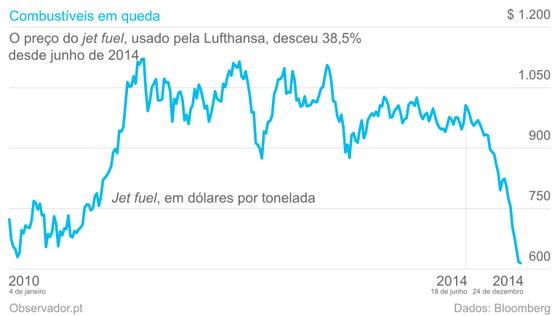

Tal como a TAP, a Deutsche Lufthansa, a companhia aérea cotada em Frankfurt, enfrenta sucessivas ameaças de greve dos trabalhadores. Em 2014, dez ameaças concretizaram-se, o que produziu, segundo a sociedade, uma perda de 200 milhões de euros. Juntamente com a concorrência, em particular das companhias do Médio Oriente, lideradas pela Emirates, e das companhias de baixo custo, como a Ryanair e a EasyJet, as greves levaram o presidente Carsten Spohr a rever em baixa a estimativa de resultados de 2014.

Nem tudo são más notícias para a companhia aérea alemã. A descida acentuada do preço do petróleo tem um efeito direto nas contas operacionais. Em 2013, a Lufthansa gastou 20% mais em combustíveis e lubrificantes do que em salários.

Embora compita com a Air France pela terceira posição das companhias aéreas que mais faturam (as norte-americanas United Continental e Delta Air Lines estão nas primeiras posições), o valor de mercado da Lufthansa coloca-a na décima posição das mais valiosas. Pode ser um sinal que as ações estão baratas. Em 2013, a Deutsche Lufthansa transportou 105 milhões de passageiros.

A maioria dos analistas recomenda a manutenção dos títulos, calculando um preço justo próximo da cotação atual na bolsa. Os especialistas estimam um crescimento anual ligeiro mas progressivo das vendas até ao final de 2017.

Sociedade The Goodyear Tire & Rubber Company

Sede Akron, Ohio, EUA

Bolsa Nasdaq

Preço 28,66 dólares

Com a Europa a derrapar, a economia norte-americana continuará a ser o motor mundial. Um efeito imediato do crescimento da América do Norte é o aumento da venda de veículos e, por transmissão, de pneus. A Goodyear é uma das vencedoras neste campeonato: quase metade da sua faturação localiza-se nesta parte do globo. A japonesa Bridgestone é um segundo candidato, à frente das europeias Continental, Michelin (concentradas na Europa) e Pirelli (com muitas vendas na América do Sul).

Os analistas da indústria dos pneus lembram outro fator positivo: o parque automóvel norte-americano está envelhecido, o que obriga à renovação dos pneus dos veículos. Além disso, a invasão dos pneus chineses está a ser sucessivamente adiada, devido à reconhecida baixa qualidade da oferta.

Os fabricantes de pneus têm boas expectativas para 2015. A queda do preço do petróleo, a base usada na borracha sintética, conduz a uma redução dos custos produtivos. Porém, o dólar forte, como se espera no próximo ano, pode afetar o valor das vendas feitas fora do país de origem da Goodyear, os Estados Unidos da América.

A Goodyear, cotada no Nasdaq, vende 160 milhões de pneus por ano, um terço dos quais equipam novas viaturas. É líder de mercado na América do Norte e do Sul e ocupa a segunda posição na Europa.

Sociedade Honda Motor

Sede Tóquio, Japão

Bolsa Nova Iorque, Tóquio

Preço 30,04 dólares

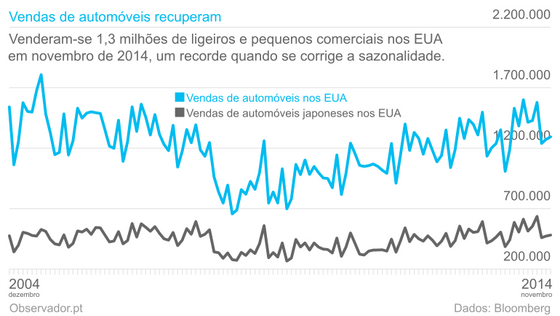

As vendas de automóveis nos Estados Unidos da América já estão a recuperar. O passado mês de novembro foi o melhor novembro nos últimos dez anos, pelo menos. O ano de 2015 afigura-se como um provável novo recordista. A baixa do preço do petróleo poderá dar uma ajuda na decisão dos consumidores norte-americanos em adquirir um carro novo.

São muitos os fabricantes de automóveis expostos ao mercado norte-americano, mas a japonesa Honda é o melhor investimento. Entre as sete companhias mais valiosas do mundo, é a única não norte-americana que distribui dividendos aos acionistas. Além disso, está entre as que têm as maiores margens operacionais da indústria e o maior crescimento das vendas e dos lucros.

Para os investidores, também é interessante saber que só há duas construtoras automóveis cujas ações podem ser compradas por um valor próximo do capital próprio que representam: uma é a Honda e a outra é a Volkswagen. Porém, a Volkswagen está muito mais exposta a mercados com expectativas inferiores, como a Europa e a Rússia.

A Honda Motor está cotada na bolsa de Tóquio. Todavia, é possível adquirir na bolsa de Nova Iorque títulos que representam as ações japonesas. Os investidores devem preferir esta modalidade, porque os custos de negociação tendem a ser inferiores para quem investe a partir da Europa.

Sociedade Mota-Engil

Sede Porto, Portugal

Bolsa Lisboa

Preço 2,726 euros

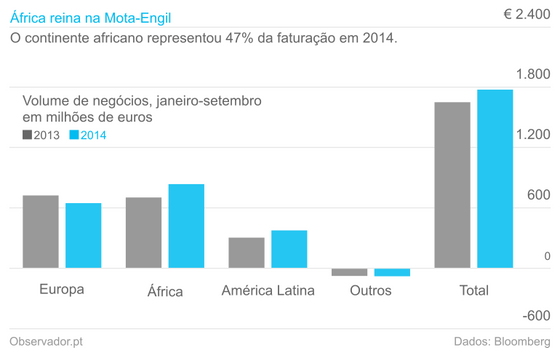

Algumas coisas não têm lógica na bolsa. A Mota-Engil é uma delas. A Mota-Engil África, a filial holandesa que agrega os negócios africanos da construtora portuguesa, foi cotada em Amesterdão em novembro. Hoje, tem um valor de mercado de 719 milhões de euros. A Mota-Engil manteve cerca de 82% do capital da firma holandesa, que, a preços de mercado, vale 589 milhões de euros. Porém, os investidores avaliam atualmente a Mota-Engil em 549 milhões de euros, isto é, a construtora vale menos 40 milhões de euros do que a sua participação na subsidiária dos negócios africanos.

A bolsa de Lisboa atribui um valor negativo aos negócios fora de África da Mota-Engil. Todavia, a Mota-Engil controla participações na concessionária de autoestradas Ascendi, na construtora metálica Martifer e na Indáqua, que concessiona serviços de água, entre outras, além da atividade construtora na Europa e na América Latina.

Os investidores estão pessimistas em relação à Mota-Engil, sobretudo devido à queda do preço do petróleo. A carteira de encomendas de obras públicas de países exportadores de petróleo é muito importante. Os mercados principais da Mota-Engil África são Angola, Moçambique e Maláui.

A fraqueza das ações da Mota-Engil, que deslizaram 35% desde que a filial holandesa foi listada, pode ser uma oportunidade para comprar ações baratas de uma construtora que cresce com a economia subsariana.

Sociedade Voestalpine

Sede Linz, Áustria

Bolsa Viena

Preço 32,945 euros

À partida, o negócio da Voestalpine, uma empresa austríaca de aço cotada em Viena, é pouco excitante. Porém, os seus conhecimentos estão presentes em áreas tão díspares como os novos aviões da Airbus, no Estádio de Wembley em Londres e no Burj Khalifa no Dubai, o edifício mais alto do mundo.

O ambiente económico não tem sido positivo, em particular na Europa, onde a Voestalpine regista 78% da faturação. No entanto, a estratégia de diversificação por geografias e por setores tem permitido resistir a quedas anuais superiores a 1,5% no volume de negócios. Os analistas estimam que o exercício de 2015, que termina em março, também registe uma ligeira queda. Entre 2016 e 2018, o crescimento voltará, estimam os especialistas.

Para acelerar a diversificação, a Voestalpine aproveita a depressão do setor para comprar empresas mais pequenas. A última, dedicado à indústria das ferrovias, foi adquirida na Austrália. A diversificação também passou por Portugal: no verão de 2013, a companhia anunciou a abertura de uma unidade em Santiago de Riba, em Oliveira de Azeméis, que se soma à subsidiária na Marinha Grande.

David Almas é analista financeiro independente registado na CMVM com o número oito. O autor trabalha subordinado ao Código Deontológico dos Jornalistas.