Depois de investigar os prémios CFI, o Observador perguntou diretamente a António Nunes da Silva se tinha pago alguma coisa à entidade que atribuiu a distinção à Golden Assets. Na reta final desta entrevista, o presidente da firma portuense, que diz ser a maior gestora independente de fortunas em Portugal, confirmou que pagou, mas publirreportagens na revista da organizadora dos prémios e não pelo prémio propriamente dito. Como poderá ler mais à frente, não foi exatamente isso que a investigação do Observador revelou: os contactos da CFI junto das entidades nomeadas informam simultaneamente da nomeação aos prémios e do pacote comercial, que inclui um troféu e exposição mediática, que pode custar mais de 40 mil euros.

Antes, na entrevista, António Nunes da Silva explica porque os investidores mais conservadores devem ponderar aceitar retornos negativos nas suas carteiras. “Hoje, preservar capital pode significar ter uma rentabilidade inferior a zero”, diz o gestor de fortunas, que, antes de ingressar na Golden Assets, foi responsável por equipas especializadas nos clientes mais ricos do Barclays e do Millennium bcp. Agora, é normal os seus clientes terem mais de um terço do dinheiro em depósitos.

António Nunes da Silva recebeu o Observador nos escritórios lisboetas da Golden Assets, na Avenida da Liberdade, para a entrevista. Algumas respostas foram fornecidas posteriormente por correio eletrónico.

Dizem que são a maior sociedade gestora de patrimónios independente a nível nacional. Que montantes gerem?

Gerimos cerca de 550 milhões de euros de ativos e fazemos aconselhamento financeiro sobre 350 milhões.

A gestão de patrimónios representa então menos de 1% do mercado em Portugal. Têm espaço para crescer?

Sim. A Golden tem 15 anos. Durante os seus primeiros 12 anos esteve essencialmente concentrada na gestão de ativos. O negócio de aconselhamento financeiro é um negócio novo, quer na Golden quer em Portugal. É, neste momento, o nosso maior foco de atividade. É onde estamos mais concentrados. Porque é onde sentimos que temos uma vantagem competitiva em relação a todos os operadores de mercado.

Golden Future, a central da fortuna pessoal

↓ Mostrar

↑ Esconder

A Golden Future é o serviço de aconselhamento financeiro da Golden Assets. Os clientes enviam os seus vários extratos de conta para a Golden Assets, que compila a informação. Isto permite à Golden Assets “partir para uma discussão sobre se a posição que o cliente tem de uma forma agregada está alinhada com o seu perfil de investidor, como um todo, e com os objetivos que tem”, explica António Nunes da Silva.

Os relatórios que a Golden Asset prepara para os seus clientes – e que “monitoriza numa base diária” – inclui informação detalhada sobre o seu património agregado, incluindo alocação de ativos, exposição cambial, repartição do desempenho e comparação das rentabilidades com a média dos clientes com o mesmo perfil de investidor.

Isso é que é a Golden Future, de que falam há um ano?

Lançámos a Golden Future há um ano, que é este serviço que permite agregar informação e, a partir daqui, permite ter uma discussão com os clientes. A nossa filosofia não é de curto prazo. O que nos move não é que o cliente chegue ao final do mês e tenha uma rentabilidade superior a outro cliente qualquer. O que nos move é garantir que o cliente, numa visão de médio e longo prazo, está exposto de forma alinhada com aqueles que são os seus objetivos e as suas expectativas.

Este negócio da Golden Future [de aconselhamento financeiro] poderá ser, a prazo, maior do que a gestão de patrimónios?

Na Golden, claramente. [Para] um cliente que tenha menos de um milhão de euros, provavelmente este serviço não fará muito sentido. O tema da diversificação por custodiantes acaba por não ser tão crítico. Se calhar, um cliente de um milhão de euros tem dois bancos. Clientes com mais de um milhão de euros [têm] necessidades completamente diferentes. Um cliente Golden Future tem, em média, mais de três bancos e, em cada banco, mais de 15 linhas ou produtos.

▲ António Nunes da Silva conta mil clientes na Golden Assets.

FÁBIO PINTO/OBSERVADOR

E quanto dinheiro, em média?

Em média, mais de um milhão de euros. É um serviço feito de acordo com as melhores práticas internacionais. Acompanhamos bem as preocupações dos clientes lá fora. É um serviço muito vocacionado para pessoas que não têm muito tempo disponível. São donos de empresas, donos de negócios com impacto em muitas famílias. Normalmente, é esse negócio que lhes ocupa grande parte da preocupação e gostam de ter alguém que, uma vez por mês, se senta com eles e faça a consolidação da situação patrimonial.

Através da experiência da Golden Assets, sabem quais são as melhores gestoras de patrimónios em Portugal?

Sim, mas nós movimentamo-nos no mercado mundial. Naturalmente, os nossos clientes têm exposição a Portugal e a sociedades gestoras portuguesas. Temos uma equipa que analisa, do ponto de vista da gestão de ativos, todas as soluções que existem no mundo. Faz uma análise sobre todos os fundos de investimento que existem no mundo. E, depois, faz uma seleção e uma recomendação baseada naquela que é a política da Golden, sempre numa lógica de médio e longo prazo.

Comissão de gestão a partir de 0,75%

↓ Mostrar

↑ Esconder

O serviço Golden Future, de aconselhamento financeiro, tem uma comissão anual de 0,75% sobre o montante aconselhado, revela António Nunes da Silva. No entanto, os clientes que queiram indexar o custo ao desempenho da carteira podem optar por uma comissão de 0,55% acrescida de 10% da rentabilidade da carteira. Na gestão de fortunas, a comissão cobrada pela Golden Assets varia entre 0,75% e 1% dos ativos sob gestão, segundo António Nunes da Silva.

Qual é a exposição dos clientes da Golden Assets ao mercado acionista?

Depende muito do perfil do cliente. Em média, num perfil moderado, aponta para uma exposição de 20% do total da carteira. Isto do ponto de vista da gestão de ativos. Do ponto de vista do financial advising [aconselhamento financeiro], depende muito das discussões particulares que temos com os clientes. Temos uma solução para cada cliente.

Se um cliente chegar à Golden Assets, disser que as ações estão a perder há 12 meses, as obrigações também e os depósitos a prazo rendem zero, e perguntar “onde ponho o dinheiro?”, o que respondem?

A maior parte dos nossos clientes tem hoje uma grande preocupação, que é a preservação de capital. Nesse cenário – que só faltou dizer que temos taxas de juro negativas –, estamos a ver um paradigma novo. No passado, preservar capital significava, ainda assim, receber um ou dois por cento de juros. Hoje, preservar capital pode significar ter uma rentabilidade inferior a zero. Se acreditarmos que os instrumentos que podem comportar menor risco no mercado são os Bilhetes do Tesouro alemão, vemos que a remuneração é de menos 0,4%. É esta alteração de paradigma que os investidores em Portugal têm de perceber.

É difícil convencê-los que o melhor pode ser perder dinheiro?

É uma boa conversa a ter. São as conversas que temos com os nossos clientes: perceber muito bem quais são os objetivos que têm no médio prazo e, em função disso, explicar-lhes que hoje vivemos um paradigma novo, em que, provavelmente, um investimento num Bilhete do Tesouro mais o custo de custódia significará menos 0,5%. Provavelmente, hoje, um cliente que queira tomar uma posição em que opta por preservação máxima de capital pode significar ter uma rentabilidade negativa nesta ordem na carteira.

OTRV. “Não é a melhor aplicação”

↓ Mostrar

↑ Esconder

A equipa de análise de investimentos da Golden Assets concorda com a avaliação do Observador ao novo produto de dívida pública, as Obrigações do Tesouro de Rendimento Variável (OTRV), conta António Nunes da Silva. “Não é a melhor aplicação para ganhar exposição à dívida pública”, avisa o presidente da Golden Assets.

Quais são as rentabilidades de longo prazo das vossas carteiras na gestão de ativos?

Eu juntei-me à empresa há cerca de 18 meses. Posso falar mais da rentabilidade do último ano. A rentabilidade do nosso perfil moderado foi, em 2015, de 1,46%. Muito forte nos primeiros três meses e meio do ano passado e, depois, com um movimento muito difícil desde essa altura. Mas a maior parte dos nossos clientes hoje não se preocupa tanto com a rentabilidade; preocupa-se em não ter surpresas. Não ser surpreendido com coisas que não sabia que tinha na carteira, com riscos que desconhecia. Hoje sentimos que o mercado português olha para a qualidade da exposição das suas carteiras de uma forma completamente diferente da que fazia no ano passado.

Estes 1,46% são líquidos da vossa comissão?

Sim.

Os relatórios anuais mais recentes da Golden Assets indicam que uma fatia substancial do património dos clientes está em depósitos. Quanto representam agora?

Não tivemos grandes alterações. Continuamos a sugerir aos nossos clientes que tenham uma forte posição em liquidez. É normal que um cliente nosso tenha mais de um terço em liquidez.

Golden quer ensinar os mais novos

↓ Mostrar

↑ Esconder

António Nunes da Silva revela que a Golden Assets está a estudar lançar um curso de verão na área dos investimentos para os filhos dos seus clientes. “Estamos a conversar com uma universidade”, explicou. Prevê-se que o curso seja dirigido aos estudantes universitários, entre 18 e 25 anos, e que dure uma semana. O presidente da gestora de património não fecha a porta à hipótese de alargar a oferta a não-clientes.

Qual é o valor acrescentado que a Golden pode dar na seleção de depósitos a prazo?

Se tivermos um cliente que nos procure essencialmente para ter uma posição em depósitos a prazo, aquilo que nós podemos fazer de diferente é apresentar-lhe uma série de soluções que passe por expor o cliente a diferentes fundos de garantia de depósitos. Um cliente em Portugal, quando procura um depósito a prazo, está totalmente exposto ao risco do banco e tem a garantia do Fundo de Garantia de Depósitos português. Nós podemos encontrar soluções que passem por garantir que o cliente fique exposto a fundos de garantia de depósitos diferentes do português. Há bancos em Portugal que operam sob o formato de sucursal, cujo fundo de garantia de depósitos é o da casa-mãe. É este tipo de trabalho que fazemos com o cliente. É menos um trabalho de procura de rentabilidade e mais um trabalho de fazer perceber qual o risco do custodiante e diferentes instrumentos que tem à sua disposição.

Então o que se passava nos últimos anos – a maior parte dos depósitos dos clientes estava no Novo Banco e, antes, no Banco Espírito Santo – não se repete?

Como sucede na maioria das sociedades comerciais, a Golden Assets ao longo da sua atividade foi privilegiando a gestão da sua tesouraria e das suas aplicações com as instituições financeiras que melhor garantias ofereciam de qualidade, competitividade e rapidez de resposta. O BES era, do ponto de vista destes três critérios, uma referência no setor bancário.

Também tinham papel comercial do Banco Espírito Santo e da Espírito Santo International. Os clientes foram apanhados pela resolução do Banco de Portugal sobre o BES?

No caso da resolução do Banco de Portugal sobre o Grupo Espírito Santo, o impacto ficou circunscrito, por via de papel comercial, a dois clientes, na sequência de decisões específicas de investimento dadas pelos mesmos, não tendo atingido nenhum dos restantes clientes da Golden Assets.

Clientes tinham 10% em papel comercial do BES

↓ Mostrar

↑ Esconder

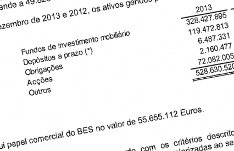

Os clientes de gestão de fortunas da Golden Assets tinham, no final de 2013, 55,7 milhões de euros aplicados em papel comercial do Banco Espírito Santo, o equivalente a 10,53% das suas carteiras, segundo o relatório publicado pelo grupo. Nessa altura, também tinham 88 milhões de euros em depósitos nesse banco.

No final do ano seguinte, 4,02% das carteiras dos clientes da Golden Assets estavam aplicados em papel comercial da Espírito Santo Internacional. Os depósitos no Novo Banco, a instituição que resultou da resolução do Banco de Portugal sobre o BES, valiam 116 milhões de euros, cerca de 21% do património dos clientes.

A Golden Assets ainda não publicou o relatório de 2015.

Como gestores de patrimónios, sentiram-se enganados?

Sentimos que fomos, à semelhança dos profissionais que conhecemos, surpreendidos pela dimensão do sucedido, ainda por cima quando o BES estava a ser acompanhado pelas entidades reguladoras.

Os relatórios mais recentes também indicam que contabilizavam as obrigações perpétuas do Banif nas carteiras dos clientes ao valor nominal. Após as medidas do Governo e do Banco de Portugal sobre o Banif, continuam a fazê-lo?

É uma decisão não apenas da Golden Assets, mas também aplicada pelo setor bancário. Com efeito, o critério de valorização foi de utilizar o valor nominal, dado que esse mesmo critério é o que é utilizado pela instituição financeira nacional onde esses ativos estão custodiados. Na ausência de cotação ou valor de mercado, este critério afigura-se como o mais ajustado. De referir que apenas um cliente da Golden Assets tem exposição a este título.

Falou há pouco que os vossos clientes investem em fundos de investimento e que a equipa faz análise a nível mundial. No entanto, no passado, as aplicações dos clientes estavam concentradas nos fundos Atmosphere que, tanto quanto nos foi possível averiguar, são geridos pela Golden Assets e registados nas Ilhas Caimão, um offshore…

Já não temos esses fundos. Neste momento, não temos produtos próprios. Com a minha entrada [na Golden Assets], deixámos de ter fundos. Hoje, recomendamos sociedades gestoras de fundos.

Nota-se, de facto, pelos relatórios, uma passagem destes fundos Atmosphere para o que chamam “carteira de gestão externa”. O que é isto?

A componente denominada “carteira de gestão externa” corresponde a ativos (fundamentalmente obrigações) de clientes que estão registados nas contas dos mesmos em instituições financeiras.

Em setembro de 2013, um investigador da Proteste Investe, da Deco, visitou a Golden Assets e uma das coisas que propuseram foi envolver as soluções de investimento num seguro de uma seguradora luxemburguesa para pagar menos impostos. Ainda fazem isto?

Este tipo de seguros também existe em Portugal. Tem benefício para o cliente no caso de investimento de médio ou longo prazo. Se o cliente se mantiver nesse seguro mais de cinco anos em vez de pagar 28% paga, salvo erro, 21% e, a mais de oito anos, só paga 11% de fiscalidade. É uma vantagem que existe e que se continua a utilizar e a sugerir aos clientes sempre que exista a possibilidade de fazer um investimento de médio ou longo prazo. É uma situação que a lei permite.

▲ "Como presidente da Golden Assets, o senhor Nunes da Silva é um líder inspirador que gere uma equipa de 80 especialistas altamente qualificados", lê-se na edição de inverno da revista CFI.co.

Faz sentido este benefício fiscal?

Faz. É um incentivo a que as pessoas pensem no seu dinheiro no médio e longo prazo.

Mas é um modelo correto de fazer esse incentivo?

É um modelo. Há outros modelos. Pela sua dimensão, é um modelo que teve êxito.

A Golden Assets recebeu recentemente o prémio pelo melhor aconselhamento financeiro em Portugal atribuído pela Capital Finance International. Que diligências tomou a CFI junto da Golden para esta decisão?

A CFI teve uma série de contactos connosco no sentido de perceber como é que nós prestávamos o serviços. E reconheceu que esta integração da informação dos clientes era um fator absolutamente diferenciador no panorama português e que permitia ter uma série de conversas com os clientes de forma completamente diferente. A estruturação deste extrato de conta permite ter uma visibilidade sobre a gestão do património completamente diferente. Este foi um dos fatores que motivou a equipa da CFI a dar-nos o prémio.

Como a CFI ganha dinheiro a atribuir prémios

↓ Mostrar

↑ Esconder

A investigação do Observador revela que a Capital Finance International contacta administradores de entidades financeiras a indicar que são candidatos a prémios e, simultaneamente, a propor pacotes comerciais caso ganhem, que incluem um troféu físico, um certificado, artigos na revista CFI.co e no sítio cfi.co e divulgação junto dos assinantes e nas redes sociais. Se os candidatos não comprarem um pacote, não há divulgação, mesmo que ganhem o prémio. O preço-base é de 33 mil libras esterlinas (cerca de 42 mil euros), mas é possível negociar.

As propostas da CFI, transmitidas por correio eletrónico após primeiros contactos telefónicos, indicam que os candidatos aos prémios “têm origem nos leitores e nos assinantes” e que a decisão final passa por “um vasto leque de critérios”, usando a equipa de jornalistas, líderes empresariais e academia.

A Golden Assets não foi a única entidade portuguesa a ganhar prémios atribuídos pela CFI.

A Golden Assets – ou os seus responsáveis – pagou algum montante à CFI ou a entidades relacionadas? O Observador sabe que os candidatos aos prémios atribuídos pela CFI têm de se comprometer a comprar um pacote, que inclui o troféu físico e exposição mediática, caso vençam. Sabemos que o preço-base é de 33 mil libras esterlinas, mas é negociável. Com a Golden Assets não foi assim?

A atribuição do prémio à Golden Assets foi da exclusiva competência e decisão da entidade organizadora, a CFI. A CFI é uma entidade internacional, baseada em Londres. Um prémio destes existe para ser partilhado, não só pelos clientes e colaboradores da Golden Assets, mas também pelo público em geral. Foi o que a Golden Assets fez, divulgando o prémio através de revista especializada editada pela CFI e pelos meios de comunicação disponíveis. A divulgação efetuada na revista da CFI teve um custo associado enquanto publirreportagens, que se afigura normal para este tipo de publicidade. A Golden Assets acredita que a atribuição do prémio por parte da CFI não teve relação com a divulgação realizada. Por fim, gostávamos de realçar que a Golden Assets se sentiu apreciada atendendo ao leque extenso de entidades, de referência internacional e nacional, que já foram premiadas pela CFI.

Pela sua experiência na banca, é normal pagar-se às entidades que atribuem prémios?

Não tenho conhecimento de nenhuma situação e obviamente que pagar apenas e só para ganhar um prémio não é, eticamente, correto. Outra coisa totalmente diferente é que nos mais variados setores (publicidade, cinema, consumo), as entidades que organizam prémios prestam serviços que as ajudam a permitir que estas iniciativas continuem a existir.