Índice

Índice

O investidor mais temido do mundo. Foi assim que a Bloomberg descreveu Paul Singer, o dono do fundo americano Elliott Management, num artigo de 2017 em que analisa o ganho de valor nas empresas em que investiu, quase sempre positivo.

Nas últimas quatro décadas, Singer ergueu um dos hedgefunds mais rentáveis de Wall Sreet com ativos de 34 mil milhões de dólares (quase 30 mil milhões de euros), associados a uma reputação que tem tanto de fascinante como temível.

No currículo da Elliott Management estão guerras épicas com países como a Argentina, a quem o fundo tentou arrestar um navio de guerra como colateral após um default (incumprimento) da dívida soberana, e com a administração de grandes empresas mundiais. No caso da Samsung, esteve na origem de um escândalo de corrupção que abalou os governantes da Coreia do Sul. Mas a Elliot é mais conhecida por lançar campanhas contra presidentes executivos de empresas onde investe por acreditar que podem dar mais lucro aos acionistas. Ou com mudanças estratégicas que quase sempre apontam para a venda agressiva de operações e negócios, na versão benévola. Ou porque simplesmente acha que as empresas são mal geridas e que os seus administradores devem ser substituídos por pessoas “independentes” por si escolhidas. Ou pelos dois motivos em simultâneo.

O raide é feito em público com cartas aos presidentes do conselho de administração das empresas alvo a quem a Elliott Mangement expõe o seu diagnóstico à gestão da companhia e dá a sua nota aos gestores. Mas é preparado de forma meticulosa durante meses em privado. E mesmo quando começa de forma aparentemente elogiosa, com sublinhados sobre o potencial da empresa, o hedgefund acaba por fazer muitas vezes exigências de mudanças radicais na empresa. E quase sempre consegue levar a sua avante, pelo menos parcialmente.

Na semana passada, foi a vez de o presidente do conselho geral e de supervisão da EDP, Luís Amado, receber uma destas cartas, logo divulgada no site empower-edp.com. É o passo que se segue à compra de uma participação qualificada na elétrica no verão passado, aproveitando a saída de um investidor financeiro mais conservador, o Capital Group. Tanto António Mexia como Luís Amado estarão esta semana no parlamento, na Comissão de Inquérito às Rendas Excessivas na Energia.

Fundo americano acionista da EDP ataca OPA chinesa e pede venda da EDP Brasil

A Elliott Management tem agora 2,9% do capital da EDP e está longe de ser um acionista com dimensão relevante, mas isso não impede o fundo de fazer várias exigências ou recomendações, como se fosse quase dono da empresa. Entre elas estão vendas de ativos centrais no universo da EDP, como a EDP Brasil, centrais térmicas na Península Ibérica, ou a operação de distribuição ibérica (em apenas 49%), para apostar tudo ou quase tudo no negócio das renováveis e dar mais retorno aos acionistas. Nada de estranho para um investidor que conseguiu mudar a administração de uma grande operadora europeia com menos de metade das ações detidas pelo maior acionista e contra a vontade deste. Já lá vamos.

▲ Luis Amado (à direita) é presidente do conselho geral e de supervisão da EDP desde 2018

ANDRE DIAS NOBRE / OBSERVADOR

Para já, o maior destinatário dos recados da Elliott é o principal acionista da EDP e a sua oferta pública de aquisição que marca passo há oito meses. O fundo americano diz alto aquilo que provavelmente pensam quase todos os que foram diretamente visados pela OPA da China Three Gorges, da gestão aos outros acionistas. Esta OPA não está a ir a lado nenhum, a CTG não conseguiu ultrapassar nenhuma das condições de sucesso da oferta e para obter o aval regulatório nos Estados Unidos e na Comissão Europeia, o custo será demasiado elevado para a EDP, que terá de ceder as centrais em Portugal em regime de mercado — dentro de alguns anos serão todas — e a operação de renováveis mais importantes nos Estados Unidos. A empresa ficará mais fraca e o preço que os chineses põem em cima da mesa é manifestamente baixo.

A Elliott pede, por isso, o fim do impasse com a clarificação por parte da China Three Gorges do que pretende fazer, mas também do processo de autorizações regulatórias que tem estado a marcar passo nos últimos meses. Muito porque a empresa pública chinesa tem tido dificuldade em responder às perguntas muito concretas colocadas pelas autoridades sobre como pretende reagir ou atuar perante obstáculos, condicionantes ou limitações. Na China sabe-se que qualquer decisão regulatória em relação à OPA sobre a EDP irá criar um precedente e constituir jurisdição para outros investimentos chineses na Europa. Todo o cuidado é pouco e a pressa não ajuda.

É contra o arrastar indefinido do processo — recentemente a CMVM admitiu que pouco pode fazer se não se provar a existência de má fé por parte da CTG, a oferente — que a Elliott se levanta. Este marcar de posição é bem visto pelos investidores e outros acionistas e, no imediato, até pode servir os interesses da administração da EDP que, apesar de não estar em gestão corrente, está limitada no que pode propor e decidir. A comissão executiva de Mexia foi rápida, mas cautelosa na resposta.

“O foco da EDP é criar valor para os seus acionistas, clientes, colaboradores e restantes stakeholders. Como tal, agradecemos a contribuição da Elliott e iremos analisar cuidadosamente as suas propostas, em linha com a prática seguida com todos os nossos acionistas”.

A Elliott até pode aparecer como um aliado de circunstância para a administração da EDP, desejosa de resolver o marasmo criado pela inconveniente OPA do seu acionista chinês. Contudo, o alinhamento de interesses pode ficar por aqui. Do ponto de vista da gestão liderada por António Mexia, que é o gestor independente (sem ligação a acionistas) com maior longevidade nas grandes empresas da bolsa portuguesa, o fundo ativista é um player em tudo diferente dos investidores conservadores, muitos detidos por estados estrangeiros, que têm dominado o capital da empresa e que, de uma maneira ou de outra, têm dado margem à gestão para decidir o rumo.

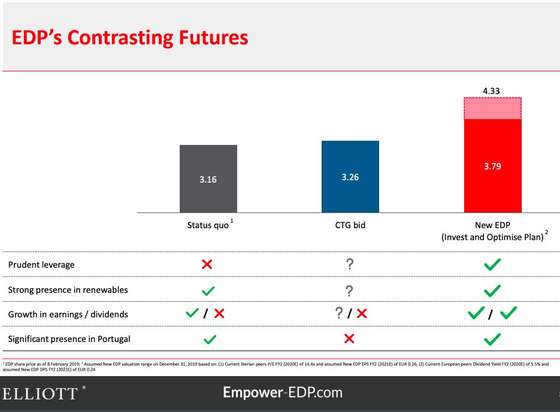

Excerto da apresentação da Elliott Management com estimativas para a valorização da EDP em resultado da estratégia que propõe

No entanto, os acionistas estratégicos com assento no conselho geral e de supervisão controlam menos de 50% do capital da EDP. É sobretudo aos outros que a Elliott se dirige. Os americanos sabem muito bem o que querem da EDP — que é o mesmo que procuram em todos os investimentos: maximizar valor e potenciar o retorno acionista num prazo exigente. E têm ideias muito claras de como o alcançar: vender ativos no valor de 7,6 mil milhões de euros, investir mais nas renováveis e recompensar melhor os acionistas. E num plano com algumas propostas mais radicais — como a venda da EDP Brasil que o próprio ministro com a pasta da energia, Matos Fernandes, desabafou não achar que era uma boa ideia — a mensagem que passa faz sentido e aumenta a pressão para a gestão da EDP propor um plano no mínimo ousado quando apresentar a nova estratégia a 12 de março.

▲ António Mexia, aqui ao lado de João Manso Neto, é presidente executivo da EDP há 15 anos

© Hugo Amaral/Observador

Mas se a equipa da EDP fez o trabalho de casa sabe o que esperar das investidas do Fundo em outras empresas, um track record que deixará os administradores da elétrica nervosos, no mínimo.

Ativista ou abutre? E a recolha de informação sobre a vida privada dos gestores

O que é um fundo ativista? O Elliott Management é apontado como o fundo ativista de maior sucesso nas suas operações de investimento. A definição deste tipo de hedgefund muda em função de quem a faz. Os ativistas tiram partido das suas participações acionistas nas empresas para as pressionar no sentido de aumentarem os resultados e o retorno para quem investe. Estas pressões resultam frequentemente em processos de reestruturação do negócio, mudança da administração ou colocarem uma parte ou até toda a companhia à venda.

Para os críticos, este tipo de investidor surge associado a imagens fortes como abutre ou hiena, porque obriga as empresas a despedir trabalhadores e cortar investimento em inovação, em troca de medidas que procuram o lucro no curto prazo. A expressão abutre também vem das apostas iniciais feitas em aplicações de alto risco, sobretudo títulos de dívida, quando estavam a negociar com elevado desconto face ao valor inicial por causa das fragilidades financeiras dos seus emissores, desde países como Argentina, Peru e República Democrática do Congo, até bancos como o Lehman Brothers ou o BES.

Os seus defensores argumentam que são uma força útil para pressionar os gestores a reduzir o desperdício e a gerir as empresas de forma mais eficiente.

Paul Elliott Singer, o fundador da Elliott Management e que segundo a imprensa internacional se mantém envolvido nas principais operações do grupo, é licenciado em psicologia e tirou um curso na Universidade de Direito de Harvard. Uma formação que pode ajudar a explicar a abordagem do hedgefund aos seus alvos, que é cuidadosamente planeada com a recolha de informação, intelligence, sobre a empresa, mas também sobre a vida pessoal e privada dos seus gestores.

Tal como Singer, vários dos seus colaboradores próximos passaram também pela Harvard Business School, a maioria fez currículo em bancos de investimento e um deles trabalhou no gabinete do procurador de Nova Iorque. Mas se a Elliott é acusada de investigar a vida privada dos seus alvos, Singer promove a reserva no que toca aos seus colaboradores que, em regra, não estão autorizados a publicar fotografias suas em redes sociais. Precauções justificadas em nome da segurança de pessoas que são um alvo óbvio para ressentimentos e retaliações. O site da Elliott só tem fotografias de edifícios e pequenas biografias dos principais gestores.

▲ Paul Singer numa aparição em 2014 numa conferência promovida pelo New York Time

Thos Robinson

Apesar da longevidade no mundo de negócios, há poucas fotografias do próprio Singer, que combina ainda duas características pouco comuns: é republicano, mas fez campanha pelo casamento entre pessoas do mesmo sexo, o filho é um homossexual assumido; e apesar de ter falado contra Trump — apoiou Marc Rubio nas primárias para as presidenciais, continua a financiar o partido e nas questões importantes para o mundo financeiro (menos impostos e menos regulamentação) está alinhado com as bandeiras do atual Presidente dos EUA.

Por trás dos sucessos da Elliott. Desde fazer o trabalho de casa ao “terror psicológico”

Da recolha de informação à intrusão pode ser um caminho curto. Contratação de investigadores privados, o uso de informação pessoal sobre o próprio ou membros da família, pressão, ameaças veladas, são algumas das expressões usadas em investigações jornalísticas conduzidas por jornais de referência americanos.

Segundo a revista Fortune, num artigo publicado em dezembro de 2017 intitulado “Como o hedgefund de Paul Singer ganha sempre”, a Elliott lançou campanhas ativistas em mais de 50 empresas nos últimos cinco anos, um número que será certamente maior hoje. De acordo com os responsáveis do fundo a maioria destas operações correu de forma pacífica. A Elliott investiga os negócios durante meses antes de decidir entrar como investidor, o que passa por entrevistas com clientes, fornecedores, concorrentes e muitos antigos funcionários. Segundo explicou Cohen a um dos seus alvos, o processo passa por aparecer e fazer sugestões operacionais e na maioria dos casos as empresas acolhem favoravelmente. Citado pela New Yorker, o homem da Elliott diz que houve ótimas parcerias que tornaram as empresas mais fortes. Os problemas aparecem nas empresas em que a administração não se mostra recetiva a estas propostas.

▲ O ex-presidente da ThyssenKrupp que acusou os fundos ativista de terror psicológico

AFP/Getty Images

No ano passado, o antigo presidente do conselho de supervisão da ThyssenKrupp, um dos maiores grupos industriais do mundo, foi frontal numa entrevista ao jornal alemão Die Zeit. Ulrich Lehner acusou os fundos ativistas de promoverem o terror psicológico, levando os gestores a procurar apoio psicológico. O gestor alemão não apontou o dedo, mas no mundo internacional dos negócios o chapéu era perfeito para o fundo Elliott, que entrou no capital do gigante alemão, exigindo a renegociação das condições da joint-venture com a indiana Tata e mudanças no topo da gestão.

A revista de negócios Fortune entrevistou cerca de 40 pessoas que tiveram interações profissionais com a Elliott Management, entre banqueiros, consultores, gestores de empresas, atuais e antigos funcionários, para revelar um lado mais obscuro do sucesso do hedge fund.

Entre os episódios relatados está a campanha da Arconic que levou ao afastamento do presidente executivo da empresa de engenharia de componentes de elevada tecnologia e que fornece a indústria espacial. A Elliott distribuiu um pacote de 336 slides aos acionistas, em que o presidente da empresa era retratado como o homem do jogo do monopólio que fugia com uma mala de dinheiro. O gestor visado, Klaus Kleinfeld, reagiu de forma inesperada. Enviou uma bola de futebol Adidas com uma nota na qual insinuava que poderia divulgar informação embaraçosa sobre os festejos de Singer, o fundador da Elliott, durante o campeonato mundial da Alemanha de 2006 em que o investidor americano terá interpretado a sua versão do musical Singing in The Rain numa fonte pública. O tiro saiu pela culatra e Kleinfeld teve de resignar.

Já depois da sua demissão, o hedgefund terá enviado por correio um dispositivo móvel, como um pequeno ipad, carregado com um vídeo de 4 minutos que atacava o antigo CEO, aludindo ao “pior histórico de qualquer CEO durante o seu mandato à frente de uma empresa do índice S&P 500”. O dispositivo iniciava a exibição do filme automaticamente assim que era aberto e terá sido enviado a milhares de investidores de retalho da Arconic, conta a Fortune.

Perseguições? Elliott rejeita “falsas alegações” de quem é adverso

A reportagem da revista suscitou uma resposta por parte da Elliott Management. O fundo assegurou que eram falsos os relatos de fontes não identificadas em como terá feito cercos a familiares dos gestores de empresas onde investiu. “A Elliott sempre se comportou de forma ética nas suas disputas com a gestão das empresas e é lamentável e dececionante que algumas partes que nos são adversas optem por promover falsas alegações sobre nós em vez de reconhecer de boa fé os méritos dos nossos argumentos”. Falsas alegações que, segundo os responsáveis do fundo, tiveram origem naqueles que foram afastados e que guardam ressentimentos.

Já a revista New Yorker usou o caso de um gestor em particular para ilustrar os métodos intrusivos alegadamente usados pelos homens da Elliot numa reportagem intitulada “Paul Singer: o investidor do dia do juízo final”, publicada em agosto do ano passado.

Jonathan Bush era presidente executivo da Athenahealth, uma plataforma de digitalização de registos médicos e contas hospitalares, quando foi abordado por um dos principais gestores da Elliott, Jesse Cohen. O gestor descreve os contactos iniciais como amigáveis e feitos em nome de uma colaboração, ainda que o fundo se mostrasse insatisfeito com a performance acionista da empresa. Mas não demorou muito tempo a que mostrasse as suas “garras” quando Cohen reuniu com o conselho de administração da empresa, mostrando uma apresentação de 45 páginas com críticas à gestão de Bush, que estava à frente da empresa há cerca de 20 anos. E muitas dessas críticas incidiam sobre o comportamento do CEO, com referências a condutas menos próprias para um executivo, desde o gosto pela bebida até ao convívio com quadros femininos da empresa.

A Elliott acabou por lançar uma oferta de compra pela Athenahealth, o que acabou por culminar no afastamento do presidente executivo da empresa no meio de notícias com detalhes embaraçosos sobre o seu processo de divórcio, que saíram na imprensa inglesa e americana cerca de dez anos depois de o processo ter ocorrido. E esta não é a única história de envolvimento acionista que correu mal.

Receber um contacto da parte da Elliott pode gerar algum pânico num presidente executivo. A New Yorker conta que há todo um segmento de negócios dedicado a defender os que são “atacados” por um fundo ativista e que vai desde a comunicação de crise e advogados, passando por consultores de gestão e bancos de investimento. Estes negócios movimentam milhões de dólares. Com base na experiência do CEO da Athenahealth, a revista diz que também existe uma espécie de grupo de apoio informal composto por ex-presidentes executivos que foram afastados pela Elliott Management e que oferece apoio moral e conselhos baseados nas suas histórias pessoais de drama e terror aos alvos mais recentes.

Argentina. 14 anos de guerra judicial que valeram a pena

No passado, os fundos como a Elliott visavam sobretudo empresas fragilizadas ou instituições em dificuldades financeiras cujos títulos ou emissões de dívida podem ser comprados no mercado a um grande desconto face ao preço original, porque os seus detentores correm o risco de não receber os reembolsos. Para quem entra neste jogo, a maior vitória é conseguir não só recuperar o investimento feito já com desconto, mas sim obter um retorno mais elevado do que estava subjacente ao valor que pagou quando investiu. Foi o que aconteceu com a dívida soberana da Argentina, uma guerra jurídica internacional que colocou o nome de Paul Singer no mapa financeiro e que provou como a intransigência e o estar disposto a perder anos em litigância podem compensar.

▲ Só depois de Cristina Kirchner abandonar o poder na Argentina é que a Elliott conseguiu receber a dívida

AFP/Getty Images

A Argentina já entrou mais do que uma vez em default, ou seja, deixou de pagar aos credores internacionais por causa das dificuldades económicas e financeiras do país. Quando o casal Kirchner chegou ao poder, primeiro o marido Nestor e depois Cristina, Buenos Aires levou a cabo várias reestruturações impondo haircuts (cortes no valor a pagar) a investidores internacionais. A maioria aceitou o perdão parcial, mas Singer não e instaurou uma ação num tribunal federal em Nova Iorque, exigindo o reembolso total da dívida que comprou. O processo judicial durou mais de dez anos e durante este período, o dono da Elliott recorreu a manobras espetaculares como tentar apreender um navio de guerra da Marinha Argentina, tripulado, quando este atracou num porto do Gana, na costa ocidental africana. Singer foi ainda atrás de outros ativos como os detidos por fundos de pensões e as reservas do banco central da Argentina.

A aventura argentina compensou e em 2016 a Elliott Management fechou um acordo com o novo Governo do país, que concordou pagar-lhe 2,4 mil milhões de dólares (2,1 mil milhões de euros), o que representou um retorno de 1,27% face ao investimento inicial.

Já o investimento feito em dívida do Banco Espírito Santo quando o banco de Ricardo Salgado estava já em dificuldades financeiras não correu bem para a Elliott, que era um dos investidores da Oak Finance. Este veículo criado pela Goldman Sachs viu-se do lado errado da resolução do BES, quando o Banco de Portugal decidiu colocar este crédito no banco mau por considerar que pertencia a uma parte relacionada com o banco, isto porque o Goldman Sachs era acionista qualificado do BES.

BES. Fundo abutre de Paul Singer que processou Argentina avança contra Banco de Portugal

Os investidores da Oak Finance iniciaram uma guerra jurídica contra o Banco de Portugal para reverter esta decisão, mas perderam uma batalha importante quando um tribunal britânico recusou julgar o caso, deixando o processo nos demorados tribunais administrativos portugueses. Esta não foi a primeira interação da Elliott com ações portuguesas. Em 2014, o ano da queda da BES, o hedgefund foi um dos que apostou na desvalorização das ações da PT, atual Pharol, fazendo short-selling, um tipo de transação que amplia a queda de títulos que já estão a perder e que traz ganhos para o investidor.

Prolífico e lucrativo. Elliott é apontado como o mais ativo dos ativistas

Com 34 mil milhões de dólares (30 mil milhões de euros) sob gestão, a Elliott Management Corporation tem como fundo bandeira a Elliott Associates, que os próprios descrevem como um dos mais antigos hedgefunds do mundo em operação contínua, começaram em 1977. Os investidores do fundo incluem fundos de pensões, fundos soberanos, património sob gestão entregue por investidores, fundações, fortunas individuais e de empresas. Ainda que nem todos gostem do modus operandi, os analistas são mais ou menos consensuais na conclusão da que a Elliott é um dos fundos mais lucrativos para quem investe com um retorno médio anual de mais de 13% nos seus 40 anos de história. Um currículo impressionante que faz com que a generalidade dos investidores siga os passos do fundo, apostando nas empresas onde Elliott investe, o que só faz potenciar mais a valorização bolsista no curto prazo.

O relatório de 2018 sobre investimento ativista, elaborado pelo Banco Lazard, mostra que a Elliott foi o fundo mais dinâmico no ano passado com 22 campanhas. Na lista onde aparece a EDP, surgem várias grandes empresas tradicionais como a Pernod Ricard, a Sempra, a Hyunday, a Bayer, a Thyssenkrupp e a cadeia televisiva Sky, o que mostra como este tipo de investidor já não se limita às empresas em dificuldades ou com problemas.

Mas quando entra em ação, é porque no seu processo de escrutínio prévio detetou algum tipo de fragilidade na empresa, na gestão ou no equilíbrio acionista. Está a empresa subavaliada na bolsa? Isso pode ser ultrapassado? É possível convencer outros acionistas de que é preciso mudar? Estas são questões obrigatórias, de acordo com a revista Fortune, na análise feita a um novo investimento.

E para além dos enormes recursos financeiros, da persistência e da capacidade dos seus gestores, parte do sucesso da Elliott também se explica por um killer instinct dos seus principais mentores. Estão dispostos a ir mais longe para alcançar os objetivos e “nem toda a gente está disposta a fazer o papel do vilão”, refere à Fortune David Rosewater, consultor da Morgan Stanley sobre ativismo acionista.

O bolo total de apostas vale mais de 14 mil milhões de dólares (12,3 mil milhões de euros) a preços de mercado do final do ano, com a EDP a contar com 265 milhões de euros. Ainda em 2018, a Elliott conseguiu substituir quase 20 gestores, sendo que dez foi na Telecom Italia. E em 13 empresas onde investiu as ações subiram nos dias que se seguiram à sua entrada. No último ano, o hedgefund escreveu cartas abertas a pelo menos 12 destas empresas onde pede mudanças para criar valor. Entre essas mudanças têm especial presença a venda de ativos ou até da própria empresa, como a editora Nielsen; planos de reestruturação, como no caso da Hyunday; e em quase todas há pedidos de substituição de gestores.

A última investida antes da EDP, já este ano, foi a plataforma de vendas online e-Bay onde o fundo americano adquiriu uma participação de 4%. Registando que as ações da empresa estão a evoluir aquém dos concorrentes, em particular da Amazon, os responsáveis da Elliott pedem uma revisão profunda do portfólio de negócios e a venda de vários ativos para valorizar as ações das empresas. Esta é aliás a fórmula mágica que o fundo usa em quase todas as suas cartas. Propõe mudanças e apresenta estimativas ao impacto que essas propostas podem ter no valor da empresa e no preço das ações e no retorno para os acionistas numa estratégia clara de cativação dos outros investidores.

Telecom Italia. O David contra o Golias

A Telecom Italia (TIM) foi uma das maiores apostas do fundo em valor e na dimensão da participação e é apontada como um dos casos de sucesso, já que a Elliott com menos de 10% do capital conseguiu executar no ano passado uma mudança radical do conselho de administração da operadora italiana e vencendo o braço-de-ferro com o maior acionista, a francesa Vivendi que tem cerca de 23% do capital. Os acionistas reunidos em assembleia geral acabaram por votar a favor dos 10 administradores independentes, homens de negócios e gestores italianos, propostos pela Elliott contra uma equipa de homens do grupo francês.

▲ Acionistas da Telecom Italia na assembleia que elegeu os representantes da Elliott. Em março há outro braço-de-ferro com a Vivendi

AFP/Getty Images

Por trás deste “golpe de estado”, que garantiu dois terços dos membros da administração, estiveram as críticas feitas por carta à gestão da Telecom Italia, neste caso muito sustentadas num controlo da administração pelo maior acionista que resultou em graves problemas de governance que, segundo a Elliott, estão por trás da ausência de um caminho estratégico para o futuro e da negociação com desconto da empresa. “Acreditamos com convicção que os acionistas podem ter ganhos materiais se uma administração independente tomasse passos para melhorar a direção estratégica e o governo da empresa. O plano da Elliott apostava ainda na venda, através de uma oferta pública inicial, do negócio de rede fixa de telecomunicações, para atacar a elevada dívida da Telecom Italia que é dona da operadora móvel TIM.

Um ano depois o feitiço pode virar-se contra o feiticeiro. A Vivendi convocou para março deste ano nova votação para os órgãos sociais onde pede o afastamento de cinco dos gestores indicados pela Elliott há um ano, incluindo o presidente executivo da TIM, alegando uma “substancial falta de independência”. Se conseguir, ficam em risco os planos para abrir a terceiros o capital da operação de rede fixa.

As incursões da Elliott Management em Itália chegam também ao futebol com o hedge fund a tomar o controlo do clube AC Milan depois de o proprietário chinês Li Yonghong ter falhado o reembolso de uma dívida de 32 milhões de euros que teria para com a Elliott Management, que financiou a empresa que usou para comprar o clube italiano. Para o presidente do AC Milan, a Elliott indicou um dos mais reputados gestores, Paolo Scaroni, que foi presidente executivo da ENI quando a petrolífera italiana era acionista da Galp Energia.

A Samsung. Uma derrota com sabor agridoce

Mas nem só de êxitos se faz a história do hedgefund. Um dos flops que lhe é apontado foi o investimento na Samsung, o gigante sul-coreano da tecnologia. Em 2015, a Elliott opôs-se à tentativa de consolidação do poder por parte da família do presidente não executivo do conglomerado que pretendia comprar a unidade de construção do grupo por um preço que a Elliott considerou demasiado baixo. Apesar de ter menos de 1% da Samsung, o fundo tentou bloquear o negócio junto de outros acionistas — o capital do gigante coreano está muito disperso. Os coreanos lançaram uma contra-campanha forte apoiada em caricaturas onde Singer era retratado com bico de abutre (e que mais tarde foram retirados). Na véspera da assembleia-geral que votou o negócio, os seus promotores até distribuíram doces e melancias pelos acionistas. A fusão foi aprovada e Singer vendeu as suas ações.

No entanto, o episódio deixou rasto e uma investigação a um escândalo de corrupção que envolveu o antigo presidente da Coreia do Sul revelou que os executivos da Samsung pagaram subornos a políticos influentes para assegurar que a operação de compra da unidade de construção era aprovada. O caso levou à detenção do herdeiro do império coreano e da ex-presidente do país no ano passado.

A história veio a dar alguma razão aos alertas da Elliott, mas ainda é cedo para se declarar perdedor. O fundo americano avançou com um pedido de indemnização de 770 milhões de dólares (617 milhões de euros) por danos à Coreia do Sul devido à intervenção do Estado na promoção da fusão entre as empresas do universo Samsung. O processo de arbitragem internacional ainda está a decorrer no organismo das Nações Unidas dedicado à resolução de conflitos em matéria de investimento internacional.