Índice

Índice

Quanto é a dívida pública de Portugal? 209 mil milhões? 229 mil milhões? 236 mil milhões? 285 mil milhões? A resposta não é simples e tudo depende da forma como se quer olhar para a questão. A Comissão Europeia e as entidades estatísticas usam um conceito, o Governo prefere outro, a oposição olha de forma diferente, os economistas dividem-se – e pelo meio ouvem-se muitas frases feitas, de campanha mas nem sempre precisas. No final, a única certeza é que é demasiado alta.

A questão complica-se mais ainda quando chega a outra pergunta: como se resolve este problema? Mais aperto nas contas públicas ou mais investimento e aposta no crescimento económico? Ou assume-se que a dívida é insustentável e avança-se com uma reestruturação? Os argumentos são conhecidos. Vamos a um ponto de situação.

Quanto vale a dívida pública?

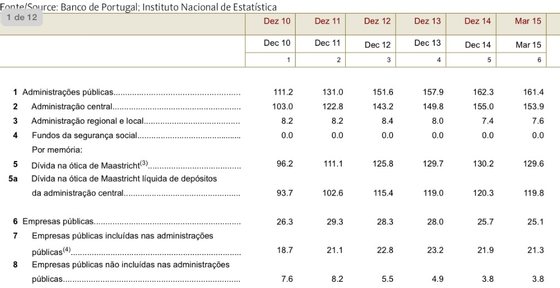

Cerca de 229 mil milhões de euros em maio, é quanto totalizava a dívida pública calculada de acordo com o critério mais usado, a ótica de Maastricht. Este é o valor usado pela Comissão Europeia, pelo Eurostat e pelo INE, quando reporta o valor da dívida à Europa. Quem calcula a dívida pública em Portugal é o Banco de Portugal.

Nesta ótica, a dívida emitida no mercado é calculada de acordo com o seu valor nominal (capital a amortizar e não o valor de mercado dessa dívida), a dívida é consolidada, o que faz com que, por exemplo, a dívida pública no mercado comprada pela Segurança Social não conte como dívida do Estado, e deixa de fora a dívida de algumas empresas que não estão incluídas no perímetro das administrações públicas.

O problema destas contas? Para o Governo, é que o valor dos depósitos (perto de 20 mil milhões de euros) continue a contar como dívida. Se não contasse, a dívida pública seria de apenas 209 mil milhões de euros. No entanto, há mais a ficar de fora. Só das empresas públicas cuja dívida não está contabilizada existem cerca de 6,5 mil milhões de euros. A este dinheiro acrescentam-se ainda outros riscos e passivos contingentes: garantias do Estado a empresas e bancos, Parcerias-Público Privadas (PPP) e contratos swap.

Um bom exemplo de que o valor pode ser bem mais alto é o valor de toda a dívida emitida por Portugal, independentemente de estar em entidades do próprio Estado ou de fora: 285,2 mil milhões de euros no final de maio.

(clique na imagem para ver em tamanho real)

Quem aumentou mais a dívida?

A troca de galhardetes sobre quem tem mais responsabilidade na dimensão da dívida pública é antiga mas não desaparece, com ambos os lados a defenderem a sua razão. Mas com que Governo a dívida cresceu mais, o atual ou o anterior? Facilmente a resposta cairia para o último período de governação socialista. Mas o último período de governação socialista foi também mais longo: em 2007 chegou mesmo a cair e estava em níveis mais aceitáveis, disparando depois de rebentar a crise e das contas nacionais começarem a derrapar.

Entre o segundo trimestre de 2004 e o final de 2008 – ano em que começa a crise nos Estados Unidos -, a dívida pública portuguesa passou de 62,5% para 71,7% do produto interno bruto (PIB). Com a economia a crescer, o rácio acabava por esconder um crescimento de grande magnitude no valor nominal da dívida: 33,7 mil milhões de euros, pouco mais do que o registo deste Governo por inteiro.

Mas a verdadeira explosão começou a partir daí. Entre 2009 e maio deste ano, a dívida pública aumentou em 101 mil milhões de euros, de 71,7% para 129,6% do PIB (mais 57,9 pontos percentuais) em março. No meio do período, em dezembro de 2011, estava já em 111,1% – um ano de responsabilidade dividida entre PS e coligação.

São vários os fatores que explicam este aumento, tanto em valor como em percentagem. E não é fácil distinguir, em cada parcela, o que corresponde a cada governo.

- Os défices. Muito elevados desde 2009 e 2010, só descendo gradualmente a partir daí, contribuíram muito para o aumento da dívida.

- A recessão O PIB é o denominador para calcular o rácio de dívida pública. Sendo mais baixo, o rácio sobe naturalmente – o que aconteceu em 2009, mas de novo de 2011 a 2013. A estabilização da economia nos últimos dois anos ajudou a, também, estabilizar a curva da dívida.

- Reclassificações estatísticas Durante vários anos, foram centenas as entidades a serem colocadas à margem do Orçamento do Estado. Com a crise, muitas empresas deixaram de cumprir o critério para não contarem para o défice e a dívida e voltaram para dentro do Orçamento, agravando as contas públicas oficiais. O anterior Governo sofreu isso na pele com algumas mudanças de regras também, em especial com a inclusão da nacionalização do BPN que na altura da operação ainda não se sabia como seria classificada. A situação agravou-se na altura do chamado PEC IV, com o Eurostat a forçar a reclassificação de várias empresas e, mais tarde, com o pedido de ajuda, com ainda mais empresas a entrarem dentro das contas à prevenção.

Outro dos presentes envenenados foi o aumento do défice à custa do buraco escondido nas contas da Madeira, que aconteceu em 2011, mas que foi imputado ao ano de 2010. Mas isso aconteceu também a este Governo, com a mudança das regras operada na parte final do ano passado. De uma só vez, foram incluídas nas contas públicas 268 entidades públicas. - A crise até ao resgate Por um lado, as condições agravaram-se substancialmente e as necessidades de financiamento do Estado cresceram, muito por culpa do aumento dos juros que Portugal tinha de pagar aos credores, que desconfiavam cada vez mais da capacidade do país de reembolsar os investidores. Por outro, as necessidades de financiamento de muitas empresas passaram a ter de ser asseguradas pelo Estado, depois de sucessivos cortes de rating.

- O empréstimo da troika e os juros A maioria dos 78 mil milhões de euros acordados inicialmente foram transferidos logo no início do programa, inflacionando a dívida no período inicial. Os juros de uma dívida mais alta acabaram por provocar, também, uma pressão adicional. Portugal optou ainda por manter uma almofada financeira consideravelmente maior, durante este Governo, para se precaver contra eventuais crises no mercado, algo que também inflaciona o valor da dívida pública.

A lista seria grande e, entre os dois principais blocos que disputam a vitória nas eleições legislativas, usam-se os mesmos argumentos de sempre. O PS acusa o Governo de falhar no ajustamento e de impor austeridade cega, sem conseguir atingir os objetivos de controlo das contas públicas, e, em parte, de ter provocado o resgate de Portugal com a decisão de “chumbar” o PEC IV no Parlamento, o que levou a grandes cortes de rating. Do lado do Governo, a acusação é a de que foi o PS que meteu Portugal na situação de resgate iminente, depois de vários anos de governação irresponsável e de uma insustentável subida dos juros. E argumenta-se que a curva da dívida estabilizou em 2013, começando a inverter-se este ano, depois de cinco anos a subir em flecha, por virtude da contenção orçamental e dos saldos primários positivos que daí resultaram.

Quanto custa a dívida pública portuguesa?

Só este ano, o que o Estado português vai ter de pagar com juros da dívida pública ultrapassa 7,5 mil milhões de euros, se se concretizarem as contas do Orçamento do Estado para 2015. Este número não é muito diferente dos últimos anos, estando em níveis especialmente altos desde que Portugal pediu ajuda financeira, em parte porque as condições no mercado se deterioraram consideravelmente com a crise, mas também porque a dívida pública cresceu, e muito, nos últimos anos.

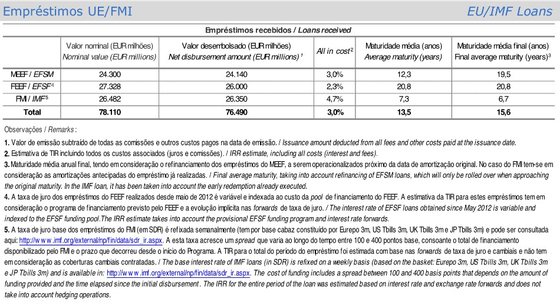

O maior credor da dívida pública portuguesa é a troika, que ainda assim (na globalidade) emprestou a um custo inferior ao praticado no mercado e com melhores condições. No mês passado, a agência que gere a dívida pública portuguesa, o IGCP, estimava que o custo do empréstimo internacional fosse de 3%, mas entre as três partes que emprestaram dinheiro a Portugal há grandes discrepâncias.

(clique na imagem para ver em tamanho real)

Portugal recebeu dinheiro por três vias: Fundo Monetário Internacional (FMI), Fundo Europeu de Estabilidade Financeira (FEEF) e Mecanismo Europeu de Estabilidade Financeira (MEEF). No total, seriam 26 mil milhões de euros de cada parte.

No entanto, as condições são bastante diferentes. O empréstimo mais caro, e que Portugal tem vindo a pagar de forma antecipada, é o do FMI. Segundo o IGCP, com juros e comissões, o empréstimo do FMI custa 4,7% a Portugal. Segue-se o do MEEF, a parte que tem como garantia dinheiro do orçamento comunitário, que tem um custo de 3%. O mais barato, depois de sucessivas melhorias nas condições, é o do FEEF, a parte que tem como garantia os Estados da zona euro, com um custo de 2,3%.

Estes valores variam de acordo com vários fatores, normalmente em pequenas partes, com exceção do empréstimo do FMI. O Fundo empresta dinheiro aos países que resgata, não em moeda local, mas numa fórmula usada com um conjunto de moedas. O valor é calculado com base em Direitos de Saque Especiais, tanto na altura da entrega, como na altura do reembolso. Isto faz com que o reembolso possa ser superior ao valor recebido. Portugal também acabou por receber mais do que aquilo que foi inicialmente previsto porque as variações cambiais estavam a seu favor.

Como o FMI não aceita fazer melhorias na parte do seu empréstimo, ao contrário dos fundos europeus, o empréstimo continua a ser o mais caro e o que tem de ser reembolsado primeiro. A regra é a de que cada tranche que foi transferida para Portugal comece a ser paga três anos e três meses depois de ser entregue pelo fundo ao país, e que, a partir daí, seja completamente reembolsada em oito trimestres consecutivos.

O FMI cobra a taxa de mercado determinada para os DSE mais uma margem (atualmente em 1 ponto percentual), a que acresce uma taxa de dois pontos percentuais se aquilo que o país dever ao Fundo for superior a 300% da quota do país no FMI. Se essa dívida continuar acima dos 300% da quota no Fundo ao fim de três anos, esta taxa de dois pontos percentuais passa a três pontos percentuais. A isto soma-se uma taxa de serviço de 0,5 pontos percentuais por cada desembolso. Com os pagamentos antecipados que Portugal fez ao Fundo, agora só terá de voltar a fazer pagamentos em 2018.

No caso do fundo de resgate da zona euro, o FEEF, as condições foram melhorados substancialmente. O empréstimo era para começar a ser pago em 2015, mas o primeiro pagamento foi adiado por 10 anos. Agora, Portugal tem de devolver este empréstimo entre 2025 e 2040, o que significa que, em média, tem quase 21 anos para pagar esta parcela. O corte profundo nos juros fez baixar consideravelmente os custos para pouco mais do que as comissões de serviço.

(clique na imagem para ver em tamanho real)

O mesmo sucedeu com o MEEF, ainda que com maturidades mais curtas.

(clique na imagem para ver em tamanho real)

A quem deve o Estado português?

O grande credor de Portugal, como explicado acima, é a troika. No final de junho deste ano, Portugal ainda tinha a pagar à troika mais de 72 mil milhões de euros, mesmo com a redução substancial do valor em dívida ao FMI quando se avançou para o pagamento antecipado de parte do empréstimo.

Outro grande credor é a banca. No final do ano passado, segundo o Banco de Portugal, Portugal devia mais de 30 mil milhões aos bancos.

Em terceiro lugar surgem as famílias. Os privados que compram dívida a retalho, venda ao público em geral, têm nesta altura quase 20 mil milhões de euros de dívida pública portuguesa.

Outras parcelas de relevo que merecem algum destaque incluem o dinheiro investido por seguradoras, mais 10,3 mil milhões, e pela Segurança Social, nove mil milhões de euros, números do final de 2014.

Por contabilizar, uma vez que não há dados recentes oficiais, está a dívida pública nas mãos do Banco Central Europeu. Quando, em meados de 2010, o BCE decidiu começar a comprar dívida pública no mercado secundário, Portugal foi um dos primeiros países a beneficiar deste programa. O BCE ainda detém alguns milhares de milhões de dívida pública portuguesa no seu balanço, que serão mantidos até chegar a data de pagamento, mas não revela oficialmente estes valores.

Na hipótese de uma reestruturação de dívida nos moldes aplicados na Grécia em 2012, onde foi o setor privado a arcar com as perdas, os bancos, as seguradoras e os fundos de pensões estariam na linha da frente.

A situação das empresas públicas

Comparar os números de 2011 com os de 2014 não permite tirar grandes conclusões sobre a evolução da dívida no setor empresarial do Estado. No primeiro ano do programa de assistência, o endividamento das empresas públicas estava em 30,3 mil milhões de euros. No final do ano passado, o endividamento ascendia a 30,6 mil milhões de euros, segundo o boletim da Direção-Geral do Tesouro.

Na conta redonda pouco parece ter mudado, mas o universo empresarial não é o mesmo. Saíram empresas, como os CTT e a ANA, entretanto vendidas, e a Parque Expo, em liquidação, e entraram outras que apareciam indiretamente, através da consolidação na Parpública como a TAP. Se focarmos nas empresas com maior grau de endividamento, acima dos mil milhões de euros, também pouco parece ter mudado. As empresas de infraestruturas, Refer, Estradas de Portugal e Parque Escolar e o setor dos transportes, CP, Metropolitano de Lisboa e Metro do Porto, concentram mais de 80% do endividamento.

Mais do que o montante, o que mudou neste triénio foi sobretudo o perfil da dívida das grandes devedoras. Por um lado, houve um alongamento de maturidades, o que significa dívida com prazo longo, com vantagens em termos de estabilidade financeira e custos com juros.

Mas a grande alteração qualitativa passa pelas fontes de financiamento. Até 2010, a banca comercial, o BEI (Banco Europeu de Investimentos) nos projetos de investimento e, em alguns casos, os investidores de obrigações, eram os grandes financiadores do setor empresarial público. Mas com a crise financeira do Estado, isso mudou.

Por um lado, as empresas sentiram crescentes dificuldades em refinanciar as suas necessidades junto de uma banca que fugia ao risco de Portugal, o que obrigou o Estado a substituir os bancos até para travar situações de default. A falta de alternativas financeiras privadas empurrou o esforço de financiamento para o acionista público, mas houve ao mesmo tempo uma mudança fundamental nas contas públicas que deu folga para esta nova política.

O Big Bang das contas nacionais

Em 2011, as grandes empresas públicas mais expostas ao endividamento, como a Refer e os Metros de Lisboa e Porto, entraram no perímetro das administrações públicas, com efeitos a partir de 2010. Por via da reclassificação feita pelos órgãos de estatísticas europeu e português, estas empresas, que foram usadas no passado para desorçamentar investimento público, passaram a contar para o défice. E isso fez toda a diferença.

O impacto mais imediato foi a derrapagem do défice e da dívida. Mas as transferências financeiras entre o acionista Estado e estas sociedades deixaram de ter um efeito negativo na ótica das contas nacionais. Esta mudança deu ao Governo uma maior margem para gerir as dívidas históricas gigantes e as enormes necessidades de financiamento. Em 2014, a CP e a Parpública, outras campeãs do endividamento, juntaram-se ao clube cada vez maior das empresas reclassificadas. No final do ano passado, estas empresas, as tais que pesam no défice, respondiam por 90% do endividamento do setor empresarial do Estado.

A consequência mais evidente está descrita no parecer do conselho fiscal às contas da CP do ano passado. “Inerente ao facto da empresa-mãe durante 2014 ter passado a integrar os perímetros das administrações públicas em contas nacionais, não sendo permitido recorrer ao financiamento junto da banca comercial, as necessidades de financiamento da CP passaram a ser supridas por empréstimos do Estado”.

Na Refer, o peso dos empréstimos públicos era da ordem dos 40%. Na Estradas de Portugal, que entrou no perímetro do Estado há mais tempo, o Estado era dono de 87% do financiamento em 2014. A troca de financiador não se traduz necessariamente numa redução dos custos financeiros, já que o Tesouro cobra juros elevados pelos empréstimos, mas abre a porte à recapitalização das empresas com passivos históricos. E é isso que tem estado a ser feito, com mais intensidade a partir de 2014.

▲ A IP foi criada a partir da fusão da Refer com a Estradas de Portugal e é liderada por António Ramalho

© Hugo Amaral/Observador

Excluindo o setor financeiro, que não entra nestas contas, os aumentos de capital passaram de um valor mínimo de 36,7 milhões de euros em 2012 para mais de 4.000 milhões de euros no ano passado. Este ano estão previstos, mais 2.900 milhões de euros. As empresas de infraestruturas e transportes, precisamente as mais endividadas, têm sido as principais destinatárias destas operações. O reforço de capital, sobretudo através da conversão de empréstimos do Estado, vai ter como resultado a redução da dívida das empresas.

Os riscos que ainda aí estão: dos swaps às PPP

Mas se o endividamento está mais controlado, o setor empresarial continua a apresentar riscos para a evolução da dívida pública. Em primeiro lugar, porque há empresas que estão fora do perímetro e que ainda podem entrar. A Carris, os STCP e a Águas de Portugal são ameaças mais relevantes, pela dimensão do seu passivo.

Por outro lado, a dívida pública está também exposta às responsabilidades contingentes das empresas públicas, como aliás avisa o Fundo Monetário Internacional na mais recente análise à sustentabilidade da dívida. O último número divulgado ascende a 2.800 milhões de euros e inclui contingências várias, desde processos judiciais a pedidos de indemnização a garantias concedidas. Mas a exposição mais perigosa virá dos famosos swap.

Os instrumentos de gestão de risco financeiro, contratados para cobrir os riscos de taxa de juro, tinham um valor de mercado negativo de 1.826 milhões de euros no final de 2014. As perdas potenciais das empresas têm vindo a agravar-se devido à continuada descida das taxas de juro. E há ainda o risco jurídico.

A validade de nove destes contratos, que são também os mais ameaçadores, está a ser discutida num tribunal inglês. Se as empresas públicas perderem os processos contra o Santander Totta, não só terão de reconhecer as perdas potenciais como terão uma conta grande de juros para pagar, uma vez que suspenderam os pagamentos em setembro de 2013. O default já ia em 160 milhões no final do ano passado.

Segundo as estimativas do FMI, a materialização destas contingências poderá acrescentar mais cinco pontos percentuais à dívida pública. O exercício do Fundo inclui responsabilidades potenciais relacionadas com as garantias do Estado a empréstimos de empresas públicas, que são acionadas em caso de incumprimento e as famigeradas parcerias público-privadas (PPP).

Armnio Belo/Lusa***

Apesar do esforço de redução dos gastos com os pagamentos às concessionárias privadas, as PPP rodoviárias são uma dupla ameaça. Por um lado, apenas três estão neste momento incluídas no perímetro das contas do Estado, e o alargamento deste critério ao universo total de PPP traria um dano considerável aos números da dívida, ou não fosse Portugal o campeão europeu das parcerias.

A UTAO (Unidade Técnica de Apoio Orçamental) fez as contas e calculou que a entrada de todas as parcerias nas contas nacionais traria mais 5% à dívida pública este ano. Quanto mais tarde esta transição for feita, menor o rombo na dívida, porque menos anos faltarão para o final da concessão. O bom lado destes cálculos é que a contabilização na dívida permitiria aliviar o défice que neste momento carrega os pesados encargos anuais das PPP.

Por outro lado, o Estado enfrenta pedidos de reequilíbrio financeiro avultados que poderão carregar ainda mais a fatura, caso os pedidos de indemnização venham a ser validados em tribunal arbitral. Dos pedidos de mais de três mil milhões de euros, saiu apenas uma decisão que foi favorável ao Estado ao reconhecer uma compensação dez vezes inferior à reclamada.

A dívida é sustentável?

Há apenas duas entidades a fazerem uma avaliação regular da sustentabilidade da dívida pública portuguesa: o FMI e a Comissão Europeia. A que tem mais visibilidade, mesmo com os recentes erros na Grécia, continua a ser a do FMI, que usa critérios quantitativos para avaliar esta sustentabilidade.

O mais recente relatório da monitorização pós-programa do FMI continua a defender que a dívida pública portuguesa é sustentável, especialmente por se encontrar finalmente numa trajetória (expetável) de descida, embora existam riscos que podem colocar em causa esta sustentabilidade.

A dívida pública é demasiado elevada (consideravelmente acima dos 85% de limite para o FMI) e as necessidades de financiamento também são maiores que o suposto para uma economia avançada (limite de 20% do PIB), por isso está sujeita a grandes consequências caso aconteçam choques imprevistos. Um ponto positivo nesta avaliação é que as vulnerabilidades dos bancos são menores que os limites do FMI, mas por outro lado tanto empresas públicas como o potencial de materialização de perdas com Parcerias Público-Privadas (PPP).

Todas as avaliações do Fundo apontaram neste mesmo sentido: a dívida é sustentável, mas existem riscos que não podem ser ignorados. Mas nem todos concordam com esta avaliação, mais ainda depois das falhas na questão grega. Em Portugal, o expoente máximo da contestação chegou através de um manifesto de 74 personalidades, de todos os setores, que foi publicado dois meses antes de terminar o resgate.

Entre estas 74 personalidades estavam representados os dois lados do espetro político (Manuela Ferreira Leite e Francisco Louçã, por exemplo, assinaram o documento), e mais tarde juntou-se um segundo manifesto com 74 personalidades estrangeiras, entre eles economistas de instituições como o FMI. Mas também o agora muito conhecido Yannis Varoufakis.

A ideia era que a de que a dívida fosse reestruturada, com o alargamento dos prazos de pagamento e um corte nos juros cobrados, mas a proposta que veio a ser construída a partir desse documento já não foi consensual, mesmo entre os 74 economistas.

Há várias formas de olhar para a questão. Numa análise publicada recentemente no VOX, o italiano especialista em matemática financeira, Andrea Consiglio, e o cipriota especialista em Finanças, Stavros Zenios, tentam explicar como podem os mesmos dados ser usados para retirar conclusões diferentes e estar ambas certas, usando a Grécia como exemplo.

Com o economista Paul De Grauwe a considerar a dívida pública sustentável e o FMI a dizer o preciso contrário, os dois especialistas em finanças dizem que se trata de uma forma diferente de olhar para os números. O primeiro, dizem, considera um valor estável para o crescimento económico e para os juros da dívida pública – usando os termos contratuais com a troika ao longo do horizonte – e considera que se a dívida está estável, tudo está bem. Se acontecer um imprevisto e surgir um pagamento avultado, De Grauwe defende que se trata apenas de um problema de liquidez e não de solvência.

Já para o FMI, refinanciar a dívida ao longo do seu período de vida vai exigir o regresso aos mercados e as condições que espera que a Grécia encontre no regresso aos mercados são tidas como proibitivas (uma taxa de juro média de 6% durante décadas).

E o que defendem os partidos?

Com as legislativas à porta, os partidos apresentaram as suas prioridades caso sejam Governo. Do lado do PCP e do Bloco de Esquerda a estratégia é muito clara – o caminho será a reestruturação. Mais ao centro, a questão complica-se.

O PSD e o CDS-PP já se tinham manifestado contra a ideia de uma reestruturação e no programa de Governo de coligação mostra isso mesmo. A dívida ainda é muito elevada, sim, mas o caminho tem de ser a prudência. E, para isso, os dois partidos mostram a sua “disponibilidade” para avançar com um limite à dívida pública na Constituição – forma de dar garantias aos mercados de que as contas estarão sob controle, diminuindo o preço de negociação da dívida no mercado secundário.

No caso do PS, onde havia mais expetativa depois de alguns membros mais destacados da estrutura do partido terem defendido uma reestruturação, fala-se apenas numa desalavancagem sustentada da dívida pública (e também privada) e do relançamento do crescimento económico.

O Bloco de Esquerda propõe a reestruturação da dívida, como o tem vindo a fazer, e o não cumprimento do Tratado Orçamental, enquanto o PCP até apresenta valores: valor da dívida teria de ser cortado a metade, protegendo os pequenos aforradores e as entidades do Estado, e o custo com juros seria reduzido a um quarto do seu atual valor. Na lista de afazeres do PCP está ainda um plano para a saída de Portugal do euro, que o partido entende que deve ser preparado desde já.