Índice

Índice

“O ano que aí vem deverá ser de viragem para a economia global“. É assim que começa o Global Outlook do Credit Suisse para 2016. Apesar do início do fim da era do dinheiro barato nos EUA, o crescimento global deverá acelerar um pouco para os 3,6%, segundo o FMI. Uma taxa de crescimento menos otimista do que os 3,8% previstos em julho, antes de um verão quente em que os investidores temeram pelo pior quando o governo chinês interveio no mercado cambial para desvalorizar a moeda. As placas tectónicas da economia mundial estão a mover-se e 2016 será um ano decisivo. Prepare-se.

Fed. A primeira vez é a que mais custa. Agora o que conta é o ritmo

Falamos da política monetária do banco central mais poderoso do mundo. Já lhe descrevemos neste texto as implicações vastíssimas, para todo o mundo, das mudanças na taxa de juro da Reserva Federal (Fed). A taxa de juro definida pela Fed foi colocada em zero no pico da crise financeira de 2008 mas e os últimos sete anos ficaram marcados por uma política monetária de choque. Apesar de a economia estar há vários anos a dar sinais de uma melhoria inegável, a primeira subida da taxa de juro chegou só neste final de 2015.

A primeira subida chegou depois de muita antecipação e nervosismo, com visões discordantes sobre se esta primeira subida veio demasiado cedo ou demasiado tarde. Sim, demasiado tarde porque uma política demasiado expansionista durante demasiado tempo pode ser “verdadeiramente perigoso”, como apontou um dos responsáveis do banco central dos EUA, Jeffrey Lacker. A tomada de riscos excessivos, por falta de rentabilidade nos ativos com menor risco, é um dos receios que ameaçam a estabilidade financeira.

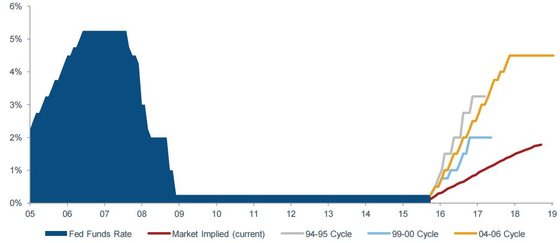

Dezembro trouxe, portanto, a primeira daquilo que deverá ser um ciclo de subidas. Daqui para a frente, segundo o Commerzbank, “o fator decisivo para os mercados será quão rapidamente o banco central norte-americano irá normalizar a política monetária”, isto é, colocar a taxa de juro num nível mais convencional. Depois da subida de dezembro, para 0,5%, a maioria dos economistas está a prever entre duas subidas adicionais ao longo de 2016, ao passo que a Fed aponta para quatro. Quem tem razão? O mercado ou a Fed?

Fonte: Fidelity International, relatório Look out for bears while hiking alone.

A expectativa dos economistas é, portanto, que no final de 2016 a taxa de juro estará entre 1% e 1,5%. Se subir acima deste último valor podemos ter tido um ajustamento demasiado brusco, o que pode penalizar os mercados de ações e obrigações – nos EUA mas não só. Por outro lado, se a taxa estiver abaixo de 1% no final de 2016, isso não será necessariamente um bom sinal: provavelmente, quererá dizer que o crescimento estagnou ou que um qualquer outro risco mundial se materializou e, por isso, os mercados caíram e a Fed decidiu pisar o pedal do travão.

De qualquer forma, é nas mãos de Janet Yellen e dos seus colegas que está, em grande medida, o destino da economia e dos mercados globais em 2016. É a Yellen, conhecida por preferir pecar por excesso de estímulos do que por carência, que cabe encontrar o ritmo certo de subida dos juros. Caso contrário, os primeiros ativos a sofrer serão os investidores de maior risco (high yield, ou rating lixo), incluindo muita dívida empresarial nos EUA e na Europa e, claro, a dívida pública portuguesa. A ilustração da Fidelity International, elaborada em novembro, indica (linha vermelha) que as taxas de mercado apontam para um ciclo de subida de juros bem mais gradual do que nos ciclos anteriores. Veremos.

China. Verão quente de 2015 foi só um susto ou um canário na mina?

Em tempos idos, os exploradores mineiros levavam um canário consigo nas escavações. Se, subitamente, o canário tombasse, isso era um sinal de que tinham chegado a um local com gases nocivos. A ordem era, portanto, para fugir dali o mais rapidamente possível – antes que os humanos começassem, também, a tombar.

Para alguns economistas, foi como um canário na mina a turbulência que se viveu nos mercados no verão de 2015. As autoridades chinesas viram-se, claramente, em apuros e decidiram intervir no mercado cambial para desvalorizar o renminbi e travar a quebra da economia. Os receios acabaram por aliviar, mas a turbulência deixou marcas por ter demonstrado que é real o risco de uma aterragem brusca da economia chinesa.

Têm sido muito debatidos e escrutinados os riscos da transformação que o governo chinês quer fazer na economia chinesa, reduzindo a importância relativa das exportações e estimulando a procura interna de uma classe média em expansão. É, também, fácil de compreender o impacto económico inicial de uma luta contra a corrupção que, num cenário otimista, poderá tornar a economia chinesa mais sustentável a prazo. Ainda assim, também se compreende que o resto do mundo irá ficar nervoso se vir que o crescimento no motor chinês ficar muito longe dos 7% pretendidos. E, falamos, claro dos dados oficiais do governo chinês, que muitos economistas dizem ser imensamente lisonjeiros para o que se passa realmente na economia.

O governo chinês está a tentar uma transformação que pode ser importante para a segunda maior economia do mundo. Mas o caminho terá muitos solavancos.

Após o verão quente, nos últimos meses os analistas do Citi dizem que “se gerou uma calma perturbadora em torno da China, em parte porque os investidores começaram a confiar numa recuperação nos dados económicos e porque as autoridades intervieram para estabilizar os mercados”. “Mas acreditamos que a calma não irá durar muito em 2016″, receiam os analistas. Por várias razões: entre elas, o abrandamento na indústria endividada, uma recuperação incipiente no imobiliário, a falta de procura por crédito e os bancos com balanços pouco tranquilizadores. O Citi admite, contudo, que os mercados se aguentem nas canetas graças a mais intervenção do governo e do banco central.

Quando se fala na China, o Credit Suisse diz que “a questão não é se haverá ou não altos e baixos relacionados com a nova tendência estrutural”. “A questão é se algum desses baixos conseguirá arrastar a economia global para a deflação e para a recessão. Acreditamos que isso não irá acontecer (pelo menos não em 2016) mas estamos preocupados com esse risco“, atira o banco de investimento. Um colapso da economia chinesa “é um acontecimento de baixa probabilidade mas seria de elevado impacto“, diz o banco de investimento.

BCE e zona euro. Objetivo: recuperar terreno perdido para os EUA

As ações europeias são um dos investimentos favoritos para 2016 para vários bancos de investimento, entre os quais o Credit Suisse. E isso deve-se, sobretudo, a um possível fenómeno de catch up (reequilíbrio) Europa vs EUA proporcionado pelos estímulos do BCE – que vieram tarde quando comparados com as injeções massivas de liquidez financeira que se fizeram nos EUA logo em 2008. Se é questionável até que ponto estes estímulos são eficazes, a prazo, na melhoria da economia, há poucas dúvidas de que as injeções de liquidez contribuem para fazer subir o preço de ativos como as ações.

Mas de que falamos quando o tema é recuperar terreno perdido em relação aos EUA? O gráfico abaixo mostra uma evolução comparativa do principal índice de ações dos EUA – o S&P 500 (linha branca) – e um dos mais conhecidos índices de ações europeias – o Stoxx 600 Europe (linha amarela) – nos últimos sete anos.

O gráfico, em base 100, parte de finais de 2008, e pode ver-se que as bolsas norte-americanas sofreram um impacto inicial maior do colapso. Mas, desde então, e sobretudo a partir de 2011 e da crise da dívida europeia, o desempenho não é comparável: as ações dos EUA mais que duplicaram ao passo que as europeias têm estagnado. Agora que o BCE puxou da bazuca e já mostrou disponibilidade para a recarregar, será possível recuperar o terreno perdido ou, pelo menos, uma parte dele?

Há razões para estar otimista, diz o Credit Suisse. Em 2015, “a atividade económica resistiu a vários choques: a Grécia, a China e o escândalo das emissões poluentes da Volkswagen”, salienta o banco de investimento. Esta “resiliência” deveu-se a três fatores principais: preços do petróleo mais baixos, política de estímulos ao crédito por parte do BCE e a desvalorização do euro, que torna as exportadoras mais competitivas.

“Estes três fatores devem continuar a suportar o crescimento em 2016” e, além disso, “o ciclo de investimento pode acelerar”. “Mantêm-se os riscos internos e externos para a Europa, mas se estes não se materializarem, o crescimento deve fortalecer-se um pouco, para perto de 2%”, admite o Credit Suisse. A confirmar-se, seria música para os ouvidos dos investidores em ações europeias.

Portugal. Analistas olham para o programa do governo com ceticismo

E se as coisas lá fora não correrem assim tão bem? “A Portugal falta a narrativa económica positiva de Espanha e falta, também, o apoio de uma base de investidores como há em Itália. Antecipamos turbulência política em 2016 e uma economia frágil – fatores que irão tornar Portugal vulnerável a abrandamentos no ciclo económico global”. A análise é do Royal Bank of Scotland e é bem representativa da visão dos bancos de investimento face a Portugal, à entrada em 2016.

Os especialistas veem poucas razões para um grande otimismo em relação à economia e às empresas portuguesas – nem mesmo as exportadoras. “Receamos que o crescimento recente, suportado pela exportação e pelo consumo interno, poderá não ter muita margem para acelerar”, diz o Royal Bank of Scotland, mostrando-se pouco confiante em relação ao “impacto das medidas propostas [pelo governo do PS] no crescimento potencial”.

Os bancos de investimento têm muitas dúvidas em relação às políticas de Mário Centeno e do governo PS.

“A devolução dos cortes salariais no setor público coloca em risco a realocação eficaz dos recursos, ao mesmo tempo que a subida do salário mínimo deverá prejudicar as exportadoras, já que se especializam sobretudo em produtos de baixo valor acrescentado”, diz o Royal Bank of Scotland. Além disso, “as medidas com o objetivo de impulsionar o consumo podem deprimir ainda mais a poupança e o investimento, arriscando causar um aumento brusco do défice da conta corrente”, acrescenta o banco de investimento.

Ainda assim, no que diz respeito aos juros da dívida pública, o Credit Suisse acredita que “os spreads [juros] devem continuar a baixar nos países da periferia“. Essa tem, aliás, sido a tendência desde a última conferência de imprensa do BCE, em que foram reforçados os estímulos monetários e a compra de dívida pública. Contudo, “Portugal tem sido uma exceção, porque a incerteza política após as eleições continua a ter um efeito desfavorável”, assinala o Credit Suisse, suportando a análise que o Observador fez em novembro neste Explicador.

Grécia. Caso resolvido ou cão adormecido?

A Grécia foi um dos grandes temas de 2015, sobretudo até ao verão, com o confronto entre a dupla Tsipras/Varoufakis e os credores a fazer correr muita tinta. Com as segundas eleições do ano (em setembro), Tsipras conseguiu estabelecer-se politicamente e purgar o partido Syriza dos membros mais radicalmente opostos a um terceiro resgate. Terceiro resgate que tem contribuído para manter a Grécia mais longe das manchetes da imprensa internacional, o que pode transmitir uma calma enganadora.

O Royal Bank of Scotland aconselha-nos a todos a não cometer o mesmo erro que Teseu e içar a bandeira negra demasiado cedo. Para demonstrar a sensatez desse conselho, basta ler uma entrevista recente do ministro das Finanças que sucedeu a Varoufakis, (o seu antigo braço direito) Euclid Tsakalotos ao El Mundo. Ficou claro que o governo está a aplicar “medidas neoliberais” nas quais não acredita e quer, em troca dessa “boa vontade”, vergar os credores europeus a permitirem uma “solução” para a dívida pública grega.

Euclid Tsakalotos sublinha que não acredita nas “medidas neoliberais” que está a aplicar ao abrigo do terceiro resgate.

No texto Grécia: Qual está a ser o preço da “aventura”?, mostrámos-lhe o estado deplorável da economia grega nesta reta final de 2015. Em antecipação a 2016, o Morgan Stanley diz que “a economia ainda está a curar-se do choque que foi a quase saída da zona euro. As medidas do resgate estão a ser implementadas, mas a estrada diante de nós parece longa e difícil”.

O principal acontecimento previsto para 2016 será a primeira avaliação periódica do programa de assistência. A cenoura que tem estado à frente de Tsipras é um conjunto de medidas do alívio da dívida uma vez concluída a avaliação com nota positiva. Essa é, também, condição essencial para o FMI saltar a bordo. Mas o fator crucial para a recuperação grega, nesta fase, será saber se o BCE voltará a aceitar dívida pública grega como garantia para as operações de financiamento à banca grega e se passará a comprar obrigações do Tesouro grego no programa de quantitative easing.

Reino Unido. Precisamos mesmo de acordar para o risco de Brexit?

Poderá ser já em 2016 o provável referendo britânico à permanência na União Europeia. Esta é uma promessa eleitoral de David Cameron, o primeiro-ministro que quer usar este referendo para negociar condições mais vantajosas para o Reino Unido enquanto membro da UE. Por “condições mais vantajosas” entenda-se um maior controlo sobre a soberania nacional do Reino Unido, o que inclui fronteiras e legislação económica. Ao longo dos próximos meses, David Cameron tentará obter o máximo de concessões por parte dos outros países para que, se as conseguir, recomendar aos cidadãos o voto pela permanência.

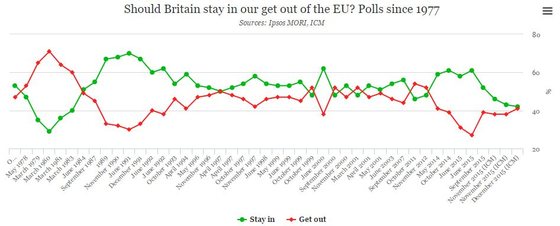

Até ao momento, poucos analistas têm alertado para os riscos deste referendo, assumindo que é baixo o risco real de Brexit (saída da UE). Mas as últimas sondagens apontam para um resultado renhido se a votação fosse hoje. Eis a infografia do The Telegraph que ilustra a forma como estão a equilibrar-se os pratos da balança.

Perante sondagens como esta, alguns bancos de investimento começam a dizer que temos de acordar para o risco de Brexit. O Citigroup, por exemplo, subiu recentemente a probabilidade de uma vitória do Get out para 30%. E o Morgan Stanley diz que “não está adequadamente refletido” nos mercados o risco de Brexit – o que significa que, se as expectativas penderem mais no sentido da saída, pode haver um ajustamento brusco não só das bolsas britânicas mas, também, europeias. Entretanto, analistas do Bank of America – Merrill Lynch notaram em meados de dezembro que alguns indicadores de mercado – como os contratos futuros no mercado cambial – já estão a evidenciar alguma volatilidade.

Além dos mercados financeiros, também na economia real começam a surgir sinais de abrandamento no investimento empresarial no Reino Unido enquanto este fator de incerteza não é eliminado. O Morgan Stanley prevê que, devido à incerteza quanto ao referendo, o crescimento do investimento empresarial deverá abrandar para 3% em 2016 (contra cerca de 5% nos últimos anos). Ou seja, mesmo que o referendo vote pela permanência, a segunda maior economia europeia já está a ser penalizada pelo referendo. Será este um preço a pagar pelo que Cameron vier a conseguir nas suas negociações?

Presidenciais nos EUA. O apogeu do “narcisismo político”?

2016 será um ano menos preenchido do que 2015 no que diz respeito a eleições capazes de influenciar os mercados globais – pelo menos assim se prevê. “As idas às urnas com maior impacto incluem as eleições Presidenciais nos EUA e, possivelmente, o referendo britânico sobre a UE”, afirma o Citi num dos seus relatórios de antecipação de 2016.

É claro que, como assinala o Citi, “pode haver queda de governos e agendamento de eleições antecipadas“, por exemplo em Portugal. O que mais preocupa o banco de investimento é, contudo, “o risco de Angela Merkel se demitir é um risco chave na Europa” (mais sobre esta questão no último ponto). Já para o Credit Suisse, o risco principal é a eleição nos EUA, que deverá ser uma “boa fonte de excitação” em 2016.

Conseguirá Donald Trump obter a nomeação Republicana e desafiar a Democrata Hillary Clinton?

As eleições nos EUA estão agendadas para o final do ano (novembro). A julgar pela experiência passada, os meses da aproximação às eleições nos EUA tendem a ser um tempo de “inércia política”, nota o Citi – “e, este ano, isso pode verificar-se ainda mais tendo em conta o sucesso dos candidatos populistas nas sondagens”. À cabeça: Ben Carson, Ted Cruz e Donald Trump, que têm estado em destaque do lado Republicano.

Hillary Clinton deverá conseguir a nomeação Democrata, acreditam os especialistas. Mas há que lembrar que, segundo uma sondagem da Gallup de setembro, 51% dos adultos norte-americanos têm uma opinião globalmente negativa da mulher de Bill Clinton. Muitas pessoas parecem respeitar mas, em bom português, não ir muito com a cara de Hillary, o que dá um toque de imprevisibilidade às eleições. Sobretudo porque, no campo dos Republicanos, uma outra sondagem, do Pew Research, mostrou que 65% dos eleitores conservadores preferem um “candidato com ideias novas e uma abordagem nova” em detrimento de um candidato com “experiência e provas dadas”.

Talvez por isto Donald Trump apareça como uma possibilidade para a nomeação Republicana que, a confirmar-se, fará das eleições um acontecimento de alta tensão. Quem consegue imaginar alguém com o perfil de Trump como Presidente do país mais poderoso do mundo? “Poderão estas eleições marcar a instauração formal do narcisismo na política?”, pergunta o Citi, salientando que igualmente importantes são as eleições para o Congresso, o órgão legislativo crucial nos EUA e que continua a viver num impasse partidário que faz de Barack Obama um lame duck, isto é, um pato sentado.

Petróleo. O preço da energia vai duplicar ou cair para metade?

Há mais de um ano, no final de 2014, o cartel de produtores de petróleo OPEP tomou uma decisão que faria com que os preços do petróleo derrapassem cerca de 60%. Quando muitos esperavam que cortassem a produção para corresponder à procura menor, aconteceu o contrário – as quotas ficaram na mesma e durante meses a fio andou a produzir-se mais do que as quotas. Muita oferta e menos procura acabou por ser igual a uma quebra dos preços. Uma equação cujos contornos lhe descrevemos no texto Petróleo barato. O tiro da OPEP está a sair pela culatra.

Esse Especial escrito pelo Observador foi publicado em antecipação a mais uma reunião da OPEP em que, novamente, o resultado levou a uma continuação da derrapagem dos preços do petróleo. O ano de 2015 terminou, assim, com poucas razões para acreditar que o preço do petróleo pode recuperar – o que dá um impulso às nações importadoras, como Portugal, mas prejudica países exportadores, como Angola, Rússia, Brasil e Venezuela, e as petrolíferas, como a Galp. Quando se fala em crash dos preços do petróleo (e de outras matérias-primas), o efeito líquido sobre a economia é, portanto, uma questão complexa.

O governo de Nicolas Maduro alertou que se a OPEP não cortasse a produção o barril do petróleo cairia para os 20 dólares.

Como se poderia prever, a mais recente decisão da OPEP levou os preços do petróleo para mínimos na casa dos 30 dólares. E vem aí o petróleo iraniano, que volta a poder ser comercializado com o levantamento das sanções. Veremos se se cumpre o vaticínio do governo de Nicolas Maduro, que disse que se não houvesse um corte da produção os preços cairiam para os 20 dólares por barril. Um vaticínio que o Goldman Sachs não exclui e que não está a ser visto como descabido pelos mercados: há especuladores que estão a apostar, através de instrumentos complexos, que o petróleo chegará aos 15 dólares. Seria devastador para muitos países exportadores e, por cá, contribuiria para acentuar as pressões deflacionistas na zona euro.

Há, contudo, uma possibilidade de que a OPEP venha a reconhecer que a sua estratégia fracassou e recue de mansinho. É a visão, por exemplo, do Société Générale: “A Arábia Saudita terá, eventualmente, de reunir os membros da OPEP para que estes deixem de produzir tanto – todos os países do Golfo Pérsico estão a sofrer uma autêntica hemorragia”, afirma o banco francês. Se houver uma inversão na estratégia poderia elevar os preços do petróleo, no mínimo, para os 60 dólares – e muito rapidamente. O que seria, também, capaz de desestabilizar os mercados financeiros.

Terrorismo. Há um antes e um depois dos atentados de Paris

Um dos cisnes negros que os bancos de investimento apontavam em 2014 acabou, lamentavelmente, por se concretizar em 2015: os ataques terroristas do Charlie Hebdo e, também na capital francesa, os atentados de 13 de novembro foram dos acontecimentos mais marcantes do ano. O Citi diz mesmo que “há um antes e um depois dos atentados de Paris”.

“O terrorismo não é um risco novo. Mas o grau, a frequência e o número de países afetados são variáveis que estão – todas elas – a aumentar”, afirmam os analistas do Citi. Além das óbvias implicações económicas sobre o consumo e a confiança, que estão entre os objetivos dos terroristas, os especialistas olham com receio para a ligação que é feita entre o terrorismo e a crise dos refugiados, na medida em que ambos estão a alimentar os movimentos nacionalistas e populistas um pouco por toda a Europa.

Marine Le Pen e a Frente Nacional francesa ganharam maior força eleitoral após os atentados de Paris.

O Credit Suisse assinala que “a atual crise de migrantes na Europa é, na realidade, uma crise de refugiados, pelo que uma simples análise de custo e benefício não é adequada para avaliar a situação atual”. É neste contexto, e porque “a capacidade dos países europeus para aceitar refugiados não é ilimitada, que será necessário haver bons sistemas de integração para maximizar o benefício que os migrantes podem trazer para a economia”.

Os dois fatores – crise dos refugiados e aumento do risco de terrorismo – poderão, além disso, “levar os governos a aumentar as despesas públicas, à custa de défices mais elevados”. Esta é a visão do Commerzbank, que acredita que este fator torna ainda menos provável que as políticas orçamentais sejam uma grande condicionante para o crescimento económico” nos próximos tempos, ou seja, haverá uma menor inclinação para a austeridade nas contas públicas.

O “cisne negro”

Os investidores globais entram em 2016 com todos estes riscos latentes, que recomendam uma grande cautela e uma carteira de investimentos diversificada. Isto para reduzir o risco, ao mesmo tempo que o investidor se posiciona para beneficiar caso nenhum destes riscos se materializar e, eventualmente, se a prestação das economias e das bolsas superar o previsto. Contudo, como acontece frequentemente, o principal abalo para as bolsas vem de algo imprevisto, aquilo que nos mercados se chama um black swan, isto é, um “cisne negro”.

Quaisquer riscos imprevistos, neste caso negativos, podem ter um impacto ainda mais graves porque não é muito o apoio que pode ser prestado por políticas de estímulo monetário, nomeadamente por parte da Reserva Federal, o banco central mais poderoso do mundo. Mas quem pode excluir que a escalada das tensões geopolíticas e os riscos de terrorismo possam, por exemplo, causar uma súbita destruição de produção petrolífera que leve a uma subida acentuada e súbita dos preços do petróleo?

Por muitas previsões que se façam, normalmente há um “cisne negro” que apanha toda a gente desprevenida. (ROLAND WEIHRAUCH/AFP/Getty Images)

E quem pode garantir que 2016 termina sem que Angela Merkel saia do governo alemão, uma vez já estando em queda de popularidade devido à gestão da crise dos refugiados? “Ainda que acreditemos que a Chanceler conseguirá sobreviver a mais um teste à sua liderança e vencer um quarto mandato, vemos o risco de Merkelexit antes das eleições (2017) como um dos riscos políticos desestabilizadores mais importantes para a União Europeia, com um potencial para grande impacto para os mercados”, escrevem o analistas do Citi.

Lendo os outlooks dos bancos de investimento para o próximo ano, surge, ainda, outro cisne negro que comporta grandes riscos: um ataque cibernético de larga escala, potencialmente no setor financeiro.