“David contra Golias”. Um “exército” coeso de pequenos investidores de retalho, através de fóruns na Internet, lança-se numa insurreição contra os “gigantes” de Wall Street que especulam sobre a desgraça de empresas e dos seus trabalhadores. O caso poderá dar uma boa t-shirt ou, até, inspirar um filme que alguém venha a realizar sobre o abalo que marcou os últimos dias no “coração” financeiro do planeta – e foi esta a narrativa feita por inúmeros jornais em todo o mundo. Mas a realidade é bem mais complexa. Esta não foi uma história de um David contra um Golias, porque não faltam Golias em ambos os lados do campo de batalha, mas também porque, entre histórias de fartura e desgraça, “no final, a casa ganha sempre“.

Mais tarde ou mais cedo, tinha de acontecer. Um conjunto de empresas médias da bolsa de Nova Iorque – com a loja de videojogos GameStop à cabeça – esteve nos últimos dias no centro de uma inédita batalha que deixará marcas e poderá, ainda mais com os Democratas numa posição de domínio total na política norte-americana, abalar a forma como a alta finança se regula, a cada dia, entre aqueles que apostam que um preço de algo vai subir e aqueles que apostam que o preço vai baixar. A bolsa é um “casino”, na ótica da senadora Elizabeth Warren, traduzindo algum regozijo que muitas pessoas sentiram ao verem vários hedge funds agressivos a perderem milhares de milhões de dólares em poucos dias, porque se viraram contra eles as suas apostas de que as ações da GameStop (e outras) estariam a caminho do colapso.

Isso foi possível porque se tornou muito mais fácil e barato, nos últimos anos, investir nos mercados de capitais – acessível a qualquer pessoa com uma ligação à Internet. As taxas de juro baixas e a inovação tecnológica frenética estimularam o surgimento das chamadas fintech, startups que de várias formas estão a olhar (também) para o mundo financeiro tradicional como terreno fértil para a disrupção. Como a Uber olhou para o mundo dos táxis.

Tal como surgiram inúmeros bancos digitais e casas de câmbio “de bolso”, surgiram também novas plataformas de negociação bolsista (trading) com modelos de negócio que não extraem a sua rentabilidade (quando ela existe) da forma tradicional, isto é, não vivem da cobrança de comissões aos típicos investidores institucionais e às pessoas bem vestidas que neles trabalham. Ao invés, algumas destas plataformas são tão mais rentáveis quantas mais ordens bolsistas passarem por elas e, para isso, é preciso chegar ao maior número de pessoas.

Plataformas como a Robinhood – que foi a mais usada para lançar as ordens que desestabilizaram os mercados financeiros nos últimos dias – ajudaram a promover uma massa crescente de investidores não-qualificados que “perderam o medo” à alta finança. Da mesma forma que qualquer um sabe usar uma rede social ou um motor de busca, tornou-se também muito fácil alguém aprender algumas “luzes” sobre técnicas de negociação e rapidamente dar por si a participar no mercado financeiro mundial mesmo que tenha pouca ou nenhuma experiência ou conhecimento sobre as forças complexas que fazem mover as bolsas. E pior: a participar no mercado com ferramentas de alavancagem financeira, muito arriscadas e normalmente reservadas aos profissionais.

Em poucas palavras, “jogar” na bolsa passou a ser cool e acessível a todos – mesmo aqueles que esquecem a velha máxima de que se algo é gratuito, “se não sabes qual é o produto que está a ser vendido, então o produto és tu“. Nos últimos anos passaram a proliferar em redes sociais como o Youtube e o Tiktok vídeos de jovens que garantem ter a receita infalível para enriquecer rapidamente, sem grande esforço. Algum aborrecimento associado aos confinamentos e o clima de tensão que se instalou nos últimos anos na sociedade norte-americana (de que a invasão do Capitólio foi outro exemplo) fizeram o resto: gerou-se uma mobilização viral de assalto aos hedge funds.

“Acabei de colocar todas as poupanças da vida do meu pai na GME (a sigla bolsista da GameStop), portanto se correr bem irá passar a reforma num iate. Se correr mal, terá de se valer de senhas de refeição“, escreveu um dos anónimos pequenos investidores que se entusiasmaram com este movimento. Um outro escrevia sobre o péssimo negócio que fez ao comprar uma casa mesmo antes de rebentar a crise financeira (2008), um negócio que ainda hoje lhe causa prejuízos e dissabores – “é agora, vão sofrer! Vou recuperar o que é meu!“.

YCBM. O esquema milionário que já agarrou quase mil jovens em Portugal

Dois mundos em colisão

Esta foi a semana em que estes dois mundos colidiram. No final do ano passado começaram a ganhar força os reptos, lançados em grupos da rede social Reddit como o r/WallStreetBets (apostas em Wall Street), de que todos deveriam comprar ações da GameStop porque estavam ao seu alcance dois feitos aliciantes – um lucro rápido, proporcional ao investimento, e, ao mesmo tempo, um castigo impiedoso a quem também era impiedoso em relação a empresas como esta icónica retalhista de videojogos, isto é, os “abutres” de Wall Street que lucram com a queda das ações através do short selling.

É dessa forma – menos complexa do que parece – que se consegue ganhar quando o preço de ações cai. Em termos simples, se imaginarmos que uma ação está a valer 50 euros na bolsa – eu, como investidor, posso pedir à minha corretora para me emprestar 10 ações que eu vou, depois, vender na bolsa a 50 euros cada uma, embolsando um total de 500 euros. Se, entretanto, o preço cai para 40 euros na bolsa, eu vou ao mercado comprar o mesmo número de ações (10, por 400 euros) para devolver à minha corretora. O meu lucro (excluindo, para simplificar, comissões envolvidas) é essa diferença de 100 euros.

Qual é o risco? É que se quando se está “longo” numa ação – ou seja, a apostar que ela irá valorizar-se – no máximo perde-se tudo o que se investiu se a ação cair para zero. Por outro lado, no short selling, quando se está “curto”, em teoria as perdas podem ser infinitas (porque a ação pode subir até ao infinito).

▲ Tornou-se viral o movimento que quis "espremer" os fundos de Wall Street que apostam na queda das ações.

JUSTIN LANE/EPA

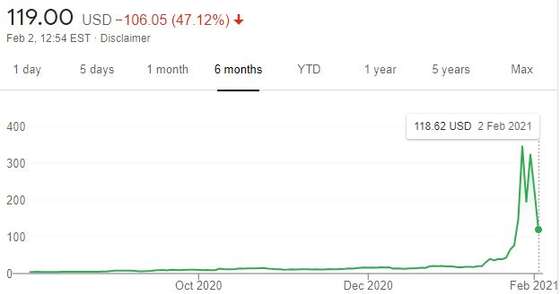

Foi esse o “inferno potencialmente infinito” que se apresentou aos hedge funds que apostavam no colapso da GameStop, à medida que as ações subiram de cerca de 15 dólares (em dezembro) para mais de 450 dólares (no pico recente). Esta é uma empresa que nos últimos anos tem acumulado erros de gestão e mostrado uma incapacidade de reagir à passagem da clientela para a esfera digital, cada vez mais longe das lojas de “tijolo” que levaram a estocada final com a pandemia.

Quanto mais as ações subiam, mais furado saía o negócio para quem estava a apostar na queda. No short selling, se não se consegue recomprar no mercado as ações a um preço mais baixo, as perdas aumentam exponencialmente porque é preciso cobrir o short (isto é, fechar a posição) com ações mais caras. Se não houver quem as venda baratas, então o especulador é “espremido” – por isso se chama a isto um short squeeze (os mais antigos poderão recordar-se do squeeze que tramou os short sellers nas ações da Volkswagen, em 2008).

Este domingo soube-se que o fundo Melvin Capital, um dos principais short sellers na GameStop perdeu mais de 50% do seu capital em janeiro – de 12,5 mil milhões para 8 mil milhões de dólares. À medida que os short sellers se veem espremidos pela valorização das ações, são obrigados a fechar as posições (realizar as perdas) ou, então, reforçar as margens com que entraram na aposta, o que nem sempre é possível. E, além disso, por cada dia que passa sem que fechem a posição, têm de pagar uma comissão potencialmente pesada à corretora que lhe “emprestou” as ações. É um banho de sangue.

Um banho de sangue (mas não para todos)

Os dados de mercado, que são públicos e relativamente fáceis de consultar nos sites dos reguladores de mercado, mostravam que a GameStop era uma das empresas mais shortadas de toda a bolsa norte-americana, chegando ao ponto de ter quase 140% das suas ações disponíveis vendidas a descoberto (ou seja, usadas para short selling). Sim, é possível: o recurso a derivados complexos permite usar duas vezes a mesma ação para venda a descoberto – não é impossível que este seja um dos pontos que o poder político poderá querer limitar nos próximos tempos, a julgar pelas críticas que alguns congressistas (Democratas) aproveitaram para fazer aos “excessos” que dizem ser habitualmente cometidos em Wall Street.

Sendo ainda incerto se este movimento já perdeu força (a evolução recente dos preços na bolsa sugere que terá acontecido) é provável que sejam marcadas audições no Congresso norte-americano para discutir o que se passou, antes de potencialmente serem lançadas novas iniciativas para regular os mercados e evitar novos acontecimentos aberrantes como este – e foi, em parte, a ameaça dessa regulação mais apertada que abalou as bolsas na semana passada. Sobretudo porque, por muito que este tenha sido um episódio pintado como uma luta entre pequenos e grandes, quem terá ganho mais dinheiro com tudo isto foram, precisamente, os investidores institucionais – em alguns casos os mesmos que perderam por um lado mas ganharam por outro.

Como assim? Os chamados market makers, os intermediários que “fazem” o mercado colocando-se entre a oferta e procura, estão a ter dias em cheio. Na semana passada, só com ações da Gamestop (não incluindo instrumentos derivados como CFDs, por exemplo) foi negociado um volume a rondar os 20 mil milhões de dólares. Dada a volatilidade que existia neste ativo, também aquilo que lhes põe comida na mesa, os spreads de negociação, estavam mais dilatados – na ordem dos 0,49 pontos percentuais, em média, segundo dados da Bloomberg. Ora, isso significa que só em ações da Gamestop estes market makers terão encaixado algo como 479 milhões de dólares só nestas pequenas “comissões” de negociação.

Até a Citadel, um dos fundos de cobertura mais penalizados pelo short squeeze na GameStop, terá sido apanhada em contrapé nas ações, mas também encheu os bolsos com a negociação volátil porque tem uma subdivisão chamada Citadel Securities, que também opera como market maker. Como é comum dizer-se na indústria dos casinos, “uns dias ganha-se, noutros perde-se – mas, no final, a casa ganha sempre“.

▲ Além da GameStop, também a AMC Entertainment – outra empresa mal-amada entre os investidores – esteve a ser impulsionada pelo "exército" do Reddit.

Getty Images

Outro caso. Além da Gamestop, o chamado “exército do Reddit” também esteve a impulsionar as ações da AMC Entertainment, uma cadeia de cinemas que está em grandes dificuldades não só devido à pandemia mas porque este é um setor que já estava em decadência dada a preferência cada vez maior por serviços de streaming caseiro. Também essa empresa, a AMC, esteve em agonia nos últimos meses, só atenuada por um acordo de financiamento obtido nas últimas semanas que basicamente a livrou da bancarrota iminente.

Ora, na AMC pelo menos um “gigante” de Wall Street terá aberto várias garrafas de champanhe ao ver o comportamento positivo das ações: o fundo Silver Lake. Este fundo era credor da AMC, dono de um lote de obrigações convertíveis (em ações). Com a subida das ações para quase 20 dólares, o fundo rapidamente converteu 600 milhões de dólares em obrigações e transformou-as em ações ao preço pré-acordado de 13,51 dólares por ação. De imediato, a Silver Lake simplesmente despejou 44,4 milhões de ações no mercado, embolsando um lucro de 113 milhões de dólares – instantaneamente.

E há outro fator. Como os mais atentos sabem, uma enorme porção da negociação que existe nas bolsas hoje em dia é feita por robôs, isto é, programas informáticos algorítmicos que são criados para detetar momentos de inversão nos preços, bons pontos de entrada e saída – as ordens de compra e venda são dadas de forma automática. Muitos desses algoritmos certamente terão “apanhado” as movimentações iniciadas pela massa de pequenos investidores e terão amplificado os movimentos: não só o movimento de subida como, agora, a inevitável correção. Ou seja, foram eles – e não os pequenos investidores – que capturaram uma parte substancial dos ganhos e terão reagido mais rapidamente às curvas e contra-curvas do preço.

As ações da GameStop corrigiram em baixa nos últimos dois dias, mas não é certo que o “squeeze” tenha ficado por aqui. Fonte: Google Finance

Estes são apenas alguns exemplos de como é redutor retratar o que se passou como uma luta entre um David e um Golias. Mas há, ainda, outro elemento: a instabilidade que toda esta situação causou fez a bolsa norte-americana ter a pior semana dos últimos meses, caindo para mínimos de outubro. Num país onde o capitalismo popular tem muito mais expressão do que na Europa, as pessoas comuns “sentem” muito mais as oscilações dos índices bolsistas porque isso se reflete diretamente no seu rendimento disponível – os rendimentos e até as pensões de milhões de cidadãos estão indexadas ao desempenho de índices bolsistas como o S&P 500.

Um dos pequenos investidores que conseguiram sair na hora certa terá, alegadamente, conseguido pagar todos os seus empréstimos da faculdade com a aposta na GameStop. Outro terá enriquecido rapidamente e decidiu comprar várias consolas Nintendo Switch e doou-as a um hospital pediátrico. Porém, terá havido muitos que entraram mais tarde ou se mantiveram, firmes, agarrado a ações que foram compradas a várias centenas de dólares quando qualquer análise aos fundamentos da empresa (atuais ou futuros) demonstra que dificilmente justificarão um valor-justo de algumas dezenas de dólares. Mais tarde ou mais cedo, o mais certo é a gravidade vencer e a ação reaproximar-se dos valores “normais”. Para esses, o risco é que venham a ter de valer-se de senhas de refeição.