Pessimistas, inundados de informação negativa e, sobretudo, já a sentir no bolso o impacto da inflação, sob a forma de perda de poder de compra. É este o retrato dos consumidores portugueses no primeiro trimestre de 2022, segundo o mais recente estudo da consultora Kantar para a Centromarca, a associação portuguesa de empresas de produtos de marca. De acordo com o estudo, o tamanho das cestas de compra dos portugueses foi, no primeiro trimestre, o mais pequeno dos últimos quatro anos.

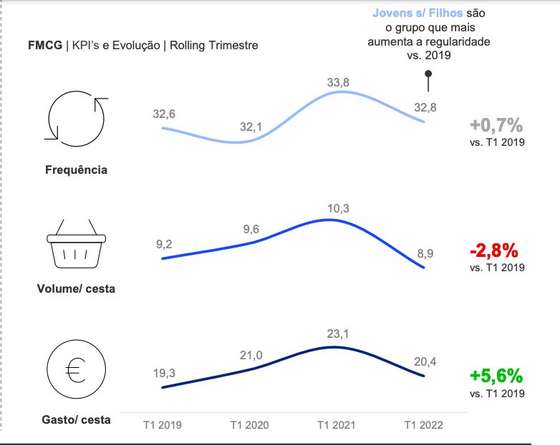

São três as variáveis analisadas pela consultora: frequência da compra, volume da cesta (em kg/l) e valor gasto por cesta. A frequência da compra aumentou 0,7% no primeiro trimestre de 2022 face ao mesmo período de 2019, não marcado pela pandemia. Já o volume da cesta registou uma quebra de 2,8% face a 2019, tendo passado de 9,2 kg para 8,9 kg. Face a 2020 e 2021 a quebra também é notória.

Fonte: Kantar

No que toca ao gasto médio por cesta de compra, aumentou 5,6%, para 20,4 euros, face ao primeiro trimestre de 2019. Em relação aos períodos comparáveis de 2020 e 2021, houve a registar uma descida, que Pedro Pimentel, diretor-geral da Centromarca, atribuiu aos períodos de consumo atípicos da pandemia, marcados pelos confinamentos e pelas chamadas “compras de pânico”. Já sobre a subida dos gastos em 2022 face a 2019, bem como a descida registada no volume da cesta, o responsável não tem dúvidas: a culpada chama-se inflação, e esta é uma viagem que ainda está só a começar.

Inflação acelera para 7,2% em abril, o valor mais alto em 29 anos

“Em primeiro lugar, é importante notar que o problema não começou com a guerra. O problema estava cá. Houve, sim, uma aceleração e um agravamento do aumento dos preços a partir da eclosão da guerra. Sobretudo devido ao peso que a energia tem na cadeia e o seu efeito de contágio. Mas o que nós chamamos de vaga inflacionista já estava formada antes de começar a guerra”, explica o responsável ao Observador.

Se, por um lado, não sobram dúvidas em relação à perda do poder de compra dos consumidores, há outro fator que pesa antes de uma ida ao supermercado. “A saturação informativa tem efeito nos comportamentos, gera um efeito dissuasor do consumo”, refere Pedro Pimentel. Isto acontece num país que, por si só, já tem um perfil de consumo “muito pessimista, mais pessimista que o resto da Europa”, afirma. “Quando há crises, as pessoas sentem que o país é débil, tem poucas respostas sociais, os orçamentos disponíveis são baixos e a confiança afunda”.

E o pior ainda está para vir. Uma vez que a invasão da Ucrânia teve lugar no final de fevereiro, a Centromarca identifica um efeito ainda contido do impacto da guerra na subida dos preços e, sobretudo, no comportamento dos consumidores, na análise até março. Além disso, fenómenos como “o efeito das dádivas para a Ucrânia e a compra agressiva de alguns produtos por receio de escassez” contrabalançaram com a perda de poder de compra. “O impacto sentido em março ainda é limitado no que toca à redução de produtos comprados face ao que será a redução sentida mais à frente”, adianta. É limitado, mas existe. A Kantar analisou quatro categorias de produtos: alimentação, bebidas, limpeza caseira e higiene e beleza. Face a 2019, o volume médio das compras diminuiu em todas, mas os gastos com cada categoria aumentaram, à exceção de higiene e beleza.

Os dados preliminares do segundo trimestre, que já permitem tirar algumas conclusões sobre o mês de abril, não deixam margem para dúvidas. “Os números que temos das semanas que se seguiram ao fim do trimestre apontam para um afundar do consumo”. Face ao mesmo período de 2021, a quebra no volume das cestas deverá atingir os dois dígitos, revela o porta-voz da Centromarca.

“As pessoas estão a começar a sentir os efeitos dos aumentos e estão a fazer menos compras e, sobretudo, compras mais baratas”. Apesar de não haver ainda um corte total de categorias de produtos nos carrinhos de compras, há uma gestão mais cuidada do que se compra, explica Pedro Pimentel. “As pessoas não deixaram de comprar iogurtes, mas compram menos. Ou procuram comprar mais barato. Isso nota-se muito no aumento das vendas de marca própria. É esta a primeira ginástica das crises”.

Os anéis e os dedos

A ginástica passa também, aponta o estudo, pela maior procura por opções como formatos maiores em produtos de rotina, como é o caso dos cereais de pequeno almoço ou dos produtos lácteos fermentados, cuja frequência de compra aumentou 2% e 3%, respetivamente, em 2022 face a 2019. “O setor do grande consumo é resiliente”, nota Pedro Pimentel. “Num primeiro momento, não é a carne ou o peixe que as pessoas deixam de comprar. São os pneus do carro ou a televisão que vão ficar por trocar, porque são choques de despesa que não se quer ter” quando a palavra crise começa a pairar. “Primeiro vão-se os anéis. Em vez de produtos de 10 euros, compram-se produtos de oito. Quando as coisas pioram, aí sim, vão-se os dedos. Foi o que aconteceu no período da troika”, lembra o responsável.

Subida da inflação pode ter “efeitos dramáticos”, afirma Álvaro Santos Pereira

“Se esta crise se mantiver e se a elevação dos preços não tiver reflexo proporcional nos salários, vamos ter as pessoas a passar um mau bocado daqui por pouco tempo. Isso ainda não está a acontecer porque nos dois anos de pandemia acabámos por não gastar tanto, houve uma poupança forçada. Isso permite encarar esta primeira fase de forma menos dramática. Se as coisas continuarem, vamos ter dificuldades grandes”, reforça a Centromarca.

No que toca à inflação, “estamos a falar de uma coisa que não víamos há 30 anos”. A forma de gerir o fenómeno “é quase como ter que ir à escola outra vez, para operadores económicos, consumidores e até o Estado”, ressalva. Do lado das empresas, a perspetiva da Centromarca, apesar da resiliência, “é que isto não é para durar três meses, é para durar um ano e meio ou dois anos, e vai ser muito duro”.

Além da inflação, Pedro Pimentel lembra ainda outra variável que, não estando relacionada com o consumo, bate de frente no poder de compra das famílias: a subida iminente das taxas de juro. “A franja de pessoas a quem o crédito à habitação pesa no orçamento familiar é elevada. Mais um ponto percentual nos juros significa entre 60 e 80 euros menos de rendimento disponível. Estamos a falar de uma quebra significativa em termos de consumo. Do lado das empresas isto está a criar alguma ansiedade“, admite o responsável.

A aldeia da marca branca

São conhecidas como “marcas brancas”, mas no setor o termo não colhe simpatia. Já entre os consumidores, os produtos destas marcas atraem cada vez mais. Segundo o estudo da Kantar, as chamadas Marcas da Distribuição (MDD) registaram um crescimento nas vendas de 5,2 pontos percentuais entre 2019 e 2022. O peso atual das marcas brancas na cesta de compras dos portugueses ascende a 41,1%, que compara com os 35,7% do primeiro trimestre de 2019.

Para ilustrar o crescimento destas marcas no carrinho de compras dos consumidores nacionais, o estudo recupera os números de 2011, quando o país estava prestes a ser intervencionado pela troika. No primeiro trimestre desse ano, a marca própria valia 37% das compras das famílias. Em 2012, com o “boom” das promoções, do qual o célebre 1.º de maio do Pingo Doce é o melhor exemplo, o crescimento das marcas próprias sofreu uma quebra. Que seria recuperada, progressivamente, nos anos seguintes, para atingir máximos em 2022.

No atual cenário de “abandono” no consumo, são as marcas próprias as que se revelam mais resistentes, conclui o estudo. Entre as 29 categorias de produtos cujos preços aumentaram e que estão a perder compradores, as marcas brancas conquistaram quota em 26. Leite, refrigerantes, azeite e rolos de cozinha registam as subidas mais expressivas.

Segundo Pedro Pimentel, não é só o fator preço que explica a adesão dos consumidores a estes produtos, apesar de ser o motivo principal. “Quando as pessoas estão mais sensíveis ao preço, a marca própria é um refúgio”, sintetiza. Além deste, há ainda a questão da qualidade destas marcas, que foi aumentando, e a perceção dos consumidores em relação a estes produtos é hoje muito mais positiva do que há uma década.

“Dentro das marcas próprias já há uma segmentação, com padrões diferentes de qualidade, da mais básica à mais elaborada. Nesse aspeto, as marcas próprias estão hoje a trabalhar de forma muito idêntica às marcas de fabricante”, explica. “Não há más marcas próprias”, defende.

Há ainda um terceiro fenómeno “muito relevante”, explica o responsável, “que é a competição direta entre marcas próprias”. Ou seja, há cadeias, como o Continente, Pingo Doce, Auchan ou Intermarché, exemplifica Pedro Pimentel, que vendem entre 35% e 40% de marca própria. Outras, como o Lidl, Aldi, Mercadona e, num escalão abaixo, Minipreço, vendem cerca de 80%. “O crescimento das marcas próprias também se explica com a concorrência entre elas”, refere. Foram estas cadeias que, nos últimos dois anos, mais cresceram no mercado português. “Não só pelo preço, mas porque as pessoas gostam do modelo e dos produtos”, refere. “E, por crescerem, arrastam o peso da marca própria no total das vendas. Estas cadeias ganharam quase 3% de quota de mercado. Por inerência, a marca própria ganha também quase 3% de quota. O crescimento destas cadeias no mercado faz com que o número cresça por esta via”, diz Pedro Pimentel.

Compras online: relações à distância não duram

Foi o grande fenómeno da pandemia. Apesar das fragilidades demonstradas, as compras online foram a tábua de salvação de muitos consumidores, e das próprias marcas e retalhistas, durante os confinamentos. Agora que o pior passou, e que a normalidade está de regresso, o que restou das compras à distância? “Muitos experimentadores do online no confinamento não voltaram“, concluem os especialistas da Kantar. Porém, “os que ficaram compram mais vezes e são mais fiéis”.

De acordo com os especialistas, a penetração do online nos lares portugueses passou de 15% no primeiro trimestre de 2020 para 22,6% no mesmo período de 2021, tendo descido para os 16,8% nos primeiros três meses de 2022. Os reformados, refere o estudo, são o grupo que mais contribui para o crescimento do canal face a 2020. No que toca à fidelidade em atos de compra, esta aumentou de 7,7% em 2020 para 9,5% em 2021, tendo recuado para 8% no primeiro trimestre de 2022. Os especialistas defendem que as taxas de entrega podem ser uma barreira à implantação do hábito da compra online.

“Tivemos um crescimento explosivo em 2020, e tivemos algumas bolsas de crescimento sempre que os confinamentos foram maiores“, detalha Pedro Pimentel. “Estamos a falar das compras online de supermercado, não é de roupa ou viagens. E o online do supermercado tem muita relação com a nossa mobilidade. Temos uma densidade de lojas muito grande em todo o país, as pessoas não têm a mesma necessidade de recorrer ao online uma vez reposta a normalidade”, destaca.

Segundo o responsável, a evolução das compras online está nesta altura num planalto. “Não houve crescimento, até houve uma ligeira quebra no início de 2022 face aos dois anos anteriores, mas estamos em patamares superiores a 2019”. No entanto, o online continua a representar uma “franja pequena” do consumo total: em 2021 valeu menos de 4% das vendas totais de supermercado. Por cada 100 euros vendidos, menos de quatro dizem respeito ao digital.