O que nos estão a dizer os mercados quando as ações de um banco derrapam 8,1% na semana em que apresenta resultados e o presidente da instituição se diz “satisfeito com os progressos realizados” na reestruturação operacional do banco? Uma desvalorização de 8,1% que surge — importa acrescentar — quando o valor do banco já tinha caído para quase metade em bolsa desde o início do ano. Uma leitura possível da mensagem transmitida pelos mercados é que, como um analista já avisava em maio, os problemas desse banco podem, mesmo, ser “inultrapassáveis“. Porque é que isto é preocupante? Porque esse banco se chama Deutsche Bank, um ícone da Alemanha do pós-Guerra e uma das instituições financeiras mais poderosas do mundo — tão poderosa que, para o FMI, se transformou no maior risco a nível mundial para a estabilidade financeira.

Quase três meses depois de ter alertado que os problemas do Deutsche Bank (DB) podiam ser “inultrapassáveis”, o analista da Bernstein Research James Chappell mantém os mesmos receios em relação ao banco alemão. Contudo, está ainda mais preocupado porque o DB é um banco muito focado na banca de investimento e quem depende dessa área sofreu um revés, mais um, com o voto britânico pela saída da União Europeia. Mesmo que não se confirme, o Brexit já está a perturbar negócios e a lançar sobre os mercados uma nuvem de incerteza que penaliza a atividade na banca de investimento. E se Londres deixar de ser o centro financeiro da Europa, bancos como o DB irão suportar custos muito elevados para reestruturar operações, deslocalizar unidades e dispensar pessoas.

Maior risco para a estabilidade financeira mundial

↓ Mostrar

↑ Esconder

No final de junho, um relatório sobre estabilidade financeira do FMI apontou o Deutsche Bank como a principal fonte potencial de risco sistémico no sistema financeiro global, seguido por outros dois gigantes: HSBC e Credit Suisse. “A importância relativa do Deutsche Bank demonstra a importância da gestão do risco, da supervisão intensa dos bancos de importância sistémica e do escrutínio apertado das suas exposições transfronteiriças, bem como da garantia rápida de que existe capacidade para implementar o novo regime de resolução”.

A vida não está fácil para a banca europeia, de um modo geral. Os bancos convivem com crescimento baixo, taxas de juro nulas e fardos de dívida antiga que, em muitos casos, se tornou um legado pesado e constrangedor. Por outro lado, há regulação cada vez mais complexa e requisitos de capital que tornam proibitiva a tomada de alguns riscos. Muitos bancos anteciparam este cenário e reestruturaram as suas operações a tempo — daí que ao longo dos últimos anos já se tenha perdido a conta ao número de notícias sobre grandes investment banks a reduzir trabalhadores e a fechar operações.

Contudo, enquanto muitas gigantes da banca, como o Barclays, o Lloyds (de António Horta-Osório) e o Société Génerale, davam um passo atrás no rescaldo da grande crise financeira, o DB viu aqui uma oportunidade para reforçar a aposta na banca de investimento. Numa altura em que muitos analistas já questionavam a solidez do banco, o DB chamou os investidores para um aumento de capital de oito mil milhões de euros, numa aposta na conquista de quota de mercado — algo que teria dado frutos sumarentos ao banco alemão se a atividade na banca de investimento tivesse melhorado. Mas não foi isso que aconteceu, muito pelo contrário.

▲ Depois da crise, enquanto outros bancos recuaram, o Deutsche Bank viu uma oportunidade para reforçar e conquistar quota de mercado. Mas a aposta não está a ser bem sucedida.

ARNE DEDERT/EPA

Envolvida num escândalo de manipulação de taxas de juro e a ter de pagar coimas multimilionárias em várias jurisdições, a administração responsável por essa aposta na banca de investimento — a liderança bicéfala de Anshu Jain e Jürgen Fitschen — anunciou a saída de cena no início de 2015. Fitschen abandona no final do ano mas Anshu Jain já cedeu o cargo a um banqueiro vindo do suíço UBS, John Cryan, que recebeu as chaves do gigante alemão para encontrar uma saída para o banco e uma solução para os seus (muitos) problemas.

Na análise de James Chappell, especialista do Bernstein Research, “o principal problema do Deutsche Bank é que tem demasiada alavancagem“, ou seja, demasiados investimentos e demasiada dívida para a quantidade de capital próprio. Em nota enviada ao Observador, o especialista calcula que o rácio de alavancagem rondará as 40 vezes (fonte oficial do Deutsche Bank informou que o rácio está, atualmente em 29 vezes), um valor que obriga o banco a fazer alguma coisa.

Esse alguma coisa pode ser um aumento de capital, mais um, mas isso seria altamente penalizador para o valor do banco e será o último recurso de John Cryan. Não foi para isso que ele foi trazido para o banco. Mas a desvalorização das ações na bolsa indica que é exatamente isso que os investidores estão a antecipar — não restará alternativa ao DB que não voltar a chamar os investidores para reforçarem o capital do banco e as novas ações terão de ser vendidas a um grande desconto para atrair os investidores.

▲ John Cryan assumiu a (co-)presidência do Deutsche Bank em outubro e, de imediato, anunciou planos para eliminar 35 mil postos de trabalho e sair de 10 países. (Foto: Thomas Lohnes/Getty Images)

Getty Images

Nos últimos anos, os acionistas já foram chamados a injetar 22 mil milhões de euros no banco, em sucessivos aumentos da capital, pelo que sem luz ao fundo do túnel o Deutsche Bank corre o risco de ser considerado um poço sem fundo em que ninguém vai querer investir. “Enfrentando um mercado de crédito com muito baixa liquidez, o que condiciona o Deutsche Bank na sua capacidade de reduzir a alavancagem [através da venda de ativos], e uma rentabilidade muito reduzida, é difícil imaginar como o Deutsche Bank conseguirá sair deste círculo vicioso sem reforçar o capital. O presidente [John Cryan] tem evitado seguir esse caminho, para já, confiante de que a auto-ajuda será suficiente, mas com a aversão ao risco que existe atualmente nos mercados é difícil acreditar que terá sucesso“, escreveu James Chappell na nota de investimento em que recomendou aos clientes “Vender” as ações.

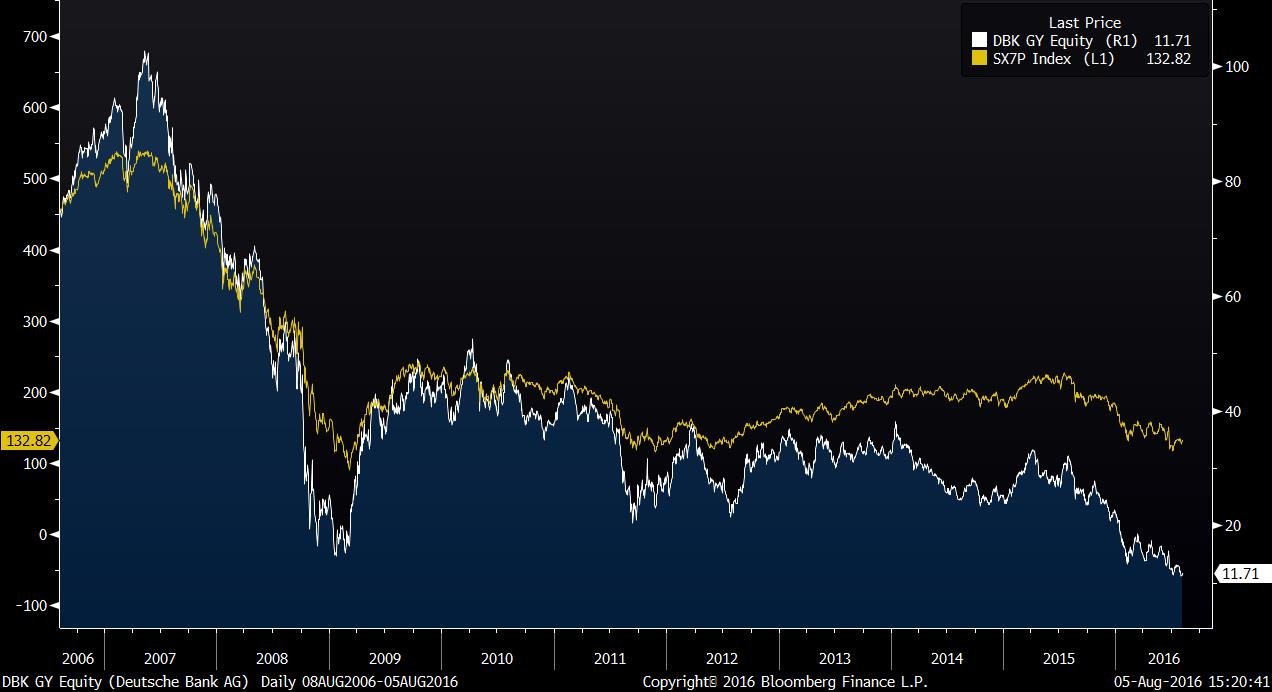

O título cotava a mais de 14,50 euros na altura, mas Chappell atribui-lhe um preço-alvo de 9 euros. Não caiu tanto, pelo menos até agora, mas a cotação já está abaixo de 12 euros. (clique/toque no gráfico para ampliar)

Ações do Deutsche Bank caem para metade desde o início de 2016

A ação do Deutsche Bank está a cotar a um rácio de 0,23 face ao valor contabilístico, o que significa que o mercado está a atribuir um valor à ação que é menos de um quarto do que a instituição valeria, em teoria, se entrasse em liquidação. Uma das explicações possíveis para esse facto é que os investidores não acreditam que o balanço do banco tenha o valor que se acredita.

E foram esses receios que, no início do ano, levaram muitos investidores a admitirem que o DB estaria prestes a incumprir com o pagamento de algumas obrigações híbridas que vendeu no mercado. Numa altura em que o valor desses títulos — que contam como capital aos olhos dos reguladores — já espelhavam as dificuldades, o banco aproveitou os preços mais baixos para recomprar quase cinco mil milhões de euros nestes títulos de dívida, antecipando o seu reembolso e tentando enviar uma mensagem de tranquilidade ao mercado.

Schäuble não tem “quaisquer preocupações” com o banco

A estratégia funcionou, durante algumas semanas, mas os problemas subjacentes não foram resolvidos — sobretudo a incapacidade de gerar lucros e receitas que se vejam — e a ação continua a cair, apesar de o ministro das Finanças alemão, Wolfgang Schäuble, ter garantido que não tem “quaisquer preocupações” em relação ao banco.

A divulgação dos resultados trimestrais, no final de julho, voltou a aumentar a pressão sobre o Deutsche Bank, com a comunicação ao mercado de uma quebra de 98% nos lucros — culpa dos custos que o banco está a assumir com a reestruturação e da baixa rentabilidade da área de negociação em mercados e banca de investimento, a principal área de atuação do DB (mais do que a banca comercial e a gestão de património, por exemplo).

▲ Foi em resposta a uma questão sobre a saúde do Deutsche Bank que, no final de junho, Wolfgang Schäuble se irritou e se disse mais preocupado com Portugal. (Foto: EMMANUEL DUNAND/AFP/Getty Images)

AFP/Getty Images

A banca de investimento representa quase três quartos dos lucros do Deutsche Bank. Contudo, apesar de todos os recursos aí dispendidos, o banco alemão não tem uma posição assim tão destacada nos vários ramos da banca de investimento — só está no top 5 em quota de mercado em marketing e negociação de obrigações, câmbios e matérias-primas (FICC). “Esta área de negócio exige uma excelente eficiência ao nível dos custos, algo que o Deutsche Bank não tem”, escreve o MacQuarie numa nota de análise em que defende que o Deutsche Bank terá de cortar os custos em 30% para se tornar rentável.

Em fevereiro, na altura em que o Deutsche Bank recomprou os títulos de dívida, o presidente John Cryan garantiu em carta aberta aos funcionários que o banco estava “sólido como uma rocha”. Mas, alguns meses volvidos, no relatório de resultados apresentado em julho, John Cryan já alertou que “se o clima económico fraco persistir, teremos de ser ainda mais ambiciosos no que diz respeito ao ritmo e à intensidade da nossa reestruturação”. Ser “ainda mais ambiciosos” significa fazer mais do que eliminar os 35 mil postos de trabalho que o banco disse, em outubro, que iria eliminar — e mais rapidamente. (O valor de redução de efetivos foi, entretanto, reduzido para cerca de 15.000 mil postos de trabalho, sobretudo porque alguns quadros dos 35.000 pertenciam ao Postbank).

Um problema potencialmente devastador: derivados financeiros

Porém, os problemas do Deutsche Bank não são de agora. Já em 2013, a Reuters entrevistou um alto responsável de um regulador norte-americano que dizia que o Deutsche Bank estava “horrivelmente subcapitalizado“. A situação do banco alemão, com importantes operações nos EUA, era “horrível. Eles não têm qualquer margem para erro“. Este ano a unidade norte-americana do Deutsche Bank voltou a chumbar no teste de stress aos seus planos de capital. O regulador norte-americano deu nota muito positiva ao capital quantitativo da unidade norte-americana mas falou em “fraqueza generalizada e substancial” nos processos de planos de capital, segundo a Reuters.

Ainda assim, nos testes de stress europeus, divulgados em final de julho, o Deutsche Bank teve um resultado melhor do que em 2014, o que ajudou um pouco a aliviar os maiores receios sobre o banco.

O que são instrumentos derivados?

↓ Mostrar

↑ Esconder

Um instrumento financeiro derivados é aquele cujo valor está indexado ao valor de um ativo subjacente. Trata-se de um contrato financeiro que não tem, portanto, qualquer valor direto e intrínseco — o seu valor é definido pelas expectativas de valorização ou desvalorização do ativo subjacente. Os contratos derivados mais comuns são os contratos de opções e os contratos futuros, que dão ao seu detentor a opção de comprar (ou não) um ativo numa data definida. Outros instrumentos derivados também muito usados são os forwards e os swaps de taxa de juro, por exemplo. No geral, os derivados são usados como mecanismos de proteção contra a flutuação do preço de um dado ativo, mas podem ser negociados de forma isolada, sem que o investidor que os compra tenha qualquer exposição ao ativo.

O mercado identifica no DB um problema de capital e tem muitas dúvidas sobre o que poderá acontecer no banco caso os problemas se intensifiquem. Sobretudo porque os críticos das novas regras da resolução bancária na Europa dizem que estas podem ser ótimas para gerir o fracasso de pequenas instituições mas podem revelar-se inadequadas para problemas em instituições de grandes dimensões. Mas o que mais preocupa mais os investidores (e o FMI, por sinal) é a exposição do Deutsche Bank a instrumentos financeiros derivados complexos — com algumas semelhanças com aqueles que atiraram o Lehman Brothers ao chão em 2008.

Segundo dados do Banco de Pagamentos Internacionais (BIS), havia em maio 493 biliões (milhões de milhões) de dólares em valor total (nocional) em todo o mundo. Dados recentes avançados pelo Deutsche Bank indicam que o banco alemão será dono de quase 15% desse valor total — o impressionante valor de 73 biliões de dólares só numa instituição financeira.

Este é um valor bruto e não significa que o Deutsche Bank corra o risco de ter perdas neste montante (mais de 20 vezes o PIB anual da Alemanha) mas as crises do Lehman Brothers e da seguradora American International Group (AIG), em 2008, mostraram como as exposições a derivados podem tornar-se um barril de pólvora muito rapidamente se houver dúvidas sobre a solvabilidade da instituição financeira. É por isso que os investidores continuam intranquilos mesmo quando o banco garante que a exposição líquida é apenas de 18,3 mil milhões, ainda assim mais do que o seu atual valor total em bolsa. Em julho, a The Economist referia-se ao Deutsche Bank como um banco “zombie”.

Kevin Dowd, economista do Cato Institute e professor de Finanças da Universidade de Durham, em Inglaterra, diz que é altamente questionável que os riscos que o Deutsche Bank enfrenta se limitem a 18,3 mil milhões. As formas de cálculo que o banco utiliza para chegar a esse número não parecem estar a convencer os investidores bolsistas, que se lembram bem que o Lehman Brothers reportou, também, nas vésperas do colapso, um cálculo de exposição líquida que se revelou o eufemismo do século.

Numa análise aprofundada da situação de capital do Deutsche Bank, a que chamou Is Deutsche Bank Kaputt?, Kevin Dowd chegou a uma conclusão simples: “correndo o risco de vir a ter de engolir o que estou a dizer, não vejo forma de o Deutsche Bank conseguir continuar a operar sem algum tipo de intervenção — o que era um problema crónico tornou-se um problema agudo“. Com os mercados ainda a digerirem as implicações do Brexit, “o Deutsche Bank assemelha-se a um boxeur encurralado a um canto do ringue: mais um golpe poderá ser suficiente para o deitar abaixo, por KO”.

Se assim for, diz Kevin Dowd, existem três opções: ou (1) o banco é deixado falir, (2) há um bail in com perdas para os investidores ou (3) há um resgate (bail out) com dinheiros públicos. O primeiro cenário pode ser excluído, diz o economista, porque “as autoridades alemãs e o BCE nunca deixariam o Deutsche Bank falir”, já que isso “poderia desencadear um colapso no sistema financeiro europeu — o Deutsche Bank é demasiado grande para se deixar falir”. Restam, portanto, as outras duas hipóteses.

Aí, o bail in não seria solução para o problema porque “iria causar grandes perdas aos investidores envolvidos e, de qualquer forma, não existe capital suficiente” para cobrir o problema através de uma recapitalização por via interna. A única hipótese poderá, portanto, ser um resgate com dinheiro dos contribuintes — “ignorem o facto de que as regras europeias não o permitem e que nos foi prometido que isso nunca mais aconteceria”, diz Kevin Dowd. Se os problemas no Deutsche Bank o levarem ao pior cenário, vai olhar-se para o problema como algo que “tem de ser resolvido whatever it takes“, ou seja, custe o que custar.

(Texto atualizado às 15h30 com rácio de alavancagem atualizado do Deutsche Bank que, de acordo com fonte oficial, ronda as 33 vezes e não as “cerca de 40 vezes” estimadas pelo analista James Chappell, do Berenberg. O texto foi, também, atualizado com mais informação sobre a prestação do DB nos testes de stress norte-americanos e europeus e sobre a redução de efetivos prevista)