Se há gráficos que têm o potencial de nos ajudar a perceber o que se passa no mundo, o que reproduzo em baixo, retirado de um estudo de Christoph Lakner e Branko Milanovic, publicado na World Bank Economic Review, em 2016, é um deles.

Este gráfico descreve como diferentes segmentos da população mundial beneficiaram com o crescimento económico entre 1988 e 2008 (ou seja, entre a queda do Muro de Berlim e a Grande Recessão). Vemos que a população que se encontra no percentil 55 do rendimento foi a que mais beneficiou com essas duas décadas de crescimento (e também quem está acima do percentil 99, ou seja o top 1%). Entre os percentis 80 e 95 está quem menos beneficiou.

E quem são uns e outros? 90% dos que mais ganharam estão nas economias asiáticas. Aqueles que pouco ou nada ganharam, mas que até estão relativamente bem na distribuição global do rendimento, correspondem à classe média-baixa da Europa e dos Estados Unidos. A uma escala mundial, quem mais beneficiou com a globalização foram os habitantes dos países menos desenvolvidos. Dentro dos países mais ricos, as desigualdades aumentaram, com a classe média/média-baixa a estagnar e as classes mais altas a ver o seu rendimento crescer bastante.

Mas será que podemos atribuir esta evolução à globalização? É possível que a informatização, automatização e robotização da economia dêem o seu importante contributo, mas muito provavelmente a globalização também. No ano passado, a revista The Economist dedicou um dossier a “seis grandes ideias económicas”. A terceira da série é o teorema de Stolper-Samuelson, inicialmente formulado em 1941. Para formular esse teorema, Wolfgang Stolper e Paul Samuelson recorreram a um modelo matemático de comércio internacional que apenas tinha dois factores produtivos, capital e trabalho. De forma simplificada, poderemos enunciar o resultado a que chegaram da seguinte forma: os trabalhadores dos países com relativamente mais capital verão os seus salários reais descer à medida que o comércio internacional aumenta. Tendo o mundo ocidental mais capital que o restante, eram os seus trabalhadores que poderiam ter mais a perder. Este modelo era demasiado simples, mas, mais tarde, foram introduzidos novos ingredientes, como a co-existência de trabalhadores qualificados e pouco qualificados, para se concluir que, nos países com relativamente mais trabalhadores qualificados, os menos qualificados ficarão a perder com o incremento do comércio livre. Passando do modelo para a realidade, rapidamente percebemos que estes trabalhadores pouco qualificados que ficam a perder com a globalização são as classes menos favorecidas dos países desenvolvidos.

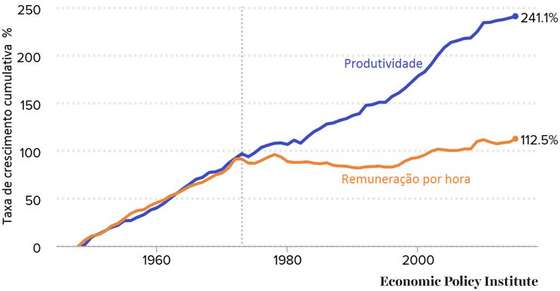

Podemos ver o teorema em acção no gráfico abaixo, retirado do Economic Policy Institute, onde está representada a evolução da produtividade e do salário de um operário (blue-collar worker) nos Estados Unidos entre 1948 e 2015. Como se pode ver, desde 1980, o salário deixou de acompanhar os aumentos de produtividade. Os aumentos de produtividade foram para algum lado, mas não para o trabalhador médio.

Olhando para o mundo como um todo, tudo isto pode parecer injustificado. Porque nos haveremos de preocupar especialmente com estas pessoas que, de um ponto de vista global, até estão muito bem (entre o percentil 80 e 90)? Independentemente de concordarmos com a formulação do problema nestes termos (e eu não concordo), a verdade é que há uma resposta incontornável a esta pergunta. Porque o mundo ocidental vive em democracia e estas pessoas votam. As consequências políticas do Teorema de Stolper Samuelson tornam-se mais claras se o enunciarmos ao contrário. Em vez de se dizer que abrir fronteiras prejudica os trabalhadores menos qualificados, poder-se-ia dizer que fechá-las vai beneficiá-los. Não são os asiáticos, que mais beneficiaram com a globalização, que votam em Inglaterra, nos Estados Unidos ou em França. Nada mais natural do que quem perde com a globalização ir votar em quem lhes promete proteccionismo. Este é um terreno fértil para candidatos como Donald Trump ou Bernie Sanders, Marine Le Pen ou Jean-Luc Mélenchon, ou para movimentos como o do Brexit.

Indo ainda mais atrás na História do Pensamento Económico, pelo menos desde David Ricardo e do seu Teorema das Vantagens Comparativas que sabemos que o comércio internacional beneficia todos os países envolvidos. Em economês, isto significa que os benefícios do comércio livre excedem os custos pelo que, em princípio, através de políticas redistributivas é possível compensar os perdedores para que todos sejamos ganhadores. Estas últimas eleições e referendos mostram- nos que se queremos usufruir das vantagens de um mundo cada vez mais globalizado e ao mesmo tempo preservar as nossas democracias temos mesmo de passar do “em princípio” para a prática.

Discutir uma política redistributiva que garanta que não há perdedores ou que, pelo menos, seja satisfatória para os perdedores da globalização não é fácil. É necessário encontrar as melhores formas de os apoiar. Pode passar por transferências monetárias directas, por apoios à reconversão profissional, investimento na educação de adultos, investimento na educação dos filhos (as pessoas poderão aceitar alguns custos, desde que vejam uma esperança para os seus descendentes), etc. Simultaneamente, tem de se discutir a melhor forma de financiar essas políticas.

Aumentar impostos sobre os factores produtivos é má política. Impostos e taxas que incidam sobre rendimentos do trabalho (por exemplo, IRS e TSU) agravam os custos laborais. Impostos sobre o capital (por exemplo o IRC) afugentam as empresas e são uma excelente forma de garantir que ninguém cá quer investir. Aumentar impostos sem ter em conta o impacto na competitividade externa é a receita para o disparate.

Na verdade, impostos sobre o rendimento são bastante ineficientes de um ponto de vista económico, pois geram todo o tipo de distorções. Por exemplo, é para evitar pagar tanto IRS e TSU que muitas empresas dão carros a alguns dos seus quadros. Por outro lado, o Estado, percebendo isto, já tem impostos específicos sobre os carros, sendo que neste caso a tributação é cega. Independentemente do carro fazer parte da remuneração de algum colaborador, desde que reunidas as condições de tributação autónoma, a taxa é aplicada. Para além disso há que fazer contas porque com taxas de tributação de 35% há casos em que a opção mais rentável é mesmo a de tributar em IRS. E, naturalmente, se o rendimento paga imposto, também os dividendos devem pagar impostos. Por isso, os donos das empresas evitam distribuir dividendos, tornando-se assim necessário cobrar IRC, mesmo que os lucros não sejam distribuídos (e, quando o são, há dupla tributação).

Para se ter uma ideia de como estas regras se tornaram absurdamente complicadas considere o caso da tributação de dividendos em sede de IRS. Simplificando, se o titular do rendimento não optar pelo englobamento é tributado a uma taxa de 28%. Caso opte pelo englobamento volta a ter que fazer contas. Pelo suposto mecanismo de eliminação de dupla tributação em IRS o rendimento só será considerado em 50%; no entanto, há que acrescentar a sobretaxa extraordinária variável (entre 0,88% e 3,21%) e ainda a taxa adicional de solidariedade de 2,5% para rendimentos globais entre 80.000 e 250.000€ e de 5% para rendimentos globais acima de 250.000. Muitos mais exemplos poderiam ser dados, mas é fácil de perceber que o resultado de décadas de tributação de rendimento, com este jogo do gato e do rato, é um labirinto fiscal que torna os códigos incompreensíveis ao cidadão comum.

Tudo isto leva as empresas a gastar muitos recursos a fazer optimização fiscal, entupindo os tribunais com litígios com as autoridades tributárias. Basta ver as despesas que as empresas têm em tarefas não produtivas – com advogados, fiscalistas, contabilistas e consultoras – para ter uma ideia dos custos que toda esta encruzilhada causa.

Sobram, então, dois tipos de impostos. Os impostos pigouvianos e os impostos sobre o consumo, o famoso IVA. Os impostos pigouvianos são aqueles que se aplicam quando uma transacção tem efeitos negativos que não são tidos devidamente em conta pelas partes. O exemplo típico é o da poluição. Ao se impor um imposto sobre emissões de carbono, obriga-se as pessoas a terem em conta o dano que causa ao ambiente andar de automóvel. Este tipo de impostos aumenta a eficiência, pelo que devem ser a primeira escolha de um economista. Mesmo que não gerassem receitas, deveriam ser aplicados. O facto de gerarem receitas fiscais é um bónus a aproveitar. Mas, infelizmente, estes impostos não só não são suficientes para gerar todas as receitas necessárias, como têm também efeitos negativos na competitividade externa, pelo que exigem forte coordenação internacional, o que se tornou mais difícil com a eleição de Trump.

Ficam os impostos sobre o consumo. Uma taxa de imposto única sobre o consumo é, provavelmente, o imposto com menos efeitos distorcivos que se possa imaginar. Neste momento, o IVA já representa mais de 35% das receitas fiscais do Estado português, gerando mais receitas do que o IRS. O ideal seria ir substituindo os diversos impostos, incluindo IRS e IRC, por IVA. Com um sistema destes, em que se taxa o consumo e não o rendimento, deixaria de haver necessidade de esconder rendimentos, pelo que os paraísos fiscais tenderiam a desaparecer (ou, pelo menos, a perder a sua importância) e empresas portuguesas teriam menos interesse em mudar domicílios fiscais para o estrangeiro. As estratégias, tantas vezes promovidas pelas consultoras, de criação de empresas fictícias em offshores para se pagar menos impostos deixariam de ter tracção. Por outro lado, aumentava-se a base fiscal, dado que rendimentos não declarados, como os gerados por actividades ilegais – o tráfico de drogas ou a prostituição, por exemplo – uma vez gastos, pagariam impostos sobre o consumo.

Muitas pessoas, principalmente de esquerda, acham esta hipótese horrenda. Consideram o IVA um imposto socialmente injusto, porque ricos e pobres pagam a mesma taxa. É ainda possível argumentar que, como a taxa de poupança dos mais ricos é mais alta, os pobres acabam por pagar mais impostos relativamente ao seu rendimento.

É certamente verdade que pessoas com rendimentos mais altos têm, em média, taxas de poupança maiores. Mas também é verdade que a poupança de hoje mais não é do que consumo no futuro. Claro que se pode argumentar que há poupança que nunca é consumida, mas isso resolve-se facilmente com um imposto sobre heranças. E mesmo sem impostos sobre heranças, na verdade, os herdeiros gostam de espatifar as riquezas recebidas. Há alguns estudos que nos dizem que grande parte das heranças já não chega à terceira geração. Ou seja, na prática, todo o rendimento acaba por ser consumido, pelo que o argumento não é muito sólido.

O argumento da progressividade fiscal é mais relevante e, em Portugal, é mesmo um requisito constitucional. Este assunto é ainda mais grave se se tiver em consideração que a taxa de IVA deve ser igual para todos os bens, para evitar distorções económicas. John Cochrane, professor na Universidade de Chicago, fez uma sugestão que poderá responder a esta crítica. Imaginem que, em vez de se taxar o rendimento, apenas se cobram impostos sobre o consumo a uma taxa única de, por exemplo, 50%. Em contrapartida, para os primeiros 10.000€ gastos, o governo reembolsa todos os impostos pagos pelo contribuinte, pelo que, na verdade, a taxa de imposto efectiva é zero. Nos 20.000€ seguintes, o governo devolve quatro quintos dos impostos pagos, pelo que, na realidade, a taxa de imposto é de 10%. De seguida, devolve três quintos do imposto pago (a que corresponde uma taxa de 20%) e assim sucessivamente. Naturalmente para despesas acima de um determinado nível, por exemplo 100.000€, já não há lugar a qualquer devolução de imposto, pelo que a taxa efectivamente paga seria de 50%.

Como se pode perceber no exemplo anterior, a progressividade fiscal é assegurada, garantindo que quem mais gasta paga taxas de impostos mais altas. Na era dos pagamentos electrónicos, uma solução destas é tecnicamente viável, podendo mesmo considerar-se a hipótese de a devolução do IVA ao contribuinte ser automática e instantânea.

Com a globalização e a revolução tecnológica, a desigualdade é uma inevitabilidade. Com ela, gostemos ou não, ressurgem movimentos populistas que gostaríamos que se mantivessem no caixote de lixo da história. Está na altura de percebermos que a nova globalização exige tanto uma nova direita como uma nova esquerda. A esquerda tem de entender que a competitividade não é uma questão fútil e a direita tem de compreender que políticas de redistribuição não são uma escolha, mas sim uma necessidade.