No filme-êxito de 1999, que fez de Keanu Reeves uma estrela, os seres humanos estavam ligados à rede elétrica, pela nuca, para terem a sua energia sugada enquanto andavam entretidos na “simulação” que era a Matrix. A política monetária que tem sido seguida nos últimos anos, marcada pelos juros baixos e pela intervenção massiva do banco central, pode produzir o mesmo efeito sobre a geração mais jovem, explica Richard McGuire, o responsável pela área de taxas de juro do banco holandês Rabobank.

Por um lado, os juros baixos são uma ótima notícia — incluindo para esses mesmos jovens, que se dirigem a um banco para financiar a compra de uma casa, por exemplo — mas acreditar apenas nesse lado da história equivale a tomar o comprimido azul, servido pela personagem Morpheus, e continuar a ver só o lado “cor-de-rosa” da política monetária.

Há um outro lado desta história, para quem quiser tomar o comprimido vermelho e ver “quão funda é a toca do coelho”, como avisava Morpheus. Em entrevista ao Observador, durante uma passagem recente por Lisboa, Richard McGuire defende que os juros baixos estão na origem de variadíssimos problemas na nossa sociedade, desde os salários que não sobem até às empresas que não investem, passando pelo perigo do populismo.

“Os estímulos monetários foram totalmente desaproveitados”

Quais são os grandes temas nos mercados financeiros, a que estão atentos, à medida que nos aproximamos de 2019?

Aquilo que estamos a estudar é a razão por que as taxas de juro nos EUA estão a subir, porque não achamos que é pela razão que se diz. No início do ano toda a gente dizia que os juros iam subir por causa da oferta, isto é, mais endividamento associado ao plano fiscal dos republicanos. “Um défice de um bilião de dólares é, afinal de contas, um défice de um bilião de dólares”, disse-nos um cliente nos EUA, recentemente. Mas nós temos defendido que isso não é verdade: não é a relação entre a oferta e a procura que está a empurrar as taxas de juro para cima, são as expectativas de inflação relacionadas com a subida dos preços do petróleo até outubro (e que, entretanto, se inverteu por completo).

Foi o petróleo que fez subir os juros. Mas o petróleo já não está a subir

↓ Mostrar

↑ Esconder

É uma explicação um pouco técnica, mas eis a razão por que Richard McGuire não acredita que as taxas de juro estão a subir por oferta e procura. “Os preços das obrigações sobem e descem no mercado secundário, são sensíveis à oferta e à procura. Mas as taxas swap não são negociadas em mercado, são negócios bilaterais over the counter, que não são sensíveis a oferta e procura. Neste momento, estão ambos a subir ao mesmo tempo (ao contrário do que aconteceu quando Ben Bernanke começou a retirar os estímulos, nos EUA), o que nos diz que não é uma questão de oferta e procura de dívida: e, na nossa opinião, isso deve-se às expectativas de inflação. E essas expectativas de inflação estão correlacionadas com o preço do petróleo, que esteve a subir até outubro mas caiu a pique e está em bear market“.

Quais são as implicações disso, para a economia e para os mercados?

A principal implicação é que, se as expectativas de inflação são o principal fator a dominar as taxas de juro, então, para que as taxas de juro subam no próximo ano é preciso que haja expectativas de inflação ainda mais elevadas. E, para isso, seria necessário haver preços do petróleo mais elevados — e não é isso que está a acontecer.

Mas, com as taxas de desemprego em mínimos em várias partes do mundo, não é expectável que a inflação encontre suporte na subida de salários, que poderá verificar-se?

Isso não vai acontecer. Os salários não vão subir, como não têm subido até agora.

Porquê?

Têm sido avançadas várias explicações para isso, como a tecnologia, a robotização, a globalização. Mas há uma outra “zação” de que se fala menos: a financialização. Este é o processo, que acelerou nos anos pós-crise, através do qual as empresas investem em ativos financeiros em vez de investirem em ativos reais e em salários. Estou a falar de coisas muito específicas, como as empresas a usarem o financiamento barato para comprar ações próprias, para pagar dividendos, para fazer fusões e aquisições. São coisas que estimulam o valor bolsista das empresas mas que fazem pouco pelo investimento em ativos fixos, em ganhos de produtividade. E é sabido que para se pagar mais salários sem ganho de produtividade isso só pode acontecer à custa de uma coisa: dos lucros. E as empresas não querem lucros mais baixos, os lucros estão diretamente ligados ao desempenho bolsista e, por sua vez, à remuneração do acionista e à remuneração dos administradores.

Livros de Economia são para "queimar e atirar janela fora"

↓ Mostrar

↑ Esconder

Salários mais elevados porque o mercado de trabalho está em boa forma? “Esqueça”, diz Richard McGuire. “A curva de Philips está morta, saiu de moda como a mini-saia na década de 70. Se tiver um livro de economia em casa, o melhor a fazer é atirá-lo janela fora, ou deitar-lhe fogo. Melhor: deite-lhe fogo e atire-o janela fora”. As teorias já não funcionam, porque dizem que quando o capital está barato em relação ao trabalho, as empresas investem em capital. Quando o trabalho está barato em relação ao capital, as empresas investem em trabalho. Mas não estão a investir em nenhuma das duas: não estão a aumentar os salários nem estão a investir em investimentos fixos, reais. O dinheiro que têm — lucros e endividamento — está a ser usado em engenharia de valor financeiro.

Mas as empresas têm alternativa? Se o mercado de trabalho fica mais “apertado”, a teoria económica não nos diz que os salários tenderão a subir?

Têm alternativa, sim. E têm alternativa por uma razão que é definida por um palavrão mas que ajuda a compreender a situação atual: o monopsónio. Se ouviu o simpósio de banqueiros centrais, em Jackson Hole, este agosto, terá notado que vários representantes da Reserva Federal dos EUA falaram sobre os monopsónios.

Porque é que falar em monopsónios ajuda a perceber que os salários não estejam a subir?

Monopsónio é o contrário de monopólio. Isto é, um monopólio existe quando só há um vendedor de um determinado produto ou serviço. Um monopsónio é o contrário: é quando só há um (ou um pequeno conjunto) de compradores. E esta teoria está a ser usada para perceber porque é que, apesar de haver menos desempregados nos EUA e em muitas partes da Europa, os salários não estão a subir.

Dê-nos um exemplo prático, para ajudar a compreender melhor as implicações.

A teoria está relacionada com o facto de a tendência recente ser de concentração da produção nas mãos de poucas empresas, designadamente as “campeãs” tecnológicas: as Apple, Google, Facebook, são empresas que dominam a economia. Estão cada vez mais concentradas e, em vez de investirem mais em ativos fixos ou em investigação, investem na compra de outras. Pense: quando o Facebook compra o Instagram, por mil milhões de dólares, não há qualquer acréscimo de investimento produtivo. Quando o Facebook compra o Whatsapp, por 19 mil milhões, acontece o mesmo. Não há um monopsónio mas, em rigor, um oligopsónio, o que é a mesma ideia — poucas empresas a controlarem os setores, retirando poder negocial ao trabalho. O dinheiro que têm — lucros e endividamento — está a ser usado em engenharia de valorização financeira.

A política de juros baixos que é seguida há uma década tem um papel nisso?

Absolutamente. O que descrevi tem uma relação absolutamente direta com a política de juros baixos. Primeiro, porque se cria uma perceção de que os ativos financeiros só podem valorizar-se — e faz todo o sentido pensar isso, porque os governos e os bancos centrais enviaram uma mensagem a dizer que os ativos financeiros estão protegidos. Os programas de compra de dívida o que fizeram, em certa medida, foi nacionalizar os mercados financeiros. E, sendo assim, por que razão é que alguém há de investir no mundo real? Se compro um armazém novo não posso destruí-lo, não posso reverter esse investimento, mas se compro um ativo financeiro provavelmente vou conseguir vendê-lo sem dificuldades e, possivelmente, com mais-valia.

“As bolsas não estão a subir por otimismo. Estão a subir por medo”

É uma espécie de efeito colateral da política de juros baixos? As empresas estão a ser desincentivadas a investir no mundo real?

Se você é o presidente-executivo de uma empresa do Fortune 500, a sua remuneração depende, em parte, da evolução das ações. Portanto não importa saber porque é que as ações se valorizaram — desde que se valorizem. Quando Warren Buffett compra ações da Apple, ele não quer saber se a Apple se tornou mais produtiva ou se, simplesmente, gastou mais dinheiro a comprar ações da própria empresa [reduzindo o número de ações no mercado e, tendencialmente, fazendo subir o preço]. No outro dia fiz as contas: sabe quanto é que a Apple já entregou aos acionistas desde que iniciou, em 2012, o seu programa de remuneração do capital?

Quanto?

Mais do que a capitalização bolsista total de todas as empresas do índice S&P 500, exceto 18. É um dado incrível.

Está a falar de dividendos e recompra de ações?

Sim, dos dois, e de um terceiro: fusões e aquisições, que também está em recordes. Nunca as empresas se compraram tanto umas às outras, porque é tão barato ir ao mercado endividar-se para comprar outras empresas, eliminando concorrência. Os estímulos monetários foram totalmente desaproveitados, de um ponto de vista do investimento produtivo. E foi neste contexto que as bolsas subiram, até outubro, mesmo com a escalada da guerra comercial: não era porque toda a gente estava feliz, pelo contrário: as empresas, precisamente por terem medo, em vez de investirem em coisas reais, investiram na compra de ações próprias. Dados recentes da S&P mostram que no terceiro trimestre houve um novo recorde na compra de ações próprias – 194 mil milhões de dólares – e o recorde anterior tinha sido no segundo trimestre, e antes desse tinha sido o primeiro trimestre…

Portanto, como disse, as bolsas estão a subir por medo, não por otimismo.

Sim, olha-se para as bolsas e, à superfície, parece um sinal de confiança — mas não é, é preocupação. E há um outro efeito pernicioso da política de taxas de juro baixas: a criação de empresas zombie. O Banco de Pagamentos Internacionais (BIS) fez, recentemente, um estudo que olhou para empresas com pelo menos 10 anos de existência, cotadas em bolsa, e concluiu que 12,5% dessas empresas têm lucros operacionais inferiores ao custo da dívida. Portanto, são empresas que não são eficientes, estão ligadas à máquina — e a única razão por que não morrem é porque conseguem emitir dívida a custos baixos que lhes permite reembolsar a dívida antiga. É um esquema piramidal, mas ninguém se incomoda.

12,5% das empresas são zombies, em número ou em capitalização?

Segundo o BIS, são 12,5% das empresas, em número.

Mas os dados do BIS que me mostra terminam em 2016, acredita que a percentagem pode ser ainda maior agora?

Acredito que sim. Se acreditarmos que esta “financialização”, associada aos juros baixos, está a causar todos estes problemas que temos — e o populismo é outro, como podemos falar mais adiante — então se os juros subirem estas empresas vão ver-se num grande sarilho.

Será que a General Electric, que tem tido um ano marcado por grandes dificuldades, é um exemplo dessas grandes empresas zombie?

A General Electric (GE) pode ser um símbolo dos problemas que afetam milhares de empresas, à medida que os juros sobem. Nesta situação, os problemas não surgem de imediato, surgem devagarinho. A Fed já subiu a taxa de juro várias vezes: à medida que uma empresa como a GE tenta “rolar” a dívida, começa a sentir cada vez mais o peso dos custos de financiamento. Mas a GE não será a única.

“Juros não vão subir, como muita gente pensa”

Mas quando fala “num grande sarilho”, o que quer dizer? Estas empresas vão desaparecer? Vão despedir as pessoas?

É o que seria previsível, mas a questão é que a Reserva Federal poderá não ter estômago para provocar este reequilíbrio, subindo as taxas de juro de forma a que as empresas ineficientes desapareçam. Não acredito que isso acontecerá, porque a Reserva Federal tem um mandato duplo: inflação e emprego. Já se está a notar uma mudança de tom.

Mas este é um problema mais nos EUA ou, também, na Europa?

Não, é em todo o lado. Na Europa, também.

Então, acha que há um risco de as taxas de juro subirem na Europa tanto quanto subiram nos EUA? Acha que elas já estão a começar a subir (na Europa)?

Não, não diria. Não nos países do centro. As taxas de juro da Alemanha estão em 0,35%. No final do ano passado, os investidores diziam que no final deste ano a taxa de juro da Alemanha [a 10 anos] estaria em 1%. Agora, dizem-me que será no final do próximo ano que ela estará em 1%. Parece que todos os anos fazemos a mesma previsão e ela nunca se concretiza.

E porque é que a taxa de juro não sobe?

É simples: diz-se que os juros vão subir porque o programa de compras de dívida pelo BCE não vai continuar, portanto irá haver menos procura. Mas essa lógica não é válida, como vemos consistentemente. Quando o BCE deixar de comprar, outros investidores vão comprar cada vez mais. Nos EUA, quando a Fed deixou de comprar, todos pensaram que as taxas de juro ia subir e isso não aconteceu: as taxas de juro baixaram. E porquê? Porque o fim dos estímulos faz subir a cotação da moeda, neste caso do dólar, o que, por sua vez, leva a menores expectativas de inflação. Menos inflação leva a obrigações mais atrativas, o que leva a juros mais baixos.

Vai acontecer o mesmo na Europa, então? Os juros não vão subir?

Acredito que vai acontecer o mesmo, os juros não vão subir como muita gente pensa. Basta pensar na procura por investidores em busca de ativos seguros (os safe havens), e na Europa vai haver muitas razões para que essa procura por ativos mais seguros seja imensa. Temos a guerra comercial entre os EUA e a China — que não é um tema político passageiro, é uma batalha pela hegemonia do século XXI e só tende a piorar, não é algo que o vento vai levar. Temos o preço do petróleo em queda, o que não é um bom sinal para a economia, pelo contrário: é um sintoma de queda da procura e de problemas nos mercados emergentes, provavelmente relacionados com o dólar mais forte.

“Itália fora do euro? Não, mas também dizia que não haveria Brexit e que Trump não ganharia”

E que outros fatores de risco vê?

Temos, também, o desastre em câmara lenta que é o Brexit. E temos a Itália, que é outra questão que só tende a piorar. Temos as eleições para o parlamento europeu, em maio — o parlamento europeu não tem muito poder mas o resultado das eleições terá leituras nacionais importantes. O ministro italiano Luigi Di Maio já disse que não vê razões para seguir as regras europeias porque em maio ele irá reescrevê-las. O seu parceiro, Matteo Salvini, já apareceu a dar um aperto de mão ao movimento eurocético liderado por Steve Bannon, o estratega de Donald Trump.

Meeting this morning with Steve Bannon and Matteo Salvini. The Movement : He is in! pic.twitter.com/3RszHAIEwY

— Mischaël Modrikamen (@modrikamen) September 7, 2018

Os mercados vão continuar a olhar com cada vez maior desconfiança para Itália?

Quando os meus clientes norte-americanos leram sobre esta aliança Salvini-Bannon, “adoraram” saber. Os investidores não compreendem o populismo. Em 2016 eu andava a viajar por todo o mundo, a concordar com os meus clientes — investidores inteligentes — que o referendo britânico não ia aprovar o Brexit, porque não era uma coisa lógica. Também dizíamos que Trump não ia tornar-se Presidente dos EUA, porque não era uma coisa lógica. O populismo segue uma lógica diferente e nós, nos mercados financeiros, não a compreendemos.

Mario Draghi pediu para se olharem para os números, não para as palavras…

Mas a Itália vai falhar as metas do défice. E não importa se é 2,5% ou 2,2% ou 2,3%, porque eles vão falhar de qualquer forma (porque as estimativas de crescimento são muito otimistas). E quando os mercados se aperceberem que o défice italiano está descontrolado, a coisa vai ficar feia muito rapidamente — sobretudo porque não há compras de dívida pelo BCE, não há rede de segurança e não há Alemanha.

Não há Alemanha, como assim?

2018 é muito diferente de 2010. Em 2010, na última vez que os países do centro da Europa vieram em socorro, o partido [eurocético] AfD não tinha 13% do parlamento alemão. A Alemanha tem os seus próprios problemas para resolver. O próximo ano será um ano muito complexo.

Governo podia ter baixado a dívida mais rapidamente. Nenhum outro voltará a ter as mesmas condições para o fazer

↓ Mostrar

↑ Esconder

O Banco Central Europeu está prestes a fechar o programa de compra de ativos, mas o Rabobank considera que Portugal é um dos países que serão menos afetados por esse término, até porque as limitações estruturais do programa já têm feito, nos últimos meses, com que tenham sido comprados menos títulos de dívida do que o previsto. Comentando as eleições legislativas do próximo ano, o analista diz que “quando as coisas estão a correr bem, os mercados não querem saber quem está ao leme do navio”. O governo tem conseguido fazer boa figura com a redução do défice, de forma mais ou menos estrutural, mas se houver problemas mais sistémicos, por exemplo relacionados com Itália, “a perceção de risco em relação a Portugal vai ser afetada”, até porque “não se reduziu o endividamento tão rapidamente quanto teria sido possível — e nenhum governo vai voltar a ter tão boas condições externas para o fazer”.

Mas, sendo claro, acredita que a Itália pode mesmo sair do euro? Acha que há um risco maior do que algum dia houve, por exemplo, com a Grécia ou, mesmo, com Portugal?

Em maio, quando os responsáveis eleitos na Itália — Salvini — falaram explicitamente sobre o risco de saída do euro, nessa altura acredito que voltámos a ver riscos de redenominação na zona euro [o risco de a dívida italiana em euros ser convertida em liras]. É curioso que só nessa altura é que os juros subiram — nas eleições, em março, os mercados não se mexeram apesar de várias pessoas dizerem “este é o pior resultado eleitoral possível, porque é que os mercados não estão em pânico?”. Mas hoje até os investidores italianos, nossos clientes, estão a limitar ao máximo a exposição à dívida italiana — tanto quanto possível, porque a Itália continua a ter rating de qualidade e está nos principais índices, portanto alguns fundos e seguradoras têm obrigatoriamente de ter exposição à dívida do país.

Portanto, em resumo, acredita que a Itália pode sair do euro?

O meu cenário-base é que não irá acontecer. Mas o meu cenário-base para o Brexit também era que o Remain iria ganhar e o meu cenário-base para as eleições norte-americanas era que o sr. Donald Trump não se iria tornar o Presidente Trump. Os acidentes políticos podem acontecer. Para muita gente, é atrativa a ideia de voltar a ter a própria moeda e poder desvalorizá-la, de tantos em tantos anos, que era o que Itália fazia, regularmente, antes da zona euro.

Mas dizia há pouco que as taxas de juro não vão subir na zona euro. Não acredita que o BCE irá anunciar uma subida da taxa diretora, perto da altura da saída de Draghi [outubro]?

Não acredito que irão subir os juros. Não é surpreendente que estejam a comunicar que provavelmente irão fazê-lo porque querem que as pessoas continuem otimistas quanto à evolução da economia. O BCE tem de parecer confiante ao ponto de dizer que quer subir os juros porque está a terminar a compra de ativos — têm de fazê-lo, por razões estruturais — e não pode terminar o programa de compra de ativos se os investidores perceberem que o BCE está preocupado com a economia, com a Itália, com o Brexit ou com a guerra comercial.

Jovens endividam-se para comprar casas aos mais velhos. Quem vai comprar a eles?

Que leitura é que faz dos impactos que esta política monetária pode ter do ponto de vista geracional, para as nossas sociedades?

Este é um jogo de soma-zero. Como dizia há pouco, os juros baixos têm levado as empresas a investir em ativos financeiros e menos em ativos reais — isto é uma boa notícia para quem está exposta aos ativos financeiros (a geração mais antiga) mas más notícias para quem, por exemplo, procura valorização profissional no início da carreira (os mais jovens). Os juros baixos estão a agravar o enorme fosso de riqueza intergeracional a que estamos a assistir.

Porque é que juros zero, ao longo de tanto tempo, são algo injusto para os jovens? Alguns leitores vão achar isso paradoxal.

Basta olhar para a dificuldade que os jovens têm em comprar uma casa em Lisboa. Não é a única explicação, mas repare que é por haver juros baixos que muitas pessoas mais velhas decidiram investir em casas, contribuindo para fazer o preço destas subir.

Mas, pelo menos enquanto os juros não sobem, o crédito torna-se mais acessível.

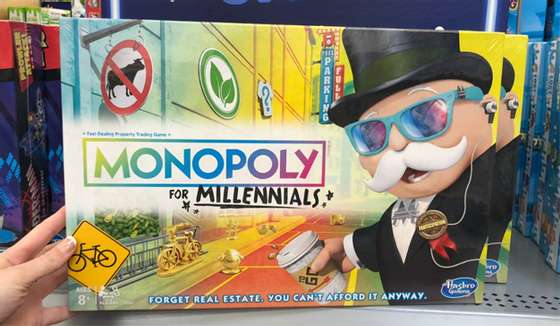

Sim, mas isso importa pouco. O que importa é que os preços estão muito elevados. Mais do que os juros, o que importa é quanto é que, de facto, se está a financiar e quanto é que vai ter de se pagar. Muitas vezes, é um valor proibitivo. Estive nos EUA na semana passada e soube de uma coisa maravilhosa: há uma nova versão do jogo Monopólio — é o Monopólio para Millennials — que está a causar controvérsia. O slogan é “não se compram propriedades porque vocês não teriam, de qualquer forma, dinheiro para as comprar”. Portanto, em vez de caminhos de ferro e hotéis, o jogo baseia-se em “experiências”.

Essa é a generalização que é feita, sim, que os “millennials” não querem comprar coisas.

Sim, não querem porque não podem, em grande parte dos casos. Nós vemos, no banco, quando contratamos jovens, uma enorme diferença geracional. Quando falamos com eles, dizemos-lhes quanto podemos pagar de ordenado e eles não se importam com isso, não querem saber do dinheiro, querem é flexibilidade, querem poder trabalhar remotamente o mais possível, querem tirar férias avulsas para viajar. Não estou a dizer que os “millennials” são idiotas e não querem saber de dinheiro, é só porque algo lhes está a dizer que o modelo anterior não vai ser possível: trabalhar, poupar, investir e, no final, reformar-se confortavelmente. Isso não vai acontecer — e eles, se calhar, sabem isso, no fundo.

Então, o que lhes vai acontecer?

É um problema difícil, porque vivemos numa pirâmide demográfica invertida e os governos não vão conseguir pagar as reformas, como acontece hoje, porque não vai haver pessoas ativas suficientes para pagar as reformas. Quem está hoje perto da reforma, ou já reformada, está a conseguir vender ativos bem valorizados — o exemplo mais simples disso é o imobiliário. Trabalharam e pouparam para ter uma casa e, agora, estão a vender essas casas aos mais jovens, com grandes mais-valias. Qual é o reverso da medalha? Muitas pessoas mais jovens estão a endividar-se para comprar essas casas, a preços elevados. E pensam: “bem, isto é como se fosse um PPR [um plano poupança-reforma]”, ou seja, “compro a casa e, um dia, vendo-a e isso vai ajudar-me na reforma”.

Não vai ser assim?

Provavelmente, não. Para que isso aconteça temos de assumir que, daqui a 30 anos haverá uma geração capaz de lhe pagar pela casa o preço que pensa que ela vai valer. Os millennials não têm dinheiro, as suas poupanças não rendem nada. Quando esta geração quiser rentabilizar estes ativos, quando quiser vender a propriedade, quem vai comprar? Portanto, a geração mais jovem está a ir bater à porta dos bancos e a assumir uma dívida tão grande, o dinheiro suficiente para comprar as casas aos mais velhos, mas ficam escravos do banco para o resto da sua vida, com juros que acabarão por subir. Estamos a falar de um cenário como o do filme “The Matrix“. Vão enfiar-lhes tubos na nuca e vão sugar-lhes toda a vida para, no final…

Qual é a alternativa?

A alternativa é provocar o colapso, provocar um colapso dos preços dos ativos, que force uma redistribuição de riqueza — e isto ajuda a perceber porque é que alguns jovens britânicos votaram com os populistas, a favor do Brexit, para ter casas mais baratas porque não estavam a conseguir comprá-las (à geração anterior). Como se isso fosse a única consequência. Ou seja, as casas ficam mais baratas mas perdes o emprego. É fácil compreender como estas questões estão a criar tensões sociais que podem ser perigosas — e há pouco falávamos do populismo… Se alguém pensar que Theresa May, Di Maio ou Salvini são maus, é possível que sejam muito melhores do que os que aí podem vir.